融资约束、不确定性与公司投资

——理论分析与实证再考察

刘康兵 申 朴

(上海大学 经济学院, 上海 200444;华东理工大学 商学院, 上海 200237)

公司投资历来是公司金融(公司投融资问题)、微观经济学(公司投资决策的影响因素)和宏观经济学(公司投资引起的宏观经济波动问题)等领域长盛不衰的研究话题。对上述问题的研究形成了两个系列的文献:第一个系列的文献分析了代理成本、信息不完全等资本市场不完美性造成的信贷配给与融资约束对公司投融资决策的影响(如Stiglitz和Weiss,1981①Stiglitz, J. and A Weiss, “Credit Rationing in Markets with Imperfect Information,” American Economic Review 71.3 (1981): 393-410.;刘康兵等,2007②刘康兵、Elmer Sterken、尹伯成:《资本市场不完美、信贷配给与公司投资》,《世界经济文汇》2007年第6期。;Hottenrott和Peters,2012;③H. Hottenrott, and B. Peters, “Innovative Capability and Financing Constraints for Innovation: More Money, More Innovation?” Review of Economics and Statistics 94 .4 (2012): 1126-1142.Manova,2013④K. Manova, “Credit Constraints, Heterogeneous Firms, and International Trade,” Review of Economic Studies 80.2 (2013): 711-744.等);另一个系列的文献集中于讨论经济生活中的各种不确定性因素如何影响公司投资决策(参见Dixit和Pindyck,1994⑤A. Dixit, and R. Pindyck, Investment under Uncertainty (Princeton: University Press, 1994).;Gulen和Ion,2016⑥H. Gulen, and M. Ion, “Policy Uncertainty and Corporate Investment,” Review of Financial Studies 29.3 (2016): 523-564.;Kelly,2016⑦B. Kelly, L. Pástor, and P. Veronesi, “The Price of Political Uncertainty Theory: Evidence from the Option Market,” Journal of Finance 71.5 (2016): 2417-2480.等)。尽管理论上存在一些分歧,但研究大多发现,公司投资支出的确受融资约束影响,并且与不确定性程度负相关(Mulier等,2016⑧C. Mulier, K. Schoors, and B. Merlevede, “Investment-cash Flow Sensitivity and Financial Constraints,” Journal of Banking and Finance 73.1 (2016): 182-197.;Jens,2017⑨C. Jens, “Political Uncertainty and Investment,” Journal of Financial Economics 124.3 (2017): 563-579.等)。

这两个系列的文献代表了当下关于公司投资研究最前沿的方向,可为后来者奠定坚实的研究基础。但有意思的是,这些文献都是将融资约束和不确定性视为两个孤立的因素来考察其与公司投资的关系,而把二者融入一个模型,讨论其相互作用对公司投资影响的文献却很少。融资约束和不确定性显然存在一定的交互关系。例如,如果公司面临未来销售或价格的不确定性,那就会影响其利润进而影响其现金流,而现金流是导致公司受融资约束的重要因素,所以不确定性能够通过许多渠道影响公司受融资约束的程度,通过这种交互作用影响公司投融资决策,反之亦然。Lensink和Sterken(2000)*R. Lensink, and E. Sterken, “Capital Market Imperfections, Uncertainty and Corporate Investment in the Czech Republic,” Economics of Planning 33.1(2000): 53-70.、魏锋和刘星(2004)*魏锋、刘星:《融资约束、不确定性对公司投资行为的影响》,《经济科学》2004年第2期。、魏锋和孔煜(2005)*魏锋、孔煜:《融资约束、不确定性与公司投资行为》,《经济论坛》2005年第3期。以及刘康兵等(2011)*刘康兵、申朴、Elmer Sterken:《融资约束、不确定性与公司投资:基于制造业上市公司面板数据的证据》,《南开经济研究》2011年第4期。进行了一些尝试。不过,一方面,这些研究也仅限于实证检验,不能提供有说服力的理论证据,鲜有文献在理论上把上述两条研究路径进行整合;另一方面,这些文献在进行实证分析时,用于考察融资约束的分组阈值大多是人为外生给定的。即使有些阈值是由模型自身决定,但这些估计法要么只适用于不含内生自变量的面板数据,要么只适用于包含内生性的横截面数据。该领域的研究还有许多待改进的地方。

本文意在从上述两个方面对现有文献作出一些补充贡献,因此在刘康兵等(2011)的基础上,对这一问题进行全新的考察。我们首先建立了一个理论模型,在一个包含未来需求状态不确定性和融资约束的投资框架中,从理论上分析不确定性与融资约束的交互作用对厂商投资支出的影响,然后在此基础上建立一个适用于包含内生自变量的动态面板阈值回归模型,并利用我国上市公司相关数据检验所获得的理论预测。在下文中,首先,我们通过构建一个理论模型来论证不确定性和融资约束的交互性如何影响公司投资行为;其次,介绍本文的实证模型、实证研究的数据、有关变量的统计描述以及实证分析结果;最后,给出文章的结论与政策含义。

一、 融资约束、不确定性与公司投资:一个理论模型

在本部分我们将不确定性和投资不可逆性引入包含融资约束的Fazzarieaal. (1988)*S. Fazzari, R. Hubbard, and B. Petersen, “Financing Constraints and Corporate Investment,” Brooking Papers on Economic Activity 1 (1988): 141-195.模型,建立一个分析不确定性和融资约束的交互关系影响公司投资的理论框架,首先从理论上考察融资约束和不确定性交互作用下的公司投资行为。

ρt=[(1-τd)DVt+(1-τc)(EQt,t+1-EQt)]/EQt

上式中τc是资本利得税,τd表示红利税。在第t+1期公司的总市值为:

那么,ρt满足:

并且均衡时公司的总市值可表示为:

(1)

在(1)式中,λt=1/(1+ρt/(1-τc)),β=(1-τd)/(1-τc)。式(1)说明,公司的总市值是经新发行股票的现值调整后的税后红利流量的现值之和。

因为我们假定资本市场存在信息不对称等不完美性,新股发行会导致Akerlof(1970)*G. Akerlof, “The Market for ‘Lemons’: Quality Uncertainty and the Market Mechanism,” Quarterly Journal of Economics 84.3 (1970): 488-500.意义上的“柠檬”问题,所以新股东在购买股票时会要求获得一个柠檬溢价。用Δ表示信息不对称引致的与每一货币单位新股相联系的溢价,那么(1)式可改写为:

令bt为第t期公司发行在外的实际债务存量,因为公司获得的融资总量恒等于公司资金使用总量,所以第t期公司支付的红利为:

第一,公司须支付其股东一个最低数量的红利:

DVt≥DVmin

(2)

第二,为限制公司通过减少红利支付,以股票回购形式将现金分配给股东从而提高公司市场价值,公司新股价值必须满足以下条件:

(3)

(3)式中EQmin是一个有限大的负数。

(4)

(5)

(6)

(7)

(8)

(9)

(10)

应用包洛定理求解上述最优化问题,我们有:

(11)

(12)

(13)

(14)

将(14)式代入(13)式,我们得到:

(15)

结合(12)式和(14)式,并调整(15)式左右两边各项,最优投资决策的一阶条件(15)式可改写为:

(16)

(17)

(16)式左边实际上是公司面临不可逆、不确定性和融资约束等条件下增加额外一单位投资所面临的边际成本;右边则为增加额外一单位投资的边际收益,实际上右边第一项为托宾的边际qt,表示在第t期公司增加额外一单位投资所获得的净现值收益,第二项表示存在边际买权或卖权时公司可获得的资本预期边际收益产品增量,二者都反映了厂商面临的融资约束。这样,我们就可以借助(16)式来分析公司面临的未来需求不确定性如何影响其受融资约束的程度。根据刘康兵(2008)*刘康兵:《资本市场不完美、不确定性与公司投资》,北京:经济与管理出版社,2008年。的分析,如果θt+1是序列相关的(我们前面已作出这样的假设),那么公司面临的未来需求状态不确定性程度上升时,即D(θt+1|θt)的一个均值保留展形(MPS),将导致资本预期边际价值下降。根据(17)式,这意味着边际风险溢价上升,从而公司将面临更高的外部融资溢价,所以不确定性的增加会加剧公司受融资约束的程度。

Fazzariea al.(1988)在未考虑不确定性的情况下证明,在厂商内部融资恰好耗尽的这一点处,厂商面临的资金供给曲线是不连续的。而本文在引入不确定性的条件下证明,这一不连续与厂商面临的不确定性密切相关:在理论上,厂商面临的不确定性程度越大,厂商受到的融资约束程度越大,反之则越小。接下来我们将根据理论模型建立计量方程,结合中国的相关数据,检验这一理论预测。

二、 实证模型、数据与估计分析

(一) 实证模型设定

为验证上述结论,我们将根据现有文献中通常的方法,以现金流(内部融资的最主要来源)的估计参数来衡量公司受融资约束程度,考察面临不同不确定性程度组别的公司在投资支出对现金流的敏感性上是否有显著不同。这需要借助一个科学合理的阈值回归模型。以往的研究在对样本进行分组时所采用的标准存在很多缺陷,导致估计上的偏误(刘康兵等,2011)。为克服这些缺陷,Caner和Hansen(2004)*M. Caner, and B. Hansen, “Instrumental Variable Estimation of a Threshold Model,” Econometric Theory 20.5 (2004): 813-843.在Hansen(1999)基础上,开发了一个包含内生自变量的阈值估计模型。不过,它只适用于横截面数据,不能应用于面板数据模型。幸运的是,Bick(2010)*A. Bick, “Threshold Effects of Inflation on Economic Growth in Developing Countries,” Economics Letters 108.1 (2010): 126-129.通过扩展Hansen(1999)的模型,提出了一个动态面板阈值估计法,使得面板模型中存在内生性情况下使用工具变量法估计阈值成为可能。Bick(2010)模型的基本设定如下:

(18)

在(18)式中,Yit为因变量,Ψit是用于对样本分组的阈值变量,Γ(·)表示分类指标函数,ψ是由模型估计出来的阈值,xit是一个由所有与状态(如本文的不确定性状态)无关的自变量构成的向量,zit是与状态相关的自变量构成的向量,νi控制截面厂商效应,εit为随机误差项。Bick(2010)的估计法首先根据样本特征估计出阈值γ,然后由分类指标函数将样本分为两组,通过比较α1和α2估计值来识别样本中是否存在不同状态模式。在这里,ψ是与实证模型中所有其他参数同时被估计出来的。Bick(2010)对Hansen(1999)的扩展表现在两个方面:一是内生阈值估计适用于模板数据;二是模型中增加了状态截距Γ(Ψit≤ψ)。因为状态变量Ψit本身可能是xit中的一员(在我们的研究中更是如此,因为不确定性本身就是影响公司投资的重要变量),遗漏该变量不仅会导致α1和α2的有偏估计,也会导致对阈值ψ的估计产生偏误,所以在面板模型中必须引入状态截距。

根据第二部分中公司最优化问题的贝尔曼方程的解可知, 公司的投资I取决于其资本存量K、 未来投资机会EQ、 内部融资或现金流CF以及不确定性状态。在进行实证分析时, 我们以托宾q作为未来投资机会EQ的代理变量, 以股票价格波动性Vol代理不确定性, 并把不确定性作为阈值变量,结合Bick(2010)动态面板阈值估计法,检验不确定性对公司融资约束的影响。实证模型中还包括滞后一期的投资、销售收入S和营运资本投资△WK等控制变量,并且I、△WK、S和CF等变量都取与资本存量K的比率以消除异方差。这样,本文的计量方程设定为:

(I/K)it=β1qit+β2(ΔWK/K)it+β3(S/K)it+β4(I/K)i,t-1+α1(CF/K)itΓ(Volit≤ψ) +φΓ(Volit≤ψ)+α2(CF/K)itΓ(Volit>ψ)+νi+εit

(19)

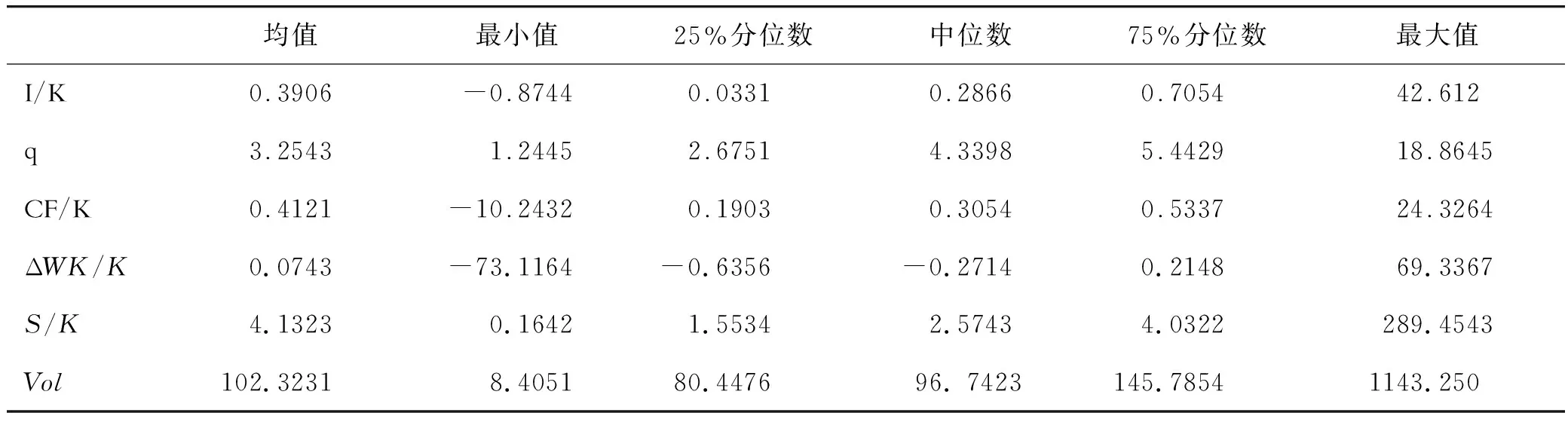

(二) 数据

本文经验分析的样本是在上海证券交易所和深圳证券交易所上市的制造业公司,其中股票交易价格的日内数据来自天相行情系统,所有其他数据均来自深圳国泰安信息技术有限公司的中国股票市场财务研究数据库(CSMAR)。经过一定条件下处理,最终的样本总数为595家上市公司。*关于数据的处理方法和各变量的定义参见刘康兵等(2011)。因为上市公司现金流量表编制始于1998年,所以样本期间为1998~2015年。表1给出了全部样本的统计描述。

表1 相关变量的统计描述

数据来源:天相行情系统及深圳国泰安信息技术有限公司的中国股票市场财务研究数据库。

(三) 估计分析

和Hansen (1999)估计法以及Caner和Hansen (2004)估计法一样,Bick(2010)的估计法先要分析潜在的阈值个数,因为阈值的存在性有多种可能。实证模型预先假定有0个或多个阈值,根据Likelihood Ratio函数计算出各种可能的ψ值,然后通过Likelihood Ratio和显著性水平确定阈值的个数。运用Gauss 8.0软件的分析结果参见表2所示。*在此非常感谢Alexander Bick为作者提供其估计方法的Gauss程序。

表2 动态面板阈值回归模型估计结果

注:圆括号中的数据为标准误;上标***、**、*表示1%、5%、10%的显著性水平。

从表2的参数估计结果中可以看到,滞后一期因变量估计系数有预期的正号,且有较高的显著性,说明公司投资具有很强的累积效应。倘忽略这一变量,则会导致估计偏误,由此需要使用动态面板估计法才能正确反映不确定性与融资约束的交互作用对公司投资的影响,这正是包括笔者等(2011)在内的以往文献在实证方法上未能解决的难题。托宾q与公司投资支出正相关,但估计参数并不显著。这一点不足为奇,因为公司经营的现实环境与投资的q模型的假设条件大多不符,如融资约束就是显著的偏离。此外,其他控制变量都有预期的符号和显著性,销售收入对公司投资支出具有非常显著的正向促进效应;营运资本投资与公司股东投资支出显著负相关,因为公司的营运资本与固定资本支出的融资来源是相同的,所以营运资本投资增加必定导致固定投资水平下降;状态截距(不确定性)本身的估计系数显著为负,这与大多数研究不确定性与公司投资的实证文献的结论一致,同时也证实了Bick(2010)引入该变量的合理性。

我们最需要关注的是投资—现金流敏感性系数。如果不论公司经营规模大小、时间长短或盈利能力的强弱等差异,那么只要其有好的投资项目时,其均可以从资本市场上获得必要的融资,而不必依赖自身现金流或净财富水平的多寡。由此,就不会出现其投资支出对现金流的敏感性,或者至少公司之间在投资—现金流敏感性系数上不会存在差异;反之,则证明存在融资约束。现有文献在检验融资约束假说时,主要关注不同组别公司的投资—现金流系数是否存在显著差异。表2显示,面临高不确定性状态的公司样本的现金流系数高达0.9915,而低不确定性状态的公司样本的现金流系数只有0.1904,前者是后者的五倍!这种差异不仅巨大,而且在统计上非常显著。不过,本文中两个样本组的投资—现金流敏感性估计系数无论是绝对额还是相对差距都明显小于笔者等(2011)的结果,这可能与控制状态截距的影响和改进估计方法有关。这两个估计系数意味着:对于前一组样本,现金流每增加1元,则会引致公司增加1.1748元的投资,同样条件下后一样本组仅增加0.1307元*这两个数据是根据各样本组的固定资本投资率和现金流-资本存量比率的均值计算所得。。我们的实证模型证明,越是面临高不确定性状态的公司,其投资支出对现金流越敏感;或者说,其受融资约束程度越大。反之,则反是。这为本文给出的理论预测提供了强有力的实证证据。

三、 结 语

学术界对融资约束与公司投资的关系以及不确定条件下公司投资行为进行了卓有成效的研究,但不确定性和融资约束的交互关系如何影响公司投资行为还是待开发的沃土,这构成了本文的研究动机。在一个包含信息不对称的公司投资模型中,我们通过引入投资不可逆和未来需求状态不确定等假设,论证了公司面临的不确定性程度的增加将导致资本预期边际价值下降,使得其增加额外一单位投资的边际风险溢价上升,进而面临更高的外部融资溢价。在这种情况下,公司要么更多地依赖自身的内部融资(现金流或净财富),要么放弃更多有利可图的投资机会,即融资约束程度加剧;反之则反是。进而,我们根据我国制造业上市公司1998~2015年的面板数据和Bick(2010)动态面板阈值估计法所进行的实证分析证实了这一理论预测。

本文的结论暗含一些重要的政策意义。一些外生冲击,如股票市场价格的剧烈波动、金融危机或恐怖袭击等,会引致金融市场、资产市场和商品市场的剧烈震荡,将从两个渠道影响实体经济,甚至引发经济危机:一是传统的银行信贷渠道(bank-lending channel),在冲击面前银行为降低经营风险而缩减信贷规模,企业因缺乏融资渠道而放弃有利可图的投资项目,甚至破产、倒闭;二是本文证明的不确定性与融资约束的交互作用会放大冲击的后果,导致宏观经济剧烈波动,这也是传导冲击和触发危机的重要因素。类似“9·11”这样的事件就是很好的例证。

本文仅从一个方面讨论了不确定性与融资约束的交互作用对公司投资行为的影响,即不确定性上升会恶化融资约束程度。未来的研究还可以考察融资约束如何加剧不确定性程度,进而影响公司投资行为。这将是对本文一个非常有意义的扩展。