机构投资者投资频率与市场稳定

茹华杰, 吴承尧

1 南京大学 工程管理学院,南京 210093 2 南京农业大学 金融学院,南京 210095

引言

自2000年中国证监会明确提出“超常规、创造性地发展机构投资者”并于同年12月将QFII制度引入资本市场以来,中国机构投资者迅速壮大。由于机构投资者运作资金规模庞大,信息和人力资源等方面的优势突出,操作手法专业,风险管控手段完备,他们的交易行为通常被认为比散户更为理性,更能够稳定市场。然而,从2008年前中国机构投资者的真实市场表现看,这一论断似乎并无事实根基[1]。2009年成为中国机构投资者发展的另一个里程碑,也被业内称为“量化投资元年”。自此量化交易为广大机构投资者所采用,作为量化交易重要分支的高频交易在证券市场的投资过程中发挥着越来越重要的作用。然而,高频交易在受到机构投资者大力追捧的同时,也备受非议[2-3],2010年美国市场“闪电崩盘”事件就被认为是由高频交易导致的[4]。自此事件后,关于机构投资者高频交易对市场稳定性的影响这一问题的研究开始有着非常重要的意义。为此,本研究围绕机构投资者能否稳定市场这一问题展开,从投资频率的角度,给出机构投资者的高频交易和低频交易能否稳定市场的微观解释,进而为监管部门通过市场手段引导机构投资者朝着稳定市场的方向发展、也为新时期下制定机构投资者高频交易监管政策提供理论支持。

1 相关研究评述

机构投资者能否稳定市场,目前国内外学术界都存在着争议。一种观点认为,机构投资者比个体投资者更加理性,这有利于他们发现基本面价值,从而起到稳定市场的作用。祁斌等[5]通过比较1999年至2001年和2002年至2004年两个时段中国股市机构持股比例与股票波动率下降程度之间的关系,发现机构持股比例越高的股票波动率下降程度越明显,从而支持了机构投资者具有稳定市场功能的观点。BOHL et al.[6]研究波兰的证券市场自1999年改革后的运行情况,发现机构投资者进入市场,能够削减个体投资者不理性行为带来的负面影响,进而起到稳定市场的作用。而且,机构投资者具有信息优势,这也有利于他们发现基本面价值,从而起到稳定市场的作用。BOEHMER et al.[7]认为机构投资者比其他交易者的信息敏感程度更高,在信息的作用下他们进行证券交易,此时机构投资者的持股比例越高,股价反映信息的效率也越高;COHEN et al.[8]研究美国的数据发现机构投资者会对积极的现金流信息做出反应,并从个体投资者手中购买股票,当遇到消极的现金流信息时会选择卖出股票,这意味着机构投资者能够推动价格向着基本面价值的方向运动,起到稳定股市的作用。然而,也有大量研究持有相反的观点,认为机构投资者不能稳定市场。SIAS et al.[9]研究美国的股票市场中机构投资者的作用,证实机构投资者的持股比例与股价变动正相关,从而否定了祁斌等[5]的观点。LEE et al.[10]以台湾证券市场为例,进一步支持SIAS et al.[9]的观点,发现机构投资者推动市场远离均衡状态;许年行等[11]认为,在中国机构投资者更多的扮演“崩盘加速器”而非稳定市场。还有研究表明即使机构投资者拥有信息优势也无法稳定市场,GABAIX et al.[12]设计了一个市场,它的行情是由大型机构投资者推动的,发现即使没有关于基本面的重要信息,机构投资者的交易也能引起价格和交易量的巨大波动,从而否定了“知情”的机构投资者能够稳定市场的观点。

上述相悖的观点表明机构投资者能否稳定市场仍旧处于争论中,为了解决这一争论,一些学者也进行了初步的探索,有些学者怀疑研究中选取的市场环境限制了机构投资者发挥稳定市场的作用[13]。蔡庆丰等[1]将市场划分为平缓发展阶段和跨越式发展阶段,分别研究两个阶段基金持股对上市公司股价波动性的影响,结果表明管理层寄予厚望的基金在任何阶段均未能成为稳定市场的力量,甚至还加剧了重仓股的波动,使市场更加趋于非理性;史永东等[14]将市场划分为上升和下降阶段,提出当市场处于上升阶段时,机构投资者增加了股票的波动性,当市场处于下降阶段时,尽管机构投资者通过持有低风险股票的行为降低了市场波动,但却无法阻止股价的下行。也有学者提出不同类型的机构投资者对市场稳定性的影响有所不同[15]。THOMAS et al.[16]对2000年至2010年34个OECD国家证券市场的交易数据实证研究发现,养老基金能够降低市场波动;BEN-DAVID et al.[17]的研究提出交易所交易基金能够增加所持资产的日内波动。尽管中国的市场比较年轻,但是也存在相似的情况。毕玉国等[18]以2004年至2012年沪市A股的交易数据实证证券投资基金对市场稳定性的影响,发现基金投资者加大了市场波动;张晓瑞[19]也得到了类似的结论。尽管这些研究将市场和机构投资者细分,所做的研究工作也更加细致,但是仍有不足之处。一是对市场环境的定义没有统一的标准,所得结论也各有不同,而且市场瞬息万变,因此无法明确给出各类机构投资者对市场稳定性影响的相关结论;二是机构投资者的投资类型不会一成不变,各类基金的投资量也会有所不同,因此从这一角度解释机构投资者能否稳定市场并不稳健可靠。

综上所述,机构投资者能否稳定市场这一问题迄今为止仍旧处于争论中。自2009年量化投资元年以来,市场微观结构和高频交易开始备受关注,高频交易作为算法交易的一种,逐步为机构投资者采用。高频交易被认为能够带来超额收益[20-23],减小日内波动率[24],增加市场流动性[25],提高市场稳定性[26]。可是媒体却报道高频交易导致2010年美国“市场闪跌”[24],同时美国商品期货交易所和美国证券交易委员会在检查“闪跌”期间VENUE Dateset数据库时发现,高频交易者确实在此期间进行了大量的抛售行为,然而FINRA Dataset数据库却表明“闪跌”期间仅有一半的高频交易者降低了他们的交易量[2],因此该数据库并不支持高频交易导致市场“闪跌”的结论。KIRILENKO et al.[4]基于市场“闪跌”当天以及前3天标准普尔500期货市场的交易情况,也否定了高频交易是2010年美国市场“闪跌”的罪魁祸首,却指出它能加大市场波动。可是该研究将7%最活跃的机构投资者定义为高频交易者受到美国证券交易委员会的质疑[27]。 LEE[28]研究KOSPI 200中的高频交易,提出高频交易不能提高市场流动性。可见,关于高频交易能否稳定市场也存在两种相左的观点。在研究方法上,目前关于高频交易与市场稳定性的研究多是实证研究,选取数据时间区间的不同以及对高频交易定义的不同都导致了不同的结论,这也是存在两种相左观点的主要原因。针对上述机构投资者能否稳定市场和高频交易能否稳定市场的争论,并结合新时期下市场交易的特点,本研究试图从一个新的角度,即投资频率来研究机构投资者在市场稳定过程中发挥的作用,为回答机构投资者能否稳定市场的长期争论提供新的证据;同时考虑到实证方法在高频交易研究过程中的不足,将使用理论模型的方法研究机构投资者高频交易能否稳定市场的内在机理,为回答高频交易能否稳定市场这一争论提供一些支撑,也为监管部门对高频交易的监管以及稳定市场提出政策建议。

2 研究设计

2.1 研究思路

本研究拟从投资频率的角度研究机构投资者稳定市场的内在机理,即试图描述机构投资者采取不同频率的投资策略对市场稳定性的影响。投资频率是一个投资者行为因素,就投资者行为而言,市场中会同时存在机构投资者和个体投资者两类交易者[29-30],这两类投资者行为的交互能够引发市场复杂性[31]。然而,目前关于这类异质投资者交互和共存引起市场复杂性问题的研究却是金融领域普遍使用的实证方法无法处理的。鉴于实证方法上的缺陷,本研究使用复杂系统领域常用的理论建模和数值模拟的方法对这一问题进行研究。借鉴LEAL et al.[3]的研究思路,设计机构投资者和个体投资者都采取低频交易的低频投资环境以及机构投资者采取高频交易、个体投资者采取低频交易的高频投资环境,并建立两种投资环境下机构投资者与个体投资者交互作用的动态投资决策模型。在动态投资决策模型的构建上,LEAL et al.[3]将低频交易者设定为可以在基本面交易和图表交易两种交易策略间选择,高频交易者的交易策略则是事件驱动。然而,这种设定与高频交易者追求高额利润和低成本的需求相违背[32-34]。于是本研究直接从投资者受到利润驱动而投资的行为出发,选取交易量为决策对象,根据证券市场中经典的量价关系[35],利用古诺模型刻画两类投资者投资过程中的量本利关系,以投资周期体现高频和低频的投资特征,使用离散动力学方程刻画低频投资环境下的动态投资决策模型,使用连续动力学方程刻画高频投资环境下的动态投资决策模型,以保证两个模型的唯一差别在于投资间隔(即投资频率)。其他关于市场环境的模型设计都一致,这样才能得到不同投资频率对市场稳定性影响的相关结论。由于模型面向的对象是投资者行为而非市场,从而很好地回避了某个市场价格(大盘指数)不连续的问题。进而,分别对两种环境下投资决策模型进行稳定性分析,并在此基础上发现机构投资者的高频交易和低频交易在稳定市场方面所扮演的角色,从投资频率的视角提出机构投资者在稳定市场方面的作用和意义。下面详细论述两种投资环境下机构投资者和个体投资者的动态投资决策模型的建立过程。

2.2 低频投资环境下动态投资决策模型

证券市场的投资主体按照身份可以划分为机构投资者和个体投资者。参照吴承尧等[36]的模型建立过程,构建低频投资环境下机构投资者与个体投资者交互作用的动态投资决策模型,模型的假设如下。

(1)在低频投资环境下,无论是机构投资者还是个体投资者都采取低频交易。鉴于低频交易主要以投资频率低为重要特征,因此体现在投资周期上,他们的跨期决策过程可以视为阶段性的动态过程,两类投资者的投资决策模型使用离散的动力学方程刻画,QIns为机构投资者的交易量,QIns(t)为机构投资者第t期的交易量,QInd为个体投资者的交易量,QInd(t)为个体投资者第t期的交易量。

(2)不论机构投资者还是个体投资者的交易都存在成本,参照BRENNAN et al.[37]的研究并结合中国证券交易费用的收取情况,假设机构投资者的固定交易成本为cIns,变动交易成本为dIns;个体投资者的固定交易成本为cInd,变动交易成本为dInd。

(3)鉴于投资者追求利润的特征,本模型引入证券市场的交易量和收益率的实证研究结果[35]刻画投资者的收益,这样可以反映市场运行的一般规律,而且这种稳定的统计规律还能增加模型的稳定性和可信性[38]。R为证券市场收益率,Q为市场总体交易量,交易量与收益率之间的关系表示为R=a-bQ,Q=QIns+QInd,a为常数,表示市场交易量为0所产生的最大溢价,b为交易量对收益的需求弹性。

(1)

(2)

关于决策权重,本研究参照吴承尧等[36]的研究,仅假设机构投资者的决策权重为λIns,个体投资者的决策权重为λInd,并满足前景理论要求的取值区间[0,1]。

本模型选取交易量为决策对象,因为交易量的大小不仅体现了投资者决策行为,而且还反映市场流动性,而基于稳定的交易量和收益的统计规律得到的投资者收益能够反映出市场的波动性,流动性和波动性能够反映市场状态(稳定与不稳定),因此它是一个能够同时联系着投资者决策行为和市场状态的独一无二的变量[36,40-42]。根据有限理性决策模型,投资者基于对上1期投资结果的修正制定本期投资决策[43],即投资者的单位交易产生的收益越大,下期的交易量就越大;当投资者的单位交易产生的收益越小,下期的交易量就越小。因此,本研究利用前景理论刻画投资决策行为,建立低频投资环境下机构投资者和个体投资者的动态投资决策模型,即

(3)

2.3 高频投资环境下动态投资决策模型

由于低频与高频两种投资环境的基本假设一致,仅是两种投资环境下投资者的投资频率有所不同。LI[46]的研究表明投资者不但对已实现收益敏感,对于浮盈浮亏同样敏感,因此高频投资环境下任何时点t的收益函数仍旧与(1)式一致。对于机构投资者和个体投资者决策行为的刻画,仍旧参照前景理论的决策框架,动态参考点也仍选取上1期的投资收益,BROGAARD[24]使用有序Logit回归,也表示高频交易非常依赖于过去的收益,因此机构投资者和个体投资者的价值函数表达式与(2)式一致。对于机构投资者和个体投资者的决策模型的建立仍旧根据有限理性的决策规则,即本期的决策基于对上1期的交易量修正而制定。但是与低频投资环境不同,此时机构投资者和个体投资者的投资决策趋于连续,将使用连续动力学方程对其进行刻画,即将上文的低频投资环境下描述机构投资者和个体投资者决策行为的离散动力学模型(3)式连续化,即投资决策的时间间隔Δt趋于0,结果为

(4)

总体来说,当市场剧烈波动时,价格(即大盘指数)剧烈波动,收益也会大幅波动,交易量相应地也大幅波动;当市场恢复较为平稳的阶段,价格(即大盘指数)相对平稳,那么收益(即价差)也相对平稳,从而交易量的变化也相对平稳。因此,不论是低频环境下还是高频环境下的投资决策模型既能很好地描述平稳市场也能描述剧烈波动的市场。

3 模型的稳定性分析

3.1 低频投资环境下市场的稳定性分析

本研究考虑低频投资环境对市场稳定性的影响,即对建立的机构投资者和个体投资者低频投资决策模型的稳定区间进行求解,然后分别模拟市场在稳定区域内和稳定区域外低频投资策略对市场的冲击情况。

令投资决策模型中QIns(t+1)=QIns(t),QInd(t+1)=QInd(t),得到不动点E,即

此点表示市场中同时存在机构投资者和个体投资者进行交易时的均衡状态,如前所述,市场中的机构投资者与个体投资者的交互作用会导致市场复杂性的产生,下面首先对此点的稳定性进行分析。

E点对应的Jacobi矩阵为

根据Jury条件,均衡点E稳定的充要条件为(此处省略证明过程,如有兴趣请联系作者)

Rf)<1

(5)

(5)式即是低频投资决策模型的稳定区域,下面分别模拟市场处于稳定和不稳定两种情形下,机构投资者和个体投资者的低频交易对市场稳定性的影响,并以数值模拟的方法通过图像直观地将这一影响展示出来。

3.2 高频投资环境下市场的稳定性分析

如前所述,机构投资者的高频交易策略可以使整个市场的投资决策趋于连续,于是本研究讨论高频投资环境下市场的稳定性。高频投资决策模型(4)式的奇点与上文的离散模型的不动点有相同的表达式,即

下面仍先对E′的稳定性进行分析。

为了研究E′点的稳定性,有必要得到(4)式在该奇点附近的轨线的形状,根据Hartman-Grobm定理,构造上述连续模型的线性近似连续动力系统为

(6)

(6)式即是高频投资决策模型的稳定区域。根据现实中交易费用的收取情况,两类交易者的交易变动成本dIns与dInd基本相当,并且都不会很高,无风险利率Rf也不会很高,而a的统计结果[35]却远远大于这些值,因此通常情况下条件(6)式是成立的。在与条件(5)式对比后发现,高频投资环境能够扩大市场的稳定区域到普遍稳定的状态。下面仍通过数值模拟以图像的方式清晰地展示高频交易对市场稳定性的影响。

4 数值模拟

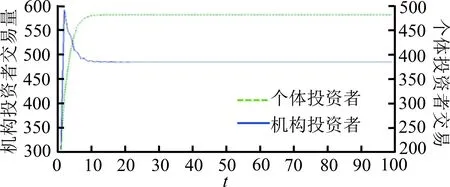

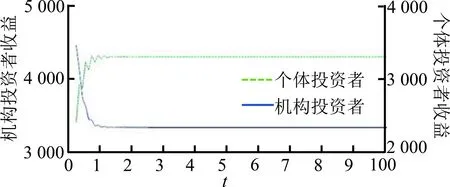

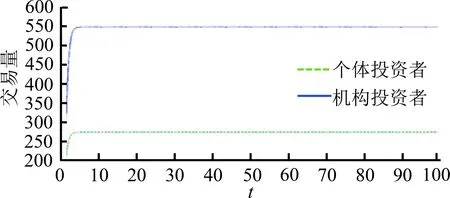

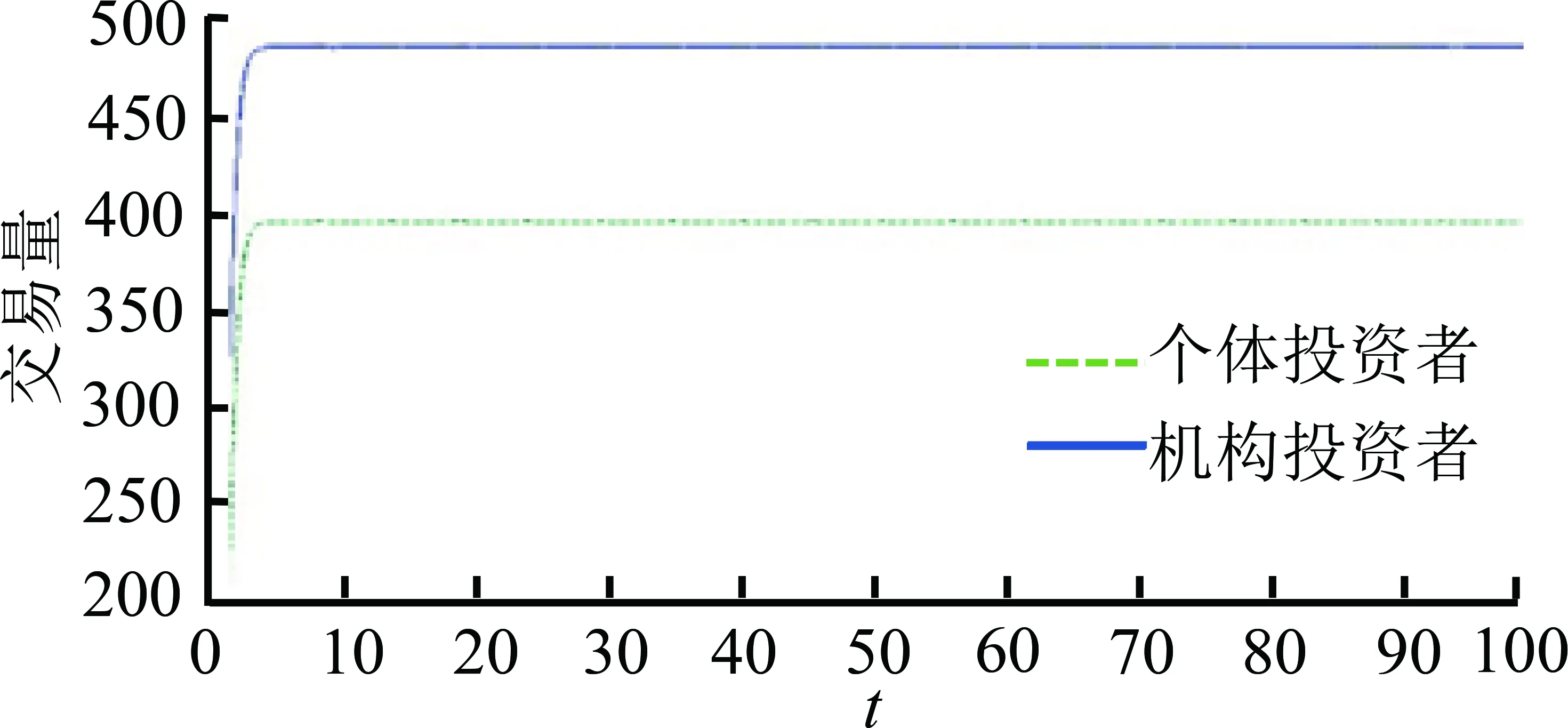

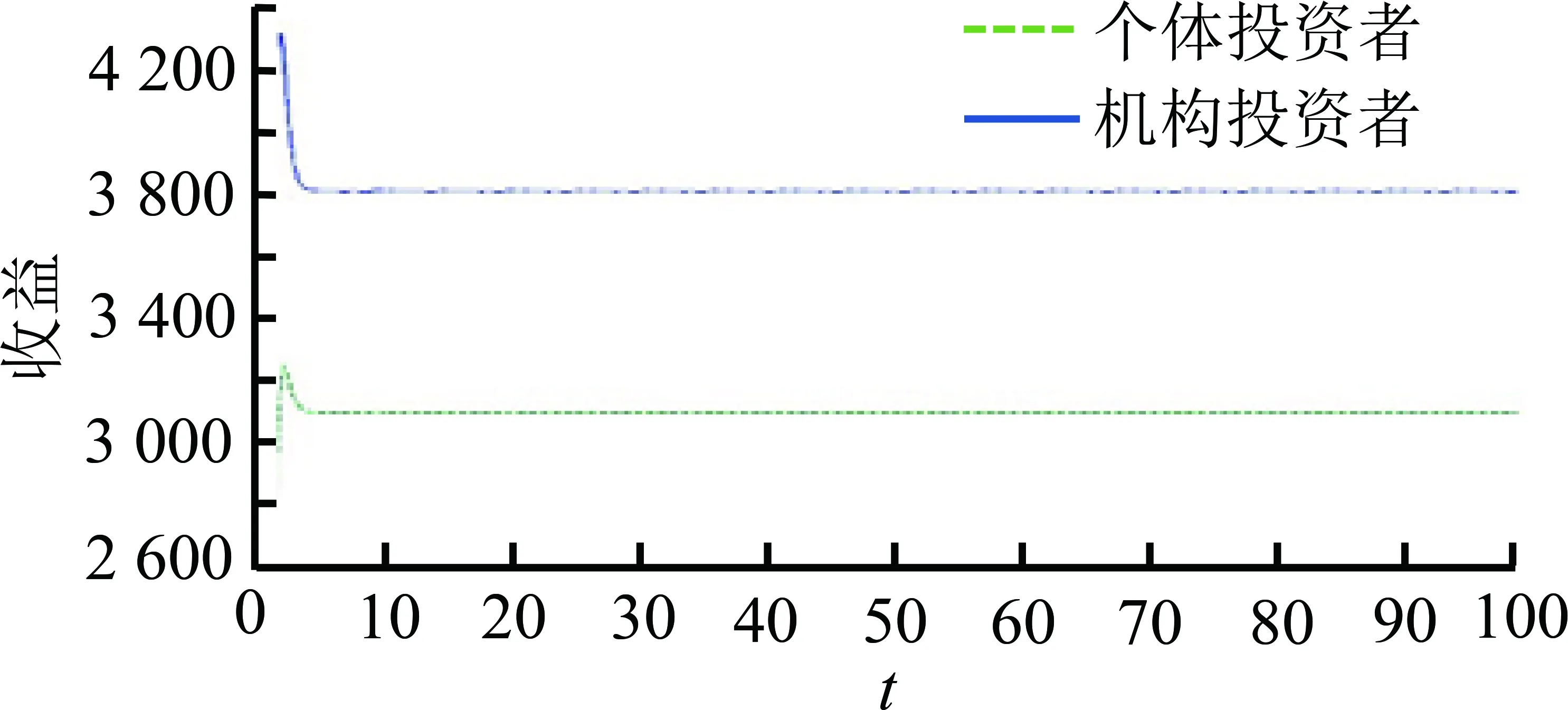

本研究以数值模拟的方法,以流动性和波动性反映市场处于稳定区域内和稳定区域外的状态。在低频投资环境下,首先参照(3)式和(5)式,在稳定区域内任意选取一组基准参数[32-33]:a=22,b=0.015,dIns=0.800‰,dInd=1‰,Rf=0.900‰,λIns=0.100,λInd=0.050,并且任取初值QIns=300和QInd=200之后,观察在市场处于稳定区域内机构投资者和个体投资者低频交易对市场稳定性的影响。图1(a)给出此时市场交易量(作为流动性的代理变量[42])的变化情况,图1(b)给出此时收益(作为波动性的代理变量[36])的变化情况。同样地,参照(3)式和(5)式,在稳定区域外任意选取一组参数:a=22,b=0.015,dIns=0.800‰,dInd=1‰,Rf=0.900‰,λIns=0.100,λInd=0.014,仍取初值QIns=300和QInd=200,观察低频投资环境下市场处于稳定区域外机构投资者和个体投资者的市场表现。此时市场的交易量和收益的变化情况见图1(c)和图1(d)。

为了更清晰地展示第t期机构投资者和个体投资者交易量和收益的值及其变化情况,同时避免相同坐标体系下两个变化曲线的局部重合或者逼近掩盖其变化趋势,图1中的4个子图设左右2个纵坐标,左侧的纵轴反映机构投资者交易量(或收益),右侧的纵轴反映个体投资者交易量(或收益)。通过比较图1可知,当处于稳定区域内,市场会迅速地稳定到均衡状态,不会出现大幅度的波动;当市场一旦超出稳定区域,会发生剧烈波动,这种波动现象能够一直持续。在实验模拟的过程中,本研究也尝试了大量的参数组合,都得到了类似的结果,由于篇幅所限,不再一一列出,后文的模拟结果也如此处理,不再赘述。需要指出的是,机构投资者加大投资决策的交易量会增大市场波动幅度,这意味着,机构投资者采取大订单的低频交易会增加市场的波动程度,订单越大,给市场的冲击也越大,波动幅度随之越大。由此可见,机构投资者的低频交易在市场超出稳定区域时不能起到稳定市场的作用。

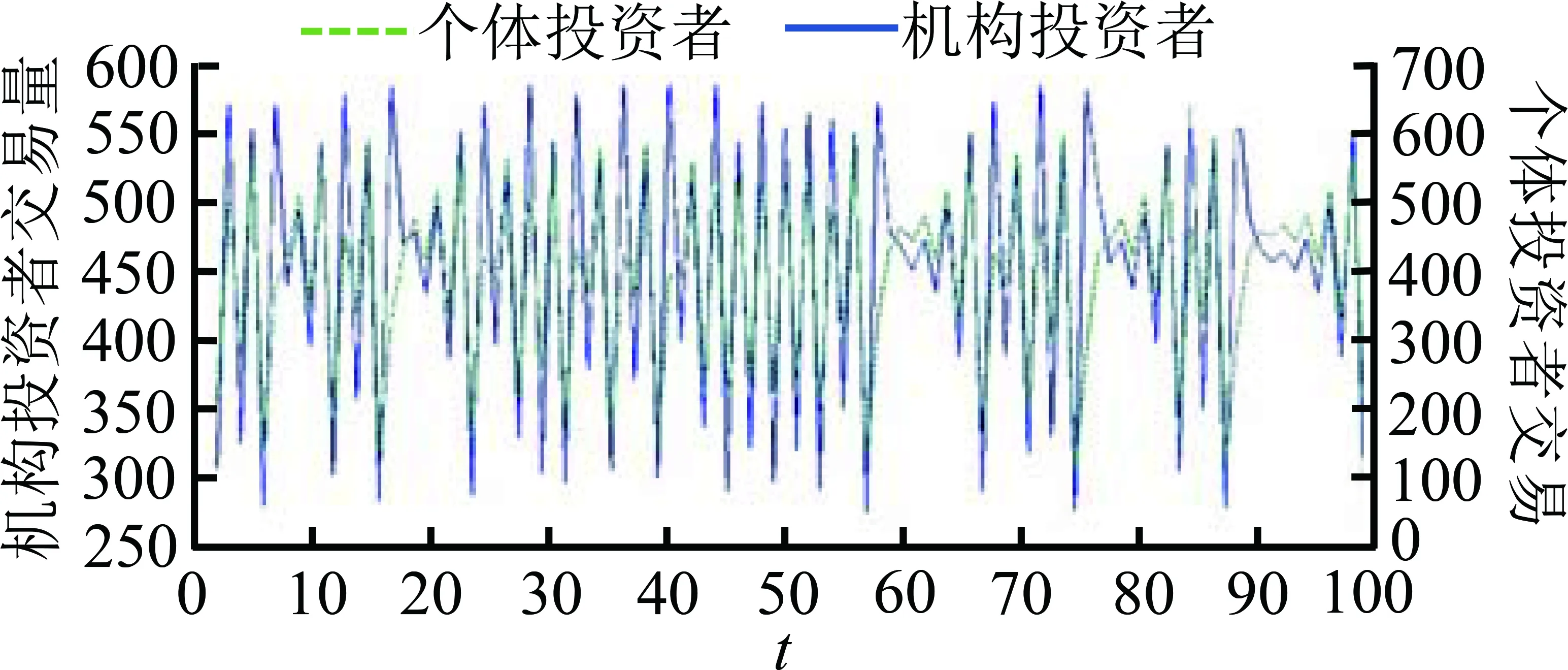

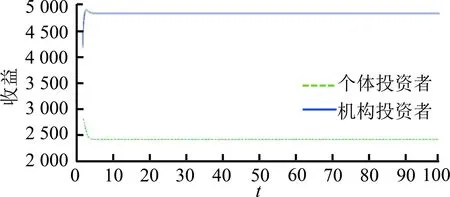

为了更好地比较低频交易与高频交易对市场稳定性影响的区别,在高频投资环境下,仍然选取上述两组参数取值,模拟结果见图2。图2(a)和图2(b)与图1(a)和图1(b)的参数设定相同,此时仅有机构投资者从低频交易转为高频交易,其他条件不变。图2(c)和图2(d)也分别给出与图1(c)和图1(d)相同参数设定,机构投资者采取高频交易后市场交易量和收益的变化情况。

比较图1和图2可以发现,当市场处于低频投资决策模型的稳定区域内,不论机构投资者选取高频交易还是低频交易,市场都能够很快地稳定到均衡状态;当市场超出低频投资决策模型的稳定区域时,如果机构投资者采取低频交易,市场会出现持续的剧烈波动,而当机构投资者采取高频交易时,市场稳定区域将得以扩大,达到普遍稳定状态。

综上所述,机构投资者掌握较大规模的资金,当其采取高频交易模式时,加之可能将每笔大规模订单拆分成足够小的订单,这使投资决策连续,投资周期大大缩短,而且高频交易能够带动非高频交易,从而提高整个市场的投资频率,这样能够始终为市场注入流动性,从而起到稳定市场的作用。反观低频交易,当市场处于稳定区域之外,此时机构投资者的低频交易不能为市场始终提供流动性,从而不能起到稳定市场的作用,尤其当机构投资者的订单较大时,还可能会导致市场更大幅度的波动。由此可见,机构投资者能否稳定市场的关键在于机构投资者的高频交易能否带动市场中的非高频交易,进而将整个市场的投资频率提升到连续投资的状态,通过连续投资为市场注入流动性,起到稳定市场的作用。这与BROGAARD et al.[45]的观点一致。

(a)市场处于稳定区域内交易量的变化情况 (b)市场处于稳定区域内收益的变化情况

(c)市场处于稳定区域外交易量的变化情况 (d)市场处于稳定区域外收益的变化情况

(a)市场处于稳定区域内交易量的变化情况 (b)市场处于稳定区域内收益的变化情况(c)市场处于稳定区域外交易量的变化情况 (d)市场处于稳定区域外收益的变化情况图2 高频投资对市场稳定性的影响Figure 2 Impact of High-frequency Trading on the Stock Market Stability

5 结论

本研究围绕机构投资者能否稳定市场和高频交易能否稳定市场两个争论展开,利用理论模型的方法研究机构投资者的投资频率对市场稳定性的影响,并给出高频交易和低频交易稳定市场的条件及其微观解释,为回答这些争论提供一些支撑。研究结果表明,当市场环境较为平稳时(即市场处于稳定区域时),不论机构投资者采取低频交易还是高频交易,市场都能很快达到均衡状态,不会出现大幅波动的情况;当市场环境发生变化,处于不稳定的状态时(即市场超出稳定区域时),机构投资者采取低频交易不能为市场提供所需的流动性,市场会发生剧烈波动,此时机构投资者不能起到稳定市场的作用。而且此时如果机构投资者订单越大,给市场的冲击也越大,波动幅度随之也越大。如果这时机构投资者采取高频交易,将投资周期尽可能缩短到趋于0的状态,通过带动非高频交易提高整个市场的投资频率,凭借连续投资为市场提供足够的流动性,可扩大市场稳定区域到普遍稳定状态,促进市场趋于稳定。由此可见,稳定市场的有效途径并不在于一次性注入资金规模的大小,而在于资金注入的频率是否能够保持连续投资,因此稳定市场的关键在于增加投资频率而非投资量的大小。这一观点可以很好地解释自2007年3月次债危机发生以来金融海啸逐渐席卷全球,面对此次规模巨大的危机,各国主要采取注入流动性的方式来缓解危机这一现象背后的原因。

本研究结论对高频交易的监管具有一定的政策启示。①鼓励机构投资者采取高频交易,加速高频交易在证券市场的发展。利用计算机进行的高频交易是未来的发展方向,而本研究也发现高频交易确实能够为市场提供流动性,扩大市场的稳定区域到普遍稳定的状态,因此在当前时代背景下,应鼓励高频交易的发展,发挥其稳定市场的功能。②监测高频交易额所占市场的比重,建立高频交易熔断机制。本研究发现高频交易稳定市场的关键在于它是否能够给市场补充足够的流动性,如果市场中高频交易所占比例较低,它将无法为市场注入流动性,反而此时机构投资者较大规模的资金交易会引发市场出现极度不稳定的情况。为了避免这种情形,有必要监测高频交易资金量所占的比例,当比例较低时,则执行高频交易的熔断机制,避免高频交易导致市场“闪跌事件”的发生。

本研究也存在一些局限,仅从投资频率的视角讨论机构投资者与个体投资者的交互及其引起的市场复杂性。但真实的市场远比本研究假设的情况复杂,今后有必要进一步探索高频交易的操作手法和行为规则以及高频交易与非高频交易的交互影响,以便更合理地设计高频投资和低频投资共存的市场,也可以更深入地研究市场不稳定的形成机理,发现市场复杂性的多种表现形式。此外,关于高频交易熔断机制的研究也将在今后的研究工作中进行。