上市公司2017年年报审计情况分析报告

分报告一:财务报表审计情况分析

截至2018年4月30日,沪深两市共有3 503家上市公司对外披露了2017年度财务报表审计报告,5月1日至8月30日有另9家上市公司披露了2017年度财务报表审计报告。在3 512家上市公司中,沪市主板1 411家、深市主板476家、中小企业板907 家,创业板718 家。40 家证券资格会计师事务所(以下简称证券所)实施了上市公司2017年年报审计工作。

一、财务报表审计报告意见类型

在证券所出具的3 512份上市公司2017年度财务报表审计报告中,无保留意见审计报告3 452份,保留意见的审计报告37份,无法表示意见的审计报告23份。在3 452份无保留意见审计报告中,39①包括同时涉及“带强调事项段”和“持续经营事项段”无保留意见审计报告家上市公司被出具了带强调事项段的无保留意见审计报告,33家上市公司被出具了带持续经营相关重大不确定性事项段的无保留意见审计报告 (详见表1-1)。

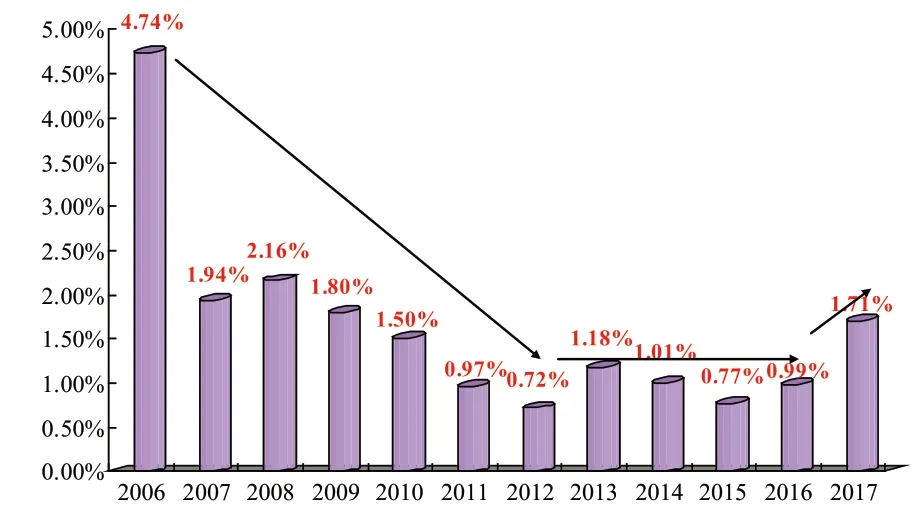

表1-1 显示,上市公司2017 年度非无保留意见审计报告比例为1.71%,与2016 年度的0.99%相比,上升72.73%。总体而言,2006 至2012 年度,上市公司非无保留意见审计报告比例呈下降趋势;2012 至2016 年,趋于平稳,每年均保持在1%左右;2017 年非无保留意见审计报告比例再度上升,一定程度上表明,新审计报告准则的全面实施,对提高年报信息质量有促进作用(详见图1-1)。

图1-1 2006—2017 年度非无保留意见审计报告比例变动趋势

二、非无保留意见审计报告分析

2017 年是新审计报告准则全面实施的第一年,在新审计报告准则框架下,审计意见分为无保留审计意见和非无保留审计意见两大类。从数据统计角度出发,本分析报告将无保留意见审计报告分为:标准无保留审计意见审计报告、带强调事项段的无保留意见审计报告和带持续经营相关事项段的无保留意见审计报告三类;将非无保留意见审计报告分为:保留意见审计报告、否定意见审计报告和无法表示意见审计报告三类。本分析报告不再定义标准审计意见和非标准审计意见。

(一)非无保留意见审计报告的公司板块分布

在已披露的3 512 份上市公司2017 年财务报表审计报告中,非无保留意见财务报表审计报告有60 份,占1.71%,较2016 年度(31 份)增加29 份,增长93.55%。其中,保留意见的审计报告37 份,较2016 年度(21 份)增加16 份,增长76.19%;无法表示意见的审计报告23 份,较2016 年度(10份)增加13 份,增长130%(详见表1-2)。

(二)非无保留意见审计报告的公司行业分布

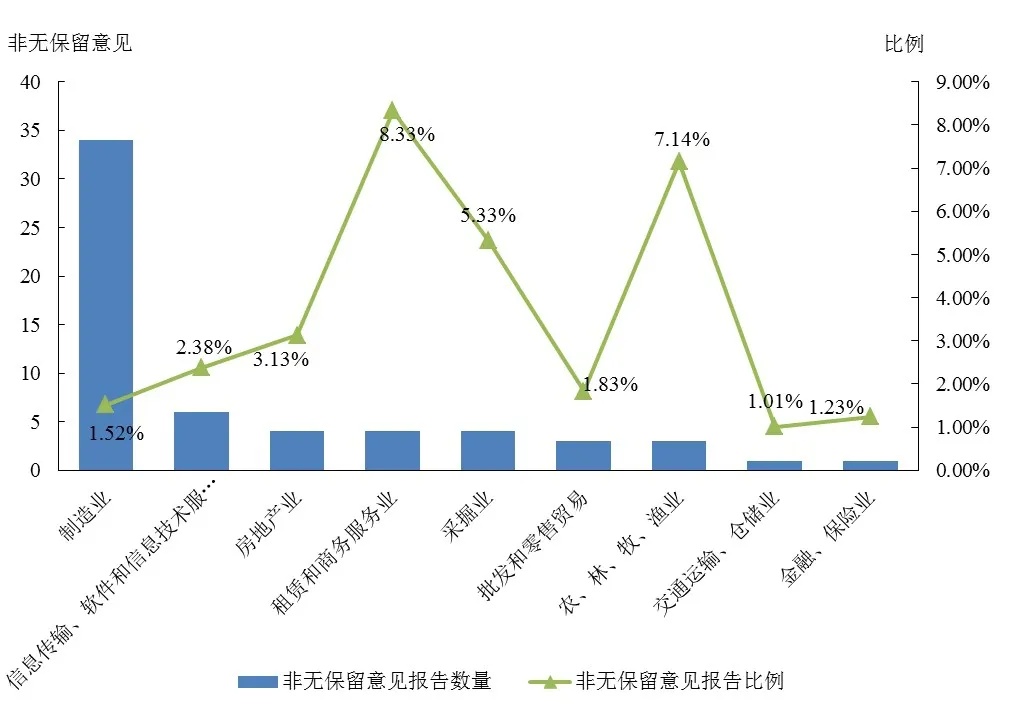

非无保留意见审计报告按行业划分,2017年度农、林、牧、渔业,租赁和商务服务业,以及采矿业被出具非无保留意见审计报告的比例在所有行业中最高,3个行业的非无保留意见审计报告数量分别为4份、3份、4份,分别占该所在行业审计报告总数的8.33%、7.14%和5.33%,明显高于整体非无保留意见审计报告比例(1.71%)。其次,房地产业、批发零售贸易业以及信息传输、软件和信息技术服务业等行业的非无保留意见审计报告比例也高于平均水平(详见表1-3、图1-2)。

图1-2 2017 年度各行业非无保留意见审计报告数量和比例

表1-1 2006—2017 年度上市公司财务报表审计报告意见类型总体情况

表1-2 2017 年年报上市板块审计报告意见类型汇总表

(三)出具非无保留意见审计报告的主要原因

1.保留意见的审计报告。对上市公司2017 年度财务报表,注册会计师共出具37 份保留意见的审计报告,这些报告“形成保留意见的基础”部分共涉及59 个具体事项,平均每份报告1.59 项(详见表1-4)。

形成保留意见的基础主要涉及以下三个方面:一是注册会计师局部审计范围受限,对特定审计对象无法获取充分、适当的审计证据,可能存在未发现的具有重大影响的错报,但不具有广泛性,涉及34 份审计报告和54 个具体事项;二是持续经营存在不确定性,未充分披露应对计划,涉及4份审计报告和4 个具体事项;三是发现上市公司个别重要财务会计事项的处理或个别重要会计报表项目的编制存在错误,但不具有广泛性,涉及1份审计报告,1 个具体事项。

表1-3 2017 年度财务报表审计非无保留意见审计报告公司行业分布

表1-4 形成保留意见基础具体事项分类统计表

总体而言,以上37 份保留意见审计报告所涉及的具体问题各不相同,其中以下问题具有代表性:

(1)大额预付及应收关联方(或者疑似关联方)款项的可收回性及相应坏账计提无法判断;上市公司无法提供有关关联方及关联方交易的完整资料,注册会计师无法实施满意的审计程序判断完整的关联方及关联方交易。

(2)注册会计师无法对上市公司有关涉诉事项、对外担保、或有事项等涉及的预计负债金额,获取充分、适当的审计证据。

(3)注册会计师无法对上市公司大额应收账款和其他应收款款项、大额支出及相关交易的真实性,获取充分、适当的审计证据,以至对这些往来款项的可收回性及相关坏账计提无法判断。

(4)注册会计师无法对上市公司商誉减值、固定资产减值等项目实施必要的审计程序,无法获取充分、适当的审计证据。

(5)注册会计师因审计范围受限,导致对上市公司特定子公司或特定财务报表科目(可供出售金融资产、长期股权投资),无法实施必要的审计程序,无法获取充分、适当的审计证据。

(6)上市公司持续经营能力存在重大不确定性,而财务报表对这一事项并未作出充分披露。

2.无法表示意见的审计报告。对上市公司2017 年度财务报表,注册会计师共出具无法表示意见的审计报告23 份,这些报告“形成无法表示意见的基础”部分共涉及98 个具体事项,平均每份报告4.26 项(详见表1-5)。

总体而言,以上23 份无法表示意见审计报告所涉及的具体问题各不相同,其中以下问题具有代表性:

(1)注册会计师无法对大额往来款项、大额支出及相关交易的真实性和准确性获取充分、适当的审计证据。

(2)注册会计师无法对资产减值准备的完整性和准确性获取充分、适当的审计证据。

(3)注册会计师未能对重要组成部分实施必要的审计程序,获取充分、适当的审计证据。

(4)注册会计师未能取得重要交易或款项商业实质的合理解释及支持性资料。

(5)注册会计师未能获取充分、适当的审计证据判断未决诉讼、担保事项、立案调查等对上市公司财务报表的影响。

表1-5 形成无法表示意见基础的具体事项分类统计表

(6)注册会计师无法对关联方交易实施必要的审计程序,获取充分、适当的审计证据。

(7)上市公司内部控制出现重大缺陷,关键内部控制失效,对财务报表的影响重大而且具有广泛性,注册会计师无法获取充分、适当的审计证据。

(8)持续经营存在重大不确定性。

(四)出具非标准无保留意见审计报告的主要原因

在已披露的3 452 份无保留意见审计报告中,39 家上市公司被出具了带强调事项段的无保留意见审计报告,33 家上市公司被出具了带持续经营相关重大不确定性事项段的无保留意见审计报告。

1.带强调事项段的无保留意见审计报告。对上市公司2017 年度财务报表,注册会计师共出具带强调事项段的无保留意见审计报告(含同时包括强调事项段和持续经营事项段的审计报告)39 份;其中有18 家的强调事项涉及“立案调查”或“诉讼、仲裁”,占比46.15%,是出具带强调事项段的无保留意见审计报告最主要的原因,“涉及持续经营”或“重大重组”的有7家,是第二大原因(详见表1-6)。

2.带与持续经营相关的重大不确定性的无保留意见审计报告。新审计报告准则要求在审计报告中,如果管理层运用持续经营假设是适当的,但存在重大不确定性,且财务报表对重大不确定性已作出充分披露,注册会计师应当发表无保留意见,并在审计报告中增加以“与持续经营相关的重大不确定性”为标题的单独部分,33 家上市公司被出具了仅带持续经营相关重大不确定性事项段的无保留意见审计报告。

表1-6 出具带强调事项段的无保留意见审计报告的主要原因

总体而言,2017 年上市公司非无保留意见审计报告比例上升,一定程度上反映出审计机构的执业态度更为谨慎,对财务报表信息质量把关更加严格。新审计报告准则的全面实施,尤其是在审计报告中增加“关键审计事项”,明显提升了审计报告的信息含量,进一步满足了资本市场改革与发展对高质量会计信息的需求。

分报告二:内部控制审计情况分析

截至2018 年4 月30 日,沪深两市共有1 763 家上市公司对外披露了2017 年度内部控制审计报告,5 月1 日至8 月30 日,有8 家上市公司对外披露了2017 年度内部控制审计报告。在1 771 家上市公司中,沪市主板1 243 家,深市主板469 家,中小企业板55 家,创业板4 家。上市公司出具内部控制报告的比例由2016 年度的49.41%升至2017 年度的50.42%。在上述1 771 家出具内部控制审计报告的上市公司中,有1 737 家的财务报表审计机构和内部控制审计机构为同一家事务所,占98.08%,与2016 年度基本持平。

一、内部控制审计报告意见类型

(一)内部控制审计报告意见类型总体情况

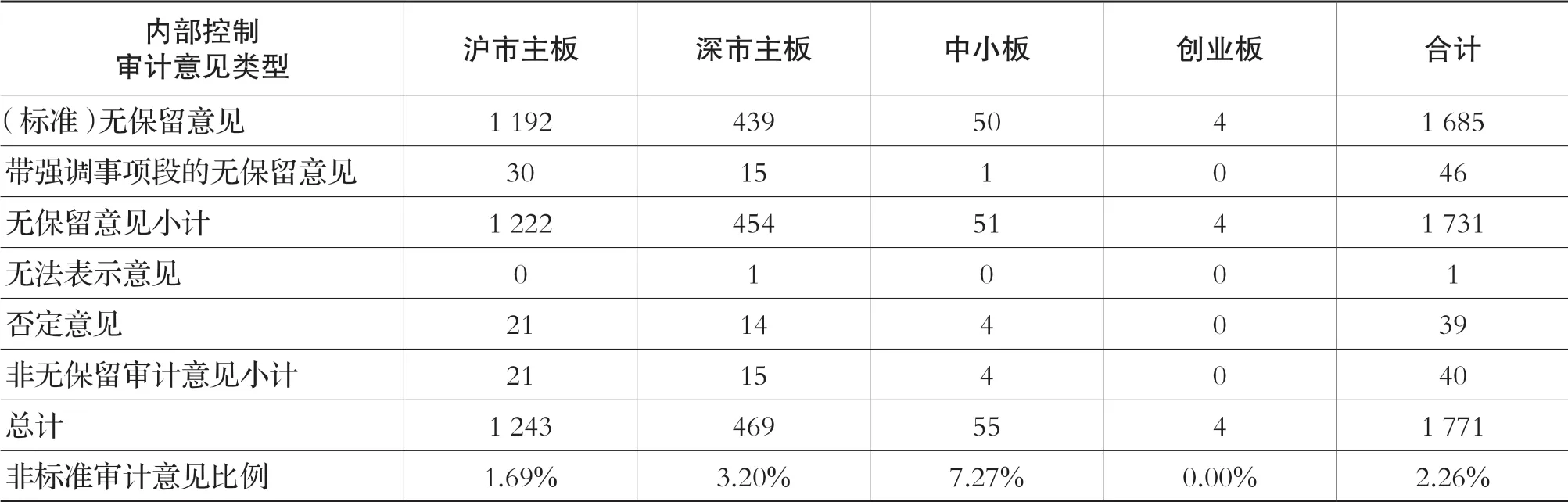

在1 771 份内部控制审计报告中,无保留意见的内部控制审计报告1 731 份,其中带强调事项段的无保留意见内部控制审计报告46 份;非无保留意见的内部控制审计报告40份,其中否定意见的审计报告39 份,无法表示意见的审计报告1份,非无保留意见比例为2.26%,与2016年度的1.40%相比明显上升,增幅为61.43%。

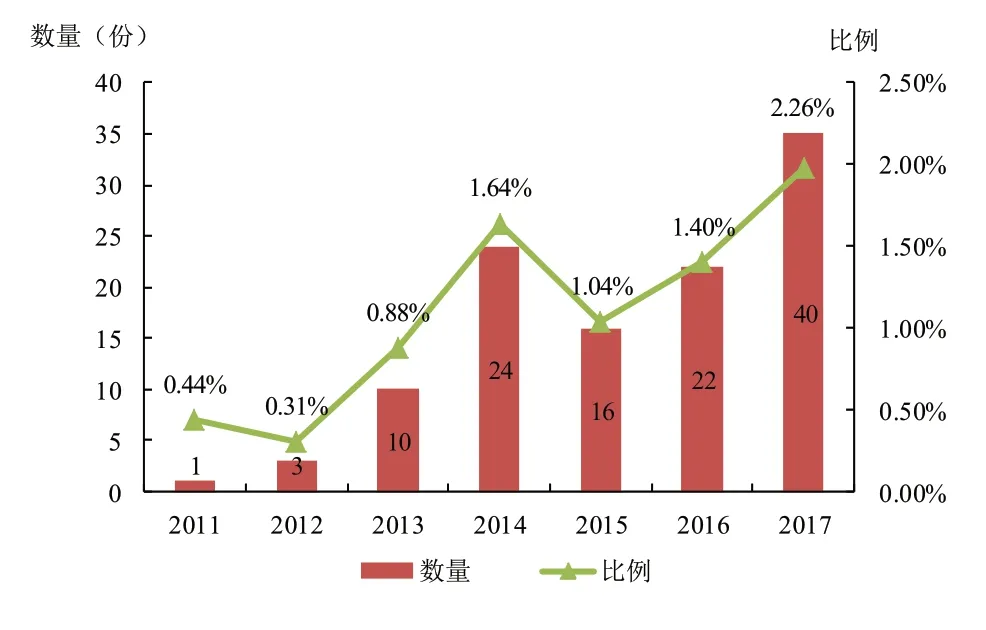

(二)非标准内部控制审计报告的数量和比例稳中有升

总体上,受主板上市公司分类分批实施企业内部控制规范体系的影响,以及资本市场对企业内部控制审计的日益重视,2011 至2013 年度,上市公司内部控制非无保留意见审计报告比例持续上升,由0.44%升至1.64%。2014 至2016年度,上市公司内部控制非无保留意见审计报告比例趋于平稳,每年均保持在1.5%左右。2017年度,非无保留意见审计报告比例再次上升至2.26%(详见表2-1、图2-1)。

图2-1 2011—2017 年度非标准内部控制审计报告数量和比例变动趋势

二、非无保留内部控制审计报告分析

(一)非无保留内部控制审计报告的公司板块分布

现阶段,中小板、创业板公司尚未被纳入内控规范体系的实施范围,因此非无保留意见审计报告主要集中在沪市、深市主板上市公司。2017 年度,沪市主板上市公司被出具非无保留意见审计报告的比例为1.69%,较上年增加0.37%;深市主板上市公司被出具非无保留意见审计报告的比例为2.58%,较上年减少0.26%。此外,还有4 家中小板上市公司被出具非无保留内部控制审计报告(详见表2-2)。

表2-1 2011—2017 年度上市公司内部控制审计报告意见类型

表2-2 2017 年度各板块上市公司内部控制审计报告意见类型

(二)非无保留内部控制审计报告的公司所在行业分布

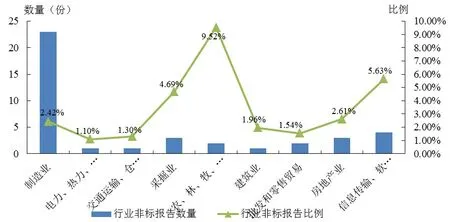

就行业内非无保留意见内部控制审计报告比例而言,农、林、牧、渔业被出具非标准内部控制审计报告的比例最高,达到9.52%。其次,采掘业,制造业,信息传输、软件和信息技术服务业,以及房地产业等行业的非无保留意见内部控制审计报告比例也高于整体上市公司非无保留意见内部控制审计报告比例(2.26%)(详见表2-3、图2-2)。

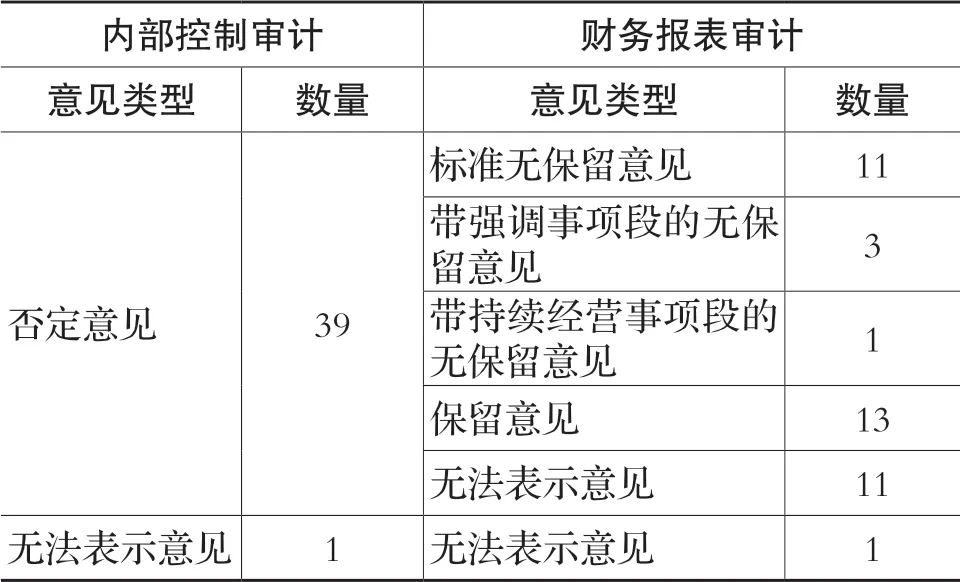

(三)非无保留意见内部控制审计报告披露的主要事项

1.否定意见内部控制审计报告披露的非标准事项。在全部40 份非无保留内控审计报告中,有39 份否定意见的审计报告,其中,22 份涉及资产减值问题,18 份涉及关联方及其关联方交易问题,12 份涉及对子公司或部分业务缺乏监控的问题,9 份涉及业绩预盈公告重大偏差问题(详见表2-4)。

图2-2 2017 年度各行业非标准内部控制审计报告数量和比例

在否定意见内控审计报告披露的主要事项中,以下几种情形具有代表性:

表2-3 2017 年度各行业上市公司内部控制审计报告意见类型

表2-4 导致否定意见内控审计报告披露的主要事项

(1)公司连续两年对业绩预告进行更正。2018 年3 月,公司发布《关于2017 年年度业绩预告更正公告》,对2018 年1 月披露的2017 年度业绩预告进行了更正,连续两年更正业绩预告表明公司针对重大会计事项判断的内部控制存在重大缺陷,与之相关的财务报告内部控制失效。

(2)对重要子公司失去控制。公司在《对子公司的管控》循环管理运行中存在重大缺陷,致使其控股子公司财务报表未纳入合并财务报表范围,导致公司2017 年度财务报表所反映的经营成果未包含对某子公司的投资损益,同时影响财务报表中长期股权投资的计价,导致相关的财务报告内部控制执行失效。

(3)管理层凌驾于内部控制之上。公司原董事长主导的公司多项对外投资、签署业务合同并支付相关款项、私自使用公司及相关子公司公章违规代表公司签订对外担保协议等行为,实际凌驾于公司内部控制之上,导致内部控制失效,致使公司产生重大损失。

(4)财务报表编制错误。公司在编制财务报告时,未能按照与部分金融及非金融机构签订的借款合同足额计提借款费用,构成内部控制重大缺陷,内部控制在运行过程中未能发现该错报。

表2-5 2017 年度非标准内部控制审计报告与对应的财务报表审计报告

(5)公司财务核算存在重大缺陷,导致前期重大会计差错更正。公司2017 年期初债权需在2016 年度全额计提坏账准备,公司追溯调整调减净利润占调整后归母公司净利润的61.31%。公司内部控制在运行过程中未能发现该项重大会计错报。

2.无法表示意见内部控制审计报告披露的非标准事项。在全部40 份非无保留内控审计报告中,仅有1 份无法表示意见的审计报告。导致无法表示意见内控审计报告的主要事项为:治理层、管理层、监事会的关键成员,涉嫌背信损害上市公司利益罪被公安局刑事拘留的期后事项对被审计单位2017 年12 月31 日财务报告内部控制有效性的影响程度,不能确定。

(四)非无保留内部控制审计报告对应的财务报表审计报告

2017 年度,40 家被出具非无保留意见内部控制审计报告的上市公司中,有15 家公司的财务报表审计报告为标准无保留意见(其中3家公司为带强调事项段的无保留意见,1家公司为带持续经营事项段的无保留意见);25 家公司为非无保留审计意见(其中13 家为保留意见,12 家为无法表示意见,详见表2-5)。

与2017 年度上市公司非无保留意见审计报告比例上升相一致,非无保留内部控制审计报告比例的上升在一定程度上反映出审计机构的执业态度更为谨慎,对被审计单位内部控制的关注更为深入细致,为报表使用者了解上市公司可能存在的潜在错报风险提供了更有价值的信息。

分报告三:年报审计市场情况分析

2017 年年报审计工作期间,40 家证券所共完成3 512 家上市公司的2017 年度财务报表审计业务和1 771 家上市公司的2017 年度内部控制审计业务,分别较2016 年度增长11.74%、12.73%。随着上市公司家数的增加,上市公司年报审计市场规模进一步扩大。

一、上市公司年报审计业务分布

(一)上市公司财务报表审计业务继续集中于大型证券所

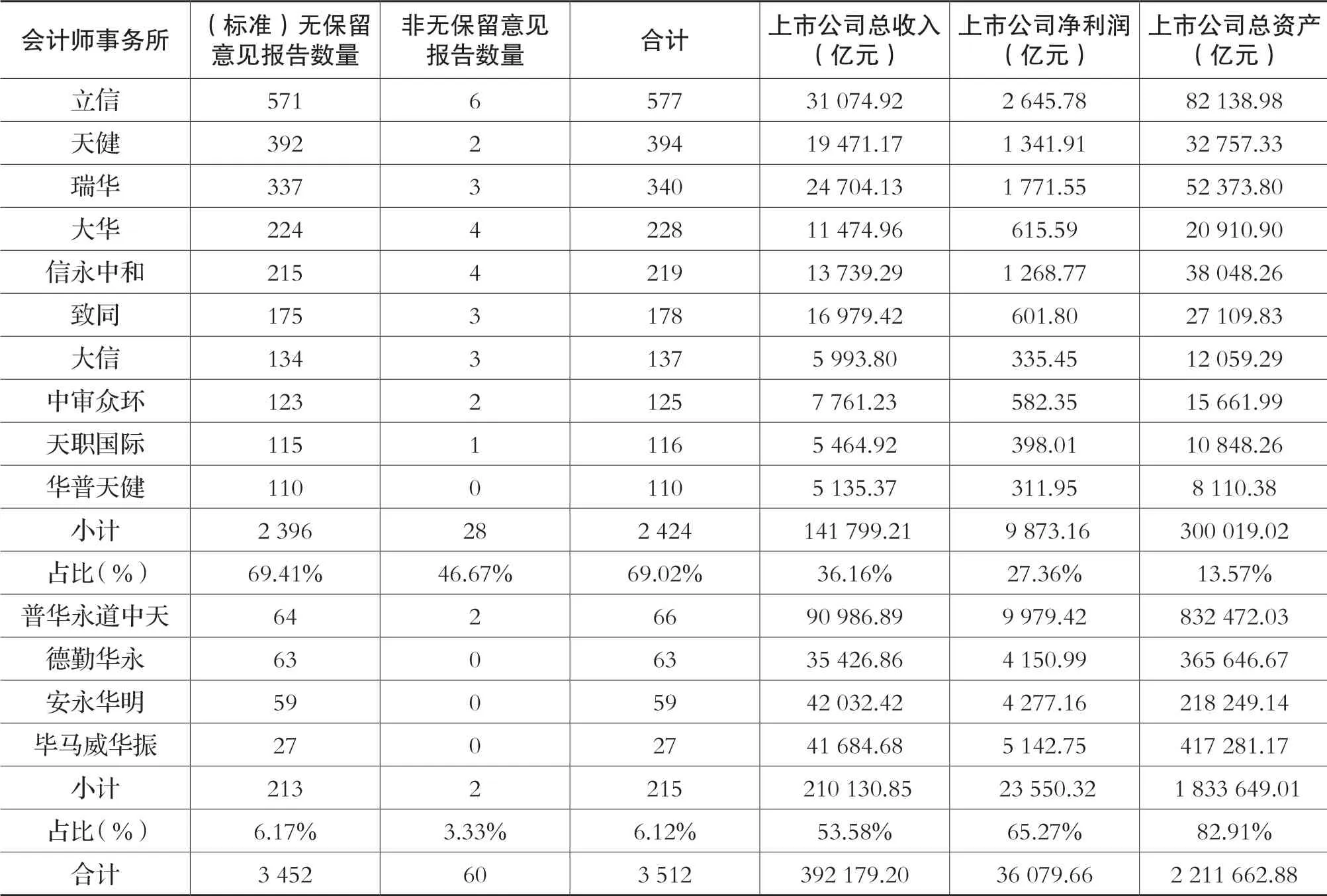

图3-1显示,承接上市公司2017年度财务报表审计业务数量最多的10家事务所,共为2 424家公司出具了审计报告,占上市公司总数的69.02%。2011至2016年度,该数字分别为1 305家、1 592家、1 722家、1 821家、1 970家和2 185家,占当年上市公司总数的比例分别为55.25%、63.86%、67.88%、68.28%、69.32%和69.65%。上市公司年报审计业务最多的10 家事务所的客户数量和比重保持逐年上升的趋势,平均每家上市公司财务报表审计业务量为242.4 家,明显高于行业平均水平(2017 年度平均每家证券所上市公司财务报表审计业务量为87.8家)。

承接上市公司2017 年度财务报表审计业务数量最多的10 家事务所为除“国际四大”中国成员所之外的其他证券所(以下简称其他证券所)。“国际四大”中国成员所的上市公司财务报表审计客户数量合计为215 家,占比6.12%。

值得注意的是,虽然2017 年度审计业务最多的上述前10 家证券所上市公司客户数量占比69.02%,但其审计的上市公司收入占比36.16%、利润总额占比27.36%、资产总额占比13.57%;“国际四大”中国成员所上市公司数量仅占6.12%,但其审计的上市公司收入占比53.58%、利润总额占比65.27%、资产占比82.91%(详见表3-1)。

(二)证券所之间的年报审计客户行业分布存在差异

“国际四大”中国成员所审计客户主要集中在金融、保险业和交通运输、仓储业。2017 年,“国际四大”中国成员所在金融、保险业的市场占有率为49.38%,在交通运输、仓储业的市场占有率为17.17%,在农、林、牧、渔业,传播与文化等行业市场占有率较低。其他证券所审计客户主要集中在制造业,信息技术业,农、林、牧、渔业,水利、环境和公共设施管理业,以及文化、体育和娱乐业,其市场占有率均超过95%(详见表3-2)。

二、上市公司年报审计业务收费

披露2017 年财务报表审计报告的3 512 家上市公司,均披露了财务报表审计费用信息,支付的财务报表审计费用总额约为548 281.60 万元,平均每家上市公司支付156.12 万元。在披露2017 年内部控制审计报告的1 711 家上市公司中,共有1 447 家披露了内部控制审计费用信息,支付的内部控制审计费用总额约为71 748.38 万元,平均每家上市公司支付49.58 万元。

表3-1 2017 年度财务报表审计客户数量及规模

表3-2 2017 年度证券所的客户行业分布

(一)上市公司财务报表审计收费有所提高

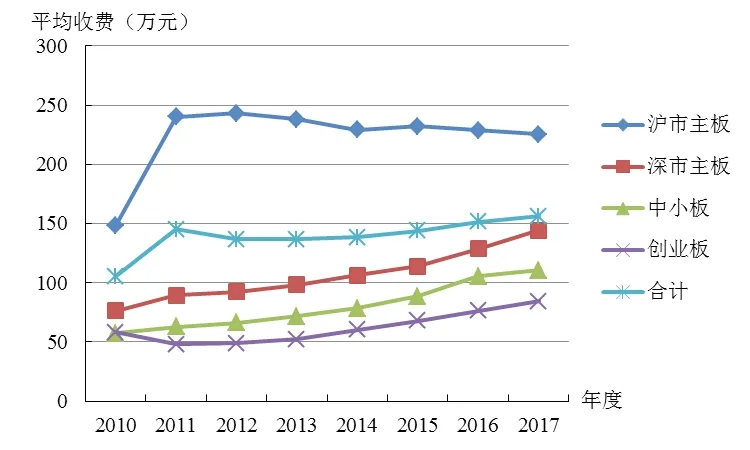

2017 年度,上市公司财务报表审计收费户均156.12 万元,较2016 年度的151.38 万元上升3.13%。除沪市主板收费户均减少了1.22%外,深市主板、中小板和创业板的收费户均均较2016 年度有所上升,其中创业板增幅最大,增幅11.07%(详见表3-3、图3-2)。

图3-2 2010—2017 年度各板块财务报表审计收费户均

水平变动趋势

2017 年绝大部分证券所的上市公司财务报表审计收费户均水平相比2016年有所上升,其中,仅有上会、安永华明、中天运、立信中联、德勤华永5 家证券所收费户均水平有所下降,分别为-17.35%、-11.52%、-10.21%、-8.32%、-5.00%;中喜、中兴华、利安达、北京天圆全4 家证券所收费户均上升比例超过20%,分别为33.20%、32.54%、30.07%、22.84%(详见表3-4)。

此外,在同时单独披露2016年度和2017年度财务报表审计收费的3 127家上市公司中,审计收费户均上升的有1 471家,审计收费户均持平的有1 409 家,审计收费户均下降的有247 家。其中,2017 年审计收费上升比例超过200%的有26 家,上升比例最高的达1 217.5%。审计收费上升的主要原因为上市公司发生重大资产重组或并购、经营业绩提升。审计收费下降超过50%的有22 家,下降比例最高的达89.06%②不含上一年度审计收费披露为IPO审计收费的上市公司。审计收费下降的原因主要为重大资产重组、招投标审计轮换、经营业绩下降(扣除非经常性损益净利润下滑)。

(二)上市公司内部控制审计户均收费有所上升

2017年度,上市公司内部控制审计收费户均49.58万元,较2016 年度的44.66 万元增加4.92 万元,上升11.02%。(详见表3-5 和图3-3)。

表3-3 2010—2017 年度各板块财务报表审计收费情况(单位:万元)

图3-3 2011—2017 年度各板块内部控制审计收费户均变动趋势

(三)上市公司审计收费与国内生产总值变动趋势高度一致

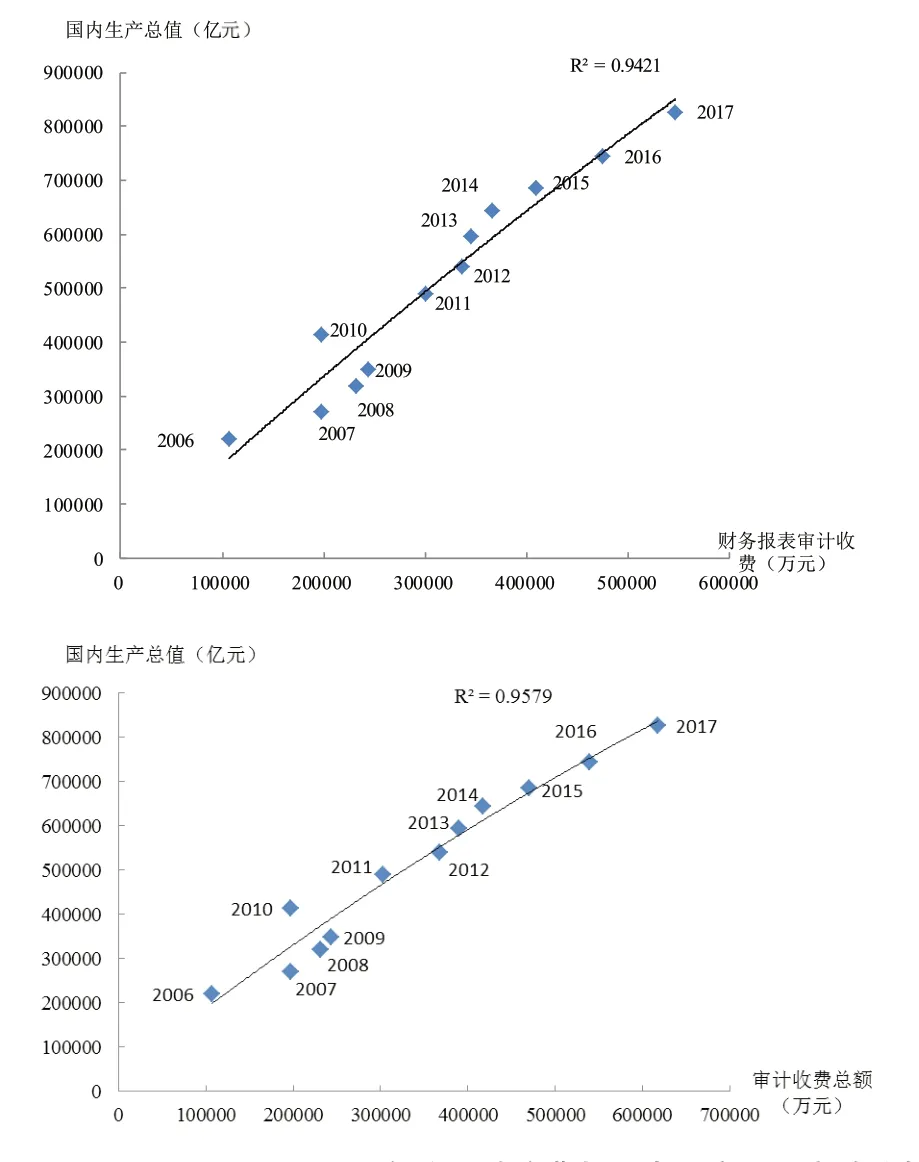

2006 至2017 年度,上市公司审计收费与国内生产总值变动趋势基本一致。相关分析显示,上市公司财务报表审计收费与国内生产总值相关系数为0.9421,且显著;上市公司审计收费总额(财务报表审计收费与内部控制审计收费之和)与国内生产总值相关系数为0.9579 且显著,表明审计收费与国内生产总值高度相关(详见表3-6)。

除2010 年度外,审计收费与国内生产总值均呈现逐年上升的变动趋势,使用二项式函数拟合,财务报表审计收费与国内生产总值的拟合优度为92.79%,审计收费总额与国内生产总值的拟合优度为94.40%,表明上市公司审计收费与国内生产总值变动趋势存在高度一致性(详见图3-4)。

表3-6 审计收费与国内生产总值相关分析

表3-4 2016—2017 年各证券所财务报表审计平均收费情况(单位:万元)

表3-5 2011—2017 年度各板块内部控制审计收费情况(单位:万元)

图3-4 2006—2017 年度审计收费与国内生产总值变动趋势

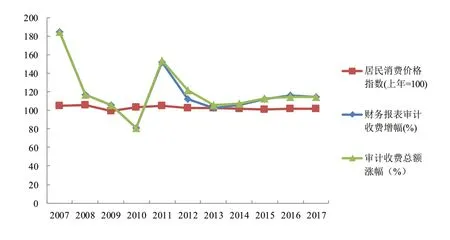

(四)上市公司审计收费变动与居民消费价格指数变动趋势存在差异

2007 至2017 年度,上市公司审计收费变动呈现较大的起伏波动,居民消费价格指数的变动则相对平缓,且二者变动趋势并不一致(详见图3-5)。

图3-5 2007—2017 年度审计收费增减幅与居民消费价格指数变动趋势

(五)上市公司客户最多的10 家证券所财务报表审计户均收费继续上升

从已披露数据看,2017 年度上市公司财务报表审计客户最多的10 家证券所财务报表审计收费合计数占全部其他证券所审计收费总额的75.89%,其户均收费为109.45 万元,比全部其他证券所户均收费(106.13 万元)高3.13%,比2016 年上市公司财务报表审计客户最多的10 家证券所平均收费(103.08 万元)增长6.18%(详见表3-7)。

表3-7 2012—2017 年度上市公司客户最多的10 家证券所财务报表审计户均收费

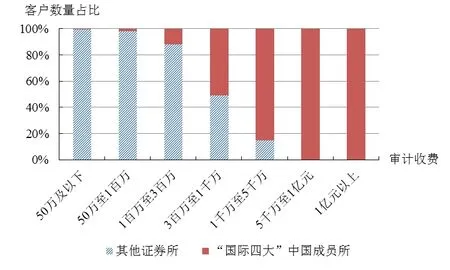

(六)大型审计客户集中于少数证券所

以财务报表审计收费为例,在审计费用超过1 千万元的41 家上市公司中,32 家上市公司为“国际四大”中国成员所客户,占比80.49%。在不同财务报表审计收费水平下,“国际四大”中国成员所与其他证券所的客户占有量存在明显差别(详见图3-6)。

图3-6 “国际四大”中国成员所与其他证券所客户审计收费比较

从审计市场情况来看,2017年上市公司财务报表审计业务继续集中在少数大型证券所,户均审计收费也有所上升。

三、审计机构变更情况分析

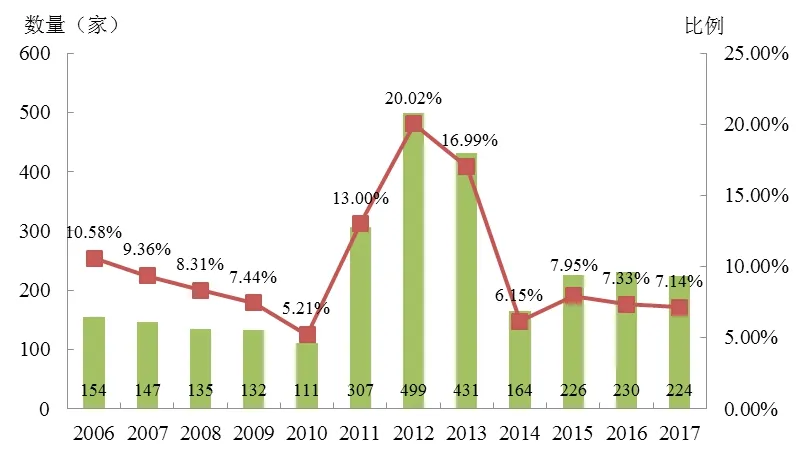

在披露2017 年年报的3 505 家上市公司中,有224 家变更了年报审计机构,占全部上市公司的7.14%,变更财务报表审计机构的上市公司数量和比例都较2016 年度(230 家,比 例 为7.33%)有 所 下 降。2006 至2017 年度,上市公司变更年报审计机构的数量与比例呈现较大的起伏波动(详见图3-7),自2014 年以来趋于平稳。

图3-7 2006—2017 年度变更年报审计机构上市公司家数及比例

表3-8 上市公司变更审计机构原因统计

(一)上市公司变更年报审计机构原因分析

从证券所报备的年报审计业务变更信息来看,2017 年度上市公司变更事务所的原因主要包括:前任服务年限较长、前任事务所聘期已满、重大资产重组后重新选聘事务所、项目主要审计团队加入后任事务所等。其中,有138 家上市公司变更年报审计机构是由于前任审计服务年限较长或服务期限满,占61.61%(详见表3-8)。

(二)变更审计机构的上市公司审计意见类型分析

2017 年度,变更年报审计机构的224 家上市公司中,被出具非无保留意见审计报告的上市公司有10 家,其中:4家上市公司的财务报表被出具了无法表示意见的审计报告,6家被出具了保留意见的审计报告。变更审计机构的上市公司非无保留意见审计报告比例为4.46%,明显高于全部上市公司1.15%的非无保留意见审计报告比例。2010 至2016 年度,变更年报审计机构的上市公司家数分别为111 家、307家、499 家、431 家、164 家、226 家 和230 家,被 出 具 非 无保留意见审计报告的公司家数分别为20 家、23 家、24 家、23 家、16 家和17 家,非无保留意见审计报告比例分别为18.02%、7.49%、4.81%、5.34%、9.76%、7.52%和2.61%,均超过当年上市公司的整体非标准审计报告比例或非无保留意见审计报告比例。

变更事务所的上市公司被出具更高比例的非无保留意见审计报告,反映出上市公司有可能通过“炒鱿鱼,接下家”方式购买审计意见的做法,得到了一定程度的遏制。注册会计师在承接新业务时,能够遵循执业准则要求,揭示上市公司财务报表中存在的重大错报问题,发表恰当的审计意见。