CDR历经十六年再度难产

卧龙

卧龙,接触股市20余年。1995年开始给《股市动态分析》投稿,1996年入职深圳新兰德,1998年转职大鹏证券,2000年初因生性喜爱自由转做个人投资者至今。

中国存托凭证(简称CDR)是近期证监会力推的项目,然而,在近期股市大幅下挫下,有媒体报道指出似乎CDR已经暂停。现象是小米赴港IPO但不同步发行CDR,原因是估值有压力。若估值有压力,岂不是在香港IPO都不成?显然,香港股市的估值低于大陆股市。小米若发行CDR,是对A股市场产生压力,君不见郭台铭系的工业富联上市后只上涨几日后便大幅下挫,已经接近破发,但目前预期市盈率仍达31倍,后市走势恐怕仍不乐观。

回顾历史,其实早在2002年,CDR曾经被有意实施。看看《财经时报》于2002年的报道,当时中信证券举办“中国资本市场发展与创新论坛暨CDR产品研讨会”,报道指出中信证券主导设计的CDR试发行、交易、清算及交割方案,已得到中国证监会的肯定,认为是一种有效、可行及稳妥的金融创新方案,委托中信证券草拟关于CDR推行规则的初稿。

当时的方案建议在人民币仍未能自由兑换的情况下,CDR应限制只能在内地买卖,以人民币为计价货币。海外企业通过CDR在内地所集资金只能在内地流通而不能汇出境外,同时亦不能转换成该公司在香港或海外的股票,同时所集资金亦只允许投入内地项目。首批CDR应限定只容许在香港上市的大型红筹公司,试验成功后可延伸至其他香港及外国公司。中信证券当时认为CDR不会对国内股市造成冲击。

当时香港《大公报》评论指出在“北水南调”整套计划中,CDR会是较容易实现的一环。中国证监会已对CDR首肯,相信距离正式出台亦为期不远了。然而时间一晃16年过去了,CDR仍然难产。无论是2002年抑或2018年,都不是合适的CDR推出时机,合适的时机是2007年或者2015年。让市场的力量发挥作用,2007年及2015年上半年股市热火朝天,发行几只CDR,增加市场供应量,而非2015年初打击“两融”让市场爆炒创业板。如今连番股灾下,投资者惊魂未定,3月份时说各部委达成共识,让海外独角兽以CDR方式回归。我在3月24日文章《全球猛抢独角兽突显第五浪心态》中提出批评。并以三六零(601360,其实三六零的“零”属于错别字,正确的写法应该是“三六〇”,“〇”才是中国数字)走势为例指三六零已经形成双顶走势且跌破颈线,独角兽若上市恐怕步三六零的后尘。目前已经比当时价格再跌35%。

股市持续下跌,官媒再次集体发文力撑股市,但理由却十分牵强。理由之一是中国经济向好,问题是中国股市设立20多年,哪一年中国经济不是向好?理由之二是中国股市应该走出独立行情,这被网友讥讽为这不是独立行情嘛,人家股市贸易战下科技股创新高,中国股市下跌,这便是独立行情,只不过是向下的行情。理由之三是估值低,文章作者仍然以上证指数为例,权威人士都说了上证指数已不具备代表性,还念念不忘上证指数。上证指数除了历史悠久之外,弊端多如牛毛。多年前上海证券交易所曾经以新股上市首日计入指数来维持虚假繁荣,结果2007年10月以来,一浪低于一浪。估值低不等于见底,中国股市规模愈来愈大,熊市底部的估值理应更低才对。我已经多次指出,历史上,中国股市底部市盈率从未超过15倍。目前中国股市整体市盈率17.7倍,换言之国证A股指数(399317)最少还要跌15.3%才有可能见底——即指数最低要跌至3294点以下。5月19日拙作《由巴菲特分析法看中国股市》中写道:“若巴菲特指标跌破50%才见底的话,目前指数需要立即下跌24%。”当时国证A股指数收市价4593点,跌24%便是3490点。如今已经跌至3833点,但最少还要再跌一成才有可能见底。

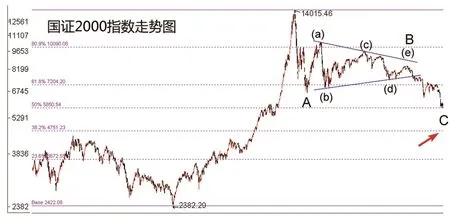

另外留意国证2000指数(399303),目前的下跌,仅仅是回吐对数图上2012年底至2015年6月牛市升幅的0.5倍。通常熊市至少回吐升幅的0.618才显得安全。如此则下跌目标是4750点附近水平,距离目前价位仍要再跌18.2%。

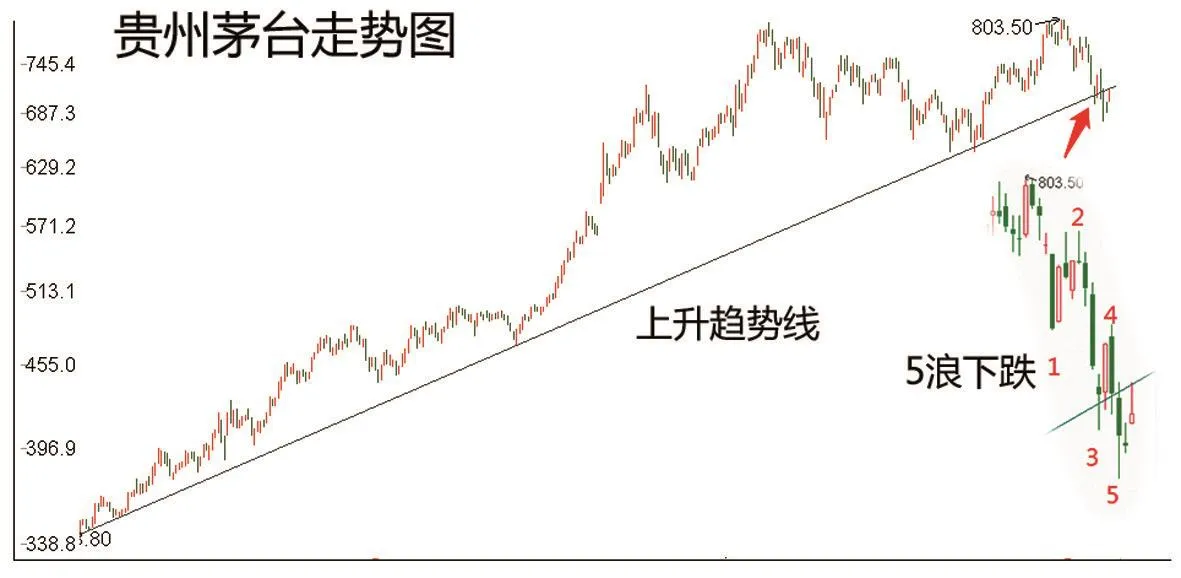

强势股贵州茅台,近日亦跌穿中长期上升趋势线,这是相当不好的信号。茅台自最高位的下跌,第一次出现一组5浪推动模式。历史上,茅台自2007年至2014年共7年时间是震荡模式,2014年至2018年上升7倍,未来7年是否又是震荡模式?当最强的股票都进入调整期,中期内股市还能有什么表现?

中国股市每一次熊市都是差不多的状况。各位可以翻翻2002年至2005年有关股市的新闻报道。当时有关国有股减持困扰大市走势,但即使2002年6月宣布国有股减持暂停之后,仅仅来了个短暂的6.24行情,很快又重归弱势。2004年底2005年初,中国的银行业被称为技术上已经破产,股市再跌至2005年6月才见底。2004年4月反弹高位至2005年7月,多少垃圾股的跌幅在70%至80%,甚至更多。