内燃机与新能源动力发展的竞争之路

【】

0 前言

根据世界汽车组织与汽车工业协会的统计,2017年全球汽车产量达到9 498万辆,其中乘用车和商用车产量占比分别约为75%和 25%。2017全年,我国全年汽车产销量分别为2 901.54万辆和2 887.89万辆,历史性突破2 900万辆大关。其中乘用车产销2 480.67万辆和2 471.83万辆,同比增长1.58%和1.40%;商用车产销420.87万辆和416.06万辆,同比增长13.81%和13.95%;新能源汽车(包括混合动力)产销量接近80万辆,分别达到79.4万辆和77.7万辆,同比分别增长53.8%和53.3%。2017年新能源汽车市场占比2.7%,比上年提高了0.9个百分点。由此可见,世界性的汽车产销量增长态势仍然不减,图1为车满为患的北京高架道路通行情况。

图1 北京高架道路通行情况

1 全球汽车产量预测

根据咨询机构LMC Automotive发布的世界轻型汽车展望(Global Light Vehicle Overview)预测,2018年前后,全球汽车年产量将突破1亿辆(表1)。其中,亚洲地区是最大的增量所在,平均每年大约将增加250万辆,其中中国增量占比约100万辆。目前,世界年增人口为8 600万,人类生产汽车的速度超过了人口增长的速度。全球每秒钟约生产3辆汽车,其中就有1辆诞生在中国,无疑中国已经成为世界性的汽车生产大国和消费大国。

表1 2018—2020年世界汽车产量情况预测 (单位:万辆)

根据NavigantResearch公司发布的《交通运输业预测:轻型汽车》报告,截至2017年底,世界汽车保有量已接近13亿辆,2018年将达到13.4亿辆。去除淘汰的报废车辆,预计未来几年世界汽车保有量还将以每年约5千万辆的速度增加(表2)。

表2 未来几年全球汽车保有量情况预测(单位:万辆)

2 内燃机对世界环境的影响

巨大的汽车生产量和保有量已经对全球环境产生了显著影响,尤其是人类的生存环境遇到了前所未有的挑战。图2为巴西圣保罗高速匝道口车辆通行情况。在最近十几年内,汽车行业一直致力于整车系统的轻量化、动力系统的小型化和节能减排,以缓解汽车工业对全球气候与环境产生的巨大影响,同时也包括了对新能源动力的应用。从2017年下半年开始,全球各国都陆续发声禁售燃油车,其中,欧洲的反应最为强烈,法国、德国、英国、挪威等西欧工业强国都相继声明,至2030年前后将全面禁售燃油车。虽然德国、法国等几个国家的相关部门相继出来澄清,这不代表政府的言论,而是来自于环保行业协会的倡议,但不管禁不禁售燃油车,内燃机的“电气化”进程将肯定会加快。在未来的10~15年内,内燃机行业将注定会发生巨大的变化。2017年底,长安汽车和北汽集团分别宣布将停止销售燃油车,并且不约而同的把时间节点都指向了2025年,这一里程碑式的宣布很有深意。

图2 巴西圣保罗高速匝道口车辆通行情况

3 新能源动力电池

新能源汽车最关键的三大部件为动力电源、电机和动力控制系统。其中,动力电源是核心中的核心,是新能源汽车的“心脏”。虽然现在市场上动力电源种类繁多,其中锂动力电池因体积小、质量轻、循环寿命长、无污染等优点,在新能源汽车动力电源领域占据主导地位。图3为索尼公司研发的18650型锂电池。

图3 索尼公司研发的18650锂电池

4 全球锂电需求

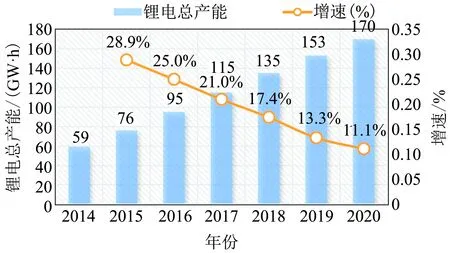

2014年全球锂电产能约为59 GW·h,2015年增加至76 GW·h,2016年锂电产能同比增长25.0%,达到95 GW·h。2017年全球锂电产能达到115 GW·h。根据全球锂电产能的预期,2018—2020年锂电产能将持续保持每年约20 GW·h的增量,至2020年锂电产能预计将达到170 GW·h。图4为2014—2020年全球锂电总产能预测。

图4 2014—2020年全球锂电总产能及预测

从对锂电产能的预测可以看出,锂电产能从2016年开始明显受到了压制,产能受限主要是受到了锂电材料供应量的制约,锂电产能的年增幅一路下滑。预计2020年锂电正极材料所使用的碳酸锂将达到12.5万t,所使用的氢氧化锂将达2.9万t,但将远远无法满足锂电行业的使用需求。

5 全球锂矿资源及开采现状

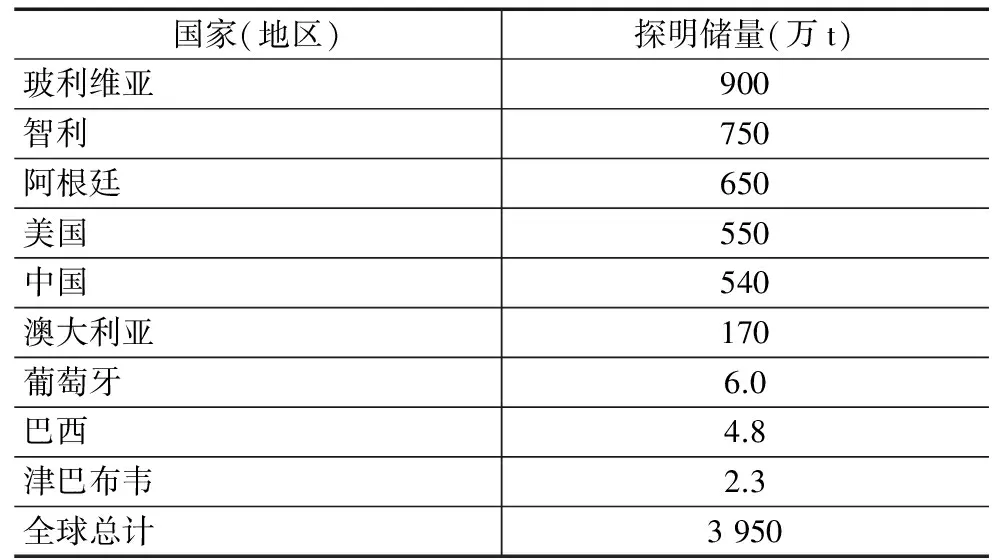

从全球锂矿的探明储量和资源分布图(图5)可以看出,锂矿资源基本上集中在南美的东西大洋两端,该地区储量几乎占据了全球锂矿资源的一半以上,除此以外,美国和中国储量也不少。主要矿种分为卤水矿、沉积岩矿和伟晶岩矿。其中,沉积岩矿比较难开采,目前主要是开采卤水矿和伟晶岩矿。值得指出的是,澳大利亚的探明储量只有170万t,但其开发力度却最大,年产量接近于全球总开采量的一半(表3)。

表3 全球锂矿探明储量及资源分布

图5 全球锂矿的探明储量和资源分布图(图中,Brine:卤水矿;Clay:沉积型矿;Pegmatite:伟晶岩矿。)

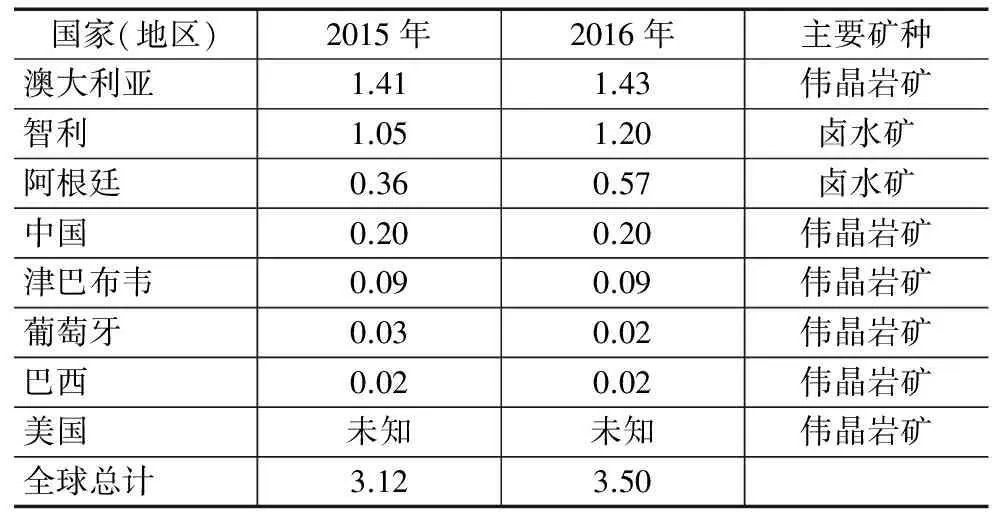

据美国地质勘探局(USGS)公布的最新数据显示,世界顶级锂生产国正在尽最大努力满足不断增长的锂电需求。实际上,各锂矿资源大国对于锂矿的开采非常有节制,因为锂矿资源是不可再生的,并且动力锂电池中的锂元素回收非常困难,回收成本远远高于开采成本,所以各锂矿资源大国必须进行计划性开采。表4为2015—2016年全球锂矿生产国的开采量,其中澳大利亚和智利占据了总开采量的3/4,而其他国家出于自身国情和资源战略考虑,现阶段对于锂矿的开采都微乎其微。2016年全球锂产量较2015年增长了12%,至3.5万t,在电动车市场未来继续进行扩张的强需求下,锂产量很可能在未来几年持续增多。目前,中国是世界最大锂资源消费国。

锂矿资源的生产链主要包括探矿、采矿、原矿清洗、配料、破碎、筛分、球磨、均化、除杂、分级、重选、浮选、锂云母精矿、含锂浓缩,最后形成碳酸锂。整套锂电池生产链的建立大约需要2~3年时间。图6为整套锂电池生产链的基本结构。图7为2017年我国锂电池应用领域集中度分析。

表4 全球八大锂矿生产国开采量(单位:万t)

图6 整套锂电池生产链的基本结构

图7 2017年我国锂电池应用领域集中度分析

6 新能源动力电池

如表5所示,根据锂矿资源及相关原材料的流向可以看出,最近几年新能源动力电池的使用量有爆发式增长。从2014年的8.3 GW·h,增加到35.2 GW·h,增幅4倍多。便携式移动设备用锂电池占比仍达到60 %以上,且年复合增长率达到16 %。目前,中国新能源动力电池的使用量占比超过30 %,超过全球的平均值,表5为全球锂电池及相关原材料流向分布。

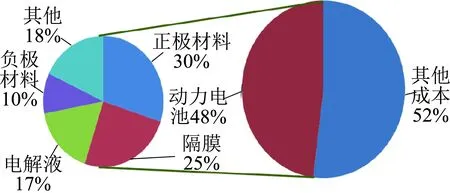

在纯电动汽车的采购成本中,动力电池的成本占比达到了4 8%,远高于使用传统发动机的成本构成。其中,正极材料即锂电池的成本占比30 %,隔膜材料成本占比25 %,占纯电动汽车采购成本的50%以上。经过前一轮的碳酸锂原材料市场的价格竞争乱象,从2016年起,碳酸锂原材料价格在快速走高,导致纯电动汽车生产成本的进一步上升(图8)。

表5 全球锂电池及相关原材料流向分布

表6 主要正极材料的性能对比

表7 全球具有代表性的新能源车型性能对比

图8 新能源汽车及动力电池成本分析

新能源电池主要应用的正极材料主要分为磷酸铁锂、锰酸锂和三元锂。其中,磷酸铁锂因为安全性能高,循环寿命长,在国内有着广泛的应用,锰酸锂的高温性能始终得不到解决,已经被边缘化。而三元镍钴铝酸锂电池,主要应用于高端纯电动车型。其中,含贵金属钴的锂电池价格普遍昂贵,并且受到钴金属产量的限制严重,难以得到大范围的推广。表6为主要正极材料的性能对比。

表7为目前全球比较有代表性的新能源车型,以及使用的动力电池情况。可以看出,除了特斯拉Model S采用的镍钴铝酸锂,其他材料的能量密度基本维持在100~140 (W·h)/kg左右,宝马和日产采用的改性锰酸锂能量密度也超过了130 (W·h)/kg,但是据称在夏天高温情况下能量的衰减非常严重,远不如磷酸铁锂的表现稳定。

7 未来内燃机的混动化

目前,单位新能源乘用车的碳酸锂用量大约在50~60 kg,单位中大型客(货)车的碳酸锂的用量在800 kg左右,动力电池系统总质量超过1 t。按照全球碳酸锂年增产能4 000 t的规模计算,纯电动车型的年增产能将再难以突破5万辆的规模(包括中大型纯电动客车),无法满足目前全球年增50万辆新能源车的产能需求。新型电池储能材料短期内无法得到实际应用,考虑到政府补贴的持续退潮和企业的可持续发展,大部分车企都转而主攻混合动力作为企业未来几年内主要的盈利来源。

2018年4月1日,我国正式实行燃油耗与新能源汽车积分并行政策。根据该政策措施,纯粹生产传统燃油车的车企将无法得到整车生产配给。预计在2018—2025年,混合动力的车型种类和产能将会有爆发性的增长,新型内燃机的需求量和性能要求也将持续增加,这对传统内燃机也提出了更高的要求。传统内燃机的“电气化”进程将明显加快,内燃机的“电气化”发展要求内燃机需具备更高的可靠性,更小排量结构更紧凑的机型设计,进一步提高升功率表现,进一步提高低速扭矩表现,以及具备更长的保养里程。其中,新型48 V集成式电机的应用可以实现对电子增压器、变排量水泵,以及空调系统的优化控制,将提升整个动力系统的性能和燃油经济性。图9为2018年即将或已经上市销售的部分混合动力车型。在未来几年内,几乎所有的乘用车车型都将配备新能源动力电池。同时,在商用车领域,包括中长途运输用载货车在内的大中型重卡、轻卡等也将实现内燃机的“电气化”,以提高能源的使用效率。新能源动力电池的应用将给内燃机行业带来新的发展机遇,并必然深刻影响内燃机行业的技术变革和发展。

图9 2018年即将或已经上市销售的部分混合动力车型

——2022中国(枣庄 )国际锂电产业展览会

——内燃机4.0 Highest Efficiency and Ultra Low Emission–Internal Combustion Engine 4.0