新疆上市公司重组前后财务绩效对比探索

——以天润乳业为例

李 杨

(新疆财经大学 新疆乌鲁木齐 830000)

引言

本文对新疆上市公司重组前后财务绩效的对比研究,选取了新疆天润乳业为研究对象。天润乳业于2013年12月24日完成资产重组,以2013年为时间界限,将天润乳业重组前2011、2012年和重组后2014、2015、2016年的财务绩效指标对比研究,主要围绕企业的利润状况、现金流量、资产管理3个方面进行评价,从而对比反映重组前后的财务绩效。

通过对天润乳业重组前后的财务指标分析,将重组前的财务绩效与重组后的财务绩效对比,重组后财务绩效逐年增长,企业绝大多数的财务指标都有所改善,经营业绩有比较大的提升。也可以看出,天润乳业在重组后虽然面临激烈竞争,但是企业积极应对,加大对成本控制和资产管理、现金流的管理,从而使重组后的业绩得到有效的改善。总的来说,天润乳业资产重组是比较成功的,重组后天润乳业从财务困境中走出,经营业绩和财务绩效有明显的改善。

一、案例介绍

天润乳业有限责任公司的前身是天宏纸业股份有限责任公司,新疆天宏作为传统的造纸企业,近几年经营业绩不佳,一直在退市的警戒边缘线徘徊,2009年严重亏损,净利润为-2573.41万元,2010年净利润为-445.45万元,由于2011年公司接受兵团政府的大力补助,勉强扭亏为盈,净利润为218.85万元,但是2012年公司继续严重亏损,净利润为-3576.16万元。

天宏纸业近几年严重亏损,被监证会列为ST上市公司,兵团政府为了防止国有资产流失,避免天宏纸业被摘牌,暂停上市的风险,保留天宏纸业这一资源。另一方面兵团要加大乳业的发展,整合乳业资源,增强乳制品企业的核心竞争力。因此,把十分具有发展潜力的新疆天润生物科技股份公司与天宏实施资产置换进行重组,引入新鲜血液,将优质资源注入天宏,提高天宏纸业的竞争力,也有利于国有资产的保值和增值。

二、天润乳业重组前后财务绩效分析

衡量天润乳业实施资产重组后是否提升了其企业价值,是否为股东创造更大的收益,从利润状况、资产管理、现金管理三个方面对公司重组的财务绩效分析,从而反映重组对天润乳业的财务状况、经营效果和治理结构是否会带来有利的影响。

(一)利润状况分析

表1 利润状况指标表

数据来源:天润乳业年报

1.主营业务利润率

天润乳业重组前的两年主营业务利润率分别为1.95%、1.43%,而重组后的2014年、2015年、2016年的主营业务利润率分为24.2%、33.39%、30.40%。2011年和2012年造纸业低迷,行业不景气,再加上天宏纸业原料周转出现问题,导致生产成本提高,成本管理不善,主营业务利润太低。天润乳业在2013年开始并完成了资产重组,主营业务变更生产销售乳制品,并且加强了成本控制,提高了生产效率,增强市场控制力,利润状况也得到明显的改善。

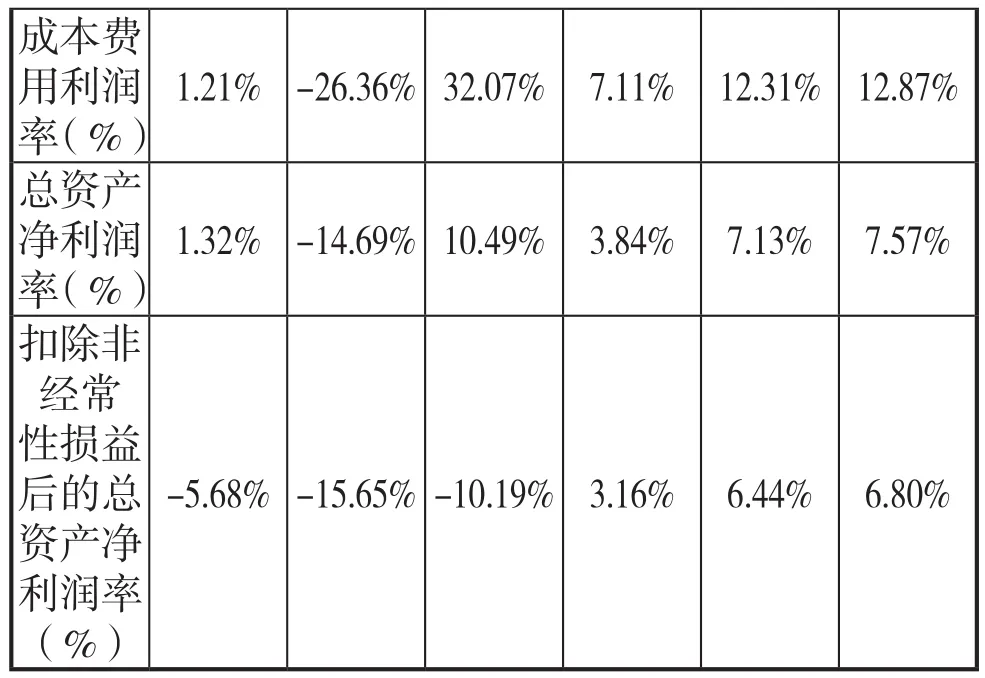

2.成本费用利润率

天润乳业的成本费用利润为2011年1.21%、2012年 -27%、2013年 32.07%、2014年 7.11%、2015年12.31%、2016年12.87%,重组后总体趋势在增加。重组后天润乳业以市场需求为导向,调整产品结构,在新产品的研究和开发上投入大量精力和资源,使销量和收入不断增加,收入增加的同时营业成本也得到了有效地控制。其中2013年的销售费用比上年同期增长194.71%,这主要是2013年是天润乳业创业初期,需要投入大量的广告费用提高天润乳业的知名度。

3.总资产净利润率

2011年和2012年的扣除非经常性损益后总资产净利润率为-5.68%、-15.65%,是由于天宏纸业连续亏损,每年靠大量的资产处置补贴或政府补助规避退市风险,2012年天宏纸业在原料周转上出问题,生产断续导致成本提高。天润重组后的2014年和2015年扣除非经常性损益后的总资产利润率为3.16%、6.44%, 由重组前的亏损转为盈利。

2015年天润乳业以市场需求为导向加大产品研究开发和成本控制,使归属于公司股东的扣除非经常性损益的净利润比上年同期增加了103.80%;同年天润乳业收购天澳牧业使公司资产总额比上年同期增长 118.75%,从而使重组后的总资产利润率得以改善。重组后天润乳业积极对内部资源整合,使得盈利能力有很大的提高。

(二)资产管理分析

表2 资产管理分析指标表

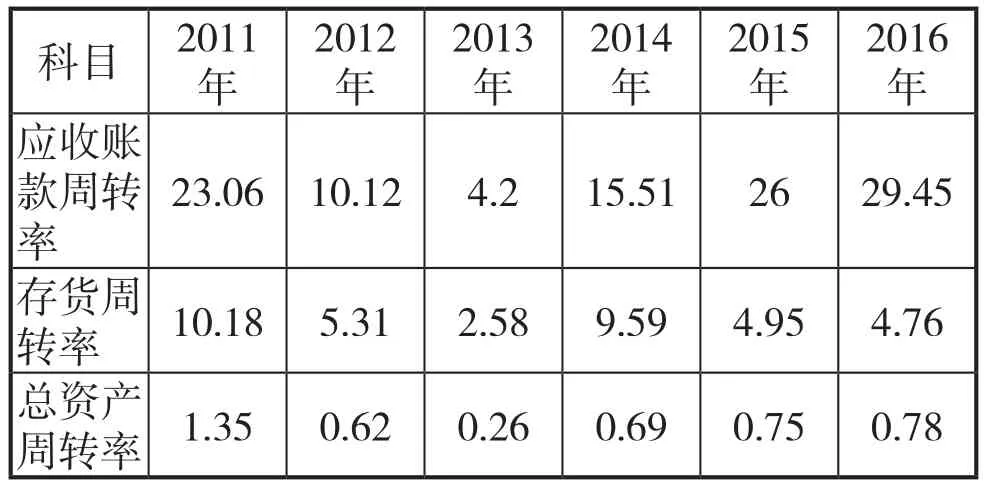

1.应收账款周转率

2011年和2012年的应收账款周转率分别为23.06,是由于收回原已计提坏账准备新疆漠尔通印刷有限责任公司的应收账款189.02万元。2013年应收账款比上年同期增加42%,主要因为2013年进行重组,主营业务变更,企业信用风险高,奉行了宽松的信用政策,进行了大量的赊销活动。2014年、2015年2016年的应收账款周转率较高,分别为15.51、26.00、29.45,这也说明重组后天润乳业的知名度和信誉有所提高,应收账款管理效率日益加强。

2.存货周转率

天润乳业近五年的存货周转率呈波动趋势,这也是由于重组后天润乳业变更主营业务,重组前后原材料等存货的周转期不同。2012年原料周转出现问题,使2012年的存货周转率下降。重组前天宏纸业存货周转率不断下降,2013年的存货周转率达到最低点2.58,主要是因为2013年主营业务变更使企业存货种类改变,其中库存商品还比上年增加27.45%,还增加了低值易耗品69.5万和周转材料29.33万。

2014年存货周转率达到重组后的最大值,说明天润乳业在扩大生产规模的同时,对存货的管理也有所加强。2015新增全资子公司天澳牧业的存货主要为储备的青贮、苜蓿、麦草等饲草料,扣除天澳牧业存货的7894.30 万,2015年的存货周转率为9.91。总的来说,重组后天润乳业的存货管理相对平稳,比重组前的存货周转效率高。

3.总资产周转率

重组前天宏纸业的总资产周转率在不断地下降,从2013年重组后天润乳业的总资产周转率开始慢慢好转,逐年递增。天润乳业总资产平均额从2011年的29710.84万元增长到2016年的111,884.66万元,重组后天润乳业扩大生产规模、增加新的销售产品使总资产增长了276.58%。2014年和2015年的总资产周转率分别是0.69和0.75。总之,除了2013年外,重组后天润乳业的总资产率保持相对稳定,有略微的增长,对总资产的管理相对较好。

(三)现金流量分析

表3 现金流量分析指标表

1.销售现金收入比率

重组后的2014年经营活动现金流量净额比上年同期增长了522.33%,主要是因为2013年企业进行重组,主营业务变更,天润乳业的产品也处于初创期,需要投入大量的资金维持企业运转并开拓广阔的市场。2015年的经营活动现金净流量比上年同期增长104.41%,这也因为天润乳业的营业收入增加,现金净流量也随之增加。天润乳业的销售现金比率为2011年6.63%、2012年0.2%、2013年-14.02%、2014年15.08%、2015年17.18%、2016年17.94%,重组后的销售现金比率大幅度增长,这也说明重组后天润乳业主营业务收入质量和资金的利用效率提高。

2.净利润现金含量

2011年的净利润现金含量高至643.83%,主要是因为当年收到的其他与经营活动有关的现金中政府补助为2119.26万元,远远高于天润乳业其他年的政府补助。2012年11月1日文化系统用纸及木质生产线停机,企业生产停滞、成本增加,净利润现金含量为-0.74%,这意味着每单位净利润会导致0.74倍的现金流出,侵蚀了企业资产的流动性。

2014年净利润现金含量增长至270.55%,说明重组后的天润乳业净利润的可靠程度大大提高,净利润也有足够的现金保障。2015年的净利润现金含量为180.15%,比上年同期下降了33.41%,这主要因为:2015年收购天澳牧业公司使应收账款和存货增加,增加了天润乳业不能转化为现金的虚拟资产。

3.每股经营现金净流量

每股经营现金净流量是用来反映该公司的经营流入的现金的多少最具实质的财务指标。重组前的两年天宏纸业的利润质量不好,每股经营现金净流量逐年在减少,派发现金红利的压力也较大。2014年、2015年、2016年的每股经营现金净流量分别为57%、97.2%,151.28%,这意味着利润质量和现金管理有很大的提高。

三、天润乳业重组经验借鉴和启示

(一)天润乳业重组经验

1.顺应国家政策

2013年出台的食品行业“十二五”规划明确支持乳制品行业可以通过并购重组、兼并收购等方式,从而整合企业资源,推进产业集约化和集团化。另外,新疆兵团办公厅也明确指出把推进兵团乳业资产整合作为重点,整合重组兵团下属的若干零散乳品产业企业,培育出有竞争力的乳制品企业。天润乳业的资产重组,是顺应了国家和兵团政府出台的相关政策,因此,也会得到国家和兵团政府的鼎力支持,监证会对天润乳业的资产重组方案很快通过,重组进程也明显加快。总之,天润乳业资产重组的成功离不开国家和地方政府出台的优惠政策。

2.地方政府支持

国有资产的所有权归属于地方政府,为了确保国有资产在重组过程中的保值,优化配置结构,政府会参与到企业重组过程中,对企业进行指导和监督。天润乳业的资产重组是在兵团政府的支持下完成的,新疆天宏纸业已经连续3年连续亏损,面临退市的风险,并且造纸行业也不景气,想要拯救这个亏损的企业,比较好的办法就是对新疆天宏进行资产置换,将纸业资产剥离,进行了一场大规模的资产重组。由兵团政府的指导,使得天润科技顺利重组新疆天宏。

3.战略整合

天润乳业2013年重组之后,明确了公司的战略定位,天润生物科技和沙湾盖瑞主要生产销售乳制品,沙湾天润主要是养殖、原奶销售、饲料草种植、加工,子公司之间的业务优势互补,互相协同,形成一体化的产业链。重组后天润明确了战略目标和市场定位,对产业链进行整合,上游产业链对奶源收购,扩大养殖业的规模、草场面积,下游产业链扩大销售渠道,建立乳制品市场网络体系。天润乳业重组后加大了品牌的广告宣传,疆内和疆外的各大超市、零售店也在进行各种促销活动,扩大了品牌的知名度。

(二)天润乳业重组启示

1.财务战略整合

天润乳业重组后进行了一系列的财务整合,优化了企业财务制度,加强了内部的财务管理。天润乳业将财务管理目标与各子公司的战略目标结合,完善财务管理体系,形成统一的价值追求。重组后采用集团财务软件,对各子公司的会计核算体系统一规范并标准化,对会计政策凭证管理、会计账簿、会计报表统一整合,加强了整个公司的内部财务系统管理。为了提高资金使用效率、降低资金使用成本、确保资金使用安全,天润乳业设立结算中心,对子公司业务所需的货币资金集中管理统一调配。

2.成本控制

天润乳业的主要的原材料是生鲜牛奶,生鲜牛奶的价格和供应数量直接影响企业的盈利水平。天润乳业重组前自有奶源数量仅占小部分,大部分的奶源都是来自外购,奶源受季节性影响大,不可控制数量占比大,使企业成本的控制能力小,制约了企业对利润状况的提高。2014年天润乳业收购新疆天澳牧业,扩大了自有奶源基地奶牛数量,基本上满足企业生鲜牛奶的自给自足,形成了自己生产原料奶源的体系,从而降低了生产成本。

3.品牌经营和推广

天润乳业重组后对“天润”、“盖瑞”、“佳丽”三个品牌进行更明确的品牌市场发展定位。企业将“天润”品牌作为大力推广的品牌,着重发展,主推“天润”品牌走进内地市场。对于在新疆已经有知名度的品牌“盖瑞”适当减少了在品牌推广和宣传上的支出。“佳丽”品牌的主要产品是奶啤系列,而奶啤比较新颖的一种乳制品饮料,市面上较少,所以发展前景也是非常不错的。

[1]韩浩.天润乳业资产重组绩效的驱动因素分析[D].石河子大学,2016.

[2]韩浩.新疆兵团上市公司资产重组研究[J].经营管理者,2015(12).

[3]周旭.上市公司资产重组绩效研究——以百花村股份有限公司为例[D].石河子大学,2014.

[4]孙佳丽,王蒙.资产重组绩效的案例分析[J].财会研究,2012(4).

[5]吴莉,胡基学.中国上市公司资产重组绩效评价[J].当代经济,2015(34).

[6]赵丽萍,王莉.我国上市公司资产重组问题研究[J].上海财经大学学报,2012(5).

[7]卫红.上市公司资产重组绩效研究——基于ST公司股权转让绩效的实证研究[J].经济管理者,2012(3).

[8]张洁梅.企业并购整合研究现状[J].商业时代,2011(9).

[9]徐国柱,朱文英.中国上市公司资产重组绩效实证研究[J].云南财经大学学报,2007(2).

[10]张洁梅.企业并购整合研究现状综述[J].商业时代,2011(12).