数据激荡

——2017新三板市场深层解码

文/中央财经大学金融学院、证券期货研究所

新三板市场的融资方式和融资工具趋向于多样化。发行双创债有助于改善公司资本结构,降低财务费用,避免估值较低的公司股权稀释过快,在某种程度上更适合新三板企业。

目前我国已初步形成了由主板、中小板、创业板、股转系统和区域股权交易中心构成的多层次资本市场体系,通过不同层次市场的相互补充能更有效地匹配不同企业的融资需求。截至2017年底,股转系统有挂牌企业11630家,占股权市场全部上市/挂牌企业数量的13.02%。作为多层次资本市场体系的重要组成部分,股转系统的发展引人注目。

2014至2016年间,挂牌公司数量分别以三倍、二倍以及一倍的速度增长,但2017年增速放缓至14.43%。挂牌企业总股本6757亿股,相比2016年末的5852亿股增长了15.46%,总市值49,404.56亿元,相比2016年的40,558.11亿元的总市值增长了21.81%。

2015年3月,全国中小企业股份转让系统发布了“三板成指”和“三板做市”两项新三板指数,新三板也正式进入了“看盘”时代。2016年三板成指开于1448.29点,指数整体呈现下跌走势,2016年末收于1243.61点,全年跌幅14.13%;三板做市指数呈现出与三板成指趋同的走势,2016年初开于1438点,2016年末收于1112.11点,全年跌幅22.66%。2017年三板成指与三板做市指数走势出现分化,三板成指2017年开于1243.61点,全年小幅震荡上行,收于1275.32点,全年涨幅2.55%;三板做市在2017年下半年一路下跌,收于993.65点,全年跌幅10.65%。

图1 我国各层级资本市场上市/挂牌企业家数 (截至2017年底)

新三板市场发展现状

(一 )挂牌企业继续高速扩容,广东北京江苏三地领跑

新三板市场迅速扩容,并容纳了大量的“成长型”中小微企业。从挂牌公司的行业分布来看,股转系统与A股市场有较大不同,体现了其服务于“创新型、创业型”企业的定位。2017年挂牌公司的行业分布与2016年相比没有太大变化,挂牌企业涵盖18个门类,其中制造业挂牌公司数量最多,占比达到49.82%。代表新兴产业的信息传输、软件和信息技术服务业占比为19.56%,新兴产业挂牌企业的比例超过A股市场。

从挂牌公司地域分布来看,2017年股转系统挂牌公司已经涵盖大陆地区31个省市自治区。挂牌公司依然集中在广东、北京、江苏、浙江、上海等东部地区。其中广东省挂牌公司数量依然居首位,达到1878家,占比为16.15%。北京、江苏、浙江、上海等地区的挂牌企业数量较2016年均有所增长,挂牌企业依然集中于东部经济较发达的地区。

(二 )增发融资情况惨淡,市场融资功能未有效发挥

目前定向增发是新三板企业最为重要的融资渠道,2017年股转系统共有2424家公司进行增发融资,占股转系统挂牌公司总数的20.84%,与2016年相比,参与增发融资的企业数量减少了7.94%,融资活跃度有所下降;2017年挂牌企业共发行股份284.4亿股,比2016年的316.00亿股减少了10.00%;总融资金额1153.49亿元,比2016年的1348.33亿元减少了14.45%。

分层来看,2017年创新层平均每家有融资企业获得融资额达0.73亿元,是基础层的2倍。从融资活跃度也可以看出,创新层获得融资的企业占比约44.15%,远高于基础层的16.87%。创新层企业在股转系统中获得融资的能力明显优于基础层。

新三板市场的融资方式和融资工具趋向于多样化,2016年8月8日,股转系统发布通告《全国股转系统为非公开发行优先股提供转让服务》,开启了新三板融资的“优先股”时代。除了股权融资,部分企业开始谋求债权融资,2016年新三板债权融资金额高达162.2亿元,是2015年的5.64倍。除了常见的私募债和公司债外,创新创业债券的发行引人注目,发行双创债有助于改善公司资本结构,降低财务费用,避免估值较低的公司股权稀释过快,在某种程度上更适合新三板企业。

(三 )成长能力突出,盈利能力分化

2017年上半年股转系统挂牌公司平均实现营业收入0.81亿元,同比增长20.88%。平均实现净利润0.05亿元,同比增长23.64%。净利润前10名的企业中,有6家来自金融行业。此外,披露2017年半年报财务数据的11197[ 截止2018年1月26日,共有433家企业因为挂牌时间等原因未披露2017年半年报]家挂牌企业中7918家实现盈利,占比70.72%。

从成长性来看,股转系统2017年半年度实现营业收入同比正增长的企业7591家,占比67.79%,其中1186家企业营业收入增长率超过100%,更有74家企业营业收入增长率超过1000%。净利润同比增长的企业5200家,占比46.44%,其中2193家净利润增长率超100%,更有284家净利润增长率超1000%。

整体上看,股转系统的经营业绩不如创业板,但是创新层的净资产收益率水平高于创业板。

(四 )中介机构作用凸显,证券公司热衷做市

新三板市场的成长壮大离不开券商、会计师事务所及律师事务所的护航。截止2017年底,共有97家证券公司、418家律师事务所、39家会计师事务所分别为家新增挂牌公司提供保荐、法律、审计服务。挂牌公司数量庞大而质量参差不齐,提高了中介机构开展业务的难度。

券商和新三板企业的关系不仅仅是推荐挂牌和持续督导,还有为其提供做市业务。截止2017年底,平均每家新三板做市转让的企业做市商家数为3.85家。而纳斯达克市场的做市商数量达600多家,平均每只股票的做市商在20家左右,在做市商容量上,新三板市场与成熟市场差距仍较为明显。

表1 2017年股转系统机构投资者投资情况统计

(五 )投资者群体快速扩容,机构投资者主导市场

2017年底新三板上的投资者数量共计40.86万户,相比去年33.42万户增加了22.26。其中,机构投资者数量由3.85万户增加至5.12万户,增幅为32.99%;个人投资者数量由29.57万户增加至35.74万户,增幅为20.87%。根据官方定位新三板仍是以机构投资者为主体的资本市场。

(六 )分层制度效果显著,市场结构进一步优化

2016年5月27日,《全国中小企业股份转让系统挂牌公司分层管理办法(试行)》正式出台,分层制度的推出,不仅有利于股转系统自身吸引优质公司,也对多层次资本市场的深化发展影响深远。在2017年12月发布的《全国中小企业股份转让系统挂牌公司分层管理办法》中,对新三板分层制度进行改革,包括调整净利润标准、营收标准,共同准入增加合格投资人人数不少于50人人数等,将维持标准改为合法合规为主。

截至2017年12月31日,在股转系统挂牌的11630家企业中,创新层企业1353家,占挂牌企业数量的11.63%。从流动性看,创新层平均每家挂牌企业成交额是基础层的7.99倍;从融资情况来看,2017年股转系统创新层平均每家挂牌企业融资额是基础层的5.83倍;创新层企业2017年实现平均净利润1393.94万元,是基础层的4.26倍,创新层企业在市场上的融资能力和业绩表现远好于基础层企业。

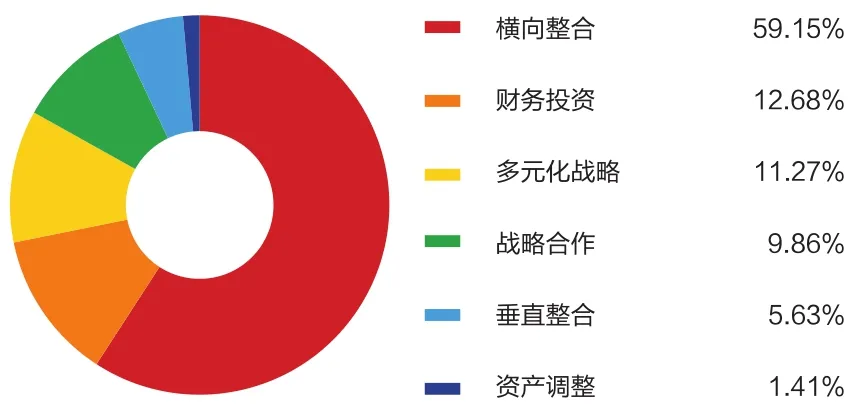

图2 上市公司并购新三板公司并购目的占比(2017年)

(七 )新三板成为上市公司并购池

并购重组作为帮助企业发展壮大、延伸产业链或推动产业整合的工具,也逐渐成为A股市场和新三板公司联系的重要纽带。

2016年,上市公司并购新三板挂牌企业149起,并购已完成的有69起。披露交易金额的130起并购重组中,累计交易金额达344.62亿元。2016年发生的149起并购案例中,有68起并购案例明确公布了其并购目的。这其中,52起并购案例起因于横向整合,占比76.5%,另外13起并购案例为多元化发展战略或战略合作,占比合计达15.7%。

2017年,上市公司并购新三板挂牌企业109起,并购已完成的有57起。披露交易金额的91起并购重组中,累计交易金额达155.41亿元。2017年发生的109起并购案例中,42起并购案例起因于横向整合,占比59.15%,另外15起并购案例为多元化发展战略或战略合作,占比合计达21.13%。从近两年的数据来看,产业整合是上市公司并购新三板公司的主因。

新三板市场存在的突出问题

(一 )市场流动性匮乏,板块间流动性差异显著

2017年全年新三板市场的成交量为433.22亿股,成交金额2271.80亿元,2017年成交量相比2016年增长19.14%,成交金额增长18.80%,换手率相比2016年有所降低,股转系统的交易情况并不乐观。

2017年各月股转系统成交量一直处于较低水平,2017年各个月份成交金额均未超过300亿元,换手率在2016年1月有所上升后,后续月份换手率在低位徘徊,流动性仍然是制约股转系统发展的一个根本性问题。

截至2017年12月31日,股转系统的11630家挂牌企业中,有5264家企业自挂牌以来没有交易记录,占全部挂牌企业的45.26%,既没有交易记录也没有融资记录的企业共4121家,占比35.43%,企业自挂牌以来没有融资和成交记录而成为“僵尸股”。

同时,新三板呈现出明显的结构性流动性充裕特征。2016年成交额排名前100的企业,累计成交额802.63亿元,以不到1%的企业数量占总成交额2271.8亿元的35.33%。成交额排名前500的企业,累计成交金额达到1479.41亿元,占全部融资额的65.12%。

(二 )做市制度作用不显著 做市热情持续走低

股转系统的流动性问题与做市板块不活跃,做市制度陷入困境有关。截至2017年底,11630家挂牌企业中,仅有1343家参与做市转让,占所有挂牌企业的11.55%,与2016年相比,参与做市转让的企业数量和占比均有所减少;就各月份的情况来看,做市标的占比自2017年以来逐月走低,做市制度作用不显著。

(三 )信息披露水平较低,降低投资者投资意愿

1、信息披露要求低

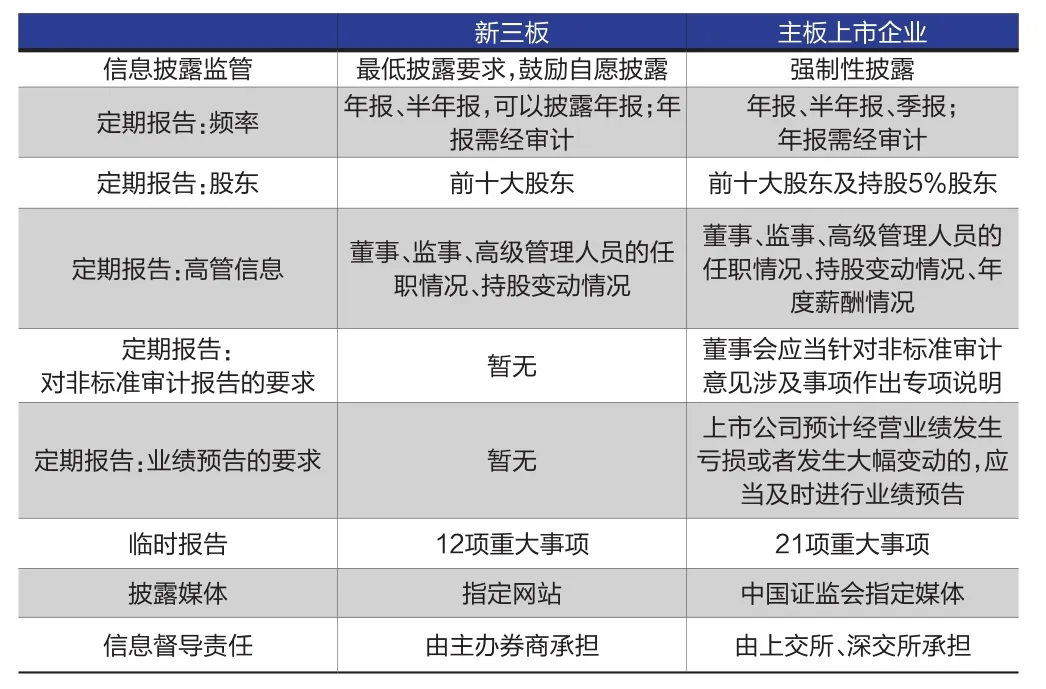

新三板挂牌公司的信息披露制度并不像主板上市公司那样严格,披露程序也比较简单,体现在新三板定期报告披露的频次低、内容少,承担督导责任的单位不同等方面。

2、信息披露质量低

因挂牌企业准入条件低,企业质地良莠不齐,信息披露质量普遍不高,信息披露不及时、不完整、不真实的情况频发。以年报披露为例,2017共有108家公司未能按照规定时间披露2016年年度报告,由此看来,即便新三板监管持续升级,但还是有不少挂牌企业触碰信息披露违规的红线。

表2 新三板企业与主板上市企业信息披露要求对比

新三板市场深化发展对策建议

(一 )降低投资门槛,优化交易机制

投资门槛的降低有利于投资者规模的扩大,改善市场买卖力量不均衡、流动性不足的局面。首先,适当降低个人投资者准入门槛,引入部分散户投资者,2016年12月,证监会将自然人投资者的证券类资产市值500万的要求改为金融资产500万,实质上降低了投资者门槛;其次,投资者门槛的降低不适用于所有的新三板公司,应该制定一系列考核标准,选取信誉良好、创新能力强的优质新三板企业,按照风险大小分层次降低投资者门槛。

投资门槛的降低应该与交易制度的优化相结合。2017年12月,《全国中小企业股份转让系统股票转让细则》发布,通过引入集合竞价、优化协议转让、巩固做市转让等方式,解决现行协议转让方式定价不公允、市场不认可、监管难度大等问题,为后续深化改革交易制度,持续改善流动性奠定基础、预留空间。

新三板未来交易制度不断完善的过程中,还需要注意以下三个方面问题:

(1)加快新三板集合竞价交易制度推出后的制度优化步伐,尽可能减小制度改革所带来的负面冲击。

(2)加强集合竞价、大宗交易制度与协议转让交易制度的衔接性。

(3)加强交易制度与其他规则制度间的配合,提前做好风险防范措施。

(二 )深化分层制度建设 推动发行制度改革

2018年1月24日,全国中小企业股份转让公司总经理李明表示,2018年全国股转公司将着力推进市场精细化分层、研究发行制度改革等。

在2017年12月底的分层改革中,降低了创新层的盈利要求、维持标准,提高了营收和公众化要求,这表明新三板的顶层设计不会止于创新层。一方面,通过分层调整,创新层的稳定性增加,为后续的差异化制度安排奠定基础。另一方面,分层制度的深化将有利于通过市场化的定价手段,对创新层内部以及创新层与基础层企业进行价值上的区分,有利于筛选出优质公司。

此外,新三板当前较核心的问题是非公开发行的市场,市场希望匹配一个公开交易的市场,这显然是一个矛盾的结构,这需要在发行制度上予以突破。同时,新三板发行制度改革也需要进一步明确市场属性,以及包括修改证券法在内的监管上的统筹和协调。

(三 )加强信息披露制度建设,增强投资者信心

应继续加强对新三板企业的信息披露的要求,强化信息披露真实性的监管。在2017年12月颁布的《全国中小企业股份转让系统全国信息披露细则》中对信息披露方面提出更高要求,并区别对待、差异化进行,对信息真实性、完整性的监管要求进一步提高。

此外,信息披露制度应在加强监管的同时体现差异性。新三板定位于服务广大不满足上市条件的中小企业,过于严苛的信息披露制度会加大企业信息披露成本,在私有信息上失去竞争力。可以考虑加强对企业持续经营能力的关注,弱化对公司治理规范化的要求,发挥新三板的培育、扶持中小企业发展的“土壤”作用。

(四 )提高挂牌门槛,细化准入条件

新三板市场现行的五个挂牌条件为:存续满2年;具有持续经营能力;治理健全、规范运作;股权明晰、股份发行和转让合法合规;主办券商推荐并持续督导,并没有设置财务门槛。较低的门槛使得挂牌企业数量快速增加,挂牌企业质量良莠不齐。

提高挂牌准入门槛不能“一刀切”,而应当进行差异化处理,支持主办券商根据全国股转系统业务规则制定更高的遴选标准。同时,根据行业不同将挂牌标准进行细化,对于成长性不够、行业天花板严重、研发能力弱、利润率低的企业不适合在新三板挂牌。优先支持战略性新兴产业企业,严控产能过剩或“限制、淘汰类”行业,促进新三板市场的健康发展。

新三板展望:多层次市场中发挥更加重要作用

(一 )多层次市场中的独立板块

2017年2月10日,证监会主席刘士余在监管工作会议上讲话,首次提及新三板,“苗圃”、“土壤”一时间成了新三板上的热词。一方面,新三板不应该是预备板。作为多层次资本市场中的一环,新三板是一个公开的股权投资和并购市场,而不是主板或者其他板块的一个补充或预备,新三板未来将成为一个开放的独立市场。另一方面,新三板和A股不是竞争格局,新三板为企业提供多一个选择,随着新三板的发展和向上提升,新三板与主板之间可以达成一个动态平衡。

(二 )小微企业的孵化园地

当前我国正大力推进“双创”战略,新三板在支持创新创业型中小微企业方面发挥着重要作用。企业在新三板挂牌后,不仅可以通过做市转让和定增方式实现融资,同时有利于企业获得和提升银行授信,此外,挂牌新三板还可以为企业带来声誉上的背书,帮助在初创阶段的中小微企业获得发展的动力。

2018年新三板市场将在不断改革中实现更加深远的发展。全国股转公司副总经理隋强在发言时指出,要改革现行交易体制,引入大宗交易,交易制度的优化与分层制度的完善相结合,促进市场平稳运作。随着公募、私募基金的入市,新三板的做市商队伍将进一步扩容;随着投资者门槛的降低,新三板的市场的交易活跃度将迎来提升,困扰新三板市场已久的流动性问题有望得到改善。

(三 )小微金融创新的试验田

小微企业的健康发展,离不开针对其经营特点和融资需求特征的创新金融产品和服务。相对于A股市场的高门槛,新三板为小微企业的发展提供了沃土,也因此成为金融创新的试验田。一方面,金融机构积极开发新的信贷产品与服务模式,满足新三板市场中小微企业的差异化需求,商业银行等金融机构推出投动联动的业务模式,通过与投资机构合作,银行信贷与股票期权、夹层基金直投等组合模式,有效支持小微企业发展。另一方面,互联网思维和大数据技术应用于小微企业网络融资,网贷通、电子供应链融资等产品的出现为小微企业提供了便捷的融资支持。