独角兽企业回归新蓝筹时代降临?

3月4日,证监会网站披露,将于3月8日审核富士康工业互联网股份有限公司首发申请。2月1日预披露,2月11日可以理解为预披露更新,到3月8日上会审批,“独角兽”概念富士康仅耗时1个月零7天,且大概率将顺利过会。而一般企业仅预披露到预披露更新,7到8个月是常态。

富士康的闪电上会和市场信息相印证,监管层留住优质的四大行业独角兽,为市场注入创新科技行业新血液的强烈愿望不言而喻。A股“新蓝筹”时代似乎正渐行渐近。

大会前“即报即批”寓意颇深

2月28日,多家媒体报道称,监管层对券商做出指导,生物科技、云计算、人工智能、高端制造四个行业若有“独角兽”,立即向发行部报告,符合相关规定者可以实行“即报即审”。富士康成为“即报即审”指导的第一个受益者。

近年来20多家美股上市的独角兽企业相继私有化,为回归A股做准备,监管层在其中所做努力不容忽视。“即报即审”指导披露的同时,第一批入围CDR(中国存托凭证)的名单同时曝光,BATJ四家标杆龙头,加上携程、微博、网易,七家企业均是中国上市互联网公司领头羊。此外,还有港股上市的光学巨头舜宇光学科技。

2017年下半年开始,监管层就已经透露出一系列的信号。上交所理事长张冬科曾提出,“为新蓝筹企业提供差异化的上市融资制度安排”,并提到中国诞生的“独角兽”企业。证监会的表态中,360借壳回归俨然成为“新蓝筹”回归的模范。而包括富士康、滴滴、今日头条、美团点评等尚未上市的互联网和新经济巨头,均被归为“新蓝筹”序列。而从360近2年时间到富士康的1个月,独角兽“绿色通道”的审批速度大幅提升。

目前中国最大的独角兽蚂蚁金服、滴滴出行、小米等公司均在上市的前夕。在不寻常的三中全会后,25年来会期最长的两会之前,监管层“即报即审”的指导显然颇具深意,“新蓝筹”最大的看点就是能否把这批成长最快,标杆性的互联网、高新科技企业留在国内。而推进海外上市企业,特别是中概股的回归,不由地让笔者想到特朗普呼吁美国企业回归美国的做法。因为A股上市规则的限制,中国资本市场曾经痛失一大批诸如BATJ等优秀的互联网企业。随着“独角兽”快速通道政策暖风不断的吹来,政府改革现有制度桎梏,将经济和创新行业发展的成果留在国内的强烈愿景已经非常明晰。

回归意愿强烈新蓝筹时代降临?

随着中国对科技创新的投入不断加大,中美新经济发展道路上的差距正在不断缩小,全球产业正迈向“科技G2”的寡头时代。根据券商数据,截至2018年2月底全球独角兽俱乐部共有230家企业,总市值达到8019亿美元,其中113家独角兽企业位于美国,中国以62家独角兽企业紧跟其后。而根据科技部和胡润研究所的数据,国内独角兽企业数量超过120家。

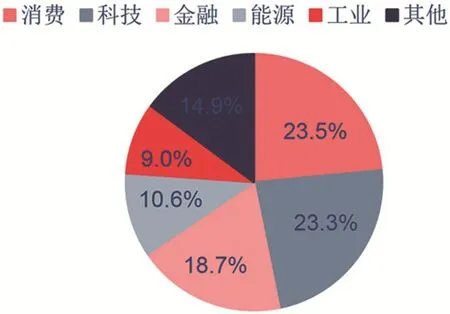

2017年,全球市值TOP10企业中,有7家为科技公司,包括苹果、谷歌、微软、阿里、腾讯等。截至2017年底,科技股在美股总市值占比23.3%。2017年前三季度,美股科技板块净利润贡献占比达25%。FAAMG占每股市值比重从2009年的不足2%提升到2017年的8.5%,而腾讯控股占港股总市值比例也达到11.8%。“新蓝筹”占领市场是时代的大趋势。

图一:美股各板块市值占比

遗憾的是,A股市场上,传统的蓝筹企业依旧占据着市值和净利润的大半江山,以2017年半年报为例,金融类上市公司以当期18.22%营收占比,23.31%的市值占比,贡献8927.26亿元的盈利,占市场总利润的52.31%。银行股市场净利润占比在2012年至2015年期间一直保持在50%以上,近年来有些许回落,但表现依旧抢眼,宇宙第一行工商银行2017半年1529.95亿元的净利,占据A股净利的8.96%。

中国资本市场的结构,伺待互联网、科技行业独角兽的完善。

两会期间,众多中概股代表均表现出极大的回归热忱。百度李彦宏表示:一直希望百度能够整体在国内上市,因为主要的用户和市场都是在中国,如果主要股东也在中国就是最理想的情况。“任何时候政策允许百度回来的话,我们肯定是希望能够尽早回到国内股市。”李彦宏称。除此之外,包括网易丁磊、搜狗王小川、58同城姚劲波都表达了同样的愿景。若独角兽“绿色通道”顺利推进,中概股持续回归,A股市场无疑将迎来组成结构的颠覆性改变。虽然这一切推进尚需时日,但A股“新蓝筹”时代的来临将是大概率事件。

图二:美股各板块利润占比

2017上半年A股市场净利行业前五占比(亿元)

独角兽:A股不能承受之重?

“即报即批”的指导一经流出,就受到市场的高度关注,A股独角兽概念炒作更是甚嚣尘上。然而,推进如此庞大市值的独角兽企业回归,对市场的冲击不言而喻。

独角兽的上市有助于对已上市科技龙头公司的估值形成支撑和提振。真正具备国际竞争力的公司,亦有望被采用更加丰富的估值方法全面衡量公司价值。但山西证券则直言,独角兽企业上市,伪创业股与壳资源股将首先承压。前几年依靠外延并购做高业绩和市值,在今年将面临业绩承诺到期、商誉减值财务的大“洗澡”。

此外,有投资人表示,在退市机制尚不明朗且大市场环境并不活跃的情况下,独角兽企业上市后的“虹吸效应”影响的或不单是伪创业股和科技股,整个市场的流动性都将面临压力。在全球资本市场风险不断累积的当下,独角兽企业上市后市占比的提升,也将加大指数的不稳定性。而怎样的独角兽企业符合“绿色通道”要求也成为市场关注焦点,全国人大代表樊芸就对证监会主席刘士余直言:“独角兽企业的评判标准是什么,什么样的企业是独角兽企业,如何来区分?”

当然,长远看,独角兽企业的纷纷上市,将整体提升A股上市企业质量,有利于形成融资和投资良性共赢的态势。中金公司指出,独角兽公司若未来3-5年顺利登陆A股,无疑将在短期带来巨大的流动性压力。但高质量的“四新”龙头企业持续上市,必将促进成长股优胜劣汰,促进经济结构、市场结构实现新旧转换。