2017年中国铲土运输机械市场分析

高秋政

1 机械工业形势概况

中国机械工业联合会最新数据显示,2017年1-11月,机械工业增加值同比增长10.8%,分别高于同期全国工业和制造业4.2和3.6个百分点,高于机械工业2016年同期1.2个百分点。1-10月实现主营业务收入21万亿元,同比增长10.47%,高于2016年同期3.25个百分点。实现利润总额1.43万亿元,同比增长13.2%,高于2016年同期6.01个百分点。

进出口方面,我国机械行业累计实现进出口总额5767.46亿美元,同比增长9.65%;其中进口2480.38亿美元,同比增长12.79%;出口3287.08亿美元,同比增长7.4%;实现贸易顺差806.71亿美元,改变了2016年外贸进出口增速同比下降的形势。

机械行业固定资产投资增速维持低位。2017年前10个月机械工业累计实现固定资产投资42401.5亿元,同比增长3.35%,比2016年同期的0.74%提高了2.61个百分点,低于全社会同期固定资产投资增速(7.3%)3.95个百分点,低于制造业(4.1%)0.75个百分点,增速始终维持低位运行。固定资产投资仍在低位运行,企业运营成本及原材料价格增长压力依然较大。行业长期积累的结构性矛盾尚未根本改变,市场低位运行、订单不足、部分行业产能过剩以及工业、技改、民间投资增速依然缓慢等因素,仍是影响机械行业平稳健康发展的不利因素。

机械工业面临的三大有利因素:

(1)机械工业主要经济指标的增速在稳步回升,订货形势平稳向好;

(2)机械工业转型升级虽尚未完成,但一直在平稳推进,且取得一定成效,机械工业发展的韧性正在增强;

(3)汽车行业、电工电器行业、石化通用行业、通用零部件行业仍是机械工业的重要支撑。汽车、电工电器行业受2017年基数抬高影响,2018年增速将有所回落,石化通用行业、机械基础件行业将保持平稳运行。

机械工业面临的不利因素:

(1)2017年形势相对较好,2018年国家专项基金投资力度减弱,即使力度不减,刺激效果也可能递减;

(2)载重车和工程机械2018年增速将在2017年偏高的基础上有所回落;

(3)预计电工行业的龙头产品(发电设备和特高压输变电设备)2018年产销形势将比较困难。

中国机械工业联合会预计,2017年全年实现主营业务收入将达27万亿元,工业增加值、收入利润均实现10%左右增长,贸易顺差接近1000亿美元。2018年有望相对平稳,但增速预计将略低于2017年。

图1 2000-2016年工程机械行业营业收入及增长率

2 工程机械行业形势

2017年以来,在外部经济形势依然严峻、我国经济发展进入新常态的背景下,工程机械行业坚持稳中求进的工作总基调,以实施创新驱动战略为核心,持续推进行业稳增长、调结构、促转型、补短板、增效益,实现了平稳健康发展。全行业转型升级深入推进,经济效益、经济运行质量继续改善,行业发展的均衡性趋势向好(图1)。

2.1 工程机械企业盈利能力改善

在工程机械需求大幅回暖的背景下,企业盈利明显得到改善(图2、图3)。

2.2 宏观需求和替换需求促成了较高销量

2017年基建投资增速维持在较高的水平,地产投资增速则缓慢回落,宏观需求有韧性。展望2018年,房地产投资或将继续回落,基建投资增速或将放缓,宏观需求指标边际减弱(表1)。

2.3 更换、维修需求增长

图2 中国工程机械工业协会重点联系企业(集团)营业收入变动情况

图3 中国工程机械工业协会重点联系企业(集团)应收账款、产成品库存变动情况

2017年设备保有量增速回落,预计2017年装有发动机的非道路移动工程机械将达670万台左右。工程机械设备逐渐进入存量设备的替换期,预计2018~2020年将迎来存量设备的替换高峰,或将成为工程机械主要的需求来源。

习近平总书记在十九大报告中提出“打赢蓝天保卫战”,自新大气法实施后,环保部门针对非道路移动机械,要求企业公示非道路工程机械及柴油机环保达标信息,加强对行业内违法违规现象的查处。同时,对油品的质量保障和尿素的供应质量达标情况做了大量的推动工作,以保证非道路机械排放标准能够顺利升级。老旧非道路机械强制报废势在必行,在环保要求越来越严格的情况下,淘汰国Ⅲ标准以下的工程机械势在必行(表2、表3)。

2.4 行业集中度持续提高

工程机械行业在高速增长、需求透支的发展过程中,竞争力弱的中小企业在行业低谷期迫于经营困难,或自行退出或被市场淘汰,而龙头企业则实现了市场占有率的提高,竞争优势也越加明显。随着工程机械行业景气度的回升,2018年龙头企业仍将充分受益于行业集中度的提高,竞争优势凸显。

表1 2007-2016年国内实际使用工程机械金额与固定资产投资额对比关系

表2 中国工程机械产品保有量(截至2016年)

表3 2007-2016年国内市场工程机械主要产品实际需求量/台

表4 2017年1-12月工程机械行业主要产品销售收入及销量

3 铲土运输机械行业的发展

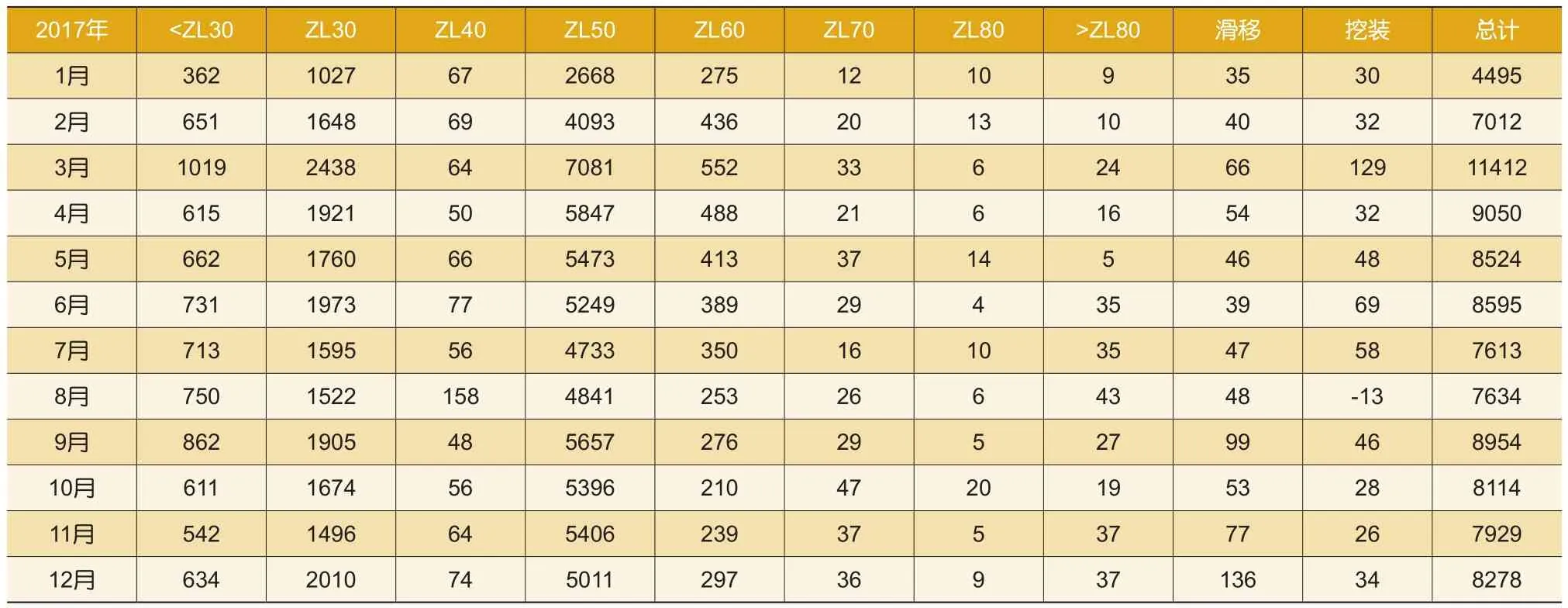

2017年中国铲土运输机械市场超预期增长,同比增速创历史新高。综合近5年销量分析,中国铲土运输机械产品在经历了连续4年下滑以后,2016年下半年止跌回升,2017年销量持续增长(表4)。

图4 2011-2017年装载机销量及同比变化情况

3.1 装载机行业运行情况

3.1.1 销量情况

2017年1-12月,纳入中国工程机械工业协会铲土运输机械分会统计的26家主要装载机生产企业(安徽合力、常林股份、成工、德工、斗山、国机洛阳、卡特彼勒、凯斯、雷沃重工、力士德、利勃海尔、临工、柳工、龙工、山东一能、卡特彼勒青州、山推、沃尔沃建筑设备、厦工、厦装、小松、徐工、宇通重工、约翰迪尔、中联重科、三一)共销售各类装载机97610台,比2016年同期的63375台增长44.88%(图4)。

经历了2011年之前的高增长,2012-2014年装载机销量呈现缓慢下降的趋势。受国内经济形势影响,2015年是装载机销量跌幅最大的一年,市场进入“寒冬”模式。2016年2月装载机以3335台的销量触底,创历史以来单月销量最低(自2011年数据统计),全年总销量67375台,不及2011年总销量的35%。2016年10月开始,装载机销量触底反弹,确立复苏态势。2017年,受益于国内经济回暖、基础设施建设加码、PPP项目落地、产品更新周期等多重因素的叠加作用,中国装载机市场实现复苏式增长,同时基于2016年低基数效应,2017年平均增速为56.78%。这是自2014年以来,装载机销量首次实现正增长。2017年装载机月均销量在8000台以上,全年销量逼近10万台大关(图5、图6)。从全年装载机销售走势来看呈现以下特点:

图5 2011-2017年装载机月销量/台

图6 2017年装载机销量增长情况

第一阶段“大起大落”:2017年1-4月,主要受节日以及项目集中落地、开工的影响;

图7 2017年销售装载机产品结构占比

表5 2016年和2017年装载机产品结构对比

表6 2017年装载机市场产品结构/台

表7 2016年与2017年装载机出口情况对比

图8 2011-2017年装载机出口销量及同比变化情况

图9 2011-2017年装载机出口月销量

第二阶段“高速增长”:2017年5-9月,表现为市场需求释放;

第三阶段“稳定增长”:2017年10-12月,销量增速下降到50%以下,增幅平稳。

其中,2017年5t装载机累计销售61455台,同比增长44.98%,占总销量的62.96%;3t机型销售20969台,同比增长44.75%,占总销量的21.48%;3t以下小型装载机销售8152台,同比增长26.58%,占总销量的8.35%(图7、表5、表6)。

3.1.2 出口情况

2017年1-12月,我国累计出口各类型装载机19559台,占总销量的20.04%,同比2016年的14126台增长38.46%,5年来首次实现出口正增长,月均涨幅在35%左右。

2017年装载机出口机型仍以5t及3t为主,分别出口9523台和6746台,合计占出口总量的83.18%。此外,大型装载机、挖掘装载机、滑移装载机以及4t装载机(ZL40)在出口中的表现也比较抢眼,销量占出口总量的50%以上,其中大型装载机有73.74%销往海外(表7、表8、表9、图8、图9)。

3.1.3 国内市场

2017年国内市场装载机累计销售78051台,比2016年同期的53249台增长46.58%。就地区分布来看,山东省仍以4799台的销量稳居榜首,紧随其后的为河南3975台,河北3895台,云南3595台,江苏3493台,销量靠后的海南、上海、青海、天津、西藏也都千台以上(表10)。

表8 2017年装载机出口产品结构/台

表9 2016年和2017年装载机出口机型对比

表10 2017年装载机地区销售情况

图10 2011-2017年推土机销量及同比变化情况

3.2 推土机行业运行情况

3.2.1 销量情况

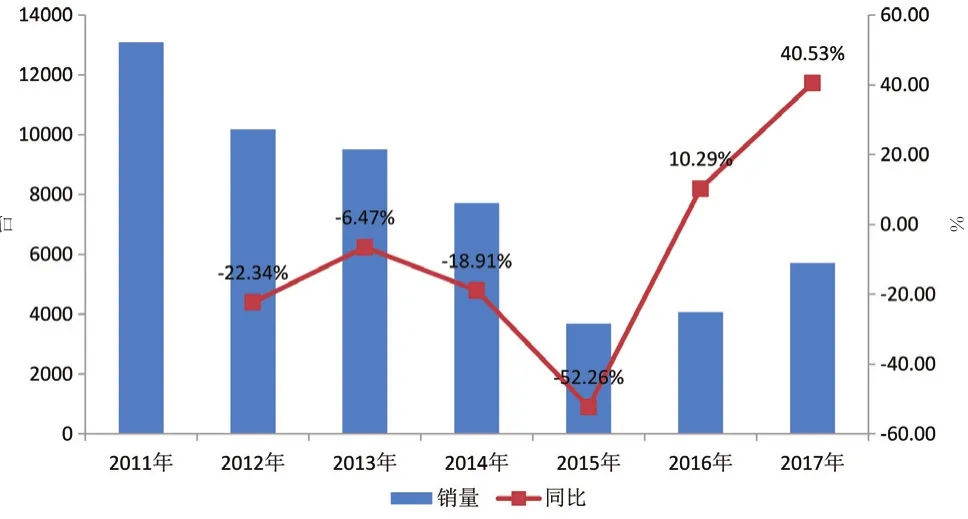

2017年1-12月,纳入中国工程机械工业协会铲土运输机械分会统计的全国10家主要推土机生产企业(大地、国机洛阳、卡特彼勒、柳工、彭浦、厦工、山工机械、山推、宣工、移山)共销售各类推土机5707台,同比2016年的4061台增长40.53%(图10)。

同其他工程机械产品类似,2011年推土机产品销量维持在高位,2012年推土机全年销量同比下滑22.43%。随后,推土机行业又经过3年的连续下滑,2015年仅销售3682台,与2014年同比下降52.26%,且仅为2011年销量的28%。2016年下半年,伴随着国内经济环境的改善和行业整体市场的回暖,推土机销售略有回升。2017年推土机行业恢复性增长明显,全年同比增幅高达40.53%,但销售总量不够理想,仍低于2014年水平。

图11 2011-2017年推土机月销量

图12 2017年推土机销量增长情况

2017年推土机月均销量475台,除3月份受节假日影响同比下降外,其余各月均维持同比正增长的状态,其中有8个月同比增长超过50%(图11、图12)。

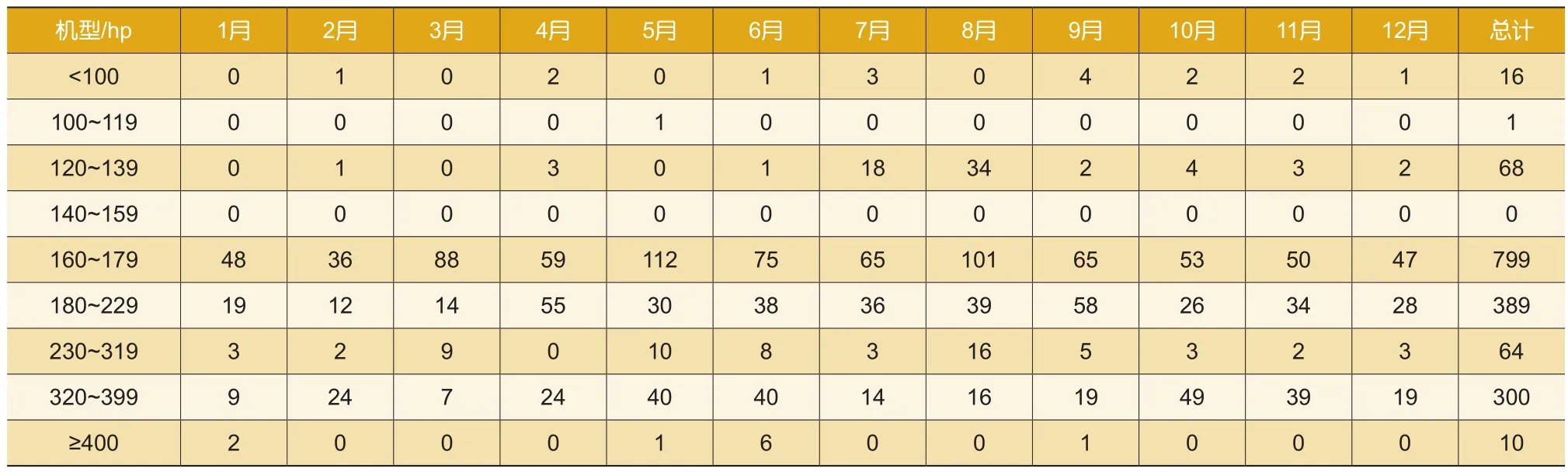

其中,160hp推土机累计销售3437台,占总销量的60.22%;220hp机型销售1057台,占总销量的18.52%;320hp机型销售413台,占总销量的7.24%(图13、表11)。

3.2.2 出口情况

2017年1-12月,我国累计出口各类型推土机1647台,占总销量的28.86%,同比2016年的857台增长92.18%。

2017年推土机出口机型主要为160hp、220hp和320hp,销量依次为655台、387台和300台。其中,山推出口销量突破1000台,占到总出口量的64%;其次是宣工和柳工,分别占出口量的9%和6.5%(表12、表13、图14、图15)。

3.2.3 国内市场

2017年国内市场推土机累计销售4060台,与2016年同期的3204台相比增长26.71%。其中,安徽(412台)、湖北(362台)、山东(245台)分列2017年地区销售前3位,其次为江苏和河南。西藏、天津、海南等地销量均不足50台。

图13 2017年销售推土机产品结构占比

表11 2017年推土机市场产品结构/台

表12 2016年与2017年推土机出口情况对比

图14 2011-2017年推土机出口销量及同比变化情况

图15 2011-2017年推土机出口月销量

表13 2017年推土机市场产品结构/台

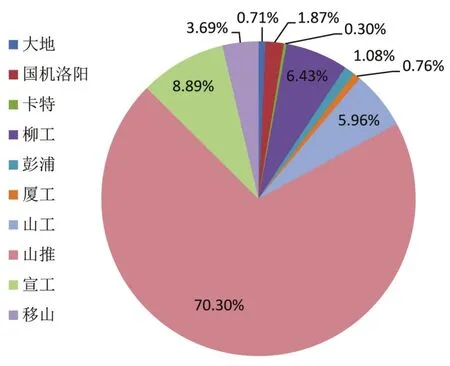

在2017年推土机各品牌国内销量中,山推以2854台、占比70.30%仍居榜首位置,其次为宣工、柳工、山工和移山。前5家合计实现国内销售3868台,占国内总销量的95.27%(表14、图16)。

表14 2017年推土机地区销售情况

图16 2017年推土机各品牌国内销量占比

3.3 平地机行业运行情况

3.3.1 销量情况

2017年1-12月,纳入中国工程机械工业协会铲土运输机械分会统计的全国11家主要平地机生产企业(常林、成工、鼎盛重工、国机洛阳、卡特彼勒、柳工、三一、山工机械、山推、厦工、徐工道路)共销售各类平地机4547台,同比2016年的3184台增长42.81%(图17)。

同其他工程机械产品类似,2011年平地机产品销量维持在高位,2012年平地机市场开始下滑。2015年仅销售2620台,同比下降28.45%,仅为2011年销量的51.79%。自2016年下半年开始,伴随国内经济环境的改善和行业整体市场的回暖,平地机销售稳步回升,24个月中有22个月销量实现同比正增长。2017年平地机销量创新高,除了1月份增长率低至0.96%外,其它11个月同比增幅均在25%以上,全年同比增幅高达42.81%,销量接近2011年高位水平。

图17 2011-2017年平地机销量及同比变化情况

其中,2017年180hp机型累计销售1061台,占总销量的23.34%。其次为165hp和200hp,分别销售645台、占总销量的14.19%和601台、占总销量的13.21%(表15、表16、图18、图19、图20)。

3.3.2 出口情况

图18 2011-2017年平地机月销量

图19 2017年平地机销量增长情况

图20 2017年销售平地机产品结构占比

2017年1-12月,我国累计出口各类型平地机2503台,占总销量的55.05%,同比2016年的1855台增长34.93%。出口最多的是180hp机型,为431台,占总出口的17.21%;其次为120hp机型,为383台,占总出口的15.3%(表17、表18、表19、图21、图22)。

徐工道路以733台占据出口量第一的位置,其中GR180型以293台的出口量位单机型出口之首。

3.3.3 国内市场

2017年国内市场平地机累计销售2044台,比2016年同期的1329台增长53.80%。其中,新疆累计销售平地机261台,同比增长222.22%,是需求最大的地区。之后为江苏152台,同比增长36.94%;河南152台,同比增长70.79%;山东140台,同比增长50.54%;安徽114台,同比增长128%;陕西106台,同比增长70.97%;河北103台,同比增长77.95%。其它地区销量均未超百台(表20、图23)。

2017年平地机各品牌国内销量中,徐工道路以881台、占国内销量的43.10%居榜首位置,其次为常林、柳工、鼎盛、三一和山推,其余品牌销量未超过百台。

4 2018年中国工程机械行业面临的经济环境

2017年中国工程机械行业在以汽车起重机(同比增长113.9%)、挖掘机(同比增长99.5%)、压路机(同比增长45.7%)、装载机(同比增长44.9%)、工业车辆(同比增长34.2%)等主要产品为代表的高增长下,行业企稳回升,经济效益明显提高,整体形势稳中向好。

表16 2017年平地机市场产品结构/台

表17 2016年与 2017年平地机出口情况对比

图21 2011-2017年平地机出口销量及同比变化情况

图22 2011-2017年平地机出口月销量

表18 2017年平地机出口产品结构/台

4.1 2018 年全球经济稳步复苏,通胀略有加快

在美国减税政策带动下,全球很可能形成新一轮的减税潮。全球经济形势是:发达经济体三大周期共振向上,全球经济延续复苏历程。虽然全球主要经济体劳动生产率的复苏尚待时日,但美、欧、日的资本开支(朱格拉)周期、贸易周期和金融周期共振向上,发达经济体的增速将会稳中有升,为我国经济发展提供比较有利的外部环境。

表19 2016年和2017年平地机出口机型对比

表20 2017年平地机地区销售情况

4.2 2018年我国经济稳中向上,预期增长6.9%

2018年我国经济总体保持稳中向上、前低后高的节奏。2018年固定资产投资或企稳在7.5%左右,房地产投资略有下行,由2017年的8%降至4.5%,但制造业投资则会大概率回升,由2017年的4%升至7%左右,基建投资增速有望维持在14%~16%。制造业投资的回升主要受朱格拉周期和新工业革命的带动,我国工业企业在“中国制造2025”的带动下,生产自动化、管理信息化以及技改步伐的加快,环保设备的升级和产能利用率的显著回升,预计我国财政政策组合是:稳货币、紧金融、宽财政。

4.3 我国经济新动能的五大亮点

(1)制造业升级:全球朱格拉周期和新工业革命带动下,高端装备制造业等产业全面升级;

(2)消费升级和消费率提升:主要受收入持续中高速增长、财富效应不断显现和扶贫工作的不断深入影响;

(3)城镇化战略的升级:由之前的因地制宜城镇化,升级为以城市群为主的城镇化,将会对促进投资的稳定性,例如建设城市轨道交通和房地产,也能发挥规模经济效应;

(4)自贸区升级:改革开放40周年,我国将进入新的开放周期,服务业对外开放将走上新台阶,自贸区更有可能进一步升级;

(5)雄安新区由规划转入实施阶段,将成为建设领域新的动力源。

图23 2017年平地机各品牌国内销量占比

5 2018年中国工程机械行业面临的市场机遇

5.1 党的十九大确立新征程

党的十九大后,中国特色社会主义进入新时代,开启两个一百年奋斗新征程,中国经济进入结构升级阶段,产业结构和消费结构持续调整。新一届政府换届带来的政治周期、基建投资意愿将会加强,这些都有利于工程机械行业的可持续发展。展望2018年,我国经济增长将继续保持高质量增长,整体保持稳中求进、稳中向好的运行态势。其中“稳”是要保持经济增速不会大起大落,“进”是要保持经济结构继续得到改善,“好”是要保持经济有质量的增长。

党的十九大确定推动经济持续发展的主要任务是:加快建设制造强国,加快发展先进制造业,推动互联网、大数据、人工智能与实体经济深度融合。促进我国产业迈向全球价值链的中高端,培育若干世界级先进制造业集群。加强水利、铁路、公路、水运、航空、管道、信息、物流等基础设施建设和网络建设。激发和保护企业家精神,支持传统产业升级。

中央经济工作会议指出:2018年是贯彻党的十九大精神的开局之年,是改革开放40周年,是决胜全面建成小康社会、实施“十三五”规划承上启下的关键一年。中长期奋斗目标是:从2020-2035年要基本实现社会主义现代化;从2035-2050年要把我国建成富强、民主、文明、和谐的社会主义现代化强国。

5.2 我国投资建设持续增长,促进工程机械行业可持续发展

中国公路、地铁、地下管廊、新城镇等投资增速明显,将成为未来3年经济的主要增长点,水运投资将减少,PPP模式在国家管控下逐步成熟,将会成为未来稳增长的动力,房地产业在保持政策连续稳定性的主基调下,趋于稳定,不会大起大落。

(1)基建方面:基建投资总体保持较快增长。公路固定资产投资约为3.7万亿,同比增加24.6%,增速同比增长9个百分点,预计全年公路投资额将达到4万亿。建筑企业规模快速增长,在世界10大建筑公司中有7家为中国公司。

(2)铁路建设方面:2018年铁路固定资产投资安排7320亿元,投产新线4000km,其中高速铁路3500km。中铁总公司公布,2017年全国铁路完成固定资产投资8010亿元,投产新线2100余km。截至2017年底,中国铁路营业里程达到12.7万km,中高速铁路2.5万km。

(3)房地产方面:房地产开发投资同比增长7.5%,商品房销售总额同比增长12.7%,房地产新开工面积同比增长6.9%。

(4)采矿业方面:采矿业固定资产投资同比下降10.2%,降幅持续收窄。原煤产量同比增长3.7%,在供给侧改革后产能逐步向大型露天煤矿和矿山集中,开采量大幅增加。受调控影响,大型矿山及露天煤矿客户对设备等资本控制趋于严格,设备的租赁化趋势将进一步明显。

(5)PPP加速落地:如果2016年为PPP发展之年,那么2017年则是PPP项目加速落地之年。我国已成为全球规模最大、最具影响力的PPP市场。截止到2017年底,PPP入库项目数14220个,累计投资额17.8万亿元,同比增长27.8%。随着政策成熟,民间投资将会参与到PPP项目中来,以国企为主导的状况会有所改变。

5.3 “一带一路”打开增长新空间,驱动企业国际化发展

“一带一路”加速推进,进入2.0时代,中国建筑企业在“一带一路”沿线国家所占市场份额逐年提升,中国主导的主要经济走廊建设落地。根据ENR统计,中国建筑企业在非洲市场中所占份额为54.9%,亚洲市场份额为25.0%,中东市场份额为17.2%。

2017年1-11月,我国企业与“一带一路”沿线61个国家新签定对外承包工程项目合同6201份,新签合同额1135.2亿美元,占同期我国对外承包工程新签合同额的54.1%,同比增长13.1%。 基础设施互联互通作为“一带一路”的排头兵,直接刺激了中国工程机械行业快速回暖。据金融行业预计,未来10年“一带一路”沿线重点国家基础设施建设至少需要投资8000亿美元。

中国工程机械企业依托“一带一路”积极拓展国际业务,加强在沿线国家的布局收效显著。2017年中国工程机械出口额创出历史新高,截止到11月底进出口贸易额达到218亿美元,同比增长19.4%。其中,对“一带一路”沿线国家和地区出口达78.6亿美元,同比增长17.2%,占到出口总额的43.4%。

工程机械行业正在国家“走出去”的战略中大步前进。“一带一路”沿线国家和地区已成为中国工程机械出口的主要国家。随着战略的逐步深入,我国工程机械海外销售收入占比进一步提升,预计“一带一路”沿线市场对我国工程机械海外销售收入的贡献占比有望超过50%,成为助力我国工程机械行业快速增长的强力动因。

5.4 环保政策的常态化,将明显带动设备更新需求

(1)全国范围的环保督查,排放标准升级时间缩短,地方政府对超排工程机械的管控措施等不断加码,说明政府对环境保护重视程度增强。未来环保监管将成常态化,这也是中国经济转向高质量发展的必然趋势,也对工程机械市场的可持续发展带来积极影响。

中央环保督查,从环保部门牵头到中央主导,从以查企业为主转变为“查督并举,以督政为主”,是环境监管模式的重大变革。2016-2017年2年时间,中央环保督查完成了对全国所有省份的覆盖,环境保护督查中心转为环保部派出的行政机构,正式更名为“督察局”,进一步强化了督政,这也意味着中央环保督查将成为常态化。

(2)经专业机构测试,1台非道路移动机械的排放量相当于30辆中等轿车的排放量,加上使用低标号燃油,对环境造成极大的影响。进入冬季,全国多地纷纷开展了关于大气污染综合治理攻坚行动,挖掘机、装载机、推土机等高污染排放的非道路移动机械成为重点治理对象,多地发布了禁止使用高排放非道路移动机械区域的公告。北京、天津、重庆、河北、河南、山东、山西、武汉、成都、哈尔滨、西安、惠州、东莞等地出台规定,划定区域内禁止使用高排放的非道路移动机械,违者处以顶格罚款。

据统计,全国有250万台左右的老旧工程机械将被淘汰。其中,属于国Ⅰ及以下排放标准的老旧机器有140多万台,属于国Ⅱ排放标准的机器有100万台左右,这些老旧设备量占国内工程机械市场保有量超1/3。也就是说,正常情况下,未来国内将有250万台左右的国Ⅰ、国Ⅱ的老旧工程机械设备面临淘汰。从中长期看,加快淘汰高排放非道路移动机械将明显带动设备更新市场需求。

5.5 供给侧结构性改革,促进制造业转型升级

党的十九大报告中提出,建设现代化经济体系,必须把发展经济的着力点放在实体经济上,把提高供给体系质量作为主攻方向,显著增强我国经济质量优势。工程机械行业要继续通过去产能、去库存、去杠杆、降成本、补短板,优化存量资源配置,着力促进制造业转型升级,仍是当前工程机械行业面临的重要任务。

在深化供给侧结构性改革过程中,工程机械行业要解决的问题不是发展速度,而是实现高质量、高水平的发展与进步。随着国家供给侧结构性改革深入推进,铁路、公路、桥梁、港口、机场等基础设施建设将加快推进,这些都会给工程机械行业带来更广阔的发展空间。