中国企业偿债能力改善

曲天石

债务-GDP比率本身并不是衡量企业偿债能力的最佳指标,利息保障倍数和利息覆盖率指标显示中国企业部门的偿债能力在2013-2016年间持续改善,这进而意味着央行仍有收紧货币政策的空间。

中国企业的杠杆率近年来快速上升,企业部门债务与GDP的比率从2008年的96%上升到了2017年二季度末的163%(见图1)。以此来看,中国是企业部门杠杆率最高的亚洲经济体之一。

尽管如此,债务-GDP比率本身并不是衡量企业偿债能力的最佳指标。在笔者看来,利息保障倍数(DSCR)和利息覆盖率(ICR)是衡量企业违约风险的更好指标,因为现金流和EBITDA(息税折旧摊销前利润)是持续经营企业偿还债务本息的根本来源。笔者研究表明,企业部门的DSCR和ICR在2013-2016年间持续改善。

压力测试

笔者采用803家上市公司的数据进行了压力测试。结果表明,企业部门对于“极端但可能”的融资成本上升和盈利恶化具有较好的抵御能力。

在联合压力情景(融资利率上升200个基点、EBITDA下降10%)下,样本企业的总体ICR保持在300%左右,大部分行业表现出较好的韧性。同时,“在险债务”(定义为ICR低于100%的企业所负担的债务)仅温和上升。

在逐步提高企业融资成本(从增加100个基点到增加500个基点)的假设情景下,在险债务的比率起初保持逐步增长,直到增加的融资成本达到325个基点时,该比率从9.2%跳升至11.8%。笔者认为,这是可能触发系统性风险的“拐点”。

笔者相信,人民银行有充足的空间来收紧金融环境,来推进降杠桿。尽管如此,这个过程应该是渐进的,这一点至关重要。同时,人民银行可能需要避免在这一过程中出现利率市场的剧烈波动。

中国企业的偿债能力改善

中国企业部门的高杠杆率是一个热门话题。国际清算银行(BIS)的数据显示,中国的债务-GDP比率在2017年上半年超过了250%,其上升主要来自于企业部门债务。同时,中国的企业部门债务相当于名义GDP的163%,处于亚洲经济体的高位。

但是,笔者认为,债务-GDP比率不能体现出企业的利息负担,因此并不是衡量企业违约风险的恰当指标。为了量化分析企业部门的财务状况,笔者选取了在上海和深圳主板上市的803家企业作为样本。这些企业又进一步按照全球工业分类标准(GICS1)进行分类。笔者的分析主要关注偿债能力,定义DSCR(DSCR)为“经营活动产生的现金流/利息支出”,并且定义ICR(ICR)为“EBITDA/利息支出”,以利息保障倍数和利息覆盖率作为衡量指标。

DSCR和ICR都在2013-2016年呈改善趋势。总体的DSCR从52%升到了427%,ICR也从376%上升至468%。这个结果与关于中国企业债务的普遍看法不同。某些行业(如房地产、可选消费、日常消费行业)的DSCR在2015年反弹,而能源行业是在2016年开始恢复。

也就是说,在过去两年间,很多行业的偿债能力都改善了。考虑到2017年的经济增长和价格上涨势头,笔者认为企业偿债能力在2017年有望进一步改善。

降杠杆背景下的偿债能力

中国政府自2016年开始通过收紧对低效率行业的信贷投放和影子银行来进行降杠杆。这一措施已经产生了成果——中国的广义信贷和M2的增速都已放缓。根据笔者的计算,随着信贷使用效率的提高,中国的宏观杠杆率将在2019年达到高点,然后逐步回落。

对于正在进行的降杠杆,一个普遍的问题是:企业部门是否能够抵御降杠杆带来的冲击。为了对此做出数量化的评价,笔者设置了三种“极端但可能”的情景,用来分析降杠杆过程之中的对企业部门财务的情况。

首先是冲击条件。两个对于降杠杆的担忧在于:融资成本的上升会显著地侵蚀企业的偿债能力;金融条件的收紧可能会导致经济放缓,从而冲击企业的盈利能力。

相应地,笔者假设了两种冲击,一是融资成本上升200个基点;二是企业的EBITDA下降10%。

其次是冲击情景。基于之前所假设的两种冲击,笔者设置了三种压力情景。在第一和第二个压力情景下,笔者将两种冲击单独使用;第三种压力情境是两种冲击的组合(见表1)。在每一个压力情景下,笔者基于样本企业2016年的财务数据计算ICR(EBITDA/利息支出,见表2)。

这里需要指出的是,压力测试中设置压力情景的原则是“极端但可能的”。这些冲击实际上等于人民银行在短期内八次提高基准贷款利率(每次25个基点),而且同时企业部门的盈利能力出现显著恶化。笔者认为,在现实中这些情况是难以发生的。

在三种压力情境下,总体ICR从2016年的468%分别下降到了327%、422%和294%。在压力情境下,样本企业展现了很好的抵御风险能力,即使在联合情景(情景3)下,总体的ICR仍保持在300%左右,并且大多数行业的ICR都保持在了230%以上。能源行业是唯一的例外,其ICR从2016年的205%下降到了129%。

同时,笔者也在总体和分行业层面计算“在险债务”,以此来估计压力环境对于总体企业信用状况的影响。在此,笔者定义ICR低于100%的企业所对应的债务为“在险债务”(表3)。

即使在联合压力情境下,总体的在险债务也仅仅上升到全部债务的8.6%。作为比较,2014年、2015年和2016年的在险债务占比分别为6.5%、10.8%和4.0%。endprint

能源行业的财务状况最为脆弱。煤炭企业的债务负担最重,主要是因为其收入情况在过去几年波动较大。笔者认为,过去几个季度中,其财务状况有所改善,主要是收益于商品价格的上涨,而供给侧改革对此至关重要。

在其他行业中,房地产行业的ICR相对较低,但其在险债务在压力情景下仅轻微上升。笔者认为,这反映了房地产行业的特点:高负债、高资产回报率(ROA)。此外,此行业的融资渠道更为多样化,也可能是原因之一。

日常消费和可选消费在面对冲击时仍保持了较高的ICR,但其在险债务可能会快速上升,这些行业的销售毛利率比较稳定,但是债务水平分布不均。在这一点上,IT行业也有类似情况。

此外,强劲的基建投资支持了原材料和工业部门,使其在贷款放缓、整体经济重心向服务业转移的过程之中仍保持了利润上升。

央行仍有继续收紧的空间

尽管降杠杆是中国政府结构性改革的重要组成部分,但是利率上升过快可能会导致大范围的债务违约,影响金融稳定。因此,很有必要对企业的压力承受能力进行测试,笔者称之为“底线压力测试”。

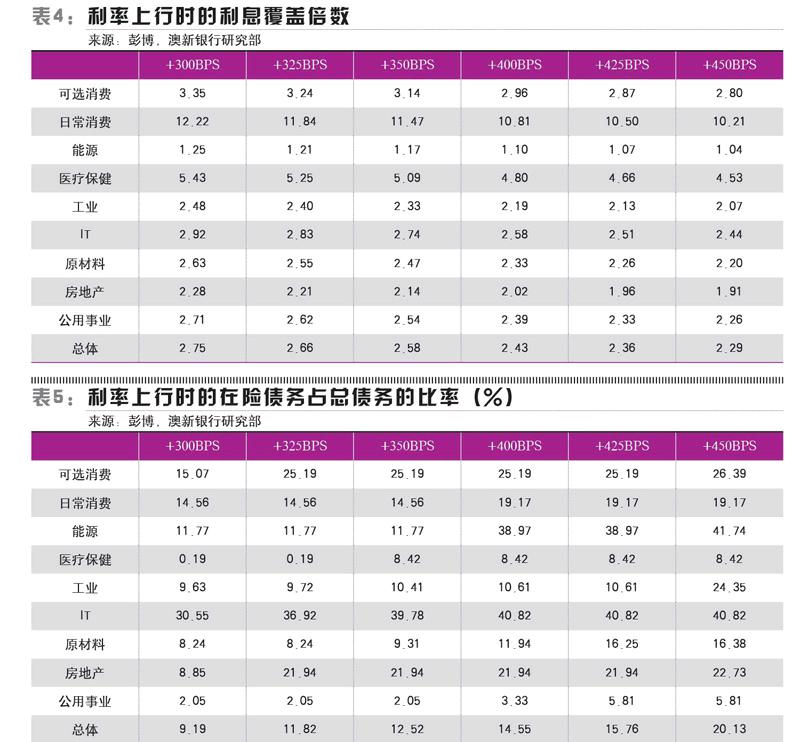

为此,笔者在“融资成本上升100到500个基点”的区间内测试样本企业的在险债务变动情况。鉴于到利润水平下降对于偿债能力的影响并不显著,这里笔者只考虑利率水平上升一种压力情景(见表4、表5)。

分析表明,利率上升325个基点时,在险债务水平将会从总债务的9.2%跳升至11.8%,而在此之前在险债务的比例都只是缓慢上升。此时有些行业(如可选消费、IT和房地产行业)的在险债务比率也显著上升,可能会引发溢出效应。

笔者认为,325个基点的利率上升可能是引发系统性风险的关键点位,而中央银行应该避免这一点。当然,325个基点相当于上调贷款利率13次,这在笔者看来发生的可能性非常小。

另一个关键点位是利率上升425-450个基点,对应的在险债务会从15.8%跳升到20.1%。笔者认为,这可能已经是“灾难”情景了。

“底线压力测试”的结果表明,中国的企业部门有足够的能力吸收利率的上行,也就意味着央行仍有足够的空间来收紧政策。当然,出于金融稳定的考虑,这一过程必须是渐进的,否则可能会导致金融市场和企业财务层面的流动性风险。

总体而言,笔者认为,如果政府循序渐进地推动去杠杆,不会冲击宏观金融稳定。这也支持笔者的观点:人民银行在2018年仍会保持偏紧的政策态度,但在此过程中需要避免利率水平的剧烈上行。笔者仍维持此前的观点,即人民银行会在2018年上调公开市场操作利率35个基点,这主要是反映国内去杠杆、通胀水平上升和稳定的经济增速。此外,人民银行会对大规模的流动性注入保持谨慎态度,并倾向于使用定向工具注入流动性,比如中期借贷便利(MLF)和定向降准等。

作者就職于澳新银行endprint