“一带一路”沿线国家金融监管合作机制研究

王佳佳,许 争

(1.沈阳师范大学 国际商学院,辽宁 沈阳 110034;2.工银金融租赁有限公司 博士后科研工作站,北京 100140)

一、引言

在全球经济增长疲弱的背景下,我国政府于2013年提出的“一带一路”战略为世界经济增长提供了新引擎,不仅能够从劳动力、土地、资本市场和创新等方面有效支撑我国的供给侧结构性改革,还能够为沿线六十多个国家带来显著的经济效益,为全球经济复苏做出贡献。与此同时,随着“一带一路”战略的不断推进和沿线国家金融合作的不断深化,迅速形成的庞大资金和产业链使得金融风险问题逐渐凸显。因此,积极探索和共同构建金融监管合作机制能够有效提升区域金融的安全性,为沿线区域各国家提供良好的投融资环境,促进区域金融合作的可持续发展,进而实现“一带一路”沿线各国的共赢发展。

从世界经济形势来看,后危机时代世界经济进入深度调整和再平衡的新阶段,美联储加息预期的释放加剧了全球跨境资本流动,英国意外脱欧引发了全球金融市场动荡。“一带一路”沿线国家金融监管合作机制的构建和完善能够有效遏制区域内的汇率风险、信用风险和流动性风险等金融风险,进而避免“一带一路”战略推进过程中局部资金链断裂和金融风险蔓延所引发区域金融危机,为深化新兴经济体金融合作和维护区域金融稳定指明了方向。

从我国经济形势来看,尽管人民币加入了SDR货币篮子,我国在国际金融话语权方面仍然比较薄弱,这与我国对世界经济发展的贡献程度是不相匹配的。但随着“一带一路”战略的不断推进,我国深度参与“一带一路”沿线国家金融监管合作机制的顶层设计和战略部署,不仅能有效提升我国国际金融的话语权,还能在一定程度上消除发达国家政策溢出效应对我国经济的不利影响,并在此基础上积极应对“一带一路”战略推进过程中面临的金融风险与挑战。

在上述背景下,本文以博弈论模型对金融监管合作机制的经济效益进行分析的基础上,通过阐述“一带一路”沿线国家金融监管合作机制的现状以及未来发展的主要制约障碍,有针对性地提出了积极推动“一带一路”沿线国家金融监管合作机制构建的政策建议,具有非常重要的理论意义和现实意义。

二、金融监管合作机制的理论基础

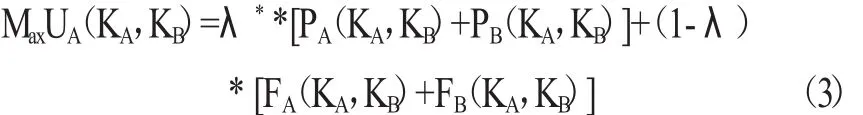

根据 Giovanni Dell’Ariccia 和 Robert Marquez,Howard Davies和David Green,以及张金城和李成的研究,本文借助博弈论模型对金融监管国际合作的经济效益进行理论分析[1-3]。假设A和B分别为“一带一路”沿线上的某个国家,它们各自拥有独立的金融系统,并能对各自国家的金融机构实施有效的监管。其中:KA和KB分别为A、B两国参与金融监管合作的程度;PA(KA,KB)和 PB(KA,KB)分别为A、B两国在一定的金融监管合作程度下国内金融机构的利润函数;FA(KA,KB)和FB(KA,KB)分别为A、B两国在一定的金融监管合作程度下国内的金融稳定函数,国内的监管者对金融机构的利润函数和金融稳定函数分别赋予λ和1-λ 的权重,并且对于任意的(KA,KB)都存在唯一最优解。

(一)λA=λB:两国经济发展水平基本相当

当λA=λB时,即两国经济发展水平基本相当时,若两国不进行金融监管合作(KA≠KB),令A、B两国各自监管的效用函数(1)和(2)的一阶导数为0时,可得同时满足A、B两国监管效用最大化的最优解(K*A,K*B)。

若两国进行金融监管合作(KA=KB=K),令A、B两国进行监管合作的总效用函数(3)的一阶导数为0时,可得A、B两国进行金融监管合作效用最大化的参与程度K*。

将独立监管效用最大化时的最优解(K*A,K*B)代入监管合作时的效用最大化条件函数中可得:为了满足监管合作的效用最大化函数,必须有K*>KA>KB,此时有:UA(K*A,K*B),UB(K*A,K*B)<UA(K*,K*)。因此,当λA=λB时,即两国经济发展水平基本相当时,两国进行监管合作后的各自收益和整体收益都会大于监管合作前的水平。也就是说,如果区域内各国之间经济关联程度比较高,经济体制、金融监管制度和政策传导机制等因素比较接近,双方就都能够从监管合作中受益,双方合作监管的积极性就会提高,构建区域金融监管合作机制的障碍就会较小。

(二)λA≠λB:两国经济发展水平存在一定差距

当λA≠λB时,即两国经济发展水平存在一定差距时,令,会存在θ*,当θ>θ*时,双方各自监管所获得的收益可能会大于监管合作所产生的收益,即 UA(K*A,K*B),UB(K*A,K*B)>UA(K*,K*)时,两国就不会进行监管合作。“一带一路”贯穿欧亚大陆,沿线较长,沿线各国在经济发展水平、金融监管制度和政策传导机制等方面存在较大差异,这导致不同国家对金融监管合作机制构建上的利益诉求也有所不同。新兴市场国家的金融市场发达程度和资源调动能力不高,为了防范金融风险的蔓延,他们主要关注的是金融风险预警机制以及危机应急处理机制。发达国家为了进一步加快经济复苏的步伐,他们则主要关注区域监管的协调机制和金融监管合作机制的政策透明度。在此背景下,根据上面的分析结论,至少会有一方不能够从监管合作中受益,监管合作动力的缺乏会为“一带一路”沿线国家金融监管合作机制的构建造成一定的障碍。

但是根据金融深化理论,金融一体化程度的加深使得区域内各国之间在金融监管制度和政策传导机制等方面的差异逐渐缩小,当θ>θ*时,可能会出现UA(K*A,K*B),UB(K*A,K*B)<UA(K*,K*)。在“一带一路”战略不断推进的过程中,随着亚洲基础设施投资银行、金砖国家银行和丝路基金等机构的设立,“一带一路”沿线国家在区域金融合作方面不断加深,经济的相关性和外溢效应更加密切[4]。在此背景下,根据上面的分析结论,“一带一路”沿线国家金融监管合作动力的增加会逐渐消除金融监管合作机制构建过程中的障碍,金融监管合作将会增进整体及各方利益,从而成为一种理性选择。

三、“一带一路”沿线国家金融监管合作的现状和制约障碍分析

(一)“一带一路”沿线国家金融监管合作的发展现状

随着“一带一路”战略的不断推进,各国金融机构在沿线国家互设分支机构以及参与对外投资的数量迅速增长,区域金融合作不断深化并迅速形成了庞大的资金产业链,由于沿线各国经济水平和监管体制存在一定差距,局部出现的信用风险、汇率风险或流动性风险可能会波及资金产业链上的多个领域,甚至会引发区域性的金融危机。为此,我国监管机构分别从双边监管合作、多边和区域性监管合作层面积极推进和境外金融监管机构的合作,逐步构建“一带一路”沿线国家金融监管合作机制,并取得了一定的成绩。

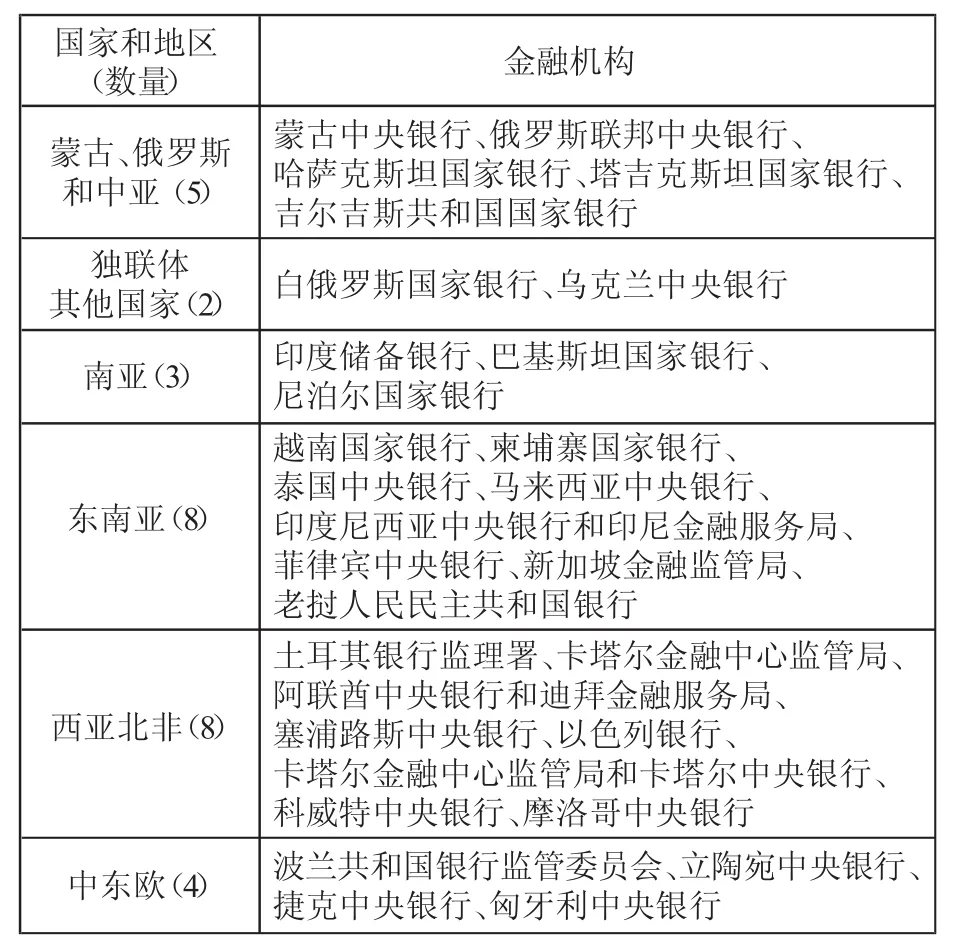

在双边监管合作层面,截至2016年底,银监会已与30个“一带一路”沿线国家的金融监管当局签署了双边监管合作谅解备忘录(MOU)或合作换文(如表1所示),证监会也与25个“一带一路”沿线国家的证券监管机构签署了近30份证券期货监管合作谅解备忘录;保监会也与俄罗斯等“一带一路”沿线国家签署了保险监管合作备忘录。在上述框架下双方不断加强各自领域跨境监管合作和信息交流,为沿线国家金融机构的健康发展和双边金融监管合作机制的构建营造了良好的外部环境[5]。

表1 银监会与“一带一路”沿线国家签署双边监管合作谅解备忘录和监管合作协议一览表

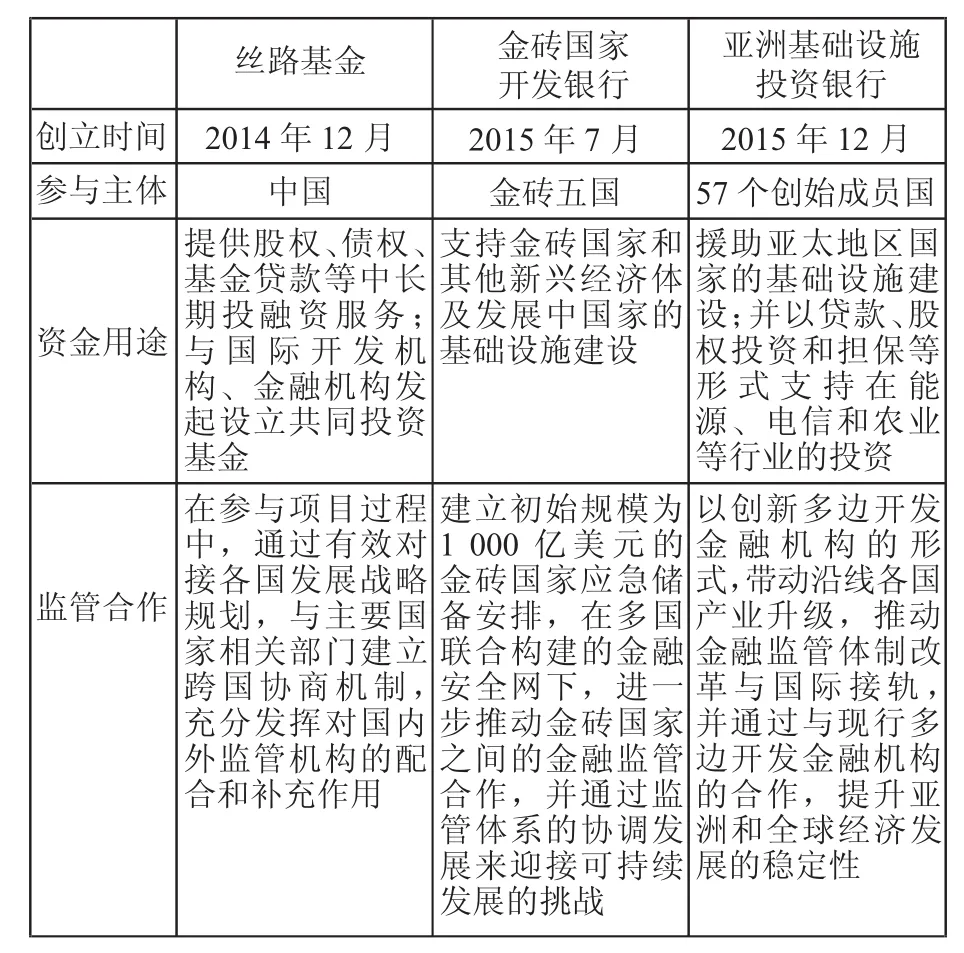

在多边和区域监管合作层面,“一带一路”战略推进过程中,我国除了积极参与国际货币基金组织、世界银行、欧洲复兴开发银行和亚洲开发银行等国际多边开发性金融机构的监管合作,进一步增进了对多边和区域监管合作机制的参与程度之外,还先后倡导和组织设立了丝路基金[6]、金砖国家开发银行和亚洲基础设施投资银行等多边金融机构(如表2所示)。随着参与国家范围的不断扩大,这些金融机构在对沿线国家投资项目进行有力资金支持的同时,也积极推进了沿线国家多边监管合作机制的构建[7]。

表2 我国倡导设立的“一带一路”相关国际金融机构的情况

(二)制约“一带一路”沿线国家金融监管合作机制构建的主要障碍

首先,在政治层面,“一带一路”沿线的部分国家处于持续内战和边境冲突频繁爆发的状态,政治互信基础相对比较薄弱,这就使得“一带一路”沿线国家金融监管合作机制的构建存在一定的政治障碍。例如,土耳其和以色列等西亚国家民族和宗教矛盾突出,不同民族和宗教居民之间的微小摩擦往往会升级为小规模的局部冲突;乌克兰和中亚国家地处欧亚大陆边界,是美俄两国战略博弈的焦点,面临一定地缘政治威胁。民族宗教冲突和地缘政治博弈会严重削弱沿线国家之间的政治互信基础,导致沿线国家对于监管合作协议的正常履行缺乏善意的预测,以及监管合作协议执行效果不确定性的大幅上升,进而严重制约区域金融一体化的进程,不利于金融监管合作机制的构建。

其次,在体制层面,“一带一路”沿线国家金融监管体制存在一定差异,即便是相同的监管体制,监管的法律依据和政策手段也不尽相同,这就使得“一带一路”沿线国家金融监管合作机制的构建存在一定的体制障碍。例如,我国和大多数东盟国家实行分业监管体制,监管主体的独立性还有待进一步提升;波兰和捷克等中东欧国家则实行统一监管,监管手段以市场为主;中亚国家尽管也实行统一监管体制,但其监管主体仍缺乏一定的独立性,金融监管的相关法规也有待进一步完善。监管体制和法律依据上的差异会导致“一带一路”沿线各国对金融控股公司以及跨行业金融创新产品进行监管合作时无法有效统一口径,进而产生监管真空和监管重叠,在一定程度上降低金融监管合作的效率,不利于金融监管合作机制的构建。

最后,在政策层面,“一带一路”沿线国家的双边监管合作政策还未能有效覆盖大多数沿线国家,存在于金砖国家开发银行和亚洲基础设施投资银行等金融机构的多边和区域监管合作协议也相对比较松散,这就使得“一带一路”沿线国家金融监管合作机制的构建存在一定的政策障碍。尽管“一带一路”沿线各国频繁出台相关政策,对促进沿线国家的金融监管合作起到了积极作用,但是在“一带一路”沿线的六十多个国家中,我国的银监会和证监会仅与不到一半的国家签署了双边监管合作谅解备忘录,保监会则更少;多边和区域监管合作协议也仅是相对松散的存在于金砖国家开发银行和亚洲基础设施投资银行等新设立的多边金融机构,政策的可操作性有待进一步提升。

四、“一带一路”沿线国家构建金融监管合作机制的对策

(一)搭建信息共享平台,完善区域监管协调机制

完善的区域监管协调机制能够有效加强“一带一路”沿线国家监管当局之间的沟通和协调,使各监管当局在重大问题的监管政策和措施上尽量保持一致,进而逐步提升沿线国家监管合作机制的运作效率。为此,我国央行应继续深入参与东盟和中日韩(10+3)、上合组织银联体等区域监管合作机制,积极促成沿线各国在监管透明度和政策协调等方面达成深层共识。银监会、证监会和保监会等监管机构应继续与“一带一路”沿线国家签署双边合作谅解备忘录,通过双边监管合作机制的构建,有效补充多边监管合作机制,进而进一步完善区域监管协调机制。在此过程中,我国还应继续发挥在金砖国家开发银行和亚洲基础设施投资银行等机构的主导作用,分步骤有层次地推进信息共建共享与互联互通,扩大信息共享范围,利用该信息共享平台建立重点区域和重点项目的征信体系,为区域监管合作机制的构建提供有效的信息支撑。

(二)建立风险评价体系,完善金融风险预警机制

完善的金融风险预警机制能够通过对区域内各类金融风险的有效分析、监测和预警,帮助“一带一路”沿线国家的监管部门尽早发现潜在的金融风险,并通过与相关国家的相互沟通和政策协调及时排除风险隐患,进而维护“一带一路”沿线的区域金融稳定。为此,我国应继续发挥在金砖国家开发银行和亚洲基础设施投资银行等多边机构的主导作用,通过强化制度安排和技术保证来进一步完善和维护金融风险预警机制[8]。在此过程中,我们应在与沿线国家充分沟通的情况下,明确参与风险预警机制的主体,对沿线国家以及投资项目的信用风险、汇率风险和流动性风险等主要风险合理划分等级,根据科学性、灵敏性、综合性和互补性等原则,并参照区域内相关国家的金融风险评价体系,构建同时包含微观审慎指标和宏观审慎指标的金融预警指标体系框架。将相关信息在信息共享平台进行提示,并对相关风险的化解给予相应的指导及建议,为区域监管合作机制的构建提供有效的技术支撑。

(三)构筑金融风险防火墙,完善金融危机救助机制

完善的金融危机救助机制有助于维护“一带一路”沿线国家金融监管合作机制的长期稳定运行,它能够利用高效的制度安排迅速协调各方行动,最大限度地减轻相关国家和投资机构损失,并有效减缓区域金融危机的蔓延,进而决定“一带一路”沿线国家金融监管合作机制的最终走向。为此,我国应继续发挥在“一带一路”沿线国家金融监管合作机制构建中的主导作用。一方面,我国应逐步完善与沿线国家的货币互换机制,并在现有双边合作谅解备忘录的框架内进一步细化母国和东道国金融监管机构的救助责任,就母国和东道国如何向金融机构提供流动性资金救助等相关事项达成共识;另一方面,我国应继续加强与IMF等国际救助机构和亚洲区域外汇储备库等区域救助机构的合作,共同制定多种危机救助的可行性预案以及多国相关部门应对危机的联动机制,逐步强化各国在救助过程中的协调合作。在此基础上,我国还应通过构筑金融风险防火墙,避免金融风险的溢出和金融危机的扩散,充分降低危机对沿线国家的负面影响,为区域监管合作机制的构建提供有效的制度支撑。

(四)健全相关法律体系,完善金融机构市场退出机制

完善的金融机构市场退出机制,能够有效减轻公众的恐慌心理和金融机构的退出成本,迅速切断危机从问题金融机构向沿线其他国家金融机构蔓延,充分保障各类市场主体的权益,进而维护“一带一路”沿线国家金融体系的平稳运行。为此,我国应继续发挥在“一带一路”沿线国家金融监管合作机制构建中的主导作用。一方面,我国应在与“一带一路”沿线国家进行日常监管合作过程中,及早发现潜在风险较高的金融机构,联合相关国家督促其进行内部整顿或相关救助,对于整改之后仍未达到监管标准以及违反相关法律法规的金融机构,可强制对其实施市场退出,将金融风险遏制在萌芽状态;另一方面,我国应联合“一带一路”沿线国家的金融监管机构逐步完善沿线各国的最后贷款人制度和存款保险制度,有效避免金融机构退出市场后债权债务关系在更大范围内受损,进而维持沿线国家整体社会信用体系的稳定。

五、结语

从世界经济和我国经济形势来看,不断深化区域金融监管合作,共同构建高效的金融监管机制对于“一带一路”沿线国家来说是非常重要的。我国应继续发挥在“一带一路”沿线国家金融监管合作机制构建中的主导作用,通过完善区域监管协调机制、金融风险预警机制、金融危机救助机制和金融机构市场退出机制等策略,逐步推进“一带一路”沿线国家金融监管合作机制的构建,为沿线各区域各国家提供良好的投融资环境,实现“一带一路”沿线各国的共赢发展。

[1]Giovanni Dell’Ariccia,Robert Marquez.Competition among Regulators and Credit Market Integration[J].Journal of Financial Economics,2006,79(2):401-430.

[2]Howard Davies,David Green.Global Financial Regulation:The Essential Guide[M].Cambridge:Polity Press,2008:78-92.

[3]张金城,李成.金融监管国际合作失衡下的监管套利理论透析[J].国际金融研究,2011(8):56-65.

[4]韩博.“一带一路”战略的生态伦理研究[J].沈阳师范大学学报:社会科学版,2014(1):52-55.

[5]傅苏颖.银监会:已与 28 个“一带一路”国家签署 MOU[N].证券日报,2016-03-26(A2).

[6]韦晓宏,王建民,尚海洋.丝绸之路经济带节点省份能源生态效益动态分析——以甘肃省为例[J].沈阳师范大学学报:自然科学版,2015(4):511-515.

[7]陈晶莹,戴正清.亚洲基础设施投资银行:新兴多边开发金融机构[J].东南亚纵横,2015(9):40-47.

[8]汤柳.“一带一路”金融合作需要提升的四个方面[J].银行家,2016(3):71-73.