PMI一升一降 物价涨幅趋缓

海通证券 姜 超

PMI一升一降 物价涨幅趋缓

海通证券 姜 超

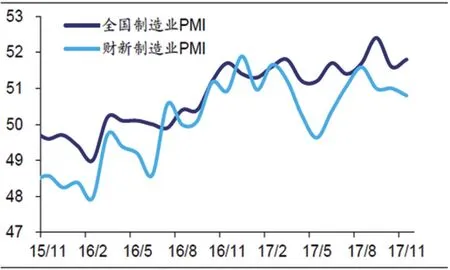

11月制造业PMI小幅回升,财新PMI下滑,但从中观高频行业数据看,终端需求仍显低迷,采暖季限产令工业生产前景堪忧,经济仍不具备复苏基础。从11月制造业PMI的两个价格指数看,无论是原材料购进价格还是产成品出厂价格都比10月有所下降,反映11月以来的物价涨幅明显放缓。

工业利润仍高

10月规模以上工业企业利润总额同比增速25.1%,虽较9月27.7%的短期高点小幅回落,但仍是3月以来的次高点。而1-10月利润增速23.3%,也远高于去年8.5%的年度增速。工业企业利润持续高增,主要缘于工业品价格持续走高,工业企业利润率持续上升,亏损企业减少、亏损额下降,以及部分行业利润高增拉动。

工业收入增速回升。10月工业企业主营收入同比增速11.5%,较9月继续回升。10月工业生产量缩价涨,收入回升应主要缘于价格上涨拉动。而成本费用持续下降令工业企业利润率持续上升,也助力利润高增。

存货增速短期反弹。10月工业产成品存货同比增速9%,较9月大幅回升。前期工业品价格持续上涨带动库存短期回补。但库存销售比43.6%、仍低于去年同期,存货周转天数13.9天、同比减少0.6天,意味着库存整体水平仍低。而随着终端需求转弱、带动生产降温,库存周期已至尾声。

分行业利润涨跌互现。1-10月分行业利润增速涨跌互现,41个大类行业中38个利润同比增加,3个减少。分上中下游看,下游涨少跌多,酒茶饮料上升,食品持平,服装、医药、汽车均下跌;中游涨多跌少,专用设备、电气机械、计算机通信电子、电力热力上升,通用设备下跌;上游普遍回落,化学原料持平,化纤、非金属矿制品、有色金属均下跌。

其中,煤炭、钢铁、化工、石油等行业新增利润较多。1-10月份,煤炭开采和洗选业、黑色金属冶炼和压延加工业、化学原料和化学制品制造业、石油和天然气开采业4个行业合计新增利润6034亿元,对全部规模以上工业企业利润增长的贡献率为51.2%。

PMI一升一降

11月全国制造业PMI为51.8%,较10月微幅回升。主要分项指标中,需求、生产均回升,价格回落,库存继续去化。11月制造业PMI小幅回升,但从中观高频行业数据看,终端需求仍显低迷,采暖季限产令工业生产前景堪忧,经济仍不具备复苏基础。值得注意的是,不同规模企业走势出现分化,前期表现较好的大企业有所转弱,而中小企业经营状况有所改善。整体看,4季度经济仍在缓慢下行,而随着总需求回落、基数高企,年末通胀有望见顶回落。

分规模看,11月大型企业PMI较10月回落0.2个百分点,而此前下滑明显的中、小企业有所回升,分别较10月上升0.7、0.8个百分点。而11月财新制造业PMI为50.8%,较10月微幅下降,与中采PMI的走势再度背离,预示制造业反弹的基础并不牢固。

内外需均略回暖。11月新订单指标由10月份的52.9%回升至53.6%。进口由10月份的50.3%回升至51%,均指向内需有所回暖,但部分源于季节性扰动因素的影响。11月新出口订单指标由10月份的50.1%回升至50.8%,线上提升明显,反映外需继续改善。

生产改善就业新低。11月生产指标由10月份的53.4%回升至54.3%,采购量由53.2%微升至53.5%。但走势与11月发电耗煤增速大跌至1.9%有所背离。而需求生产虽有所改善,但均未超过9月水平,动力稍显不足。而11月份从业人员由10月份的49.0%降至48.8%,指向制造业企业用工量萎缩,创16年11月以来新低,生产受限下企业招工意愿不强,也印证了生产动力不足,经济复苏基础仍弱。

价格回落库存去化。11月原材料库存由10月份的48.6%降至48.4%,产成品库存持平在10月份的46.1%。虽然需求、生产短期回暖,但厂家补库意愿不强,库存继续去化。11月原材料购进价格由10月份的63.4%继续回落至59.8%,印证11月以来钢价震荡,煤价、有色金属价格下跌,预测11月PPI环涨0.3%,同比涨幅回落至5.6%。

需求低迷,生产受限

地产需求仍低,汽车疲态尽显。11月44城地产销量同比增速回升至-6.5%,其中18个三四线城市销量增速升至-6.6%。受去年930楼市调控导致的低基数效应影响,11月44城地产销量增速有所回升,但降幅仍大,且增速逐旬下滑,指向地产需求仍然低迷。11月第四周乘联会乘用车批发、零售同比增速分别为-5.6%、0.8%,前四周批发增速3.7%,虽较10月略有回升,但逐周下滑且第四周转负,零售增速归零,较10月明显回落。

钢企产量下行,发电耗煤大跌。11月中旬重点钢企粗钢产量同比增速2.8%,较上旬的4.6%继续下滑,上中旬累计增速4.2%,同样低于10月的5.4%,采暖季限产影响显现。11月发电耗煤同比增速1.9%,较10月大跌,创16年6月以来新低。虽然下旬增速有所回升,但月度增速仍在零值附近,较10月大幅跳水,预示11月发电量增速低迷。采暖季限产来袭,工业生产明显受限。

物价涨幅趋缓,汇率短期稳定

11月最后一周菜价、肉价上涨,食品价格小幅上涨0.3%。11月以来商务部、统计局食品价格环比涨幅分别为0.1%、-0.6%,预测11月食品价格环涨0%,11月CPI小幅降至1.8%。11月以来钢价、油价上涨,煤价先跌后涨,11月港口期货生资价格环涨0.5%,预测11月PPI环涨0.3%,11月PPI同比涨幅回落至5.6%。

11月以来,商品价格表现分化,受环保限产影响较大的钢价、水泥价格等大幅上涨,但限产不严的有色金属价格明显回落。从11月制造业PMI的两个价格指数看,无论是原材料购进价格还是产成品出厂价格都比10月有所下降,反映11月以来的物价涨幅明显放缓。

美元指数震荡,人民币兑美元保持稳定,在岸、离岸人民币汇率均稳定在6.6。在过去的两个月,央行分别投放了9700亿、4700亿货币,累计投放规模创年内新高,但10月以来的资金整体依然偏紧,除了对资管监管新规的担忧以外,一个重要的原因是10月份财政缴款近万亿。但12月是财政放款大月,通常财政投放的资金会超万亿,即便央行短期不再投放货币,12月的流动性也有望明显改善。

图:全国、财新制造业PMI(%)