CEO二元性、代理成本与公司绩效

张艳红

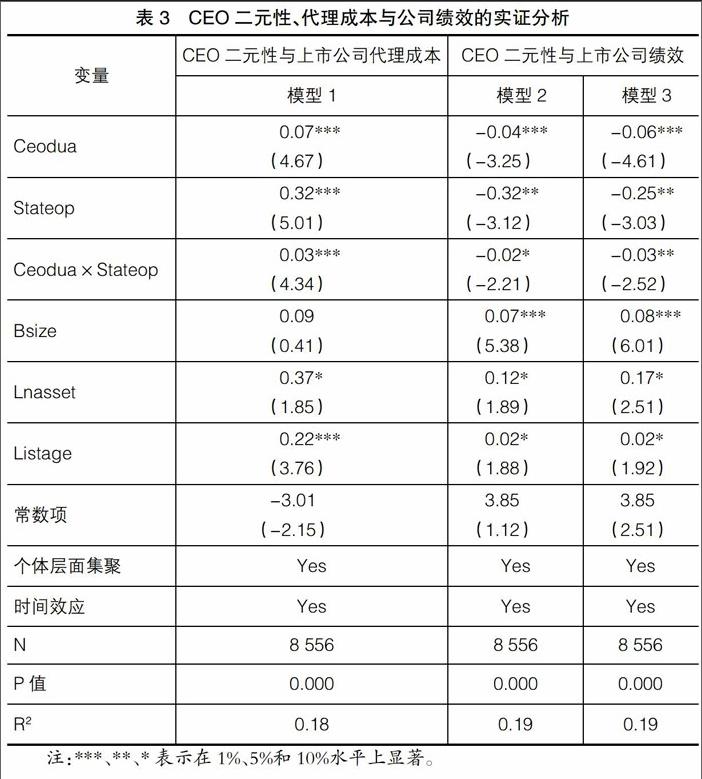

【摘 要】 CEO二元性是上市公司治理中的一项重要内容,CEO二元性是否能够较好地根植于我国上市公司的土壤有待考察。文章选取2010—2016年我国上市公司数据,利用倾向评分匹配法实证分析CEO二元性的影响因素,进一步分析CEO二元性对公司代理成本以及绩效的影响,以考察我国上市公司CEO二元性的有效性。基于倾向评分匹配法,回归发现CEO持股、CEO年龄、股权集中度、国有持股、董事会规模、公司规模、公司年龄是影响CEO二元性的重要因素。其中,前两项因素对CEO二元性有显著正向影响,后几项对CEO二元性产生显著负的影响。实证分析发现CEO二元性对公司绩效的提升不显著,但造成了上市公司代理成本的上升,其对上市公司绩效产生了抑制效应。此外,相较于非国有企业,国有或国有控股企业的CEO二元性对公司绩效的抑制效应更为明显。

【关键词】 CEO二元性; 倾向评分匹配法; 公司绩效; 代理成本

【中图分类号】 F272 【文献标识码】 A 【文章编号】 1004-5937(2017)22-0069-05

一、引言

改革开放以来,我国从计划经济转型为中国特色的社会主义市场经济,经济腾飞,创造了中国奇迹。企业逐步成为市场经济主体,公司治理模式备受关注,而公司的高管尤其是公司的CEO发挥着举足轻重的作用。CEO作为公司最重要的管理者之一,对公司所有重大事务和人事任免进行决策,营造优秀的企业文化,成为公司整体形象的助推力。优秀的CEO可以完善公司治理体系,提升公司竞争能力,进而推动公司效益提高,实现公司发展。然而,CEO的权力过大可能使CEO违背公司所有者的利益,即股东的利益,损害公司整体利益,以实现个人利益的最大化。但董事会作为重要的决策监督机构,可以有效地规制CEO行为,使其符合公司利益最大化的发展方向。

可见,董事会和CEO的关系成为公司治理的重要内容。上市公司CEO是否兼任董事会主席职位,可称之为CEO二元性。本文将CEO二元性定义为一个虚拟变量,当CEO兼任董事会主席时,赋值为1;若CEO职位和董事会主席相分离,则取值为0。我国CEO二元性是否影响公司绩效是本文研究的焦点。现行对CEO二元性的理解源于英美等发达国家的法律和实践,而我国的董事会管理层结构在法律、商业文化和所有权等方面皆不同于西方国家。较比于美国企业,我国上市公司股权集中度相对较高、信息披露不完善以及融资强依赖于银行系统等[ 1 ],CEO二元性这一公司治理原则是否能夠较好地根植于我国上市公司的土壤有待考察,其CEO二元性对公司绩效提升的有效性值得检验。

已有研究文献分析CEO和董事会之间的关系主要集中于董事会结构的影响研究,如董事会规模和董事会独立性(独立董事占董事会所有董事的比例),较少分析CEO二元性对公司治理以及公司绩效的影响[ 2-4 ]。本文利用我国上市公司数据,用倾向评分匹配法实证分析影响CEO二元性的因素,并实证检验CEO二元性对上市公司代理成本以及绩效的影响。本文的结构安排如下:第二部分为理论分析与研究假设,通过梳理我国公司治理的经验以及CEO二元性的相关文献,提出研究假设;第三部分为研究设计,利用倾向评分匹配法分析CEO二元性的影响因素;第四部分为实证分析,实证检验CEO二元性对代理成本和公司绩效的影响;第五部分为结论。

二、理论分析与研究假设

当公司管理者的利益诉求同所有者(股东)的利益最大化产生冲突时,代理成本便产生,如管理者追求最大化的工资津贴、奢侈消费以及闲暇时间等,这些都变相地减少了所有者财富。公司CEO也可能会做出不利于公司整体利益的事情,而公司董事会作为有效的内部治理机制之一,监督管理人员的行为,我国引入这一制度旨在降低代理成本,提升公司绩效。与欧美等国不同,我国上市公司的公司治理有着独特行为,因此,在论述CEO二元性对我国上市公司绩效的影响时,需讨论CEO二元性的影响因素,并在此基础上提出假设。

在对CEO二元性的影响因素分析中,对CEO二元性产生的原因有诸多观点。事实上CEO二元性是在不同环境中的组织实践,而非一种随机现象。梳理已有文献,CEO二元性的原因包括以下三点:一是作为CEO良好表现的回报;二是作为解决资源稀缺、环境复杂局面的手段;三是顺从制度的压力。为贴合研究目的,本文从公司治理结构角度来分析CEO二元性的影响因素,制度主要指公司治理制度,包括股权结构、董事会规模等。已有文献中,主要以发达国家的企业作为研究样本,利用发展中国家的数据分析相对较少。例如,Linck等实证分析发现CEO二元性同美国企业规模、CEO年龄和董事会规模正相关[ 5 ];Pathan和Skully利用美国银行数据分析得出CEO二元性同企业规模、CEO股权和CEO任期正相关[ 3 ]。基于此,本文利用我国上市公司的数据实证检验CEO二元性的影响因素,其影响因素包括CEO持股、CEO年龄、股权集中度、国有持股、董事会规模、公司规模以及公司年龄。基于此,本文提出假设1:

假设1:CEO二元性的影响因素主要为CEO持股比例、CEO年龄、股权集中度、国有持股比例、董事会规模、公司规模和公司年龄。其中,前两项影响因素同CEO二元性呈正相关关系,后几项同CEO二元性呈负相关关系。

2000年10月,《国有大中型企业建立现代企业制度和加强管理的基本规范》提出,原则上董事会主席和CEO不能是同一个人。由于公司的制度环境有待完善和缺乏投资者保护,CEO二元性可能产生较高的代理成本。事实上,我国上市公司中CEO二元性所占比重也在不断降低[ 6 ]。CEO二元性有利于形成统一的指挥及明确的领导能力,从而降低监测和信息传送成本[ 7 ];然而,CEO二元性所带来的权力集中也更容易产生腐败问题,增加了公司的代理成本,降低了董事会监管的有效性并最终降低公司绩效[ 8 ]。基于上述分析,本文提出假设2:endprint

假设2:CEO兼任董事会主席增加了上市公司的代理成本,不利于公司绩效的提升。

此外,我国独特的股权结构和外部经营环境皆影响董事会结构及其作用的发挥,事实上,这些差异可能对董事会领导结构与公司绩效之间的关系影响显著。20世纪80年代的经济改革中,我国中小型国有企业逐步私有化,大型国有企业实施公司化治理改革,国家和其他政府機构在私有化的公司中仍持有多数股权[ 9 ]。产权理论认为,私有部门的产权更为清晰,从而带来高效率的监管行为,我国的这种情况可能限制了公司绩效的提升。此外,国家或政府作为股东既发挥了“援助之手”,也充当了“掠夺之手”。国家持股可以提供有关资金和资源的支持,克服“搭便车”问题[ 10 ],但也可能带来控股股东的隧道效应,中小股东的利益及其公司财富受损[ 11 ]。在经济改革的同时,公司治理规则逐步得到确立,开始强调董事的作用,以加强对管理人员的监管,为投资者提供更好的保护[ 12 ]。基于此,本文提出假设3:

假设3:相比于非国有企业,国有或国有控股企业CEO二元性对公司绩效提升的抑制效应更为明显。

CEO二元性是否能够较好地根植于我国上市公司的土壤有待考察,其有效性也有待检验。基于此,本文选取2010—2016年我国上市公司为样本进行实证分析检验。第一,利用倾向评分匹配法实证分析CEO二元性的影响因素;第二,进一步实证分析检验我国上市公司CEO二元性对公司代理成本以及绩效的影响,以考察我国上市公司CEO二元性的有效性。基于Probit模型,本文利用倾向评分匹配法实证回归发现:CEO持股、CEO年龄、股权集中度、国有持股、董事会规模、公司规模、公司年龄是影响CEO二元性的重要因素,并且CEO持股和CEO年龄对CEO二元性有显著正影响;而股权集中度、国有持股、董事会规模、公司规模、公司年龄对CEO二元性产生显著负影响。在上市公司CEO二元性同公司代理成本以及公司绩效的实证分析中,得出CEO二元性对公司绩效的提升不显著,但造成了上市公司代理成本的上升,CEO二元性对上市公司绩效产生了抑制效应。

三、研究设计

(一)指标选择与数据来源

本文利用Probit模型、倾向评分匹配法来实证分析CEO二元性的影响因素,并实证论证CEO二元性对公司绩效、代理成本的影响。根据本文的理论分析和相关假设,选取以下指标:

(1)公司绩效。根据已有研究,本文选取资本收益率和股本回报率作为公司绩效的替代指标,分别记为ROA和ROE[ 13-15 ]。

(2)代理成本。一般而言,公司因委托代理问题而产生的代理成本主要用公司销售费用同管理费用之和与营业收入的比值表示[ 16-17 ]。

(3)CEO二元性。根据本文的研究假设和界定,CEO二元性为虚拟变量,当CEO兼任董事会主席时赋值为1;否则为0。

同时,选取CEO持股比例、CEO年龄、股权集中度、国有持股比例、董事会规模、公司规模和公司年龄等作为解释变量或控制变量[ 18-20 ]。具体相关指标的符号定义见表1。

本文选取2010—2016年我国A股上市公司数据,样本来源于国泰安数据库。由于ST、PT公司以及金融业公司财务信息问题,予以剔除,并将主要变量缺失的样本进行剔除。此外,为防止异常值的影响,本文对所有连续变量进行1%和99%的缩尾处理,共得到8 556个样本。

(二)模型设定和研究方法

通过理论分析和研究假设,本文建立Probit模型,如下所示:

Ceodua=?琢+?茁X+?着 (1)

其中:Ceodua为CEO二元性替代指标,为虚拟变量,当CEO兼任董事会主席时赋值为1,当CEO未兼任董事会主席一职时则赋值为0;X为影响CEO二元性的诸多因素,包括董事会规模、CEO持股、CEO年龄、股权集中度、国有持股、公司规模以及公司年龄;?着为误差项。倾向评分匹配法的步骤如下:首先,将样本公司按照是否存在CEO二元性分为测试组和参照组,测试组的公司存在CEO二元性,即Ceodua值为1,参照组的公司董事会领导结构的分离,即Ceodua值为0。其次,建立CEO二元性影响因素的Probit模型,其中影响因素包括董事会规模、CEO持股、CEO年龄、股权集中度、国有持股、公司规模以及公司年龄。最后,对Probit模型回归,计算每个样本的倾向得分,并将测试组的公司匹配得分最接近参照组的公司。匹配方法分为三种:最邻近匹配、半径匹配以及核匹配。

四、实证分析与检验

(一)CEO二元性的影响因素分析

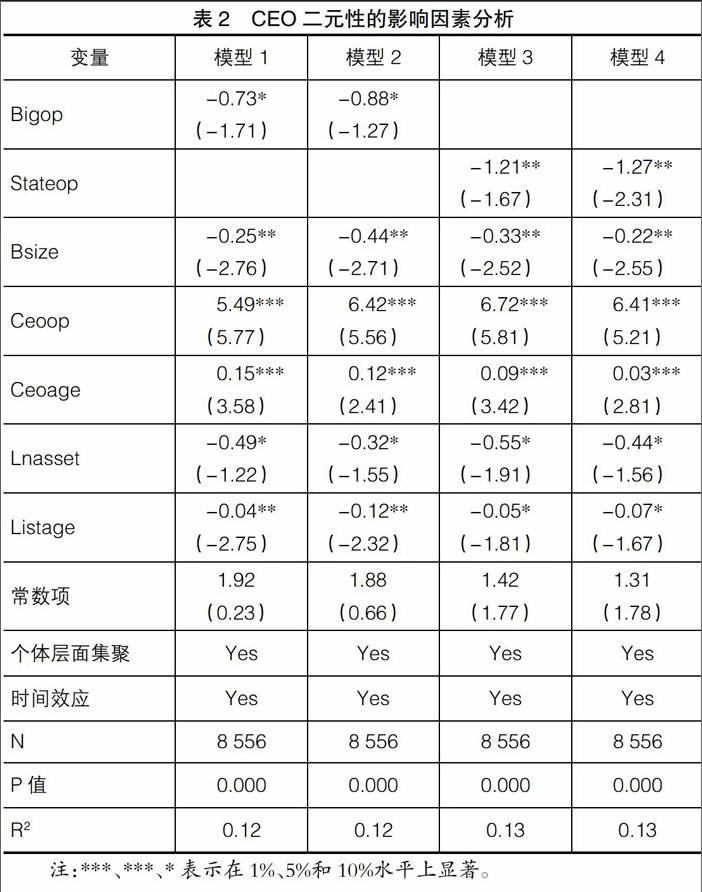

基于Probit模型,利用倾向评分匹配法,本文对CEO二元性影响因素进行实证分析,实证分析结果见表2。模型1和模型2将股权集中度作为解释变量,剔除国有控股比例的影响因素;模型3和模型4将国有控股比例作为解释变量,剔除了股权集中度这一影响因素。对比分析发现,无论是选取股权集中度指标还是国有控股比例指标作为影响因素,对其余影响因素的影响较小,差别不明显,仅仅体现在国有控股比例的回归系数(-1.21和-1.27)均小于股权集中度的回归系数(-0.73和-0.88)。同时,模型1—模型4结果显示出股权集中度、国有持股、董事会规模、公司规模、公司年龄皆同CEO二元性负相关,且统计上十分显著;CEO持股、CEO年龄同CEO二元性呈正相关关系,且统计上十分显著。本文利用Probit模型回归分析得出的结论同本文的预期相一致,即CEO持股比例、CEO年龄、股权集中度、国有持股比例、董事会规模、公司规模和公司年龄是影响CEO的重要影响因素,并且在实证回归上较为显著;其中,前两项影响因素同CEO二元性呈显著正相关关系,后几项同CEO二元性呈显著负相关关系,实证分析结果验证了本文的假设1。

(二)CEO二元性、代理成本与公司绩效endprint