金融发展与产业结构升级协调发展比较研究

李新光 张永起 丘甜

(武夷学院 商学院,福建 武夷山 354300)

金融发展与产业结构升级协调发展比较研究

李新光 张永起 丘甜

(武夷学院 商学院,福建 武夷山 354300)

产业结构升级和金融发展相互促进,相互影响,但是二者的关系在不同阶段、不同地区表现出不同的特征。为此,针对福建自贸区三片区——平潭、福州、厦门的样本数据,采用耦合协调度模型和回归模型来分析三片区产业结构升级和金融发展规模、金融发展效率的相互关系。实证结果表明,三个地区金融发展规模、金融发展效率与产业结构升级的协调度随着时间的推移得到逐步提高;同时,三个地区存在明显差异。为了增强产业结构升级和金融发展的协调度,需要保持金融业持续发展的同时,还要积极进行产业的转型升级。

产业结构升级;金融发展效率;金融发展规模;协调度;回归模型

一、学者关于产业结构与现代金融体系发展关系的研究情况

产业结构的升级离不开现代金融体系发展的支持,金融发展通过带动资本、劳动在不同产业部门之间不断地转换和流动,从而推动产业结构的高级化和产业结构升级。因此,金融发展与产业结构的相互关系也一直是许多学者关注的论题,在理论与实证研究上取得了不少成果。Schumpeter(1992)指出,金融机构的有效运作能促使资本配置效率得到提高,从而使得资本流向高价值创造力的产业[1]。Rajan、Raghura & Zingales(1996)认为,产业规模和产业集中度受金融发展水平的影响,金融结构的改善会有效地降低企业的外部融资成本,从而促进新兴企业的创建[2]。Neusser & Kugler(1998)采用经合组织中十三个国家的样本数据进行时间序列分析,结果发现金融业的发展与制造业产出、生产率都有重要关系,金融发展是制造业发展的原因[3]。高铂睿、李珊珊(2015)采用时间序列分析方法研究了广州金融支持体系对产业转型升级的影响,发现这种影响暂时不明显[4]。李西江(2015)通过协整检验模型发现我国的金融空间结构变迁对产业结构升级具有显著的影响[5]。邓向荣、刘文强(2013)采用空间计量模型,分析了金融集聚对我国产业结构升级的影响,研究发现具有显著的作用,且东、中、西部具有显著的差异[6]。刘继兵、朱微等(2012)研究了湖北省产业结构升级的金融支持问题,发现由于湖北金融发展的区域特征等原因,造成了融资效率、投资回报率与产业结构转型升级呈反向关系[7]。王海军、张英杰(2015)采用协调度模型对东部地区的产业集聚和金融发展的互动关系进行了研究,发现它们具有正向耦合协调关系,但未达到良性协调共振[8]。虽然国内外对产业结构和金融发展内在关系的研究文献很多,但是多数是针对全国或省域层面的研究,由于采用研究方法和研究对象不同,致使结论不同。而我国区域差异较大,每个省的情况会有自身特色,因此需要具体到每个省的情况来分析。从已有研究文献来看,针对福建省的研究特别少,只发现极少数学者如郑开焰、李辉文(2015)以福建省地级市的面板数据进行实证分析,结果发现金融集聚能显著影响产业集聚和产业升级[9]。尤其针对福建省自贸区三大片区金融发展与产业结构升级的研究几乎没有。

自2014年12月31日,国务院正式批复设立中国(福建)自由贸易试验区,福建成为中国大陆境内继上海自贸区之后的第二批自贸试验区,它总共包括平潭、厦门、福州三大片区。2015年8月,福建省发展和改革委员会正式印发《中国(福建)自由贸易试验区产业发展规划(2015-2019)》(以下简称《规划》)。根据规划,自贸试验区产业发展将重点突出福建省对台产业合作和实施“海上丝绸之路”战略两大特色,积极对接“互联网+”和实施“中国制造2025”行动计划,提出重点发展商贸服务、航运服务、现代物流、金融服务、新兴服务、旅游服务和高端制造七大产业集群,集聚发展总部经济、平台经济、离岸经济等新业态,加快产业转型升级,深化功能创新,打造福建产业发展新高地。《规划》明确平潭、厦门、福州等三个片区强化特色,差异、协调发展,形成福建自贸区的整体合力。三个片区的发展各具特色,平潭片区布局港口经贸区、高新技术产业区和旅游商贸休闲区3个功能区,厦门片区布局两岸贸易中心核心区、东南国际航运中心海沧港区2个功能区,福州片区布局福州经济技术开发区和福州保税港区2个功能区。

地区产业的发展离不开金融的支持。2015年12月9日,中国人民银行发布《关于金融支持中国(福建)自由贸易试验区建设的指导意见》,以“服务实体经济,坚持改革开放,突出先行先试”为原则,提出支持福建自贸试验区建设的30条政策措施,这是加快福建自贸区金融体制机制改革创新的强大引擎,也是深化两岸金融交流合作的重要举措,更是推动福建经济又好又快发展和建设21世纪海上丝绸之路核心区的有力金融支撑。

综上所述,产业结构升级和金融体系的协调发展是当前福建省进行自贸区建设过程中迫切需要解决的问题,这就意味着研究三大片区的金融发展支持产业结构转型升级具有很强的现实意义,同时对于研究其他区域亦具有重要的借鉴意义。

二、理论基础

(一)耦合协调的理论基础

“耦合(coupled)”原本是一个物理学概念,主要指两个或两个以上的系统通过相互作用聚集到一起的一种现象[8]。协调通常是指系统内部各要素或系统之间“和谐一致”、“配合得当”的相互关系[10]。由于各个不同的系统是不断变化,不断调整的,“协调度”便成为衡量两个系统或系统内各要素之间协调状态好坏的重要指标[11]。协调发展不能单纯地关注某个系统或系统中某个要素的增长,而应该注重系统的整体性、综合性和内在性的协调发展,强调多系统或多要素的协调发展[12]。当两个系统在相互作用下由无序转化有序的过程,可以用耦合协调度来度量[13]。

产业结构与金融发展的耦合协调关系可以看作是产业系统和金融系统相互作用的两大系统,它们通过各自要素的相互作用、相互制约发生的动态关系,这种关系可以用耦合协调度来反映二者相互作用强度和协调关系。

(二)金融发展和产业结构升级的耦合协调理论机制

金融体系的发展和产业结构的转型升级是相互影响、相互促进的。具体可以表现为以下两方面。

1.金融发展会促进产业结构的升级

根据一些学者的研究(王良健、钟春平[14];张旭、伍海华[15];傅进、吴小平[16]),金融发展支持产业结构升级的机理可以概括为两大途径:资金形成机制和资金导向机制。具体可以理解为,金融体系的发展会影响储蓄和投资的分配,进而影响资金流量结构,资本劳动等生产要素的分配也会受到影响,资金流量结构会重新配置,从而影响产业结构的调整和升级。

2.产业结构的调整会影响金融业的发展

产业结构调整、产业的转移过程均会伴随着金融资本的循环和积累。随着产业的集聚和转移,作为产业发展的主体承载者——中小企业便成为主要的资金需求方。产业发展在区域内越集中,其对资金的需求也就越大;同时,在产业集中的区域内还有可能活跃的民间资金借贷活动。另外,在当前大众创业,万众创新的年代,高科技产业和新兴产业的发展更容易得到政府资金的金融支持。它们在政府的扶持下,高科技产业的投资风险亦会大大降低。这样便增加了大企业投资的动力,从而加速了金融业资金的流通,有利于促进地区金融业的发展。

三、模型与方法

(一)产业结构升级和金融发展的耦合协调度模型

产业结构转型升级和金融发展是相互作用的,也就是两个不同系统的耦合协调过程。为了衡量福建省产业结构系统与金融发展系统的耦合变化动态过程,采用耦合协调度模型来测度二者的动态关系。因此,笔者将在前人研究的基础上(如王海军、张英杰,2015)[8],设置如下模型。

假设mi、ni分别表示地区产业结构升级系统和区域金融发展系统中的元素。Pi和qi为各个元素的权重,f1(m)和f2(n)分别表示产业结构升级系统和金融发展系统的函数,具体如下:

借鉴物理学中的容量耦合概念和容量耦合系数模型,可以直接得到产业结构升级系统和金融发展系统的耦合度函数[17],具体如下:

诚然,耦合度C是介于0和1之间,它衡量产业结构升级与金融发展的耦合作用强度。当C=0时,耦合度最差;当C∈0,0.3时,耦合度较低,表明产业结构升级发展滞后,以金融发展为主;当C∈0.3,0.5时,耦合颉颃阶段,这时金融发展相对滞后,产业结构升级正在积极推进;当C∈0.5,0.8时,耦合磨合阶段,此时两系统出现良好耦合;当C∈0.8,1时,处于高水平耦合阶段,此时两系统能和谐发展;当c=1时,两系统的耦合情况最好,产业结构升级和金融发展之间达到良性耦合并会出现新的有序态势。

虽然上述模型能衡量金融发展和产业结构升级两个子系数的耦合强度大小,但是也有失效的时候,尤其是当各个地区的产业结构发展和金融发展不平衡或差异较大时,这种方法的衡量代表性并不高。因此须进一步构造衡量二者的耦合协调度模型,以评价不同区域产业结构升级水平和金融发展交互耦合的协调程度。模型可以表述为:

式(3)A为协调度,C为耦合度;S为产业结构升级和金融发展综合调和指数,反映二者的整体协同效应;α和β为待定系数,通常α+β=1 。实际中通常会让S∈0,1 。对耦合协调度可以划分几个层次,通常认为:当A∈0,0.4时,为低度协调;当A∈0.4,0.6时,中度协调;当A∈0.6,0.8时,高度协调;当A∈0.8,1时,极度协调。

(二)金融发展对产业结构升级影响的回归模型

为了进一步衡量三个片区金融发展支持产业结构升级的具体影响,由于只用于比较金融发展效率、金融发展规模对产业结构升级影响的区域差异,不引入其他控制变量,设置计量回归模型如下:

式(4)sjzs代表产业结构升级指数;β0,β1,β2分别表示待估参数;cdb代表金融发展效率,fir表示金融发展规模;ut表示随机干扰项。

(三)指标选取与数据说明

由于主要对比福建自贸区三大片区的金融发展和产业结构升级之间的协调发展情况,遵循科学性、系统性、代表性、可操作性、可得性原则来选取衡量二者协调度的指标。出于数据的可得性,笔者选取指标尽量从简,主要参照多数文献的做法进行指标选取。

1.金融体系发展指标。首先,戈德史密斯Goldsmith(1969)认为金融相关率(Financial Interrelations Ratio,FIR)是指“某一时点上现存金融资产总额(含有重复计算部分)与全部实物资产(即国民财富)……实物资产总额加上对外净资产……价值之比”[18],这是衡量金融资产结构相对模型的最广义指标。文献中主要用金融机构存贷款/GDP来衡量金融发展的支持规模。考虑到平潭、福州、厦门三大片区未公布历年金融机构存款数据,而是公布了居民储蓄存款数据,因此我们用居民储蓄存款代替,即以(居民储蓄存款+金融机构贷款)/GDP来表示金融发展的支持规模,用FIR表示。其次,金融体系的功能之一就是如何将储蓄转化为投资,用银行总贷款/银行总存款来表示[19]~[22],它可以用来反映银行体系的经营效率(从间接融资渠道)。同理,考虑数据的可得性,笔者用金融机构贷款/居民储蓄存款来表示金融体系发展的效率,用cdb表示。

2.产业结构升级指标。主要借鉴徐敏和姜勇(2015)[23]的做法,构建产业结构升级指数:

式(5)Ci代表第i产业产值占GDP的比重,升级指数介于1和3之间。按照克拉克定理,指数值越接近于3,表明产业结构发展层次越高,否则就越低。

所有数据来自国研网,个别年份由厦门、平潭、福州市统计年鉴补充。GDP和三大产业数据通过相应的GDP价格指数、三大产业价格指数(取2001年为100)进行平减,金融发展效率和金融发展规模指标通过不变价CPI指数(取2001年为100)剔除物价因素。考虑到不同地方数据量纲、计量单位等差异较大,先利用极值变换法对指标进行无量纲化处理,公式如下:

四、实证过程与分析

(一)三大片区产业结构升级和金融发展的描述性统计比较分析

1.三大片区产业结构升级指数的对比分析

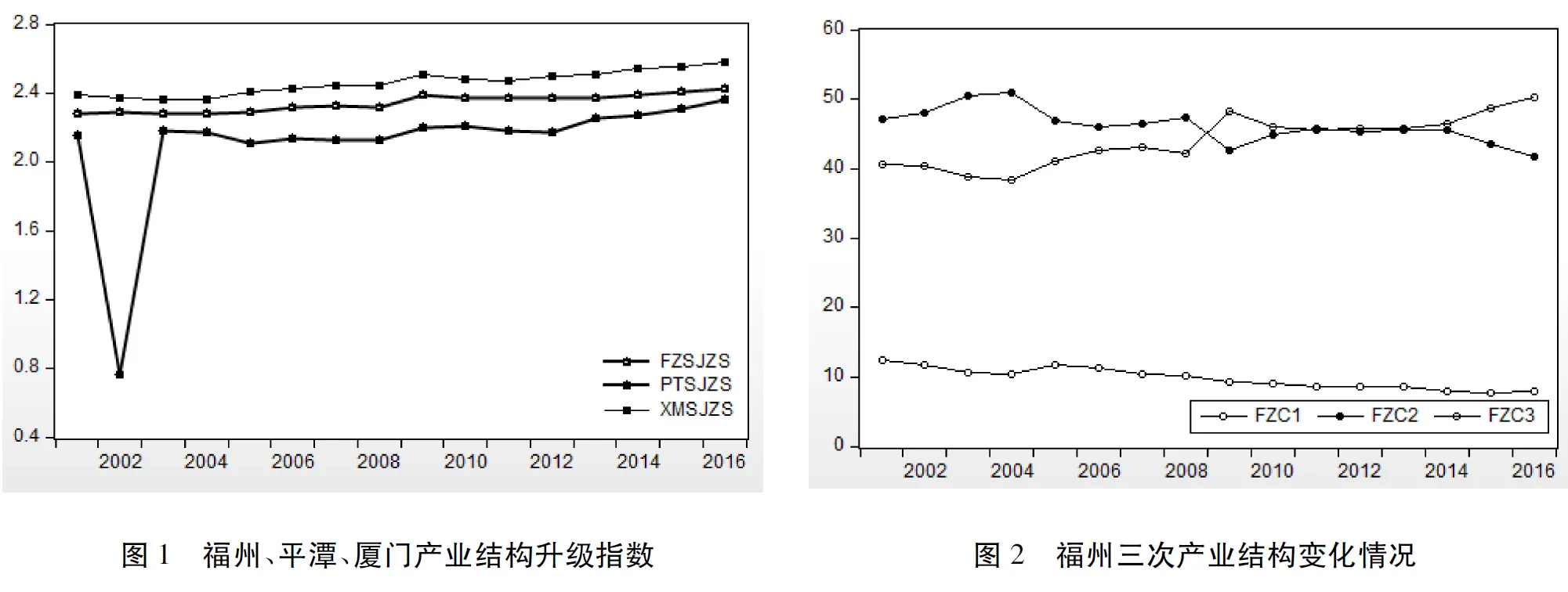

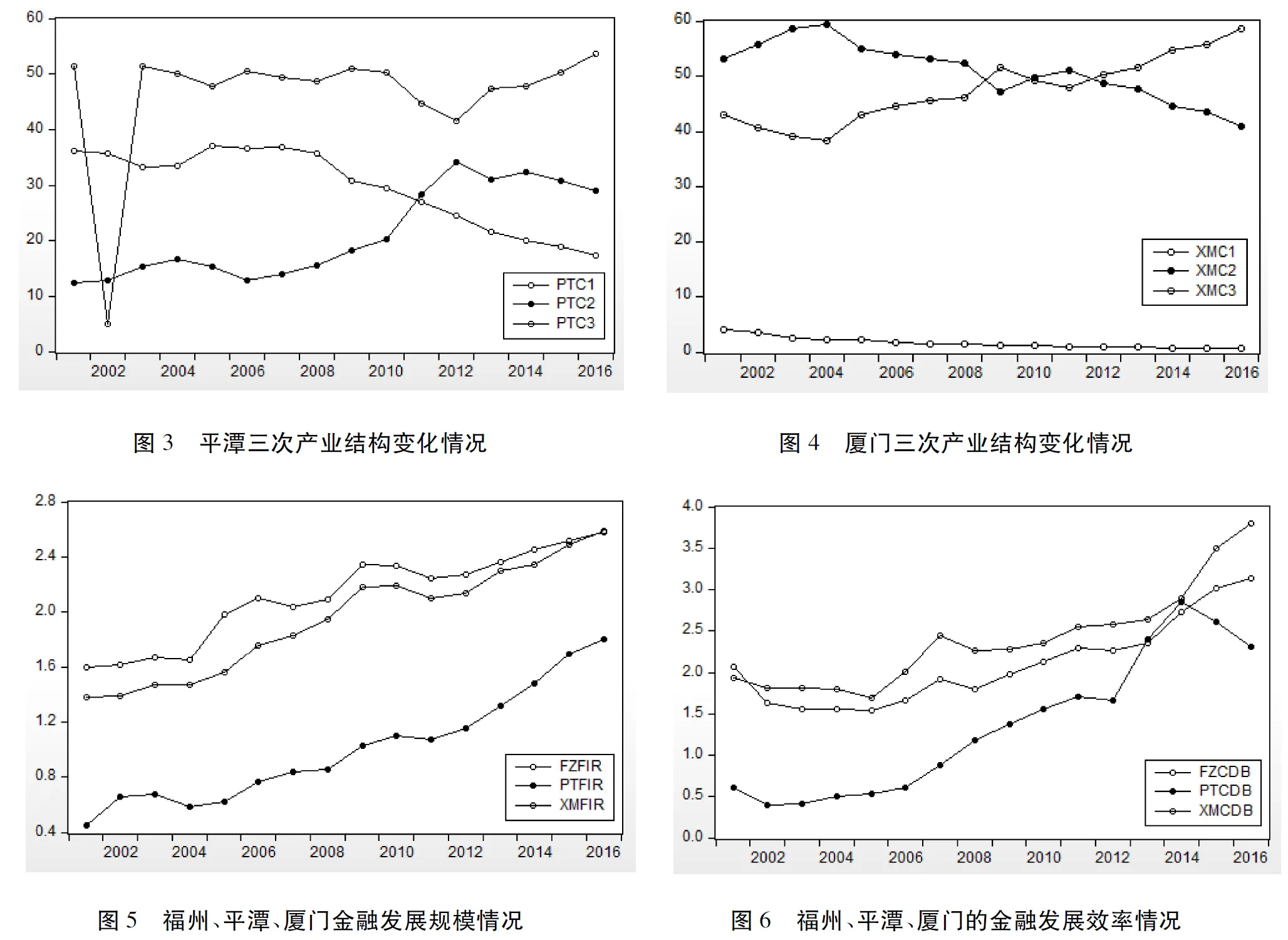

从图1反映三大片区产业结构升级指数时间趋势特征。从整体来看,三大片区的产业结构升级指数缓缓上升,产业结构逐步得到优化。同时,三大片区的产业结构升级指数差异也十分明显,2001年至2016年由大至小的顺序为:厦门>福州>平潭;2016年厦门、福州、平潭的产业结构升级指数分别为2.5796、2.4232、2.3611。造成这种差异的可能原因是三大片区的三次产业发展情况存在较大差异。平潭经济总体水平比较低,2016年GDP为205.76亿元,只有福州的3.32%、厦门的5.44%。第一产业在经济增长中占据主体,在2001年第一、二、三产业占GDP比重为36.2∶12.4∶51.4,2016年三次产业占比变为17.41∶29.07∶53.52。在2011年之前,第二产业占比一直低于第一产业占比,在此之后第二产业超过第一产业占比,第一产业比重继续下降,说明其产业结构在不断调整、不断优化(见图3)。福州作为省会城市,经济发展水平较高,2016年GDP达到6197.64亿元,三次产业占GDP比重由2001年的12.35∶47.07∶40.58变化至2016年的7.94∶41.80∶50.26。可见,福州的第一产业占的比重非常小,第二产业和第三产业占据GDP总量的92%,二三产业的比重旗鼓相当,见图2。厦门市2016年GDP总量达到3784.27亿元,第一二三产业比重从2001年的3.95∶53.14∶42.92变到0.61:40.82∶58.57。在2008年之前,厦门市的第三产业占比均低于第二产业,2012年开始第三产业比重超过第二产业比重且二者差距有持续增大趋势;而第一产业始终维持在不超过4%的比重,2016年时不到1%。总之,正是由于三个地区的产业发展存在明显的差异,导致产业结构升级指数的上述差异;不过从总体发展趋势来看,由于三片区第三产业的发展在近几年均成为第一大产业,所以三片区的产业结构升级指数在总体上均在缓缓上升,说明产业结构层次越来越高。

2.三大片区金融体系发展的对比分析

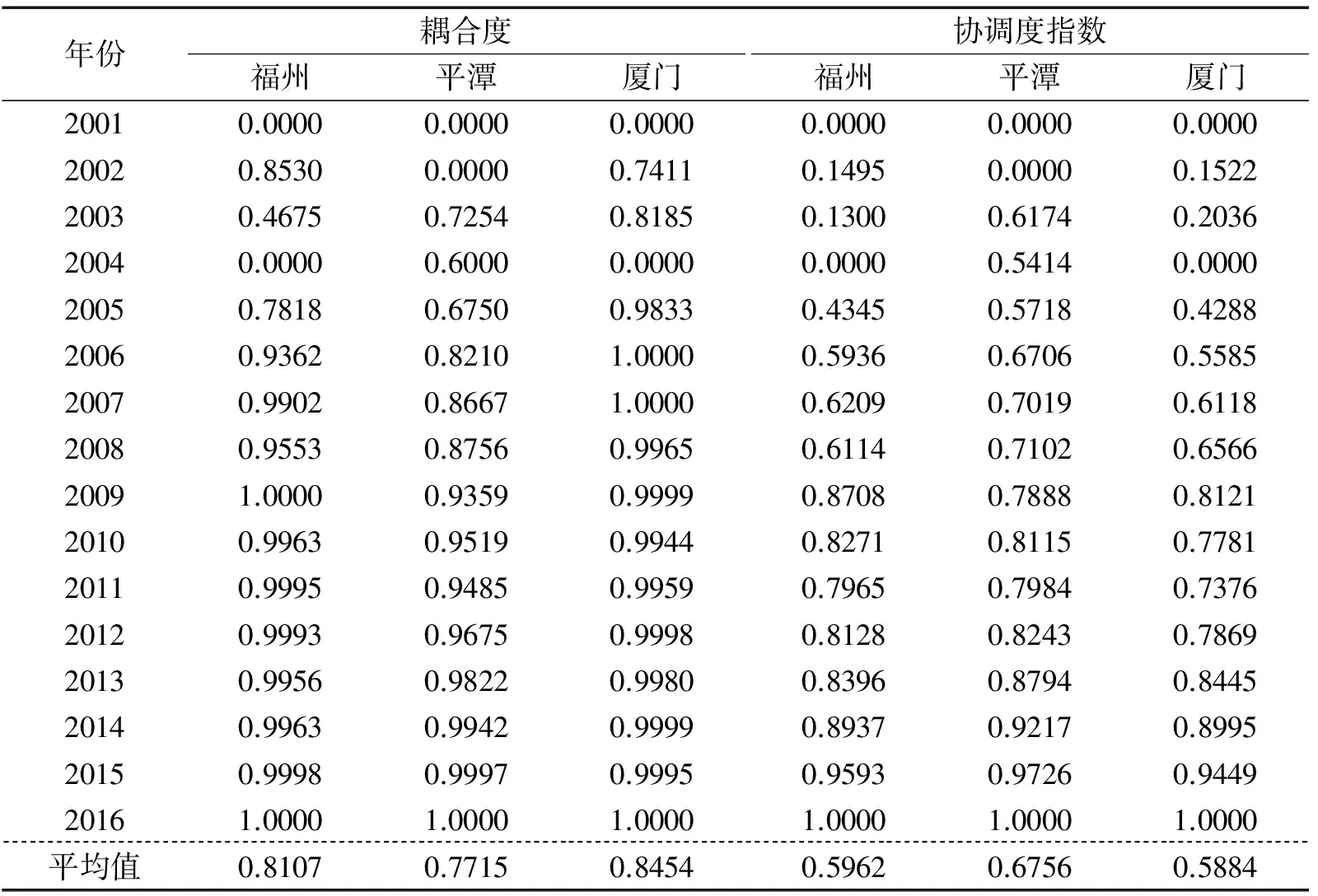

图5反映三片区的金融发展规模情况。总体上来看三个地区的金融发展规模均表现出上升趋势;从大小排序来看,金融发展规模由大到小的顺序为:福州>厦门>平潭,福州作为省会城市,集聚更多的金融机构使得其经济金融化程度最高;从增长速度来看,平潭作为后起之秀,其增长速度明显快于另外两个地区。

图6反映三片区的金融发展效率情况。总体上来看三个地区的金融发展效率均表现出上升趋势,而且从2013年开始三个地区的数值几乎很接近。从大小排序来看,2002~2012年间金融发展效率由大到小的顺序为:厦门>福州 >平潭,2013和2014年超平潭超过福州排第二,2015开始有所下降。厦门作为经济特区,其金融机构借贷活动相对较繁荣,致使其金融发展效率一直维持在较高水平;但是,平潭从2014年开始作为自贸区三大片区之一,其近2~3年的金融发展效率提升速度惊人,正说明从自贸区建设到建成的过程中,金融机构资金借贷活动非常活跃,金融机构资金正被快速地得到应用,资金使用效率高,从而导致其金融发展效率有了显著的提升。

(二)三大片区产业结构升级和金融体系发展的协调度比较分析

为了对比三大片区产业结构升级和金融发展的协调度情况,以下采用上述耦合协调度模型进行实证分析。首先,利用公式(6)和(7)所示的极值变换法进行无量纲化处理,再利用公式(2)分别计算金融发展规模、金融发展效率和产业结构升级指数的耦合度C。由于金融发展和产业结构转型升级是一个相互促进的过程,故将二者同等看重,取α=β=0.5根据公式(3)计算综合调和指数S和协调度A,结果见表1和表2。

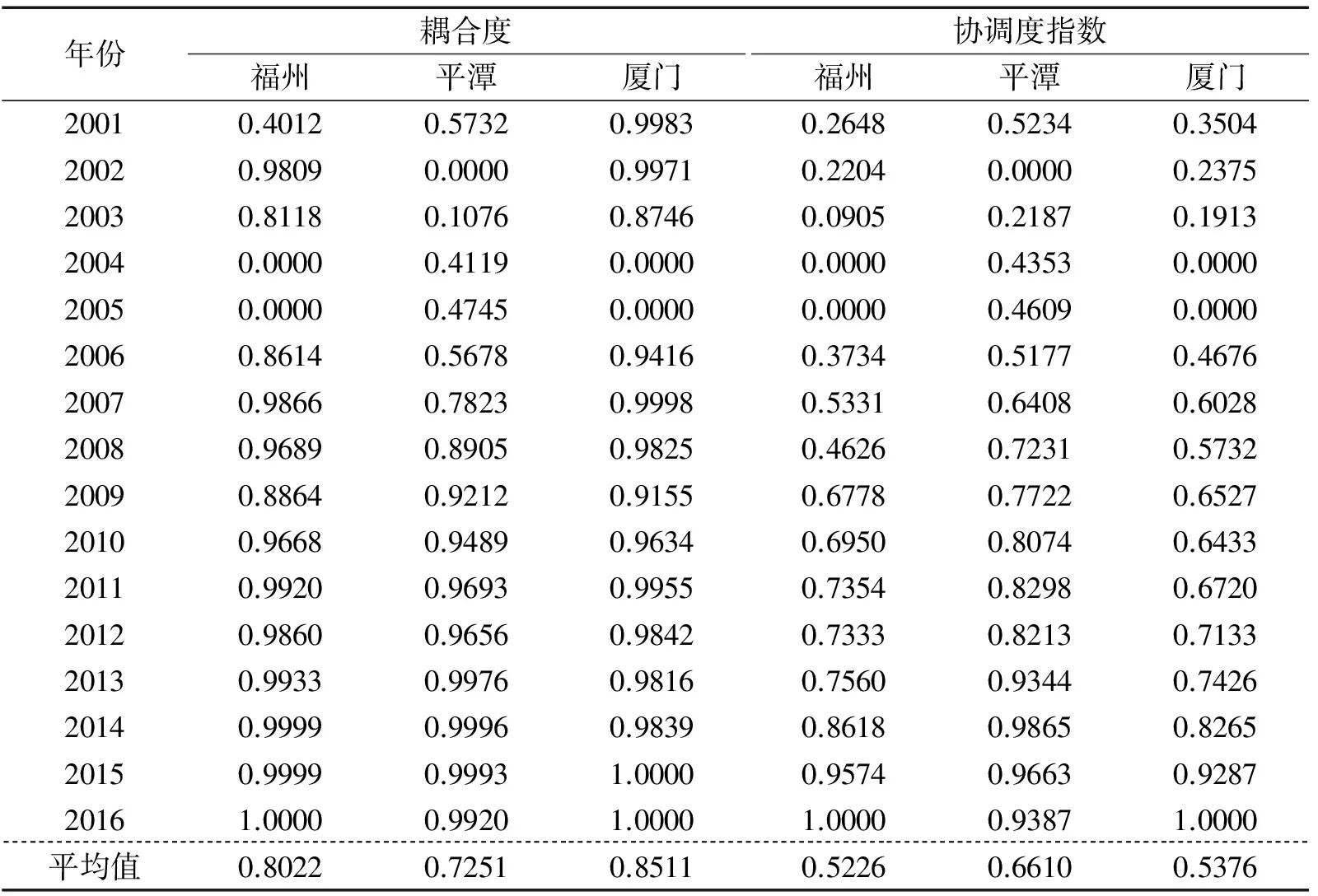

表1反映了产业结构升级和金融发展规模的协调度情况。从各年耦合度平均值的大小来看,厦门>福州>平潭,即厦门达到高水平耦合状态,福州和平潭都处于良好磨合阶段,但福州的磨合度高于平潭。而从协调度指数来看,平潭>福州>厦门,即平潭和福州处于高度协调状态,厦门处于中度协调状态。表2反映了产业结构升级和金融发展效率的协调度情况。从各年平均值的大小来看,厦门>福州>平潭,即厦门达到高水平耦合状态,福州和平潭都处于良好磨合阶段,但福州的磨合度高于平潭。而从协调度指数来看,平潭>厦门>福州,即平潭处于高度协调状态,福州和厦门处于中度协调状态。

(三)三片区金融发展与产业结构升级的回归分析

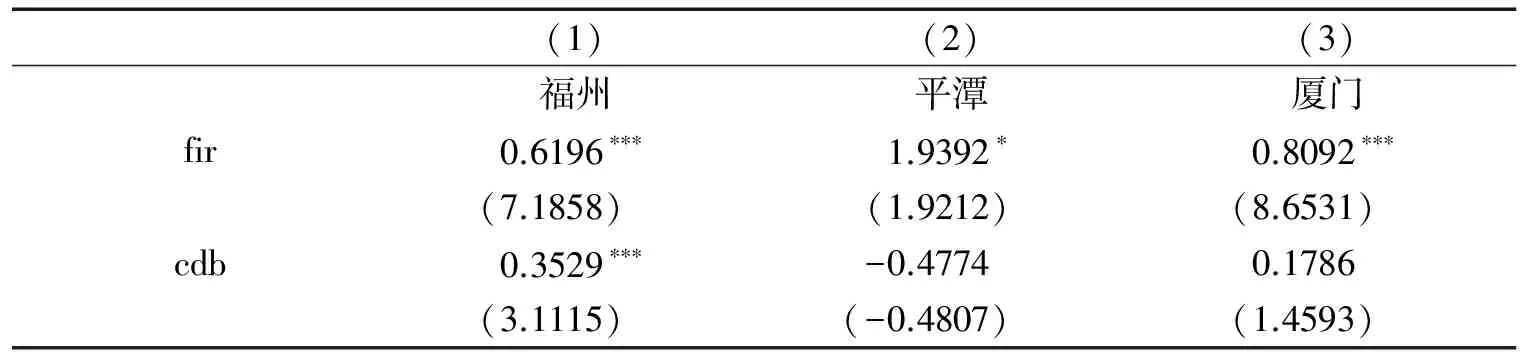

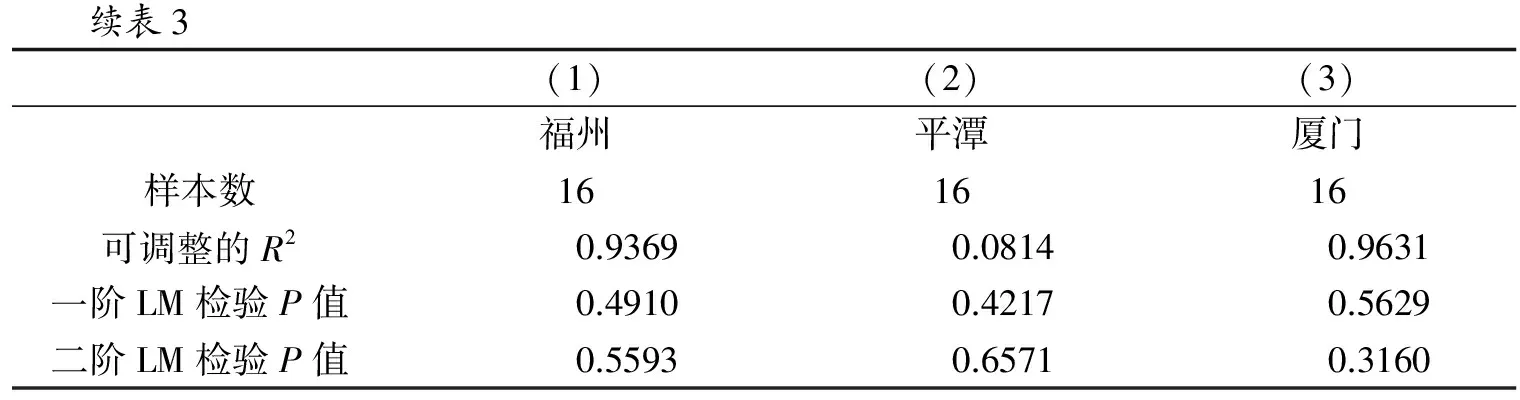

为了进一步衡量金融发展对产业结构升级影响,分别针对三片区的样本数据建立回归模型,为了排除量纲和不同区域的影响,所有变量全用标准化后的数据参与回归,结果如下。

从模型(1)的回归结果来看,拟合优度R2为0.9369,说明拟合程度较高。LM(1)、LM(2)统计量的伴随概率分别为0.4910、0.5593,说明不存在一阶和二阶自相关,模型估计参数是有效的。从参数的经济意义来看,金融发展规模估计系数为0.6196,在1%水平下显著,说明金融发展规模对福州产业结构升级具有显著正向推动作用;而金融发展效率的估计系数为0.3529,在1%水平下显著,说明金融发展效率对福州产业结构升级的影响显著为正。

表1 三片区金融发展规模与产业结构升级指数协调度

表2 三片区金融发展效率与产业结构升级指数协调度

表3 回归结果

续表3(1)(2)(3)福州平潭厦门样本数161616可调整的R20.93690.08140.9631一阶LM检验P值0.49100.42170.5629二阶LM检验P值0.55930.65710.3160

注:括号中报告的是t统计量; *、**、***分别代表通过10%、5%、1%显著水平检验。

从模型(2)的回归结果来看,拟合优度R2为0.0814,说明拟合程度较低。LM(1)、LM(2)统计量的伴随概率分别为0.4217、0.6571,说明不存在一阶和二阶自相关,模型估计参数是有效的。从参数的经济意义来看,金融发展规模估计系数为1.9392,在10%水平下显著,说明金融发展规模对平潭产业结构升级具有显著正向推动作用;而金融发展效率的估计系数为-0.4774,虽然为负但是不显著,说明金融发展效率对平潭产业结构升级的影响不显著。

从模型(3)的回归结果来看,拟合优度R2为0.9631,说明拟合程度较高。LM(1)、LM(2)统计量的伴随概率分别为0.5629、0.3160,说明不存在一阶和二阶自相关,模型估计参数是有效的。从参数的经济意义来看,金融发展效率估计系数为0.8092,在1%水平下显著,说明金融发展规模对厦门产业结构升级具有显著正向推动作用;而金融发展效率的估计系数为0.1786,虽然为正但是不显著,说明金融发展效率对厦门产业结构升级的影响不显著。

总之,三片区的回归结果均一致地表明金融发展规模对产业结构升级具有显著的正向影响,而金融发展效率对产业结构升级的影响则不显著。尤其是平潭,金融发展规模和金融发展效率对产业结构升级的解释能力很弱,说明金融体系的功能还没有较好地发挥出来。

五、结论及启示

针对福建自贸区三片区产业结构升级与金融发展的耦合互动发展的关系问题,本文采用耦合协调度模型和计量回归模型对三个地区情形进行了比较分析。耦合协调度结果表明,总体上三大片区产业结构和金融发展的耦合关系是显著,协调度也逐年在提高;由于三大片区经济发展差异较大,致使它们在协调度和耦合度上也存在差异。从短期来看,三大片区均显示出产业结构升级对金融发展的作用大于金融发展对产业结构升级的作用。回归结果表明,三大片区的金融发展规模对产业结构升级的影响远远大于金融发展效率。

通过上述实证研究,笔者提出如下对策建议:第一,加快发展三大片区的金融发展制度建设,提升金融发展效率,推动金融机构主体的多元化和市场化,让更多的资金参与到产业结构转型升级中来,提高金融发展对产业结构升级的促进作用。第二,针对三大片区的经济基础和产业结构特征制定有差异的金融支持产业结构升级的政策。具体来说,平潭不论是金融发展规模还是金融发展效率均低于厦门、福州,因此可以制定相应的优惠政策,吸引更多的金融机构和民间资本进入,加快促进本地区金融业的发展,从而进一步推动平潭地区的产业结构升级。福州和厦门则应该重点关注提升金融发展效率、金融发展规模和产业结构升级的协调度;而平潭的金融发展规模、金融发展效率和产业结构升级指数的协调度在三个片区中均是最高的,这主要得益于2009年福州(平潭)综合实验区的确立,它推动了金融机构资金的运转,但是金融发展总量和产业结构升级指数的水平都是较低的,国家须进一步加大对平潭地区在投融资政策方面的扶持。

[1]SCHUMPETER J.A.The Theory of Economic Development[M].Cambridge:Harvard University Press,1992.

[2]RAJAN RAGHURAM G,ZINGALES LUIGI.Financial dependence and growth[J].The American Economic Review,19988(3).

[3]NEUSSER KLAUS,KUGLER MAURICE.Manufacturing growth and financial development:evidence from OECD countries[J].Review of economics and statistics,1998(4).

[4]高铂睿,李珊珊.现代金融体系支持产业转型升级的时间序列分析——以广州市为例[J].经济地理,2015(3).

[5]李西江.金融发展,金融结构变迁与产业结构升级[J].财经问题研究,2015(6).

[6]邓向荣,刘文强.金融集聚对产业结构升级作用的实证分析[J].南京社会科学,2013(10).

[7]刘继兵,朱微,罗缘凤.湖北金融对产业结构升级转型的实证分析[J].统计与决策,2012(23).

[8]王海军,张英杰.我国东部地区产业集聚与金融发展的互动关系——基于耦合协调度模型的研究[J].北京交通大学学报(社会科学版),2015(2).

[9]郑开焰,李辉文.福建省金融集聚效应与产业结构升级[J].福建论坛(人文社会科学版),2015(8).

[10]廖重斌.环境与经济协调发展的定量评判及其分类体系——以珠江三角洲城市群为例[J].热带地理,1999(2).

[11]隋映辉.协调发展论[M].青岛:青岛海洋大学出版社,1990.

[12]孟庆松,韩文秀.科技—经济系统协调模型研究[J].天津师大学报(自然科学版),1998(4).

[13]吴大进,曹力,陈力华.协同学原理和应用[M].武汉:华中理工大学出版社,1990.

[14]王良健,钟春平.产业结构调整中金融发展的作用与定位[J].经济地理,2001(6).

[15]张旭,伍海华.论产业结构调整中的金融因素——机制,模式与政策选择[J].当代财经,2002(1).

[16]傅进,吴小平.金融影响产业结构调整的机理分析[J].金融纵横,2005(2).

[17]刘耀彬,李仁东,宋学锋.中国城市化与生态环境耦合度分析[J].自然资源学报,2005(1).

[18]雷蒙德·W·戈德史密斯著,周朔,郝金城,肖远企译.金融结构与金融发展(中译本)[M].上海:上海人民出版社,1994.

[19]何海霞.金融发展能减少城乡收入差距吗?——来自河南省的实证分析[J].金融理论与实践,2013(1).

[20]李敬,冉光和,万广华.中国区域金融发展差异的解释——基于劳动分工理论与Shapley值分解方法[J].经济研究,2007(5).

[21]崔艳娟,孙刚.金融发展是贫困减缓的原因吗?——来自中国的证据[J].金融研究,2012(11).

[22]张成思,朱越腾,芦哲.对外开放对金融发展的抑制效应之谜[J].金融研究,2013(6).

[23]徐敏,姜勇.中国产业结构升级能缩小城乡消费差距吗?[J].数量经济技术经济研究,2015(3).

AComparativeStudyontheCoordinatedDevelopmentofFinancialDevelopmentandIndustrialStructureUpgrading

LiXinguangZhangYongqiQiuTian

(WuyiUniversity,BusinessSchool,Wuyishan354300)

The upgrading of industrial structure and financial development are mutual promotion and mutual influence,but the relationship of them is different in different stages and regions.In this paper,we use the coupled coordination model and the regression model to analyze the relationship between the upgrading of industrial structure and the scale of financial development and the efficiency of financial development based on the data of the three areas of Fujian Free Trade Area-Pingtan,Fuzhou and Xiamen.The empirical results show that the coordination degree of the financial development scale,the financial development efficiency and the upgrading of the industrial structure of the three regions has been gradually improved over the time.At the same time,there are obvious differences in the three regions.In order to enhance the coordination of industrial structure upgrading and financial development,we need to maintain the sustainable development of the financial industry,but also actively carry out the transformation and upgrading of the industry.

industrial structure upgrading;financial development efficiency;financial development scale;coordination degree;regression model

2017-07-26

福建省社会科学规划项目(FJ2015C241);2015年福建省社会科学规划项目(FJ2015C243);武夷学院校极课题(XD20148S)

李新光(1980—),男,湖南娄底人,副教授,博士,主要从事宏观经济模型及其应用、空间计量模型应用研究。

F832

A

1673-1395 (2017)05-0095-08

责任编辑胡号寰E-mail:huhaohuan2@126.com