关于寿险保费收入的回归分析

孟庆燕 江西理工大学

关于寿险保费收入的回归分析

孟庆燕 江西理工大学

一、问题的提出

就目前发展形势上来看,我国寿险业前景一片光明,属于朝阳产业,发展潜力较大,因此研究寿险保费收入的影响因素,从而为寿险业发展提出相应建议是一个有意义的课题。本文利用1985年至2016年寿险相关历史数据回归分析,研究寿险保费增长的原因,从而预测未来寿险行业的发展趋势并提出相应建议。

二、变量的选择

(一)被解释变量的选择

本文以寿险的保费收入作为被解释变量,作为其需求的量化指标。

(二)解释变量的选择

参考相关书籍,并结合实际情况,可知影响保费收入的因素主要包括宏观经济和人口因素等。具体包括以下因素:

1.经济发展水平

保险与社会的经济发展水平紧密相连,GDP的增长速度是寿险需求的决定性因素,两者成正比例的关系。因此本文选取GDP作为经济发展水平的量化指标。

2.收入水平

对于人们而言,寿险消费属于奢侈品。因此,人们的收入水平越高,支付能力越强,对于寿险的需求越大。但另一方面,随着人们个人财富的增加,自保能力也相应的增加,这在一定程度上降低了寿险的需求。因此收入水平与寿险需求的关系取决于两者力量的大小程度。本文选取城镇居民家庭可支配收入作为收入水平的量化指标。

3.人口数量

人口数量的增加,尽管人们受伤害的比例不变,单由于基数的增加,相应的投标标的也会增加,另一方面,有风险意识与投保意识的人口数量也会相应的增加。因此,人口数量与寿险需求呈正相关。本文选取人口数量作为量化指标。

4.社会福利及保障水平

如果社会的保障水平越高,人们通过社会保障获得的保障越大,对于寿险需求起到替代的作用,寿险需求越低。但另一方面,社会保障水平的提高又会增加人们手中的可支配收入,因此社会保障水平与寿险需求的关系取决于两者力量的大小程度。本文选取社会保障支出作为社会保障水平的量化指标。

5.通货膨胀水平

由于寿险保险金的给付时间晚于其保费的缴纳时间,由于通胀的存在会使保险金的贬值程度高于保费的贬值程度,从而降低人们对寿险的需求。本文选取CPI(1978年=100)作为通胀的量化指标。

6.居民储蓄存款余额

一方面,居民储蓄存款余额的增加,使人们的可支配收入增加,从而使寿险需求增加。另一方面,寿险作为一种金融残金融产品,与居民储蓄存款余额有一定的替代作用,这又会使寿险需求降低。因此社会其与寿险需求的关系取决于两者力量的大小程度。本文选取城镇居民储蓄存款余额作为社会保障水平的量化指标。

三、数据的采集

由于1982年我国寿险才开始恢复,由于从1982年到1984年数据部分缺失,本文搜集了了1985年至2016年的数据,被解释变量为寿险保费收入,用Y代表,解释变量如下:(数据均来自《中国统计年鉴》)

四、模型的构建

利用以上搜集的1985年至2015年的数据,采用多元线性回归方法,建立以下双对数模型解释人身保险保费的影响因素。所建模型如下:

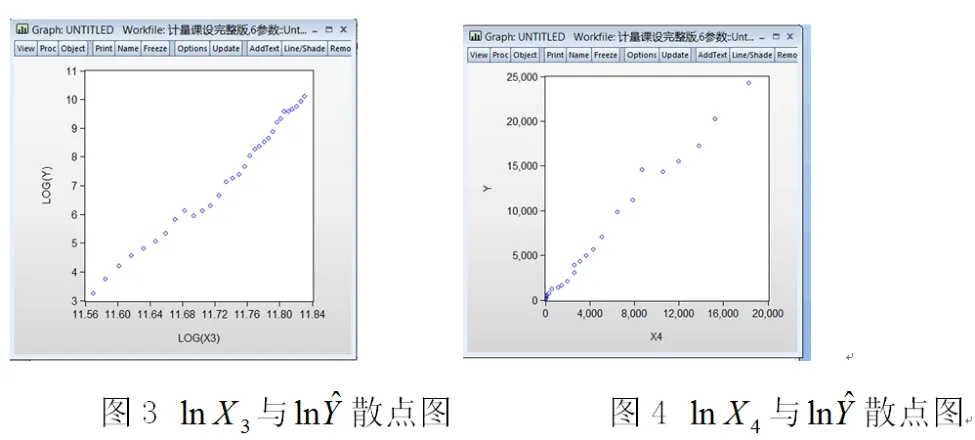

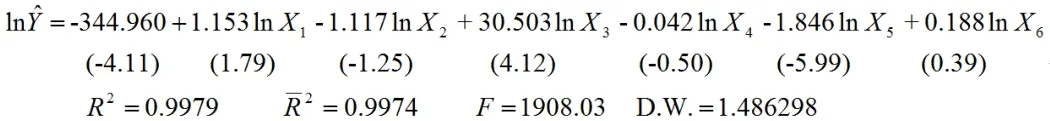

(一)做散点图

利用eviews软件对所选解释变量分别与被解释变量作散点图如下:

如上每个解释变量与被解释变量之间的散点图所示,每个解释变量与被解释变量之间大致呈线性相关关系,因此验证所建双对数模型的正确性。

(二)回归结果

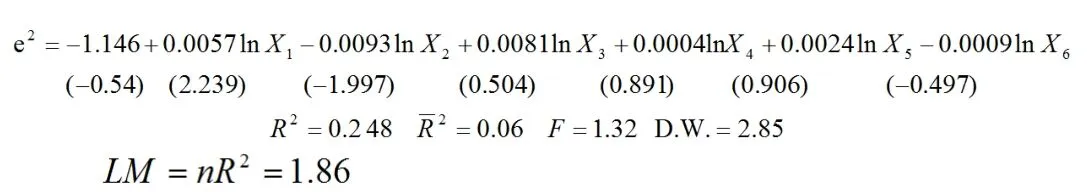

采用Eviews对表1数据采用最小二乘法回归结果如下:

五、模型检验

(一)经济意义检验

(二)统计检验

在5%的显著性水平下,自由度为(6,24)的F检验的临界值为=2.508<1908,说明模型整体的线性关系显著成立。

同样在5%的显著性水平下,自由度为31的t检验的临界值为=2.064,显然lnX1、lnX2、lnX4、lnX6均没有通过t检验。

(三)计量经济学检验

1.异方差性检验

利用Eviews软件,按照怀特检验的过程,得到的结果如下:

在5%的显著性水平下,自由度为6的χ分布的临界值为12.59>1.86;自由度为(6.24)的F分布的临界值为2.508;自由度为24的t分布的临界值为2.064;因此,接受原假设,表明模型中的随机误差项不存在异方差,接受同方差性的原假设,表明模型中的随机误差项不存在异方差。

2.序列相关性检验

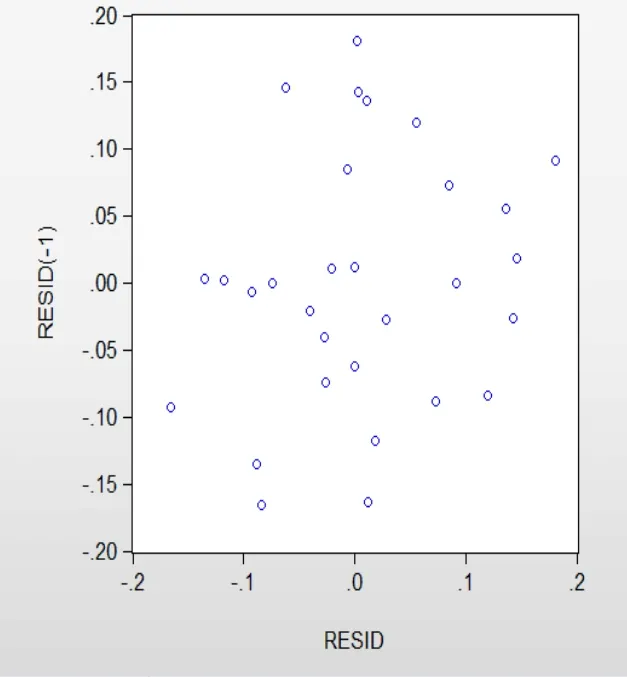

(1)图示法

计算模型随机误差项的估计值,即残差e1。从残差项e1与e1(-1)的关系图(如下图)来看,该模型随机项不呈现序列相关性。

(2)D•W•检验法

对模型进行D•W•检验,结果表明,在5%的显著性水平下,查表的自由度为(7,31)的,因此判断模型随机项不存在一阶相关性。

(3)拉格朗日乘数检验法

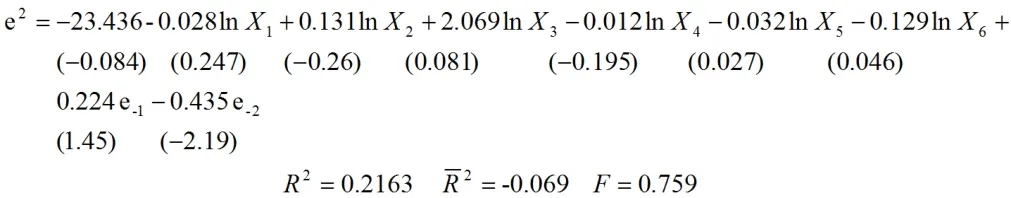

首先,对以上模型进行序列相关的拉格朗日乘数检验,含一阶滞后残差项的辅助回归结果如下:

从变量的显著性上看,e(−1)通过了显著。计算得到的,该值显著大于显著性水平为5%、自由度为1的χ分布的临界值,由此判断原模型存不存在一阶序列相关性。

其次,对以上模型进行序列相关的拉格朗日乘数检验,含二阶滞后残差项的辅助回归结果如下:

最后,对以上模型进行序列相关的拉格朗日乘数检验,含三阶滞后残差项的辅助回归结果如下:

综上所述,模型不存在序列相关性。

3.多重共线性检验

利用Eviews软件,用OLS法估计模型,得到的结果如下:

第1步:检验简单相关系数

利用Eviews软件分别作模型中任意两个解释变量的相关系数,结果如下:

可以看出变量之间存在高度相关关系,如果用表中的所有变量作为解释变量,会引起严重的多重共线性问题。

第2步:找出最简单的回归形式

为了避免多重共线性问题对结果造成干扰,采取逐步回归的方式找到最佳的回归模型。

分别做出Y与间的回归。

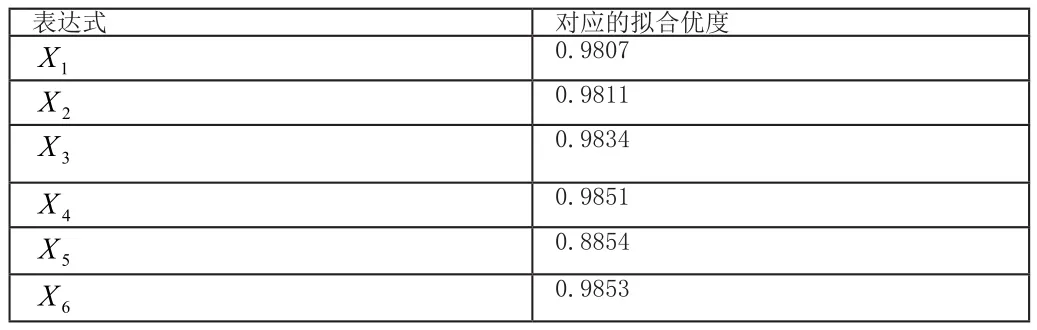

根据回归结果显示,Y与分别回归的调整的拟合优度为:

表达式 对应的拟合优度1 X 0.9807 2 X 0.9811 3 X 0.9834 4 X 0.9851 5 X 0.8854 6 X 0.9853

可见,人身保险保费受居民储蓄存款余额的影响最大,因此选该一元回归模型为初始的回归模型。

第3步:逐步回归

将其他变量分别导入上述初始回归模型,寻找最佳的回归方程,结果如下:

讨论:

第一步:在初始模型中引入lnX4,模型的拟合优度提高,变量通过显著性为5%的t检验,但参数不合理。

第二步:去掉lnX4,引入lnX3,参数的经济意义合理,模型的拟合优度提高,但变量也未通过显著性为5%的t检验。

第三步:去掉lnX3,引入lnX2,参数的经济意义合理,但模型的拟合优度提高,变量未通过显著性为5%的t检验。

第四步:去掉lnX2,引入lnX1,参数的经济意义合理,模型的拟合优度提高,但变量未通过显著性为5%的t检验。

第五步:去掉lnX1,引入lnX6,参数的经济意义合理,模型的拟合优度提高,变量也通过显著性为5%的t检验。

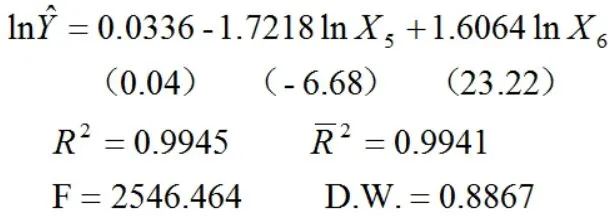

因此,经过多重共线性得到的最终消费总量函数为:

4.预测检验

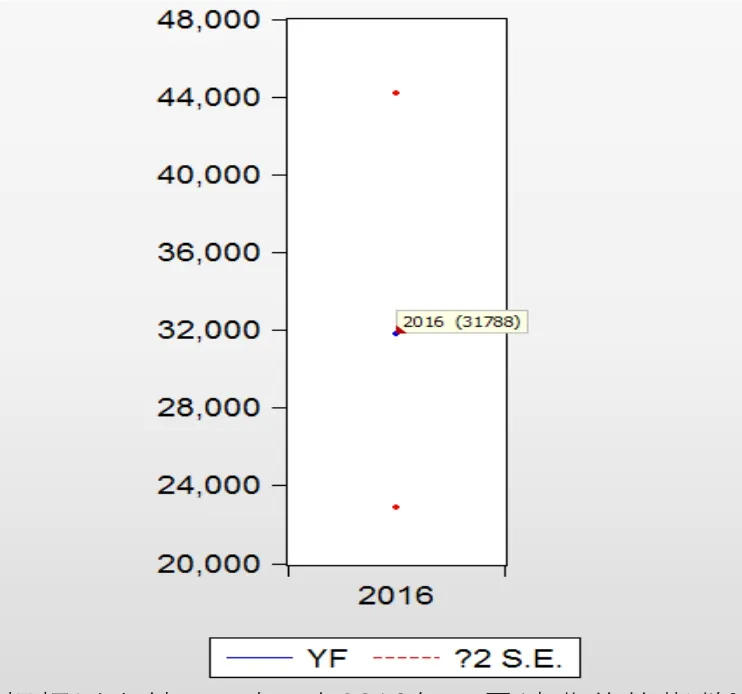

根据以上回归模型,结合2016年所给数据,对其进行预测检验,结果如下:

根据以上结果可知,在2016年居民消费价格指数X5(1978=100)为627.5亿元,居民储蓄存款余额X6为619723.9亿元下,经以上回归模型得到的保费收入y为31788亿元,与表1所给的真实值29892.2亿元相差2957.414亿元,差异率为,因此差异性的显著性水平不高,说明回归模型具有参考意义。

六、回归结果分析

从以上所建立的计量模型看来,影响人身保险保费收入的因素主要是居民消费价格指数、城乡居民人民币储蓄存款年底余额方面。

(一)居民消费价格指数

定性分析结果来看,居民消费价格指数的增加会阻碍人身保险的发展,运用以上模型定性分析,与实证分析相结合,居民消费价格指数的增加会使保险金的贬值大于寿险保费的贬值程度,因而投保人的实保费支出有所提高,导致对寿险需求的减少,从而寿险保费收入的减少。另一方面,由于居民消费价格指数的增长,引起的通货膨胀的发生会通过减少居民的收入水平从而减少对寿险产品的需求。

(二)城乡居民人民币储蓄存款年底余额

定性分析来看,寿险产品需求一方面受城乡居民人民币储蓄存款年底余额的替代作用而减少;另一方面,居民人民币储蓄存款年底余额的增加使人们的可支配收入增加,从而引起寿险产品需求的增加。从以上模型上来看,其收入效应明显大于替代效应,表现为储蓄存款增加时,人们对储蓄的需求增加,从而导致人身保险需求也增加。

(三)对实证结果的解释

根据表8回归的结果,可以定量分析各因素对人身保险保费收入的影响:

1.居民消费价格指数和寿险保费收入之间呈负相关关系。实证结果表明,居民消费价格指数对人身保险保费收入有负向的影响,当居民消费价格指数每增加1个单位时,人身保险保费收入减少1.7218亿元。

2.城乡居民人民币储蓄存款年底余额和寿险费收入之间呈正相关关系。实证结果表明,城乡居民人民币储蓄存款年底余额对人身保险保费收入有正的促进作用,当城乡居民人民币储蓄存款余额增加1亿元时,人身保险保费收入增加1.6064亿元。

七、对策建议基于以上的分析,对于今后人身保险业的发展提出以下对策建议:

(1)我们应当加快经济发展,提高的人们的收入水平,通过增加居民均可支配收入和储蓄存款余额的收入因素,使得居民将闲散资金用于对未来寿命的不确定性保障,从而促进寿险收入的需求,提高人身保险保费收入。

(2)我们应当加大宣传力度,从而提高居民的风险管理意识,认识到寿险对于转移未来风险发生的作用,同时保险公司应该创新寿险品种,扩大营销渠道,提高人身保险的需求。

[1]孙祁祥,贲奔.中国保险产业发展的供需规模分析[J].经济研究.1997(03).

[2]张浩.影响我国寿险业需求因素的实证分析[J].内蒙古煤炭经济.2005(05).

[3]张鑫.关于影响寿险保费收入若干因素的分析[J].现代商业.2008(05).

[4]文丹维.浅析我国人身保险市场需求影响因素——基于经验数据的论证[J].时代金融.2007(08).

[5]杨晓华.人身保险需求与收入关系分析:北京市为例[J].特区经济.2010(04).

[6]马弋崴.我国人身保险需求外部决定因素的计量分析[J].上海企业.2005(11).

[7]李玉英 冯红红.我国寿险保费收入影响因素的研究[J].中国证券期货.2013(12).

[8]王海霞.我国寿险保费收入的影响因素分析[J].经济视角(中旬).2011(05).

[9]龙松.影响我国人寿保险保费收入的因素实证分析[J].应用数学.2008(S1).

[10]阎建军,王治超.转轨时期我国寿险需求的实证分析[J].保险研究.2002(11).

[11]林宝清.保险需求与GNP增长同步相关验证[J].发展研究.1996(07).

[12]林宝清.保险需求定量分析[J].金融研究.1992(07).

[13]张玮.江苏省寿险业快速增长的实证分析[J].科技信息(学术研究).2007(18).