中国开征遗产税可行性分析

晏合明,刘 赟

(重庆电讯职业学院,重庆 402247)

中国开征遗产税可行性分析

晏合明,刘 赟

(重庆电讯职业学院,重庆 402247)

遗产税是针对财产持有人逝世后所遗留的财产而征收的、具有明显“劫富济贫”性质的、可抑制贫富分化与社会浪费等现象的一种税。如今,经济迅速发展的同时,贫富差距愈发明显,遗产税的征收将势不可挡。在了解遗产税制度概念及分类和在我国的现实情况的基础上,对在我国征收遗产税的可行性进行分析。

中国;开征遗产税;可行性

1 遗产税概述

1.1 遗产税概念

遗产税是指以财产持有人逝世后所遗留的财产为征税对象,向遗产继承人与遗产受赠人直接征收的一种财产税。从遗产税定义上看,遗产税有以下几个特点:第一,遗产税必须在财产持有人宣布死亡后才能进行征收。第二,遗产税征收对象是财产持有者死亡后所遗留的财产。第三,遗产税与房产税、契税等税种共同归为财产税范畴。

1.2 遗产税分类

遗产税主要包括三种:总遗产税制、分遗产税制、混合遗产税制。

总遗产税制是以财产持有者死亡后所遗留的财产总额进行综合课征,通常采取累进税率计算税费,同时也规定一定起征点,扣除遗产税后的遗产将分配给各位法定继承者与遗产受赠者。分遗产税制是先通过判定财产继承人与财产持有人之间的亲疏关系以及其实际所能承担的能力,然后通过累进税率的方法对各个遗产继承者所继承的遗产进行分别课征。混合遗产税制是先对财产持有者死亡之后所遗留的财产总额进行第一次课征,然后将纳税后的财产分配给遗产继承者,最后再分别根据各遗产继承者的承担能力分别征收遗产税。

2 中国开征遗产税现实环境

关于中国是否开征遗产税的讨论从未停息。2013年,媒体对国务院参事、中央财经大学税务学院副院长(刘桓)进行采访时,刘桓副院长透露出十八届三中全会文件草稿中已经提及遗产税征收相关问题。与此同时,国家发改委等部门的《关于深化收入分配制度改革的若干意见》已得到国务院同意和转发。随后关于中国开征遗产税成为“热点”占据各大舆论前三位。曾有媒体报道《新版遗产税草案》被曝起征点为80万元人民币,而且死亡前五年在内发生的赠与财产纳入征税范围,一时间,社会舆论四起,引发热议,有支持,更多的是反对。尽管只是传闻,但如今,国家并未正式出台相关文件,便足以看到中国公民对开征遗产税的态度。

针对中国开征遗产税这一热点,2013年,中国青年报社会调查中心通过搜狐新闻客户端对17 449名公众进行调查的结果表明,受访者中有70%会持续关注中国开征遗产税的相关动态新闻,当要受访者表明对中国开征遗产的看法时,63.9%的受访者反对,仅25%的受访者赞同,其余11%的受访者持观望态度。

图1 受访者家庭年均收入分布饼图Fig.1 Average annual income distribution of respondents

在这些受访者中,家庭年均收入(如图1)在5万元以下的占29%,年平均收入在5万元以上10万元以下的占有43%,16%的受访者家庭年平均收入在10万元~20万元,12%的人家庭年收入超过20万元。由此可见,我国家庭年均收入的差距很大尤其是低收入人群所占比例较大。长此下去,贫富差异会显著加大,不利于社会的稳定和谐。

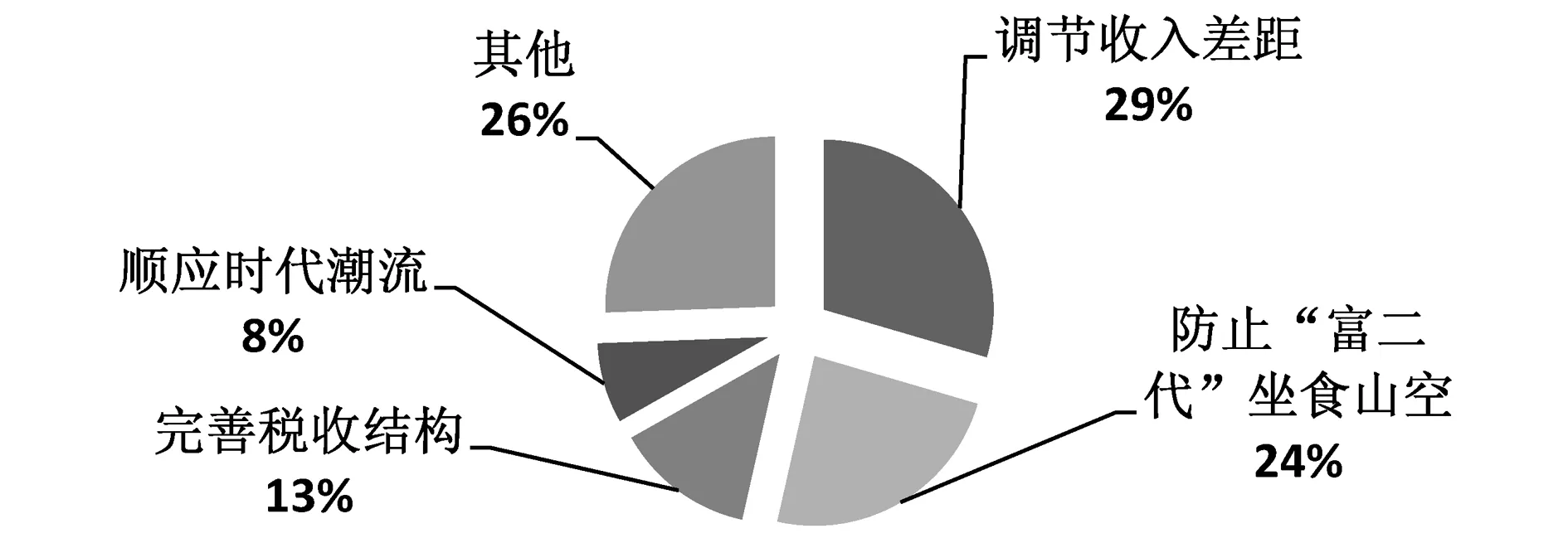

图2 受访者赞同开征遗产税理由统计饼图Fig.2 Respondents who agree to the introduction of estate tax reason statistics pie chart

具体来讲,受访者支持我国开征遗产税的理由(如图2)如下:遗产税可以缓解收入差距(29.8%);防止“富二代”坐吃山空(24.2%);可以优化我国的税收结构(13.4%);世界多个国家都已有的通例(7.7%)。通过对赞同开征遗产税的受访者的分析,大部分公民都希望通过遗产税的出台能够有效调节贫富差距,其次是防止“富二代”的不劳而获,这些理由均符合我国开征遗产税的初衷。

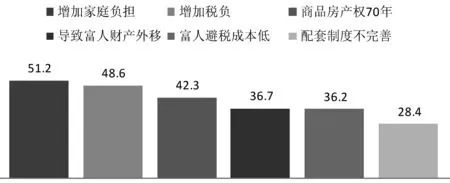

图3 受访者反对开征遗产税理由统计柱状图Fig.3 Reasons of respondents objected to the introduction of estate tax statistics histogram

相对应的是反对开征遗产税的受访者,他们也给出了相应理由(如图3)。其中排在前三位的如下:51.2%的受访者认为遗产税将增加我国家庭养老的负担;48.6%的受访者认为遗产税会增加税负;42.3%的受访者认为商品房本就只有70年产权的我国没有必要开征遗产税。此外,低的避税成本和遗产税的征收为富人财产外移提供了可能(36.7%),还会增加财产登记制度本就不完善的我国的征税成本(36.2%)等。根据以上受访者反对开征遗产税的理由分析,绝大部分都认为遗产税会增加家庭负担和税负,他们忽略了遗产税的征税对象。遗产税是对巨富人群征税,并不是面向中下级阶层。更何况,遗产税的税收并非税收收入的主要来源。遗产税更重要的只能是缓解贫富差距,构建良好的社会风气。

图4 受访者对开征遗产税所提建议统计柱状图Fig.4 Respondents’ proposes on the introduction of estate tax statistics histogram

对于中国开征遗产税,公民提出了不同的观点(如图4)。首先,起征点不能过低,需要考虑通货膨胀水平(50.8%)。其次,应充分听取并积极回应公共意见(45.7%),所收税款应完全用于改善低收入群体生活(42.7%)。除此以外,41.7%的受访者认为应以建立完善财产登记制度为前提,35.7%的受访者认为应对养老等事项进行合理扣除,35.3%的受访者认为应针对我国不同地区的收入水平区别征税。因此,在中国开征遗产税有其必要性但依旧存在很多不确定因素,需要进行依次解决。

3 中国开征遗产税的可行性

3.1 “新常态”宏观经济促使多元化投资

我国GDP增长速度从2011年开始下降,2012年与2013年进一步出现下降趋势。从整体上看,我国GDP并没有因为经济发展以外的原因使其出现大幅度的波动,而是进入了稳定增长期。2015年,我国迎来了GDP新常态,经济增长目标下调到7%,并通过持续深化改革来激发经济的活力与创造力,在积极的财政政策与稳健的货币政策基础上,推进投资、融资体制改革创新,最大限度优化社会的营商环境。以上措施表明,我国经济正在逐步改变其发展模式,正在由单纯追求经济高速增长转向更加侧重经济建设的质量,而在《2015年中国私人财富报告》中指出,我国高净值人群普遍考虑保持或增加金融投资,并且对实业投资中的创新行业与消费服务业相对看好。这种转变模式也为更多高净值人士提供了更多的投资机会,在获得高昂收益的同时,也为遗产税的开征提供了稳定的税源。

3.2 高净值人群数量剧增

《2015年中国私人财富报告》中指出,在中国宏观经济进入“新常态”的背景下,我国的高净值人群数量及私人财富市场中的可投资产总量继续快速增长。尤其是资本市场回暖,在新兴投资产品的推动下,2014年年末,中国高净值人群突破100万人,相比2012年上涨了33万人。预计高净值人群将会于2015年末达到126万人,同比增长22%。此外,全国个人总体可投资资产预计突破129万亿元,而高净值人群持有其中的37万亿元。从高净值人群的地域分布来看,2014年共有7个省份高净值人数超过5万人,主要分布于东部沿海省市及西部四川省。广州高净值人数更是率先突破10万人。高净值人群亮点集中在中西部,在“一带一路”以及长江经济带的政策带动之下,中西部地区仍然有着较大增长潜力。

政府出台的一系列鼓励行业创新的政策,促成了许多“新富人群”的出现。这一部分新富人群相继迈入高净值人士行列之中。他们大部分从事互联网等信息产业、高端制造等创新行业。从职业构成来看,第一代企业家占据主要地位,其次是企业高管及职业经理人士,他们的主要收入来源是公司企业分红以及企业股权的升值与其他投资,而近80%的新富人群均是50岁以下的年轻高净值人士,这一群“新富人群”思维更加活跃,眼界更加开阔,投资风险偏好强。80%的新富人群拥有1 000万元~5 000万元的资产,更有极少部分已经突破1亿元。相关数据均可表明,我国高净值人士已存在,且数量还在持续增长。中国的遗产税主要是平均社会财富的目的,征税对象主要面向这一群高净值人士。

3.3 高净值人士注重精神财富传承

2015年调研显示,随着投资渠道的多元化,新兴投资产品不断涌出。但高净值人群依旧希望将“财富保障”作为首要目标,同时,“财富传承”的重要性显著上升。调研指出,在受访的高净值人士当中,有61%的高净值人士重视培养子女的拼搏精神,教育观念与婚恋观也占据主要的地位。由此可知,在财富稳健的前提下,高净值人群更希望精神财富可以伴随物质财富一并传承。中国的遗产税主要是对高净值人士征税,缓解贫富差距的同时,更能构建良好的社会风气。而这类“富二代”在受到来自父辈的“精神财富”传承之后,更能懂得拼搏与独立自主创造财富。在一定程度上,可以减轻对开征遗产税的抵触。

3.4 相关立法为遗产税的开征提供基础

随着居民个人财产的积累,我国先后完善并出台了一系列新的有关私人财产的相关法律法规。诸如《继承法》中规定了继承人的确认及所能继承的财产的类型,《物权法》以及《婚姻法》等法律法规在划分、规定居民个人财产上都起了重要作用,同时,也为遗产税的开征奠定了一定的立法基础。

税收的征管能力及相关配套制度得到了进一步的完善。尤其是近年来,税务部门对2 000万的纳税义务人建立了相关的个人收入档案以便于课税的管理。而在全国范围内,广泛的金融、储蓄实名制也在推行并建立,这进一步为继承人财产范围的确认创造了积极条件,不断成熟的资产评估体系也为遗产的准确估计提供了可能。纳税人、银行、国库和税务机关的“四位一体”纳税模式的建立,为纳税人纳税申报提供了更便利的条件。同时“金税工程”、“CTAIS系统”等高度信息化的管理系统都开始投入运行,一系列措施均为遗产税的开征提供技术的可能性。

4 结语

对于中国是否应该征收遗产税这一讨论已经持续了很长时间,在这个特殊的时期,我国更应该积极总结并吸取先进的国际经验,将国外的经验与中国的具体实际相结合,制定出科学的遗产税征收策略。

遗产税等财产税制度的出台,一方面可以完善我国的财产再分配制度,另一方面也可以使目前愈来愈大的财富差距问题得到缓解,并且能从根源上抑制财富差距的代际传递,从而营造一个机会和起点都公平的社会环境。通过了解遗产税制度的国际国内形势及环境,详细分析了中国开征遗产税的可行性,希望对遗产税在中国的实施提供有效的辅助作用。

[1] 赵燕.当前中国是否应该开征遗产税[J].会计与金融,2014,(04):85-86.

[2] 温师燕.遗产税征税模式、可行性及免征额和税率探讨[J].发展研究,2014,(06):114-115.

[3] 张莹.我国开征遗产税可行性分析[J].云南开放大学学报,2014,6(12):105-106.

[4] 贺佳佳.浅议我国遗产税的开征[J].科技信息,2010,(23):49-50.

[5] 2013全球财富报告:美国、日本、中国财富总值局世界前三位[J].中国对外贸易,2013,(01):94-95.

[6] 任若恩,覃筱.中美两国可比居民储蓄率的计量:1992—2001[J].经济研究,2006,(12):73-74.

FeasibilityanalysisofChina’sapplicationofinheritancetax

YAN He-ming, LIU Yun

(Chongqing Vocational College of Telecommunications, Chongqing 402247, China)

The inheritance tax is a kind of tax levied on the property left by the property owner after his death, and has obvious characteristics of taxation and poverty. Today, the rapid economic development has made the obvious gap between the rich and the poor, the collection of inheritance tax will be overwhelming. On the basis of understanding the concept and classification of the estate tax system and the reality of our country, the feasibility of collecting the inheritance tax in our country is analyzed.

China; Introduction of inheritance tax; Feasibility

F812.42

: A

: 1674-8646(2017)15-0001-03

2017-04-22

晏合明(1991-),女,助教,本科; 刘赟(1994-),女,助教,本科。