股指期货的推出对股票市场波动性的影响

——以沪深300股指期货为例

齐垚钰 贵州大学经济学院

股指期货的推出对股票市场波动性的影响

——以沪深300股指期货为例

齐垚钰 贵州大学经济学院

股指期货推出的初衷是套期保值和规避风险。但由于市场上投机行为,关于股指期货的推出对现货市场波动性的影响在学术界一直存在着争议。本文选取2007年1月4日至2013年08月20日沪深300指数日收盘价作为样本数据,采用GARCH模型以及TGARCH模型实证分析了股指期货推出前后对股票市场波动性的影响。结果表明股指期货的推出在一定程度上有利于稳定股票市场的波动。

沪深300股指期货 GARCH模型 波动性

一、引言

股指期货具有三大功能,即套期保值,套利,投机。众所周知,股指期货的诞生的初衷是套期保值的需要,是为了降低股票现货市场的波动性,但由于市场上投机行为的,也使得股票现货市场的波动有所增大。那么,股指期货的推出究竟是增大了股票市场的波动性,还是降低了股票市场的波动性呢?其推出是否与其初衷背道而驰呢?

沪深300股指期货是以沪深300指数作为标的物的期货,它是中国大陆推出的首支股指期货,覆盖了沪深市场六成左右的市值,具有良好的市场代表性。因此本文分别选取了沪深300股指期货推出前后834个(共1668个)沪深300指数收盘价的真实数据样本,弥补了部分学者利用仿真数据分析的局限性,且数据样本时间跨度比较长;本文运用Granger因果检验、ARCH、GARCH模型、TGARCH模型、模型预测等计量经济学方法对股指期货对股市波动性的影响进行实证分析,对建立好的GARCH模型进行收益率与波动性的预测是本文的创新之处;大部分研究文献运用的软件是EVIEWS,本文使用RSUDIO。相比与EVIEWS,RSUDIO具有较前沿,功能较齐全等诸多优点。

二、数据的选取与其统计性质分析

(一)数据的选取

本文实证部分选取了我国沪深300指数,选取2007年1月4日至2013年08月20日的沪深300指数的日收盘价,共1668个数据。按照股指期货推出的时间2010年4月16日将1668个数据分成两个子样本:2007年1月4日至2010年4月15日日收盘价数据作为沪深300股指现货交易数据;2010年4月19日至2013年8月20日日收盘价数据作为沪深300股指期货交易数据。分别均为834个数据,所有数据来源于RSTUDIO quantmod软件包,默认是访问 yahoo fi nance 的数据。

(二)波动性的刻画以及收益率的计算

收益率能够反映股票价格的变动程度,收益率的方差体现了市场的波动特征以及风险特征,用以对股票市场波动性的进行刻画。在金融类时间序列数据中,对日收益率数据的处理通常采用对数差分形式,计算公式为:Rt=LnPt一LnPt-1。其中,Pt为t时期的收盘价,Pt-1为t一1时期的收盘价。

(三)数据的统计性质分析

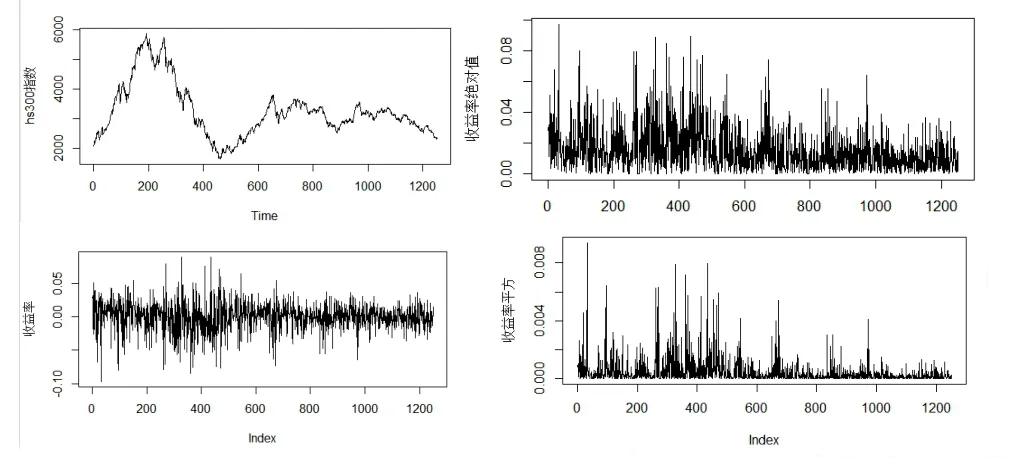

运用R语言画出沪深300收益率序列图,如图1所示。该收益率序列波动的起伏呈现出波浪状,并且具有明显的波动“成群”现象,大的波动周围伴有着较大的波动,小的波动周围伴有着较小的波动,即波动的聚集性。

图一

运用R语言计算沪深300指数收益率时间序列的常规统计量。我们知道,对于标准正态分布来说,峰度值为3,偏度为0,而本序列的偏度、峰度均不服从正态分布,其峰度(2.497239)>0(在RSTUDIO中,大于0则说明具有尖峰特征),偏度为-0.390321,呈现左偏现象,并具有金融时间序列数据典型的尖峰、厚尾特征。

(四)平稳性检验

不论是整个样本区间、沪深300股指现货以及沪深300股指期货,其ADF检验表示序列是非平稳的,因此整个样本区间的日收益率序列都具有平稳性。

(五)Granger因果检验

通过granger因果关系检验,我们可以发现,沪深300现货股价指数却不是沪深300股指期货的“格兰杰原因”,但是沪深300股指期货是沪深300现货股价指数的 “格兰杰原因”。

Granger因果关系并非我们通常理解的因与果的关系,而是检验统计上的时间先后顺序。沪深300股指期货是沪深300现货股价指数的 “格兰杰原因”,这意味着沪深300股指期货对其标的指数的波动性产生了影响。

三、沪深300股指期货对股票现货市场波动性影响的实证分析

(一)ARCH效应检验

ARCH效应检验结果表明不论是沪深300股指现货还是股指期货,其收益率序列都存在ARCH效应,可以构建GRACH模型。

(二)GARCH模型的构建

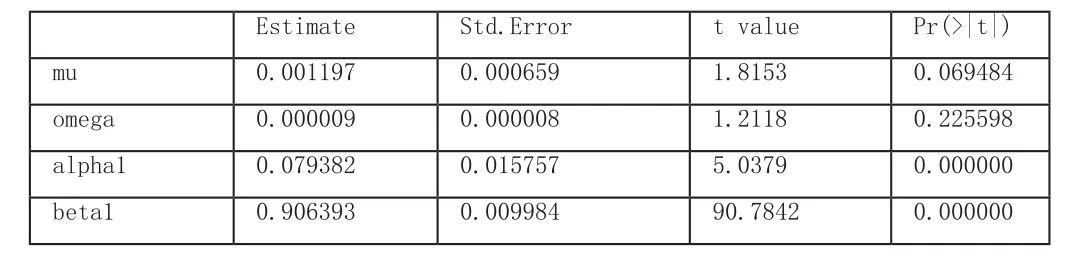

1.对于沪深300股指期货推出以前的样本数据建立GRACH模型

Estimate Std.Error t value Pr(>|t|) mu 0.001197 0.000659 1.8153 0.069484 omega 0.000009 0.000008 1.2118 0.225598 alpha1 0.079382 0.015757 5.0379 0.000000 beta1 0.906393 0.009984 90.7842 0.000000

2.对于沪深300股指期货推出以后的样本数据建立GRACH模型

Estimate Std.Error t value Pr(>|t|) mu -0.000404 0.000479 -0.84395 0.3987 omega 0.000003 0.000000 26.44582 0.0000 alpha1 0.013431 0.001528 8.79108 0.0000 beta1 0.970546 0.003666 264.75944 0.0000

3.对残差进行ARCH效应检验

模型建立好后,分别对沪深300股指现货以及期货的残差进行ARCH效应检验。结果其残差序列不具有ARCH效应,则说明两者的GARCH模型拟合的比较好。

4.将沪深300股指期货推出前后的GARCH模型进行对比

GARCH(1,1)模型参数估计结果时间段 沪深3 0 0股指期货推出之前(2007.1.4-2010.4.15)沪深300股指期货推出以后(2010.4.19-2013.08.20)omega 0.000009 0.000003 alpha1 0.079382 0.013431 beta1 0.906393 0.970546 alpha1 +beta1 0.985775 0.983977

由以上实证结果可知,

(1)在沪深300股指期货推出之前,对沪深300现货拟合的GARCH模型中的信息参数α1的值为0.079382,而在沪深300股指期货推出以后,其值减小为0.013421,这意味着未来波动性吸收市场中新信息的速度减慢了。

(2)在沪深300股指期货推出之前,β值为0.906393,小于沪深300股指期货推出之后的β值0.970546,意味着股票市场中过去的陈旧信息对市场波动性的冲击变得更强,过去波动的持续性影响加大。

(3)α>0,β>0,说明其显著性水平较高,并且α+β<1,满足模型条件方差方程中参数的约束条件。且α+β的值在变小,说明沪深300股指期货的推出降低了我国股票现货市场的波动性。但对我国股票现货市场波动性的影响非常有限。

(三)TGARCH模型的构建

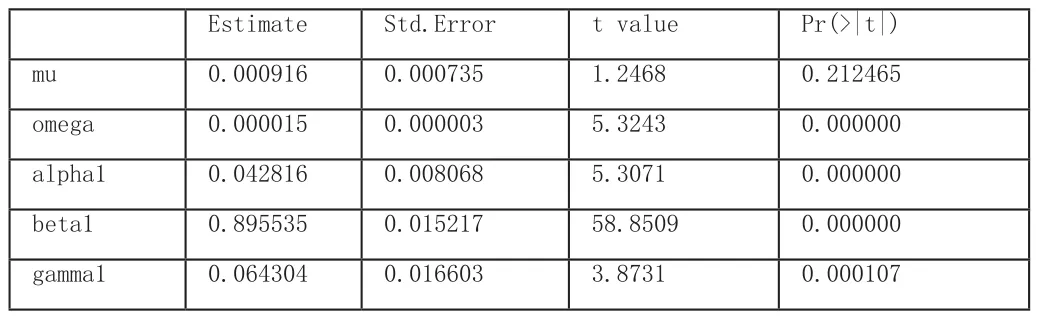

1.对于沪深300股指期货推出以前的样本数据建立TGRACH模型

Estimate Std.Error t value Pr(>|t|) mu 0.000916 0.000735 1.2468 0.212465 omega 0.000015 0.000003 5.3243 0.000000 alpha1 0.042816 0.008068 5.3071 0.000000 beta1 0.895535 0.015217 58.8509 0.000000 gamma1 0.064304 0.016603 3.8731 0.000107

2.对于沪深300股指期货推出以后的样本数据建立TGRACH模型

Estimate Std.Error t value Pr(>|t|) mu -0.000400 0.000480 -0.833769 0.404411 omega 0.000010 0.000000 566.060613 0.000000 alpha1 0.018292 0.004681 0.000093 0.999926 beta1 0.928473 0.005572 166.631468 0.000000 gamma1 0.038406 0.017470 2.198377 0.027922

3.对残差进行ARCH效应检验。其残差序列没有ARCH效应,说明两者的TGARCH模型拟合的比较好。

4.股指现货和股指期货的TGARCH模型参数估计的结果进行比较

TGARCH(1,1)模型参数估计结果时间段 沪深300股指期货推出之前(2007.1.4-2010.4.15)沪深3 0 0股指期货推出以后(2010.4.19-2013.08.20)

omega 0.000015 0.00001 alpha1(利好) 0.042816 0.018292 beta1 0.895535 0.928473 gamma1 0.064304 0.038406 alpha1+gamma1(利空) 0.10712 0.056698 alpha1+beta1 0.938351 0.895535

从上表可以看出,

(1)在TGARCH模型中,系数γ不等于0,说明我国股票市场的波动性具有非对称效应。由于γ大于0,意味着利空消息比利好消息产生的波动更大。

(2)沪深300股指期货推出后,α1变小了,意味着股票市场的波动性受利好消息的影响减小,同时利空消息(a1+γ的值在减小)对我国股票市场波动性的影响也减弱了。

(3)参数γ是反应股票市场中信息冲击的非对称效应,在沪深300股指期货推出之后显著降低,意味着在股指期货上市之后,股票市场中信息的杠杆效应有所改善 。

(四)模型预测

1.对于股指期货推出以前的样本数据的收益率以及方差分别进行预测:

图二

2.对于股指期货推出以后的样本数据的收益率以及方差分别进行预测:

图三

模型预测说明:

(1)沪深300股指期货推出以前的收益率在±4%的区间波动,沪深300股指期货推出后,其收益率的波动性有所下降。这说明沪深300股指期货的推出,确实是达到了套期保值,规避风险的功能,风险下降了,其收益率也相应的下降了。

(2)sigma是刻画风险的指标。从图二中,我们可以看到,沪深300股指期货推出之前,对于未来几期sigma的预测在持续上升,说明它的风险在不断地增大;而对于沪深300股指期货推出以后,我们发现其sigma呈现出不断下降的趋势,其风险不断地下降,但我们也可以看到其sigma值在未来几期的预测几乎是稳定在0.013上下的水平。说明股指期货的推出能够降低股票市场的波动性,但其降低的程度是十分有限的。

四、研究结论

(一)从股票市场的波动来看

沪深300股指期货的推出,使得股票市场的系统性风险得到了降低,从而市场波动有所减缓。因此股指期货在稳定市场,风险管理方面具良好的效果,使得股票价格与其实际价值之间更加合理。因此很多学者称之为我国股票市场的“减震器”。

但实证中,我们也可以发现沪深300股指期货对于现货市场波动水平的降低程度十分有限。这是由于股指期货从起步开始,股指期货市场就带着“小众”的神秘色彩。因此其对于股票现货市场这样一个大众市场而言,影响十分有限。

(二)从杠杆效应来看

沪深300股指期货推出之后,我国股票市场中信息冲击不对称的情况有所改善,利好利空消息对于股票市场波动性都有所下降。这是因为投资者在股票现货市场做多的股票,可以通过做空股指期货,进行风险对冲,从而规避风险,起到了股市缓冲阀和减震器的作用,对防范市场系统风险具有重要意义。

(三)从模型预测来看

通过对股指期货推出前后的样本数据进行模型预测结果的对比,发现其收益率与风险都有所下降。因此,沪深300股指期货的推出达到了套期保值,规避风险的效果,但是其降低风险的程度相对有限。

[1]刘堂发.我国股指期货与现货市场关系分析[J].会计之友,2016(11):41-43.

[2]王瑞.股指期货对股票现货市场的影响研究[J].时代金融,2016(08):129-137

[3]刘超,康艳青,许仿.沪深300股指期货上市对股票市场波动性影响的实证分析[J].金融理论与实践,2011(10):94-96.

[4]彭紫云.中国股指期货与沪深300指数关系的实证研究[J].中国商界,2010(06).