股灾是否改变了股市的投资逻辑

——基于A股面板数据的研究

周亮

(湖南财政经济学院,长沙 410205)

金融市场

股灾是否改变了股市的投资逻辑

——基于A股面板数据的研究

周亮

(湖南财政经济学院,长沙 410205)

选取2014年1月到2017年4月A股上市公司的月度数据,采用面板回归模型考察了股灾前后股票收益率的影响因子的表现,结果发现:相对于股灾前,规模因子的系数绝对值变小了,估值因子的系数绝对值升高了;虽然整个市场大的投资逻辑没有改变,仍然偏爱小市值、低估值的个股,但是估值因子在投资策略中的重要性越来越强,规模因子的重要性则有所降低,这也就能较好地解释上证50与创业板指数在股灾后发生的背离现象。

股灾;投资逻辑;规模因子;估值因子

一、引言

经典的资本资产定价模型假设股票预期报酬率和其风险之间存在简单的线性关系,但大量的研究表明,存在着一些其他的对普通股报酬率产生影响的重要因素。大量学者及证券研究机构都对影响股票收益的相关因子进行了探析,其中最著名的是Fama提出的三因子模型,他们认为市场因子、规模因子以及估值因子可以较好地解释股票收益率的差异。之后大量的文献均证明了规模因子、估值因子以及技术等因子对股票收益率有显著的影响,绝大多数的公募或私募基金也按照这些因子来配置股票。可以说,持有小规模、低估值的股票已经成为了行业内最普遍的投资策略。但是2015年股灾的发生,使得大批投资者产生了严重的亏损。在股灾之后,监管层对股市进行了大量的监管政策调整,如证监会规定:6个月内高管不得通过二级市场减持,上市公司推送“五选一”利好,国资委要求央企不减持,证金公司直接持股等方式入场救市,暂停IPO和再融资、限制做空操作(包括更改做空保证金规则、融券交易变更为T+1等),打击恶意操纵(主要措施是公安部会同证监会排查近期恶意卖空股票与股指期货的线索)等。这些措施对股市的稳定起了很大作用,但是也不可避免地对以往的投资逻辑产生了一定的影响。如:与股市相关的衍生类资产大幅缩水,机构从“资金为王”进入“资产为王”;分级A热潮过去,规模迅速缩水,成交量大幅萎缩,难再受大规模资金青睐;等等。股灾发生后至今,以上证50为代表的大盘股取得了不错的收益,而以中小创为首的小盘股却“跌跌不休”,这不得不让人产生疑问:股市的投资逻辑变了吗?

本文将对这个问题进行详细探讨。通过对比股灾前后对股票收益率有影响的几个基本面因子,如规模、价格、估值、换手率等的影响程度,来判断股市基本投资逻辑的变化情况。研究股市投资逻辑的文献很多,学者和证券从业人员对影响股市的因子进行了大量研究,但是专门对股灾前后股市投资逻辑变化情况的研究很少。对比研究除了可以更清楚地发现股市的投资逻辑是否变化,也可以更清晰地看到各影响因子随特定事件所发生影响的变化,从而为证券投资者提供更好的指导,这也是本文的创新之处。

二、文献综述

1.影响股票收益率的因子研究

国内外学者对公司规模、市盈率、市净率、负债率、换手率等基本面因素进行了深入研究。Banz(1981)通过对纽约股票交易所的研究发现,小规模组公司股票平均报酬率比大规模组公司平均报酬率高19.8%,小市值公司的股票报酬率显著地高于大市值公司[1]。Fama和French(1992、1993)提出了著名的Fama-French三因素资产定价模型,提出除了风险系数β之外,市场规模SIZE和账面市值比BE/ME(即市净率的倒数)都显著解释了股票回报变动现象[2-3]。Datar等(1998)发现在控制了规模、账面市值比以及β等因素后,股票收益与换手率具有显著的负相关关系[4]。Baker等(2006)选取纳斯达克股票市场换手率、股息红利、封闭式基金折价率、IPO上市首日收益和普通股发行量6项指标构建了投资者情绪综合指标,结果发现投资者情绪对股票收益率影响很大[5]。在国内,汪炜等(2002)考察了中国股市的“规模效应”和“时间效应”后发现,中国股票市场上的小公司“规模效应”表现显著[6]。苏宝通等(2004)研究发现,公司规模、账面市值比、现金红利率和流通股比例对中国股票回报率有着显著的影响,而资本结构、股票价格、市盈率和前一年持股回报率对中国股票回报率影响不显著[7]。刘辉等(2013)研究发现,中国A股市场存在着规模与价值效应,股票收益与公司规模呈显著负相关关系,而与公司账面市值比呈显著正相关关系[8]。张峥等(2006)研究了换手率与股票收益率的关系,发现股票换手率高时表示投资者高估了股票的市场价格,而股票换手率低时则表示投资者低估了股票市场价格[9]。刘锋等(2014)发现投资者关注度与当期股票收益呈正向相关关系,而媒体关注度与当期股票收益呈负向相关关系[10]。周亮(2017)通过对中小板上市公司的研究发现,规模、股价、股东人数变动、换手率及毛利率均对股票收益率有显著影响[11]。

综上可以看出,国内外学者对影响股票收益的相关因素进行了大量研究,涉及的因子也相当广泛,不仅包括公司规模、市盈率、市净率、负债率等常见的财务因子,也包括股权集中度、换手率、机构投资者比例、投资者情绪、市场关注度、行业属性等其他基本面要素,其中最被普遍接受的仍是规模因子和估值因子。但是目前学者主要研究的是股市的共性特征,对于特定时期的特定影响,或特定事件对共性特征的影响,研究较少。

2.对2015年股灾的研究

大部分学者对2015年股灾的研究,主要集中在其表现、成因以及对股灾前后股指期货表现的比较。谢百三等(2015)分析了“股灾”发生时主要特点,如连续单日大幅度波动、多次千股跌停、大面积上市公司停牌潮等,并发现其主要原因在于:M2与GDP比值过高,资金缺乏投资方向和不恰当的融资配资,导致A股股价自身高企;新股发行过快,加之高位去杠杆,引发断崖式下跌[12]。王军等(2016)结合向量误差修正(VEC)模型实证分析了2015年我国股市大跌后采取的股指期货限制性措施对期货和现货价格关系的影响,发现限制性措施在短期内将期货引导现货价格的单向关系扭转为双向相互引导关系,显著削弱了股指期货市场价格发现功能[13]。耿庆峰等(2016)研究了股灾前后股指期货和股指现货的相关性后发现,无论是股灾前还是股灾后,股指期货变动对股指现货影响均显著,股指期货具备价格发现功能[14]。吴刘杰等(2017)对我国股市“疯牛”与“股灾”期间期货市场与现货市场的波动溢出效应和动态相关性进行了实证研究,发现股指期货与现货市场具有较高的动态相关性,但具有显著的动态时变特征;股指期货与现货市场间存在着显著的双向波动溢出效应,但在“疯牛”与“股灾”期两个市场相互间的溢出效应程度具有差异性[15]。王健俊等(2017)对2015年爆发的“股灾”进行研究发现,微观层面投资者情绪显著加大了股票收益及波动风险并且存在风险补偿效应;融资融券总体表现出的融资强杠杆及融券弱风险对冲的特点存在着加大情绪对股价波动的净效应;宏观市场层面基于股价泡沫的VAR结果发现情绪与泡沫互为Granger原因,投资者情绪影响融资杠杆进而对股价泡沫和融券杠杆产生影响,股价泡沫的变化又反过来影响了投资者的情绪[16]。

可以看出,虽然已经有不少学者在研究2015年股灾的影响,但是主要集中在股灾本身,如成因、特征等,以及对股指期货现货市场的影响,对于股灾前后股票收益率的影响因子是否发生变化,没有文献涉及,这也是本文所要研究的问题。

三、研究设计

1.投资逻辑的变化时点

要研究股市投资逻辑是否发生变化,首先需要明确的是发生变化的时间节点。由于股灾之后上涨最稳定的是以上证50为代表的大盘股,而下跌更多的是以中小创为代表的小盘股。因此,本文通过对比上证50指数和创业板指数,来发现投资逻辑变化的时间节点。

图1显示了2014年以来上证50指数和创业板指数的时序图,图2显示了上证50指数与创业板指数的比值变化情况。从图1可以看出,虽然创业板指数的波动幅度要略大于上证50,但是两者自2014年以来基本同步,直到2016年9月,之后上证50维持上涨走势,但是创业板指数却下跌明显,两者的同步趋势被打破。从图2可以更清晰地看到,上证50与创业板指数的比值一直在0.9~1.1之间波动,但是2016年9月开始,比值开始大幅上涨。

通过对图1和图2的分析可以看到,2016年9月开始股市确实发生了一些变化。但是鉴于学界普遍认为股灾发生的时间节点是2015年6月,为了更好地寻找投资逻辑突变的时间点,本文采用Chow检验来对上证50与创业板指数的比值进行检验,结果如表1所示。从表1可以看到,在5%的显著性水平下,自2015年6月至2016年8月两个市场的比值关系均没有发生突变,但是在2016年 9月确实存在结构突变点,因此选择2016年9月作为研究股市逻辑突变的时间点是合适的。但是是否构成投资逻辑的变化,还需要通过后面的论证来详细判断。

图1 2014年以来上证50和创业板指数时序图

图2 上证50与创业板指数的比值变化情况

表1 上证50与创业板指数的比值的Chow检验结果

2.变量选取

参考Fama等(1993)[3]、苏宝通等(2004)[7]、张峥等(2006)[9]学者的研究,本文选择价格、换手率、规模、市盈率和市净率作为研究变量。其中价格、规模、市盈率和市净率代表了原来市场的投资逻辑,即选择低价、小市值及低估值的个股来进行投资,换手率则代表投资者情绪的高低。换手率高,则证明投资者的参与程度较高,相应的投资者情绪也就比较高涨;换手率低,则证明投资者的参与程度较低,投资者情绪也就比较低落。投资者情绪高低可能造成超买超卖,也可能造成反转,这个需要在后续的研究中进行论证。同时采用个股的对数收益率作为因变量来检验各因子的影响。所有变量的详细定义和说明如表2所示。

3.模型设计

表2 变量的详细定义及说明

本文采用面板回归模型来研究股灾前后各影响因子的表现。由于REV度量的是本期价格相对于上期价格的涨跌,即因此在考虑其他变量的影响时,需要对自变量采用滞后一期的数据。故模型具体形式如下:

其中,模型(1)表示对全样本的检验,考察所有的影响因子在所有时间内对收益率的影响;模型(2)加入了两个虚拟变量D1和D2,考察股灾前后规模因子和估值因子的变化情况。其中D1在2016年9月前取1,之后取0,考察的是股灾前的影响;D2在2016年9月前取0,之后取1,考察的是股灾后的影响。由于上证50和创业板指数主要的区别在于规模和估值,价格和换手率之间的区别不大(实证中初步实验也证明了该结论),因此PRICE和TURN两个变量不加入虚拟变量,只对SCALE、PE和PB的影响进行了区别研究。如果β3和β5有显著不同,则证明股灾前后规模因子的影响发生了变化;如果β4和β6、β5和β7有显著不同,则证明股灾前后估值因子的影响发生了变化。

4.数据来源

图1和图2显示上证50和创业板指数间比值的转折关系发生在2016年9月,但是考虑到股灾发生时间为2015年6月,因此为了数据量够大以从中发现投资逻辑的蛛丝马迹,同时也为了防止数据量过大导致计量的复杂性,因此选取2014年1月到2017年4月所有的A股上市公司的月度数据。在对样本的选择过程中,剔除2014年后上市、金融类、ST以及数据不全的上市公司,最后得到上市公司2346家,数据共93 840组。所有数据均来自同花顺金融数据库。

四、实证检验

1.变量描述性统计

表3显示了价格、换手率、规模、PE以及PB的原始数据的描述性统计情况。可以看出,价格的均值为17.58,最大值达到380.15,最小值只有1.52;换手率的均值为 54.72%,最大值达到666.92%,最小值为0;规模的均值为95.69亿,最大值达到7759.29亿,最小值只有1.92亿;PE的均值为289,最大值达到2 787 785,最小值达到-126 469,标准差达到了20 898,差距较大;PB的均值为7.87,最大值达到14 469.86,最小值达到-2456.46,标准差达到134.36。所有变量的JB统计量均很大,都不符合正态分布;变量的组间差异均较大,显示个股的差异性很大。

表3 变量描述性统计

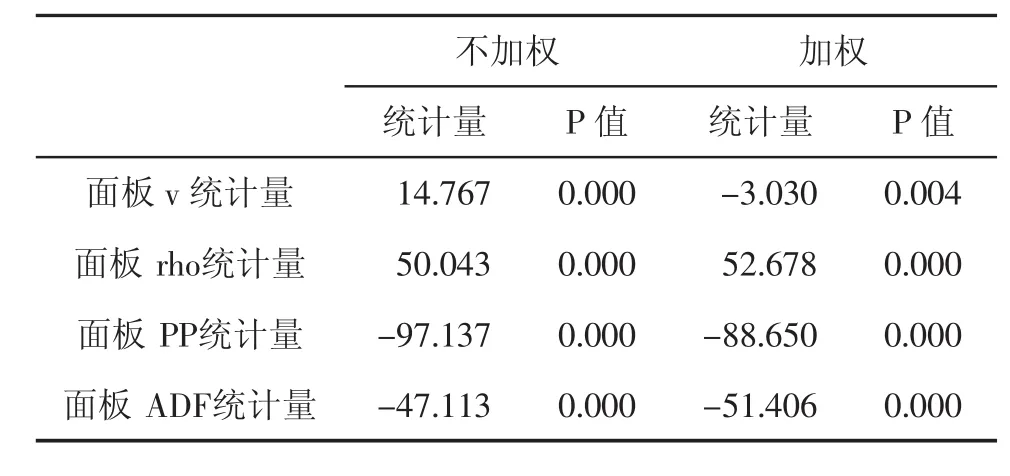

2.协整检验

在对变量进行协整检验前,首先需要对变量进行单位根检验。检验结果发现,除PRICE是一阶单整序列外,REV、TURN、SCALE、PE、PB均为平稳序列,因此除了对价格序列进行差分外,还可以通过协整检验判断序列之间的协整关系。表4显示了6个变量之间的协整检验结果,可以看出,4个统计量都显示变量之间存在着协整关系,因此可以通过回归建立它们之间的协整模型。

3.面板回归结果

常见的面板模型包括固定效应和随机效应两种。固定效应指的是个体变化但不随时间变化的一类变量方法,随机效应模型是经典的线性模型的一种推广,就是把原来(固定)的回归系数看作是随机变量。对固定效应和随机效应的选择方法通常是做Hausman检验,即先估计一个随机效应,然后做检验,如果接受零假设,则采用随机效应模型;如果拒绝零假设,则采用固定效应。表5显示了两组模型的Hausman检验结果,可以看到,两组模型的P值均远大于0.05,因此两组模型均应建立随机效应模型。

表4 协整检验结果

表6显示了面板数据的回归结果,其中模型(1)指的是全样本的普通回归模型,而模型(2)代表加入了虚拟变量的回归结果。可以看出,在模型(1)中所有的系数都显著为负,说明股价越低、换手率越低、规模越小、PE和PB越小的股票,收益率会越高。也就是说目前市场上普遍流行的低价、低估值和小市值策略是合适的。换手率低代表情绪低,系数为负,说明当投资者情绪越低的时候,参与个股的投资者越少,越有可能走出大行情。从系数大小上来看,规模的系数最大,说明市值是获得收益的最重要因素,这也就说明了为什么现在市场上普遍流行配置小市值的基金和专攻小市值的投资策略;价格的系数很小,只有-0.08,说明虽然价格对投资策略的影响显著,但是起到的作用不大,虽然低价股上涨空间相对于高价股来说更大,但是目前A股市场投机氛围较重,跟风追逐高价股的情况并不少见,尤其是该个股有高送转预期的时候更甚。

表5 Hausman检验结果

表6 面板回归结果

模型(2)的回归结果则说明A股市场上大的投资逻辑并没有发生改变。加入了虚拟变量D1和D2后,所有变量的系数仍然显著为负,从绝对值大小上来看,仍然依次是规模、市净率、换手率、市盈率和价格。但是通过系数对比可以发现,相对于股灾前,规模的系数绝对值变小了,从8.84降低到了8.55;PE和PB的系数绝对值升高了,分别从1.07和2.88上升到1.19和3.78。因此可以看到,虽然整个市场大的投资逻辑没有改变,仍然偏爱小市值、低估值的个股,但是估值在投资策略中的重要性越来越强,规模的重要性则有所降低。这也就能较好地解释上证50与创业板指数在股灾后发生的背离现象,因为上证50中的成分股均是低估值和大市值的个股,而创业板则以高估值和小市值的个股居多。

4.稳健性检验

为了验证结果是否具有稳健性,本文单独选择了上海证券市场的股票数据进行了实证研究。原因是上证市场没有中小板和创业板,其公司规模相对来说偏大,如果结果在该市场仍然显著,则能证明之前的结论具有稳健性。表7显示了稳健性检验结果,可以看到,股灾后规模的系数绝对值变小了;而PE和PB的系数绝对值变大了,虽然相对表5来说变化幅度没有那么大。与表5不同的是,价格因子在上证市场的影响较大,系数达到了-4.03,远大于表5的-0.08,可能的原因是上证市场不包含中小板和创业板,投机热情没有那么高,因此低价个股更容易走出好的行情。总体来说,本文的实证检验结果是稳健的。

表7 稳健性检验结果

五、结论与展望

通过选取2014年1月到2017年4月A股上市公司的月度数据,采用面板回归模型考察了股灾前后股票收益率的影响因子的表现,结果发现:相对于股灾前,规模因子的系数绝对值变小了,估值因子的系数绝对值升高了;虽然整个市场大的投资逻辑没有改变,仍然偏爱小市值、低估值的个股,但是估值因子在投资策略中的重要性越来越强,规模因子的重要性则有所降低。结论较好地支持了上证50与创业板指数在股灾后发生的背离现象。但是总体而言,小规模效应、低估值效应仍然在股市中显著存在着;股价越低、换手率越低、规模越小、PE和PB越小的股票,越可能获得超额收益率;只是相对于股灾前,股灾后在进行投资组合配置时,对因子的配比开始更多地向估值因子倾斜。

本文的研究结论对于进一步研究股市的投资逻辑有一定的借鉴意义,对于证券投资实践也有一定的指导意义,但是仍然存在着不足,接下来的研究中可以在以下几方面进行深化:第一,本文对投资逻辑前后变化时间节点的选取只是直观地按照图形来判断,可以更深一步研究股灾的机理,从而选取更让人信服的突变节点来进行更深入的研究;第二,可以将过程划分得更细,如可以分为股灾前、股灾持续中、股灾后;第三,可以从投资者情绪等方面,进一步探讨股灾引起股市投资逻辑的变化成因。

[1]BANZ R W.The Relationship Between Returnand Market Value of Common Stocks[J].Journal of Financial Economics,1981(1).

[2]FAMA E F,FRENCH K R.The Cross-section of Expected Stock Returns[J].The Journal of Finance,1992(2).

[3]FAMA E F,FRENCH K R.Common Risk Factors in the Returns on Stocks and Bonds[J].Journal of Financial Economics,1993(93).

[4]DATAR V T,NAIK N Y,RADCLIFFE R.Liquidity and Stock Returns:An Alternative Test[J].Journal of Financial Markets, 1998(1).

[5]BAKER M,WURGLER J.Investor Sentiment and the Cross-Section of Stock Returns[J].The Journal of Finance,2006(4).

[6]汪炜,周宇.中国股市“规模效应”和“时间效应”的实证分析——以上海股票市场为例[J].经济研究,2002(10).

[7]苏宝通,陈炜,陈浪南.公开信息与股票回报率相关性的实证研究[J].管理科学,2004(12).

[8]刘辉,黄建山.中国A股市场股票收益率风险因素分析:基于Fama-French三因素模型[J].当代经济科学,2013(4).

[9]张峥,刘力.换手率与股票收益:流动性溢价还是投机性泡沫?[J].经济学(季刊),2006(4).

[10]刘锋,叶强,李一军.媒体关注与投资者关注对股票收益的交互作用:基于中国金融股的实证研究[J].管理科学学报,2014(1).

[11]周亮.影响股票收益的基本面因子略探——基于中小板上市公司的实证分析[J].金融理论与实践,2017(2).

[12]谢百三,童鑫来.中国2015年“股灾”的反思及建议[J].价格理论与实践,2015(12).

[13]王军,刘卓然.股指期货限制性措施对期现货价格关系的影响研究——中美日应对“股灾”实施股指期货限制性措施及其效果比较[J].价格理论与实践,2016(9).

[14]耿庆峰,许莲凤,宋秀峰.2015年股灾前后沪深300股指期现货相关性比较研究[J].兰州财经大学学报,2016(6).

[15]吴刘杰,钱燕.我国股指期现货市场间波动溢出及动态相关研究——基于“疯牛”与“股灾”期的比较视角[J].浙江金融,2017(1).

[16]王健俊,殷林森,叶文靖.投资者情绪、杠杆资金与股票价格——兼论2015-2016年股灾成因[J].金融经济学研究,2017(1).

(责任编辑:卢艳茹;校对:李丹)

Whether the Investment Logic of Stock Market Has Changed by the Stock Disaster——Based on Panel Data in A Share Market

Zhou Liang

(Hunan University of Finance and Economics,Changsha 410205,China)

Based on the monthly data of all the A-share listed companies from January 2014 to April 2017,the panel regression model is used to investigate the performance of influence factor of the stock returns before and after the stock disaster.The results show that:the absolute value of the coefficient of scale factor becomes smaller than before the disaster and the absolute value of the coefficient of the valuation factor increases.Although the investment logic of the whole market does not change and still favors the small market value and underestimates the value of the stocks,the importance of the valuation factor in the investment strategy is becoming bigger than before,the importance of scale factor is reduced.This will be able to better explain the devaluation between theSSE 50 Index and Growth Enterprises Index occurred after the phenomenon.

stock disaster;scale factor;valuation factor

F832.5

A

2096-2517(2017)04-0038-08

2017-07-10

湖南财政经济学院青年教师科研基金项目(Q201408)

周亮,男,湖南邵阳人,湖南财政经济学院学报编辑,研究方向为宏观经济、金融工程。