基于产权与风险视角的PPPPPP税收政策研究

■/夏利华 周小付

基于产权与风险视角的PPPPPP税收政策研究

■/夏利华 周小付

产权结构和风险分配都是税收政策的基础。PPP税收的实践分为两种逻辑:以产权结构为基础制定税收政策和以风险分配为基础制定税收政策。在一般的组织结构和契约结构中,产权结构和风险分配往往是一致的,但是PPP项目的产权结构和风险分配却常常出现分离,导致两种税收逻辑的冲突。在风险和产权背离的条件下,应当坚持实质重于形式的税收原则,PPP税收政策应当立足于风险分配所决定的经济实质和交易性质。

风险分配 产权结构 PPP税收政策

十八届三中全会关于全面深化改革若干重大问题的决定指出,要允许社会资本通过特许经营等方式参与基础设施的投资和运营。在国家治理转型的大背景下,政府与社会资本合作(Public Private Partnership,下文简称PPP)逐渐成为公共产品市场供给侧改革的主阵地。PPP的本土发展给我国的公共治理体制带来了各种挑战,包括公私利益的冲突、政府性债务的膨胀、治理变革中公共预算制度的滞后、行政传统的破坏与失序等。与此同时,PPP产权结构和风险分配之间的冲突和差异给PPP税收政策的制定和政策执行也带来了巨大的挑战。

一、PPP税收的文献综述

在政府与社会资本的合作中,项目建设初期的资产购置、项目建成后的服务收费、资产转移时的资本所得都会涉及到税收。在PPP的实践中,各国普遍制定了税收优惠政策。印度尼西亚政府延长了基础设施投资项目的税损结转时限、降低了国外投资者的税收代扣比例。马来西亚政府给予基础设施项目印花税免除等税收优惠。韩国制定了《特别税收管理法》,根据PPP项目选址和项目所在地区对公共设施建设和运营中的劳务性支出实行有差异的税收优惠政策,对项目必须的产权获得免除相应的购置税。不同于其他国家的税收优惠倾向,澳大利亚政府通过提高国外投资者的税收代扣比例、通过所有权连续性检测(ownership continuity test)和商业一致性检测(same business test)等措施打击PPP投资者的避税行为。PPP项目在早期常常发生亏损,项目公司可以申请相应的税收减免政策。澳大利亚政府规定,对于不符合所有权连续性检测的PPP项目不能享受相应的税收减免政策。

PPP的迅速发展引起了学者们对PPP税收问题的思考。欧洲服务战略社PPP数据库的数据显示,从2003年到2009年,承建商的平均利润在1.5%左右。但是运营商在出售项目资产时,平均利润却高达50.6%。其中,健康领域的利润高达66.7%,司法领域的利润高达54.9%,交通领域的利润高达47.1%,而教育领域的利润达到34.1%。PFI的交易结构说明,运营商在合同的后半部分能获得更多的利润。PPP项目得到了政府的财政支持,但是,利润却被私有化了。学者们聚焦的问题如下:现行税收体制能否充分激发PPP的制度优势(Broadbent,2002),针对PPP的部门税收立法是否必要(Re⁃uschke,2005),如何完善资产转移阶段的税收政策(Geralad posautz,2012)、SPV的贷款利息是否可以扣除以及不扣除的政策是否会增加SPV(特殊目的实体)的税负并降低母公司的税负等,涉及多个SPV的PPP项目面临进项和销项税额错配的问题(德勤,2016),能否对周期长、收益率低的项目实行进项退税政策(陈刚,2015)。存量项目TOT(transfer oper⁃ate transfer)模式下的重复征税,针对国外贷款的税收优惠政策会导致PPP项目的资本弱化和转移定价(Jasim Uddin,2015)。

一些学者从善治的角度研究PPP的税收政策。Reuschke(2005)指出,税收不仅会影响到公共产品的价格,也会影响到公共产品的市场竞争以及公共伙伴方和私人伙伴方之间的关系。Bingssier(2005)质疑PPP税收优惠政策的合法性以及“参与提供公共产品”能否构成税收优惠的合法性要件。Geralad posautz(2012)认为,税收政策要考虑公共产品背后的行政伦理关系。从公共服务性质的角度,一些公共服务和主权相关,如安全、司法等,这些服务不涉及到税收;一些公共服务和主权无关,如水、电等市政服务,这些市政服务会涉及到税收问题。基于税收中性的角度,不管是政府提供主权性质的服务,还是私人参与方提供主权性质的服务,都不应当纳税;同样,不管是市政企业提供水、电服务,还是民营企业提供水、电服务,都应当纳税。总之,税收对于PPP治理的影响是系统性的。

二、PPP税收实践:产权结构的视角和风险分配的视角

税收政策的制定有两种逻辑:基于产权结构制定税收政策和基于风险分配制定税收政策。基于产权结构特殊性制定税收政策的逻辑在知识产权,土地的税收政策中应用地较多。基于风险分配特殊性制定税收政策的逻辑在科技创新活动,基础设施投资行为的税收政策中应用地较多。英国和法国政府对金融机构风险(而不仅是金融机构的利润)进行征税,英国政府建议以金融机构的风险资产为基数进行征税。从PPP的实践来看,PPP的税收政策制定也主要立足于产权结构和风险分配两个基础。

(一)产权结构视角下的PPP税收实践

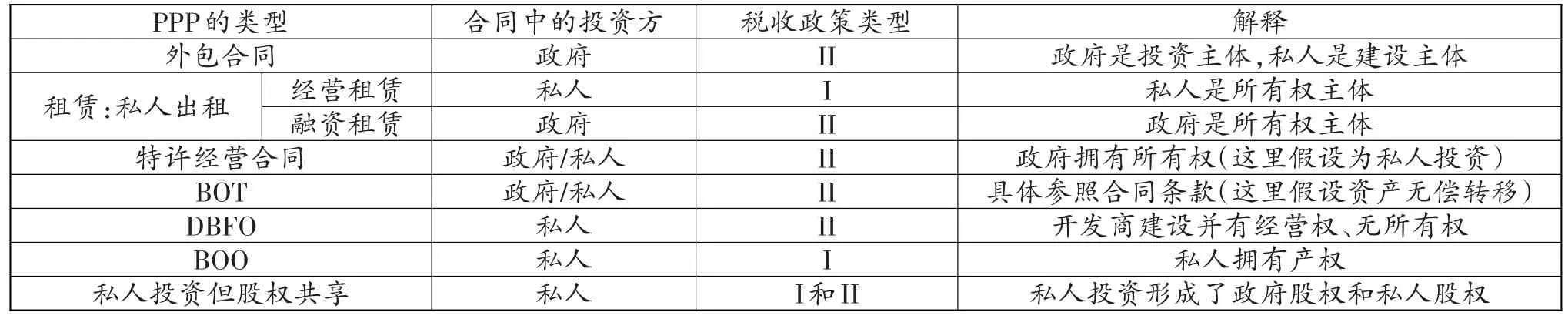

PPP模式的产权结构有其自身的特殊性:投资和资产所有权可能分离。从产权结构的视角,PPP模式下公共部门与私人部门之间的交易可能是资产交易,也可能是服务交易,或者是两者的混合。英国FRSS指南规定,如果PFI项目资产是运营商的资产,税收政策采取“固定资产税收处理方式”。如果运营商没有相关的产权利益,并且在契约到期时,政府不需要付出额外的成本,那么,PPP合同给予运营商的仅仅是履行公共服务的条件,政府的付费在性质上是运营商和政府之间服务交易的价格,而不是资本或者租赁性收入。在这种情况下,税收政策采用“合同债务人税收处理方式”。在合同债务人税收处理方式中,运营方不拥有资产的所有权,设计和建筑成本作为营业支出从交易收入中扣除,而在固定资产税收处理方式中,只有资本折旧对应的那部分资本性支出才可以在收入中扣除。表1是按照PPP契约类型对私人参与方设计和建设成本税收处理方式的分析。

在混合产权结构下,税收问题会变得更为复杂。如果资本性支出全部构成政府的所有权,那么运营商在税收时就没有可扣除的资本性支出。如果政府是部分出资,那么出资合同或者出资目的就变得关键。在资本性支出中,一些支出是可抵扣的,一些支出是不可抵扣的。如果政府出资的使用方向是可抵扣的,运营商出资部分可抵扣的范围就会缩小。所以,政府出资的意图就关系到运营商出资的那些资本性支出是否可扣除。如果政府的出资部分超过了项目的资本性支出,那么超过的部分需要分配到非资本性支出。

产权也会影响到税收义务发生的时间。在PPP中,如果私人参与方交易的是资产,需要在工程建设完成后向政府移交资产,那么只有在项目建设完成后,交易才发生,税收义务也才能发生。如果私人参与方通过项目资产提供租赁业务,那么不需要等到项目工程建设完成,租赁业务和相应的服务交易就已经发生。如果运营商提供的是设计、建设和运营服务,那么在合同签订时,交易就已经发生,税收义务就已经发生。

具体到我国营改增后的PPP税收政策,营改增后我国PPP项目的税收处理主要如下:如果社会资本仅仅提供的是建筑服务,那么建筑业收入将适用11%的增值税税率;如果社会资本拥有项目公司的股权,则可取得股息(通常为非增值税应税项目);如果社会资本和政府之间是债务融资关系,那么社会资本获得的利息适用6%的增值税税率;如果社会资本通过转让项目公司股权的方式退出,取得的股权转让收入通常为非增值税应税项目。

表1 PPP分类与私人设计和建筑成本的的税收处理

(二)风险分配视角下的PPP税收实践

在PPP模式中,风险分配的特殊性在于社会资本承担了公共部门的风险,并且私人风险和公共风险常常捆绑在一起。在我国PPP的实践中,风险分配也成为地方政府制定PPP税收政策的重要依据。如营改增前,《海南省地方税务局关于“建设—移交”项目营业税问题的公告》(海南省地方税务局公告〔2014〕3号)明确规定:第一,合同约定投资人取得固定收入、确定的土地使用权或其他经济利益,不承担投资风险和损益的,对投资人取得的收入按“建筑业”税目征收营业税;第二,合同约定投资人取得的收入金额不固定、土地使用权或其他经济利益不确定,需承担投资风险和损益的,属于投资行为,其取得的投资收益不征收营业税。但项目建设过程中,施工单位提供建筑业劳务取得的收入,应征收营业税。很显然,公告中的投资损益受到公共风险和私人风险的共同影响。

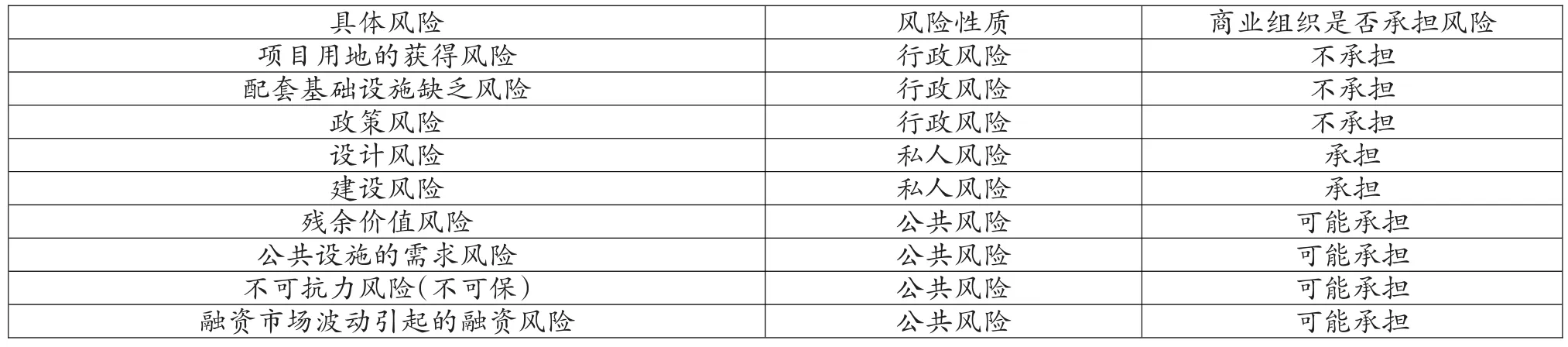

另外,《企业所得税法》第二十七条明确企业“从事国家重点扶持的公共基础设施项目投资经营的所得”可以免征、减征企业所得税。《企业所得税法》第二十七条的优惠政策与具体的产权结构无关,公共基础设施项目的投资经营者都可以享受该税收优惠政策,背后的逻辑是投资者承担了公共风险并具有了公共性。表2是社会资本可能承担的公共风险。

PPP的税收政策不仅要考虑项目的公共性,也要考虑社会资本所承担的公共风险的范围和不确定性程度。如社会资本是否承担主要风险以及是否承担系统性风险。另外,还要考虑社会资本在哪些阶段承担公共风险,这一点也是税收政策制定的重要依据。

总之,对PPP税收问题的讨论不能脱离PPP的风险分配和产权归属。但是,学术界从上述两个逻辑对PPP税收政策的研究还缺少系统性和基础性。和其它组织相比较,PPP的风险分配和产权归属具有更多的复杂性,应从风险分配和产权归属背离的角度对PPP税收政策进行更深入的剖析。

三、产权和风险背离视角下PPP税收政策的完善

(一)PPP项目中产权和风险的背离

在PPP项目中,产权和风险的背离分为两种情况:第一,私人部门拥有项目资产的所有权,但是没有承担项目的主要风险;第二,私人部门承担了项目的主要风险,但是没有拥有项目资产的所有权。第二种情况很少发生,文章主要分析第一种情况。

PPP项目中产权和风险背离的原因分析。在各国财政空间逐渐缩小的背景下,PPP项目常常采取私人部门投资的模式。在投资决定所有权的逻辑下,合同期内项目资产的所有权常常由私人投资方拥有。但是,公共项目对应的风险主要是公共风险,政府在公共风险的化解方面常常具有比较优势,同时,为了吸引社会资本参与,政府常常是主要风险的承担者。由此导致PPP项目中所有权归属和风险分配的背离。PPP项目主要通过以下的方式发生所有权和风险承担的背离。

表2 社会资本承担的公共风险

一是PPP中的期权合同。在一些PPP项目中,私人投资方拥有项目资产的所有权,但可以在约定条件发生后以约定的价格把项目资产转移给政府。通过期权合同,项目风险转移给了政府。

二是名义持股人。在一些PPP项目中,私人投资方仅仅是名义股东,只拥有经营权,不拥有产品定价权、收益权、资产处置权等其他权益。在这种情况下,风险主要由政府承担。

三是在PPP项目中,政府通过最低收益担保、汇率波动担保等担保合同在事后承担风险,但事前的产权安排把所有权分配给了社会资本。

(二)PPP税收应当坚持实质重于形式的原则

在产权安排和风险分配背离的背景下,税收政策应当坚持实质重于形式的原则,PPP税收政策应当立足于风险分配所决定的经济实质和交易性质。在操作层面,应当关注以下几个方面:

一是在PPP项目中,如果风险从公共部门向私人部门转移的很少,那么政府在本质上是向私人部门融资,而不是私人部门在投资,政府才是真正的投资主体,私人部门提供融资所得的税收可以参照国债利息的税收政策。

二是在主要风险由政府承担的假设条件下,政府和私人部门之间的关系是简单的服务购买而不是资产交易,税务部门在税收处理时应当把私人部门的设计成本和建设成本作为经营性支出。在主要风险共享的条件下,要进一步在量上区分资产交易和服务交易。

三是要分析各个主体承担的风险是否超过了其“角色”所赋予的职能。以私人部门租赁公共设施的合同为例,如果租赁合同满足以下几个条件:运营商不能自由地把他的租赁权转让给别人;政府需要向运营商提供服务,这些服务已经超过了地主或者出租人在正常情况下所需要提供的服务范围。满足这几个条件,运营商付费的税收处理就不能参照租金所对应的税收处理方式。

四是政府在给予PPP项目财政补贴时如果承担了风险,那么财政补贴本质就不同于政府给予私人产品的财政补贴,其税收处理也应当区别对待。

[1]余晖,秦虹.公私合作制的中国试验〔M〕.上海:上海人民出版社,2005.

[2](美)弗里曼.合作治理与新行政法〔M〕.北京:商务印书馆,2010.

[3]沈荣华.地方治理中的核心行动者〔J〕.学习与探索,2013(12).

[4]Paul A.Grout,Silvia Sonderegger.Simple mon⁃ey-based tests for choosing between private and public delivery:a discussion of the issues〔J〕.Review of In⁃dustrial Organization,2006(04).

[5]R.A.W.Rhodes.The New Governance:Gov⁃erning without Governmen〔tJ〕.Political Studies,2006(05).

◇作者信息:泰州学院经济与管理学院,教授,注册会计师泰州学院经济与管理学院,博士

◇责任编辑:张力恒

◇责任校对:张力恒

F810.422

A

1004-6070(2017)07-0021-04