外储下降与资本外逃关系密切

肖立晟

即便外储的减少正好等于居民对外净资产的增长,也不能得出“藏汇于民”的结论。更何况使用外储和增持海外资产两者的动因并不相同

自2014年二季度以来,中国外汇储备减少1万亿美元。有关部门一直坚持外汇储备的减少是“藏汇于民”。但是无人回答我们,对应于外汇储备的减少,居民海外净资产到底增加了多少,更遑论这些新增海外资产是以何种形式存在的。

令人高兴的是,最近终于有一种说法:2014年二季度末到2016年末,在外汇储备减少约1万亿美元的同时,居民对外净资产增加约9000亿美元,两者相互对应,这是“藏汇于民”的直接体现。

中国对外净资产可分解为两部分,由国家直接持有的部分被称作外汇储备,由居民和企业持有的部分被称为居民对外净资产。按定义,有下述关系式:

期间经常账户顺差累积=△对外净资产=△外汇储备+△居民对外净资产

从2014年二季度末至2016年末,我国经常账户盈余累计额是6500亿美元。我国海外净资产也应该增长6500亿美元,然而,我国对外净资產反而下降了300亿美元。根据上述恒等式,在外汇储备减少1万亿美元的情况下,居民对外净资产应该增长1.65万亿美元,而不是9000亿美元。

也就是说,如果居民净资产仅仅增加9000亿美元,就意味着在此期间中国有6800亿美元的对外净资产下落不明。

一

1万亿美元外汇储备的下降,可能不仅与居民增长的9000亿美元对外净资产相关,也可能跟消失的6800亿美元净资产有关。这1万亿美元到底哪里去了,我们需要做一些更加细致的数据分析。

中国通过出口积累财富的过程与两张表相关。一张是国际收支平衡表,相当于衡量一国资金流动的现金流量表,一张是国际投资头寸表,相当于衡量一国财富存量的资产负债表。

在理论上,流量和存量是相对应的。国际收支平衡表的经常项目顺差意味着资本净输出,而资本净输出又会形成国际投资头寸表上的海外净资产。因而,在给定时期,累积的经常项目顺差等于同期海外净资产的增长额。但是,由于统计上的技术性原因和资本外逃(或热钱流入),经常项目顺差和资本净输出额并不相等。

同样,由于统计上的技术性原因和资本外逃(或热钱流入),资本净输出累积同所形成的海外净资产的增量也不相等。这样,在累积的经常项目顺差额与同期海外净资产增加额之间会存在一定缺口。就中国这几年的情况来看,两者之间的缺口巨大是无可争辩的。

国际收支平衡表与国际投资头寸表的差异和缺口主要来源于以下三个方面。

第一,价值重估效应。国际收支平衡表是流量数据,国际投资头寸表是存量数据。外管局在编制国际投资头寸表时,需要根据期间资产价格和汇率变动,来调整资产和负债的市值。这种重估主要与对外资产负债的资产种类、配置、币种结构相关,与国际收支流量无关。中国的对外资产负债中,资产是以低收益美元国债占主导,负债以高收益人民币外商直接投资占主导。

从2014年二季度末至2016年四季度,美元相对人民币处于强势地位,所以对外负债换算成美元有较大幅度缩水,整体上,价值重估效应有助于提升我国对外净资产。

第二,外管局追溯调整历史数据。2015年,外管局采用了新的国际标准BPM6公布数据。根据手册的最新标准,外管局全面采用市值法统计和编制我国国际投资头寸表中的各项数据,替代以往个别项目历史流量累计的方法。

例如,2014年及以前的证券投资股权负债数据采用历史成本法,对于上市企业在境外发行的股票按发行价格记录存量。2015年起采用了市场价值法,即按期末的股票市场价格进行记录。由于估值方法改变,造成2014年前后的该部分数据不可比。2015年的数据调整导致中国对外净资产下降了约1500亿美元。

第三,国际收支平衡表产生的错误和遗漏账户无法匹配国际投资头寸表。作为世界第一大贸易国,中国的国际收支统计复杂多变,外管局需要综合利用海关、人民银行、旅游局等其他相关数据。来自于多个部门和不同统计系统的数据,与国际收支统计在概念、口径、记录原则上不尽相同。

同时,在各个部门的数据中,某些交易也难以全面记录,因此将这些数据汇总在国际收支平衡表中就可能会形成误差与遗漏。一项交易被归入错误和遗漏账户,就无法确认交易主体,也无法纳入资产负债表中。

从2014年二季度末至2016年四季度,中国国际收支平衡表的错误和遗漏账户累计额达到5200亿美元,是国际投资头寸表与国际收支平衡表差异的主要来源。第一、二项主要涉及统计上的调整,影响较为有限。最后第三项才涉及真金白银的资本流动,是问题的症结所在。那么,如此巨大的错误和遗漏账户究竟是如何产生的?

二

理论上,“误差与遗漏”是统计上的技术性原因造成的。因而,误差与遗漏的相对数额不应该过大。根据国际惯例,“误差与遗漏”额的绝对值占货物进出口额的比重不应该超过5%。按定义,真正的“误差与遗漏”也不应该表现为长期、单向的资本流入或流出。

2014年二季度末到2016年末,中国国际收支平衡表上的误差与遗漏额约5200亿美元,占同期货物进出口额比重的季度平均数为5.6%,在2015年三季度这一比重甚至超过9%。显然,中国近几年的错误和遗漏额之大已经超出国际惯例所能接受的范围。不仅如此,在此期间内,各季度的误差与遗漏的方向完全一致,都是资本流出。因此,很难把巨额误差与遗漏的出现归结于纯统计的技术性原因。

第一种可能性是中国经常项目顺差高估。不能排除我国贸易部门虚报出口,以此增加出口部门政绩的可能性。此外,骗取出口退税和逃避关税也使企业抱有高报出口、低报进口的动机。但这种现象不应该会在最近几年突然恶化,以至导致中国国际收支表中误差与遗漏项的突然增加。相反,2014年二季度末到2016年末期间存在较强的人民币贬值预期,在这种情况下,贸易企业即便不会低报出口、高报进口,也应该没有很强的高报出口、低报进口的动机。

第二种可能性是中国的资本项目中资本流出被低报、资本流入被高报。如果巨额误差与遗漏不能主要归结于经常项目顺差的高报,形成巨额误差与遗漏的主要原因就可能是资本项目中的资本流出被低报或资本流入被高报。

在中国目前的形势下,资本流出被低报的可能性最大。如果资本按正规途径流出,低报或误记的可能性不大。如果资本未按正规途径流出,当然也就不会被记录在国际收支平衡表之中。这种形式的资本流出按定义就是资本外逃或涉嫌资本外逃。尽管没有、也不可能有完整的统计数字,但资本外逃加剧是大家心知肚明的事情,不应刻意回避。

事实上,有关方面已经采取了大量措施,以抑制資本外逃。

应该说,资本外逃是2014年二季度末到2016年末出现的5200亿美元的误差与遗漏的最合理解释。固然不能简单把误差与遗漏额等同于资本外逃或热钱流入。但不可否认的另一个事实是,由于资本外逃难以直接量度,长期以来在国内外的对发展中经济体资本流动的实证研究中,误差与遗漏额往往被用来代表热钱或资本外逃量。

总体来看,由于地方政府一直有动机高报出口和招商引资规模,实际出口和FDI较少,真实的资本流入就偏少,统计上会出现错误和遗漏账户流出,所以错误和遗漏账户可能一直会出现系统性的流出。

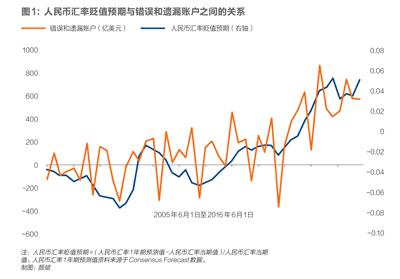

但是,错误和遗漏账户与人民币汇率预期密切相关。当人民币汇率出现升值预期时,错误和遗漏账户会出现资本流入,这在一定程度上中和了出口和FDI高报的统计误差。而当人民币汇率出现贬值预期时,错误和遗漏账户就会出现资本大幅流出。这种与汇率预期密切相关的统计疏漏在很大程度上反映了资本外逃的规模。

最后,我们可以通过修正公式一,考察外汇储备下降是否对应居民对外净资产增加。

△对外净资产=△外汇储备+△居民对外净资产=期间经常账户顺差累积-资产价值重估和历史数据追溯-误差与遗漏账户下统计性误差-误差与遗漏账户下的资本外逃

从上述公式可以得出的结论是:导致经常项目顺差累积和对外净资产出现巨大缺口的原因主要是:对资产价值的重估和历史数据追溯,误差与遗漏账户下的统计性误差以及资本外逃。尽管难以作出决定性判决,根据本文的分析和直观经验,我们倾向认为资本外逃是导致经常项目顺差累积同净资产增长之间巨大差额的主要原因。

同时,外汇储备和居民对外净资产之间出现此消彼长的关系,并不是简单的藏汇于民。我们已经说明,即便外储的减少正好等于居民对外净资产的增长,也不能得出“藏汇于民”的结论。更何况使用外储和增持海外资产两者的动因并不相同。

2014年二季度末至2016年末,国际投资头寸表上出现9000亿美元居民对外净资产,都是由有据可查的资本外流产生。而外汇储备规模下降了1万亿美元,主要是用于干预外汇市场,对冲资本外流冲击,它既与居民增持对外净资产有关,也与错误和遗漏账户下的资本外逃有关。

为了维持汇率稳定,货币当局需要消耗对应的外汇储备,对冲错误和遗漏账户中存在的资本外逃。这部分由于干预消耗掉的外汇储备,并没有纳入可统计的居民资产范畴内,当然也就不能算作藏汇于民。

总之,由于汇率始终不能反映外汇市场的供求关系和其他一些原因,大量热钱的流入和流出已经给中国造成了巨大的财富损失。中国必须堵住资本外逃的通道。在存在大量资本管制漏洞的情况下,如果继续执行汇率维稳政策,中国还要遭受更大的财富损失。

外汇储备不应该主要用于干预外汇市场维持汇率稳定。如此使用外汇储备是一种严重的浪费。

在人民币贬值预期和资本外流压力占主导地位的时候,动用外汇储备维持汇率稳定并不是“藏汇于民”,而是使热钱在赚得盆满钵满之后顺利离场,伺机外逃的资本得以以低成本购得外汇并最终实现“胜利大逃亡”。外汇储备的急剧下降是“藏汇于民”,不足为虑的观点需要纠正。

(作者为中国社会科学院世界经济与政治研究所研究员,编辑:王延春)