北欧社会保障税对就业水平的影响研究

成新轩+刘曼

摘要:在欧盟主权债务危机之后,欧洲许多国家都面临着严峻的失业問题。为了提高就业水平,21世纪以来欧洲各国纷纷对社会保障税进行减税改革,以减轻企业税负,增加就业激励。究竟社会保障税改革对就业如何产生影响,其效果如何,是非常值得研究的一个问题。以北欧五国为个案,对北欧五国社会保障税具有的特征进行分析,探究社会保障税与失业率、就业率和劳动参与率的关系,研究了社会保障税对就业产生影响的机理,运用面板数据对北欧社会保障税的就业效应进行实证研究,发现社会保障税税负水平与就业呈现负相关,且社会保障税(占GDP的比重)每上升1个百分点,就会引起就业率和劳动参与率分别下降0.72和0.53个百分点,失业率上升0.14个百分点。为此,应完善以提高就业激励为目标的欧盟社会保障税政策非常必要。

关键词:社会保障税;就业率;失业率;劳动参与率

中图分类号:F810 文献标识码:A 文章编号:1007-2101(2017)05-0047-07

一、北欧社会保障税在欧盟区域中凸显的特征

社会保障税(Social Security Tax)又称社会保险税或社会保障缴款(Social Security Contributions),主要指以企业的工资支付额为课征对象,由雇员和雇主分别缴纳,税款主要用于各种社会福利开支的一种目的税。社会保障税是当今世界上许多国家征收的用以筹集社会保障体系所需资金的一个税种或者一个相对完整的税系,是现代社会保障制度实施的重要资金来源。二战后,欧盟各国纷纷建成福利国家,实行“从摇篮到坟墓”的福利主义政策,但是由于所处地理位置、文化背景、社会价值观念、政治经济发展情况和发展路径的不同,欧盟最终形成了区域特征明显的社会保障税制。欧盟的社会保障税大致可以划分为四种模式:大陆模式、盎格鲁—撒克逊模式、北欧模式和地中海模式。社会保障税负由高到低依次为欧洲大陆国家、地中海国家、盎格鲁—撒克逊国家和北欧国家(详见表1)。欧洲国家往往在高水平就业保护(地中海模式)与失业福利的高覆盖(盎格鲁—撒克逊模式与北欧模式)两种模式间取舍,而大陆模式选择了居中水平。在劳动力市场上,北欧模式与盎格鲁—撒克逊模式效率更高,大陆模式与地中海模式相对比较公平。其中,北欧国家的社会保障税相对于其他区域有自己独特的特点。

(一)北欧社会保障税负相对于其他区域处于最低水平

根据表1,可以看出在欧盟四大区域中,大陆国家的社会保障税负最高,平均水平在16%左右,地中海国家次之,基本在12%左右,盎格鲁—撒克逊模式的国家平均水平在6.5%左右,北欧国家的社会保障税负最低,平均在5.5%左右。这种税负水平无疑减轻了雇主和雇员的负担,有利于降低劳动力成本。

(二)社会保障税使得各国劳动税负普遍持续走高,而北欧劳动税负依然处于较低水平

社会保障税主要为社会保险计划提供资金,欧洲的社会保障计划相比国际其他地区花费的成本更高。结果,社会保障税过高引起欧盟许多国家劳动税负愈加沉重。社会保障税和个人所得税是构成劳动税的两大主要组成内容,劳动税即主要针对工资收入(劳动力成本)征收的税,劳动税负通常用的衡量指标为社会保障税等劳动税的总和占劳动力成本的百分比,通常又称为税收楔子(Tax wedge),此时社会保障税负则用社会保障税占劳动力成本的比重来反映。以2015年为例(见表2),劳动税收负担最重的是大陆模式的比利时(55.3%)、德国(49.4%)、奥地利(49.5%)、匈牙利(49.0%)、法国(48.5%),其次是地中海模式的意大利(47.9%)、希腊(39.3%)、葡萄牙(42.1%)、西班牙(39.6%)和北欧模式的芬兰(43.9%)、瑞典(42.7%)、丹麦(36.5%)、冰岛(34.0%)、挪威(36.6%);即使是税收负担最轻的盎格鲁—撒克逊模式的英国(30.8%)、爱尔兰(27.5%),也与同时期的美国(31.7%)和日本(32.2%)相当。丹麦虽然社会保障税税负比较低,但是它的劳动税负相对比较高,原因是丹麦的个人所得税税率非常高,个人所得税实际税负高达35%。相比OECD的平均社会保障税率27.4%,美国综合社会保障税率16.5%,欧盟各国的劳动税收负担相对都是比较重,北欧的劳动税负相对较轻。

(三)北欧雇主与雇员支付的社会保障税之比高于其他区域

除了丹麦,欧盟27个国家社会保障税均由雇主和雇员共同负担。雇主支付部分要更高一些,2015年在表3中列出的部分OECD国家中雇员社会保障税负由高到低排名大致为大陆模式的斯洛文尼亚最高为19.0%、德国为17.2%、波兰为15.3%、匈牙利为14.4%、奥地利为14.0%、荷兰为12.1%、卢森堡为11.4%、比利时为10.8%、法国为10.3%、斯洛伐克为10.2%、捷克为8.2%;其次是地中海模式的希腊为12.4%、葡萄牙为8.9%、意大利为7.2%、西班牙为6.4%;再次是盎格鲁—撒克逊模式的英国8.4%、爱尔兰3.6%;最后是北欧模式的芬兰8.7%、瑞典5.3%、挪威7.3%、冰岛0.3%、丹麦0%。美国、日本雇员承担的真实社会保障税率分别为7.0%和14.3%,OECD国家雇员平均社会保障税负为8.2%。而从雇主实际税收负担相对于雇员的负担之比,爱沙尼亚达到21倍多,冰岛达到23倍多,瑞典达到4.5倍多,相对于其他区域处于比较高的状态。(详见表3)

(四)北欧更加注重通过社会保障税的改革推行积极劳动力市场政策

欧盟四个模式在社会保障税与就业关系方面各有其特点。大陆模式代表国家有法国、奥地利、德国、荷兰、比利时,主要依靠社会保险来救助失业者和提供养老金,这些国家的就业保护强于北欧国家。工会力量也很强大,并在扩大集体议价结果的问题上享有法律保护。强调有序竞争和社会责任,主张高福利高税收。地中海模式注重对老年人养老金的公共支出。严格立法保护(并减少)失业,并对提前退休提供慷慨支持,以减少求职者人数。代表国家有希腊、意大利、葡萄牙、西班牙。盎格鲁—撒克逊模式主张实行自由市场经济,强调市场竞争,反对市场垄断,不主张国家过多干预企业和个人的经济活动。提供相当优厚的社会补助,现金补贴主要给予符合工作年龄的人(欧盟规定劳动年龄通常为20~64岁)。工会势力单薄,劳动力市场相对不受管制,代表国家包括英国、爱尔兰。北欧模式在社会保障以及社会福利方面的公共支出最大,劳动力市场相对不受管制,有着积极的劳动力市场政策,强大的工会带来工资方面的高度平等,代表国家有丹麦、瑞典、芬兰、冰岛、挪威。社会保障资金主要来源于国家的一般性税收。

近年来,许多国家有选择地减少雇主所分担的社会保障税率,同时向一些雇主提供补贴,用于创造新的就业机会。为了提高就业水平,欧洲许多国家开始实施减轻特定群体如低收入者社会保障税等劳动税负、扩大税基等改革措施,同时将减少的社会保障税等劳动税负转移到对经济增长和就业友好型的税种上,如消费税、环境税和财产税等。尤其是北欧采取了一些减轻社会保障税负的措施以推进积极劳动力市场政策,主要体现在以下方面。瑞典为增进年轻人就业,对雇佣年轻人的雇主给予了为期1年的税率优惠,2015年1月1日起减少对雇佣青年劳动者雇主的社会保障税(增加减免扣除),2016年1月1日起恢复对雇佣青年劳动者雇主的社会保障税。挪威从2015年1月1日起将雇员和自主雇佣者的社会保障税起征点由2014年的39 600挪威克朗提高49 650挪威克朗,①旨在减轻低收入者的社会保障税负,同时增加雇主雇佣低收入人群的雇佣激励。由于丹麦、冰岛等国一直实行低税的社会保障税和高税的个人所得税,所以丹麦、冰岛等国在减轻劳动税负方面采取的改革措施主要集中在个人所得税的改革上。②

二、北欧社会保障税对就业水平产生影响的机制

市场经济中,由于工资的存在,社会保障税的法定归宿与实际经济归宿有所不同,同时社会保障税的税基、税率、纳税限额、缴税方式等税制要素通过与最低工资制度、社会福利(给付)制度、劳动市场相互作用,影响了劳动力成本,对就业产生了影响。北欧以其独特的社会保障税特征,对就业产生了明显的积极效果。

(一)北欧社会保障税负较低使劳动力市场更加有效

劳动供给和劳动需求是影响就业的两个主要方面。社会保障税作为劳动税的一种,影响了劳动力的供给和需求。劳动力需求可以表示为雇主支付给单个劳动力的全部工资的函数,其中包括社会保障税。一般雇员的税收如个人所得税税率或社会保障税中雇员缴纳部分的减少会增加劳动力供给;类似,雇主劳动税收的减少通常认为会增加劳动力需求。因此,税收变化对劳动力市场的影响取决于劳动力市场供给和需求的共同作用。而这种共同作用取决于经济主体的行为反应,通常用弹性来表示。需求或供给弹性越大,对税收变化的反应越大,结果由弹性较小的一方承担更高的税负。这在经济学理论上称为社会保障税的经济归宿效应。从上述分析可知,北欧社会保障税负水平相对于欧盟其他区域较低,这将有利于其他区域劳动力流入到北欧,增加劳动力的供给水平,使劳动力成本降低,有利于企业扩大规模,增强在国际市场上的竞争力。这一点可以从欧盟四大区域劳动参与率③的高低体现出来(见图1-图4)。很明显,北欧国家的劳动参与率高于其他区域,有足够的劳动力供给,这样才能使工资更能体现劳动力的价格,劳动力市场会更加有效。

(二)北欧社会保障税与劳动税综合作用抑制了贫困和失业陷阱的产生

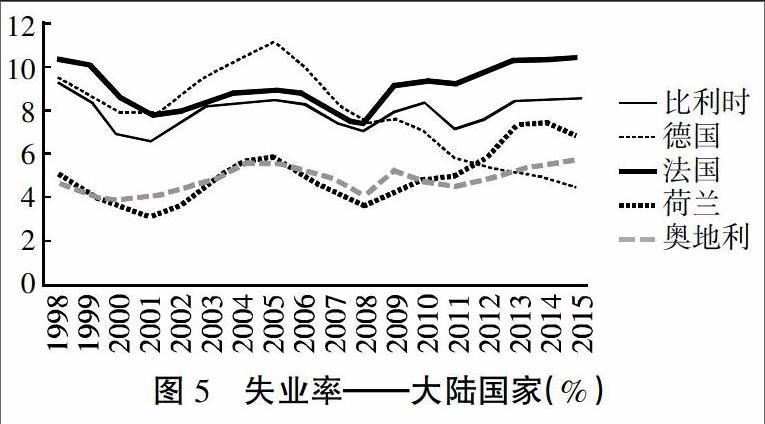

“贫困和失业陷阱”理论具体到社会保障税而言,是指个人通过努力工作试图来提高自己的收入,但缴纳社会保障税和个人所得税后,实际收入额反而比不努力时的实际收入额少,即努力程度与实际收入之间是负相关的关系。同时,在社会保障税与个人所得税的共同作用下,某些低收入者事实上存在着一个很高的“失业时的实有收入”对“就业时的实有收入”的替代率,即低收入者如果放弃工作选择失业时可能得到的净补助收入与其工作时缴纳社会保障税等税后净收入的比率。换言之,如果选择工作所获得的收入与选择失业津贴的福利收入在数量上非常接近,当社会保障税过高时,领取失业津贴的人所获得的收入实际上高于许多工作者所得到的税后收入。结果,一方面会抑制低收入者工作的积极性,由就业转为失业;另一方面,在法定最低工资不变的情况下,接受救济的失业者再就业所增加的家庭净收入很少,甚至为零,同样会抑制失业者再就业的积极性。根据表2的数据可以看出,北欧社会保障税负平均水平最低,劳动税负也处于第三的水平,瑞典是42.9%,芬兰是43.1%,丹麦是38.2%,平均水平只比盎格鲁—撒克逊模式稍高一点,相比其他模式都要低。这样就会使劳动者的努力程度与实际收入之间呈现正相关,对低收入者就业有激励作用,有效避免了贫困和失业陷阱的产生(见图5—图8)。

(三)北欧社会保障税减轻了社会保障税税基及税率的抑制效应

由于社会保障税大多采用比例税率且对工资薪金所得课税封顶不封底,即超过最高限额的部分不征税且没有规定免扣除,也未将家庭人口规模、结构和其他特殊情况考虑在内,同时对除工薪收入以外的收入項目如财产、资本利得、投资所得、租金、利息、股息等不征税,社会保障税的这些特征都使得社会保障税带有强烈的累退性质,使得低收入阶层的边际税率远远高于高收入阶层的边际税率。原因在于低收入阶层的收入一般低于社会保障税封顶限额的规定,即低收入阶层的全部所得都要作为课税对象征税,而高收入者的收入一般高于规定的封顶限额,也就是说高收入者收入中仅有一小部分作为课税对象,且缴纳的税额在高收入者全部收入(包括财产、资本等所得)中所占的比例微乎其微,而低收入者收入由于一般仅限于工薪所得,所以缴纳的社会保障税在低收入者总收入中所占的比例要远远高于高收入者。这就使得社会保障税加重了社会中低阶层的负担,形成了逆向调节,使得穷者更穷,富者更富。但北欧社会保障税制的设计却减轻了这种逆向效果。从税基上看,欧盟不同国家对社会保障税基具体规定有所不同,如德国、瑞典、英国规定不仅对工薪收入征税,还对营业收入和个体企业主收入所得、各种福利所得和养老金收入征税;奥地利、芬兰、意大利、葡萄牙还规定对体育或娱乐所得征税;芬兰、爱尔兰、西班牙规定对偶然所得征税;法国规定对资本征收15.5%的社会保障税。从税率看,社会保障税税率具体可分为养老保险税率、失业保险税率、工伤保险税率、生育保险税率以及医疗保险税率等,且大多数国家针对不同的项目实行差别比例税率,也有少数国家为设置分项税率而实行综合税率,如爱尔兰对雇主实行10.75%的综合税率(低收入者8.5%),雇员实行4%的综合税率。还有少数国家实行累进税率,如芬兰对支付工资总额低于2 025 000欧元的雇主征收0.8%的失业保险税率,超过2 025 000欧元的失业保险税率为3.15%。从纳税限额看,实行社保税的大多数国家对社保税规定有最高纳税限额,少有最低限额的规定,即不像个人所得税一样设有免征额,而是全额征税。如奥地利规定雇主和雇员的最高纳税限额为每月4 650欧元,瑞典只规定了雇员的应纳税所得的最高限额为SEK468 867,意大利则按照100.324×适用税率的公式设定雇主和雇员的纳税限额,并不是所有的国家都设有税基的封顶限额,如比利时、丹麦、芬兰、英国、爱尔兰等国则没有设置。综合看,北欧国家社会保障税制的设计相对于其他地区,体现出了对高收入者多征税,而对低收入者少征税的特征,一定程度上避免了社会保障税的累退效果。

三、北欧社会保障税对就业影响的实证分析

(一)指标选取与变量数据

就业率表示就业人口占劳动力人口的比重,反映了一国的就业状况;社会保障税占GDP比重,可以反映一国社会保障税的相对税负水平。为方便考察和比较北欧五国社会保障税对就业的影响程度,本文选取社会保障税收占GDP比重作为社会保障税的量化指标,用SSC表示,选取就业率、失业率、劳动参与率等作为就业形式指标,分别用E、UE和LP表示。同时将GDP作为控制变量,以GDP年均增长速度作为计量指标,利用北欧五国2003—2015年的相关数据进行分析,分析结果见表4、表5、表6所示。

(二)检验方法与结果

运用面板数据模型就北欧五国的社会保障税对就业的影响进行实证分析。基本模型为:EI=c+b1×SSC+b2×GDP+δ

其中EI为因变量,代表就业指标,具体包括E(就业率指标)、UE(失业率指标)和LP(劳动参与率)三个指标。SSC为自变量,代表社会保障税指标。GDP为控制变量,代表经济增长速度。c为截距项,代表自然失业率。b1、b2为自变量系数,分别表示社会保障税及GDP对就业的影响方向和程度。δ为随机误差项,代表其他影响就业的因素。

由表4可知,在M4模型即加权面板数据模型中,各变量均通过1%的显著性检验,因此选取M4模型结果。从结果可知,社会保障税与就业率呈反向变动关系,社会保障税占GDP的比重每增加1个百分点,就会引起就业率下降0.72个百分点。

由表5可知,M1、M2和M4在1%的显著水平下均通过了显著性检验,但M1模型的拟合优度较差,仅有49%。M2和M4比较,虽然M2的拟合优度好于M4的拟合优度,但是M2中社会保障税与失业率成反方向变动关系,与理论和实际不符,因此,选择M4模型。根据检验结果可知,社会保障税占GDP的比重每增加1个百分点,会引起失业率增加0.14个百分点。

由表6可知,在M4模型即加权联合面板数据模型中,各变量均通过1%的显著性检验,因此选取M4模型结果。从结果可知,社会保障税与劳动参与率呈反向变动关系,社会保障税占GDP的比重每增加1个百分点,就会引起劳动参与率下降0.53个百分点。

四、结论与建议

通过理论和实证分析,社会保障税对就业具有抑制作用。从数据来看,北欧五国社会保障税每增加1个百分点,分别引起就业率和劳动参与率下降0.72个百分点和0.53个百分点,失业率上升0.14个百分点。同时,欧洲各国在2015年、2016年就业形势向好(如欧盟28国的失业率由2014年的10.20%降为2015年的9.39%)与2014年各国对社会保障税进行的改革措施具有很大的关系,可见,社会保障税的适当减负对改善各国的就业有明显促进作用。但也必须注意,这种结论是与北欧社会保障税制的特点与原有的税负水平高低密切相关。对于欧盟其他的区域,未必是这样的一种结论,因为社会保障税与就业的关系取决于社会保障税的收入效应和替代效应的相对变化程度。另一方面,虽然北欧五国社会保障税负一直相对比较稳定,但芬兰和瑞典的社会保障税负却相对高于其他三国,二者的失业率也明显高于其他三国,2009—2014年两国失业率一直保持在8%左右。根据上述研究的结果,社会保障税应向有助于提高就业水平的方向转变,降低工薪阶层的社会保障税负,进一步提高雇主缴税限额,增设雇员社会保障税的必要扣除额,改革征税客体,扩大税基范围。同时还需要增强欧盟成员国之间社会保障税收政策的协调,提高劳动力的流动程度。社会保障税制完善的方向,应由追求效率的受益原则向体现社会公平的量能负担原则转变;提高雇员的社会保障缴费比例,增强社会保障税的透明度,制定积极的劳动力市场政策。

注释:

①Taxation trends in the European Union: Data for the EU Member States,Iceland and Norway[M].Euro stat statistica lbooks,ISSN 2467-0073,2014。

②Recent Reformsof Tax Systemsin the EU:Good and BadNews[J].European Commission,WORKING PAPER N.39-2013。

③本文選取失业率、就业率和劳动参与率等三个变量作为就业形势的量化指标,失业率表示失业人口占劳动人口的比率;就业率表示就业人口占劳动力人口的百分比;劳动参与率表示经济活动人口占劳动年龄人口的比率。

参考文献:

[1]朱文娟.中国社会保险费的就业效应研究[D].武汉:华中科技大学,2013,(6).

[2]成新轩,柳佳龙.北欧国家社会保障制度改革的经济效应研究[J].社会保障研究,2014,(6).

[3]王元月,游桂云,李然.社会保障——理论、工具、制度、操作[M].北京:企业管理出版社,2005.

[4]Jonathan Gruber ,Kevin Milligan,David A. Wise. Social Security Programs and Retirement Around the World: the Relationship to Youth Employment,Introduction and Summary[J].NBER Working Paper Series,January,2009.

[5]Kerry L. Papps. Effects of Social Security Tax es and Minimum Wages[J]. Cornell University,2012.

[6]Kyle Pomerleau.A Comparison of the Tax Burden on Labor in the OECD[J].Fiscal Fact. No. 434,June 19,2014.

[7]Laura Puglish. Fiscal Devaluation in the Euro Area: What has Been Done Since the Crisis?[J].European Commission,Working Paper. N.47-2014.September,2014.

[8]Study on the effects and incidence of labor taxation. Taxation and Customs Union,Working Paper. N. 56-2015.

[9]Taxation trends in the European Union: Data for the EU Member States,Iceland and Norway[M].Eurostat statistical books,ISSN 2467-0073,2014.

[10]Recent Reforms of Tax Systems in the EU:Good and Bad News[J].European Commission WORKING PAPER N.39-2013.

[11]Tax Reforms in EU Member States:2015 Report[J].European Commission WORKING PAPER N. 58-2015.

A Study on the Influence of Nordic Social Security Tax on Employment Level

Cheng Xinxuan, Liu Man

(School of Management,Hebei University, Baoding, Hebei 071002)

Abstract: After the EU sovereign debt crisis, many countries in Europe are facing severe unemployment problems. In order to improve the level of employment, since 21st century, European countries have carried out the tax-reduction reform on social security tax to reduce the enterprises' tax burden and increase employment incentives. Whether the reform of social security tax has an impact on employment and how effective it will be is a question worth studying. The paper analyzes the characteristics of the social security tax in 5 Nordic countries, explores the relationship between the unemployment rate, employment rate and labor participation rate, and studies the mechanism of the impact of social security tax on emplyment. By using the panel data, the empirical research on the employment effect of Nordic social security tax is carried out, and it is found that the level of social security tax burden is negatively correlated with the employment. Moreover, every 1 percentage point increase of social security tax(accounting for the proportion of GDP) will cause the employment rate and labor participation rate repectively decreasing 0.72 and 0.53 percentage points, the unemployment rate rises 0.14 percentage points. Therefore, it is necessary to perfect EU social security tax policy aiming at improving employment incentives.

Key words: Social Security Tax; Employment Rate; Unemployment Rate; Labor Participation Rate