管理层过度自信对现金股利分配的影响

郑伟娜

[摘要]股利政策一直是公司金融及财务管理的热门研究领域,而信息技术和互联网又是近几年大力提倡以及大力扶持的行业之一。很多学者在许多年前就开始研究管理者过度自信对股利分配的影响,但基本都是基于传统行业或者整个资本市场的上市公司,而本文则关注在信息技术这个新兴行业中管理者过度自信对现金股利支付的影响。

[关键词]过度自信;信息技术;现金股利

1研究背景和意义

股利政策是投融资决策的延续,是公司利润的分配方式,决定了资金的来源及资金成本的高低,影响企业的价值。国内外学者对股利政策进行了广泛深入的研究,但都是建立在完美市场假说和理性人的基础上,忽视了对行为主体的心理、情绪和行为方式的研究。传统理论不能解释非理性人在决策过程中的行为。因此探讨管理者非理性行为对现金股利的影响可以弥补传统理论的不足。本文则研究管理者的过度自信这一非理性的行为对企业现金股利分配的影响。

2理论基础和研究假设

2.1理论基础

MM理论认为,股利政策不会影响股东财富和公司价值。与之相对的股利相关论,如税差理论、一鸟在手理论等,虽不拘泥于完美市场假设,但仍没有考虑到管理者不是理性人这一事实。

之后,又有学者提出股利迎合理论、投资者股利偏好理论等,打破了管理者是理性人这一假设,认为投资者与管理者都是有限理性的。本文研究的正是管理者最为常见的一种非理性行为,即过度自信对现金股利分配政策的影响。

2.2研究假设

国外学者认为过度自信的管理者会倾向于把资金留在公司进而少发现金股利,但基于我国资本市场制度,证监会为保护中小股东的利益,出台了规范上市公司现金股利发放的政策。信息技术产业的发展过快使企业融资需求增强,综合证监会的要求,信息技术企业中过度自信的管理者就认为外部融资较其他行业容易,因此过度自信的管理者出于再融资目的而选择多发放现金股利。

基于以上分析,本文提出以下假设。

H1:信息技术行业中,管理者过度自信的公司有一种多发现金股利的意愿。

3实证分析

3.1样本数据来源

本文选取2013-2015年信息技术服务业当中的企业进行研究,并对样本进行筛选和剔除。

本文数据来源均为国泰君安数据库。

3.2模型设定与变量说明

(1)模型设定。除了管理者自身的特征外,公司本身的特性也会影响着现金股利的分配。因此,还要将公司本身的特性作为控制变量放入模型之中。

针对本文的假设1,构建假设模型1:

(2)变量说明。①被解释变量。本文共有兩个被解释变量,假设1中,被解释变量为PAY,当企业发放股利时,PAY的值取1,不发放股利时,PAY的值为0。②解释变量。OC是解释变量(Over Confidence),本文将管理层持股增加或者不变,且不为0作为管理者过度自信的标志。如果管理者过度自信,则OC值为1,否则为0。③控制变量。a.EPS:每股收益。盈利能力替代指标;b.Size:公司规模。用总资产的自然对数来替代公司规模指标;c.Growth:公司成长性。用托宾Q来作为公司成长性的替代指标;d.Lev:公司债务风险水平。用资产负债率作为公司债务风险水平的替代指标Ie.cF:派现能力。用每股经营活动现金流量作为现金流量水平的替代指标。

4实证检验及结果分析

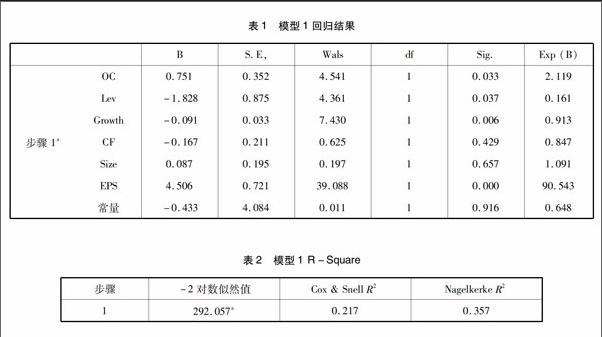

管理者过度自信与现金股利支付意愿分析。首先对模型1进行分析,采用二元Logistics模型进行回归分析,分析结果如表1和表2所示。

由表可知,R2大于0.2,模型拟合程度较高。管理者过度自信(OC)的系数为正,且在5%水平下显著,与假设一致。且企业的债务风险(Lev)的系数为负,说明资产负债率越高,公司越不愿意派发现金股利;成长性(Growth)的系数为负,说明公司的成长能力越强,更愿意把资金留在企业,不愿意派发现金股利;公司的规模和EPS均与派发现金股利的意愿正相关,说明规模越大,EPS越大,公司更愿意派发现金股利。

5结语

本文从管理者过度自信的角度分析对现金股利支付的影响,综合相关文献提出了假设,最后得出结论:在信息技术行业中,管理者过度自信会导致公司有现金股利支付的意愿。