股票价格分化探因

尹中立

A股市场的股价,不仅仅取决于现金流的折现,所有的股票都包含着壳的价值。

近期股市最大的特点莫过于蓝筹股与中小创之间的分化了,在中小创股价不断走低之时,蓝筹股却不断走强。把代表蓝筹股的上证50指数与代表中小创股价的中小300指数进行比较可以直观地看出它们之间的分化走势,这两个指数曲线自2016年年中开始呈现背离的走势,而且喇叭口有扩张的趋势。

这真可谓“一边是海水,一边是火焰”。

原因是什么?这种现象可持续吗?

旧常识难以解释

有人认为这是价值投资理念的回归。我们回顾一下A股市场的历史,大盘蓝筹股很少超越中小创,大部分时间里蓝筹股实际上是不受市场待见的。用价值投资的逻辑很难解释2013年前后股价的分化,2012年年底到2014年蓝筹股指数一路下行,而中小创在这一年多时间涨了80%。

也有人说,是因为国家队护盘导致了股价分化。国家队主要买蓝筹,所以导致了上证50这些大盘蓝筹指数的上涨。但从2017年第一季度的股东名单看,国家队实际在减持这些所谓的白马股,有的甚至是清仓式减持,如格力电器(000651.SZ)股东中,2016年还有国家队的身影,到2017年第一季度,代表国家队的证金公司已经不在前十大股东名单中。所以,用国家队的行为不能解释蓝筹股与中小创的分化。

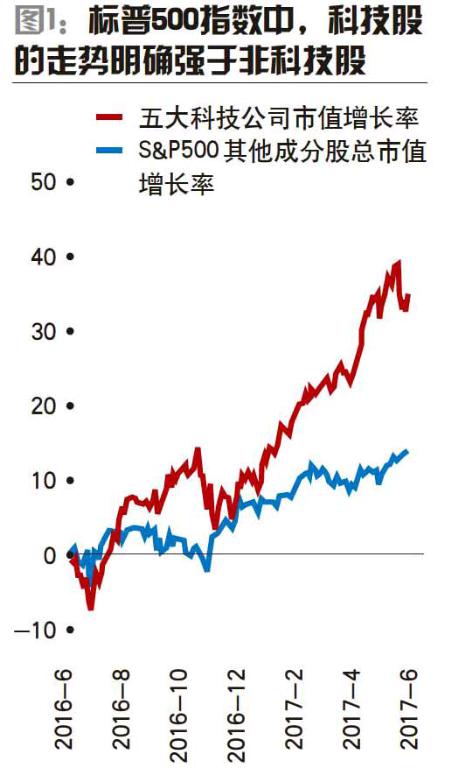

还有人认为,这可能是市场投资者对科技股的投资偏好在下降。从美国市场看,传统的蓝筹股在当下也不是主流,标普500指数中,科技股的走势明确强于非科技股(见图1),和A股市场正好反过来。科技股在当下全世界的股市潮流当中受追捧,为什么在中国A股,科技股却受到了抛弃。难道是中国科技股不行吗?阿里、腾讯和百度等都是中国的科技公司,在全球市场都受到追捧。因此,不是科技行业在中国发展势头不行,是因为A股市场出了问题。

市场股价的分化从2016年第四季度开始,与新股发行开始常态化的时间一致。因此,有人认为新股发行破坏了市场的资金供求关系,新股发行太快导致了股票下跌,因此,希望能够放缓IPO。但该观点无法解释上证50的上涨。

为什么IPO导致了中小创的下跌,而没有影响到蓝筹?为什么同样是新股的发行,只影响到了局部,而没有影响到全部,而且不仅没有影响到全部,还导致了另外一小部分还在创新高,其背后的逻辑是什么?

殼价值渐消

要理解其中的逻辑需要从股票定价理论说起。从股票市场的定价理论来看,股价是上市公司未来现金流的折现,股价取决于三个因子:第一是这个现金流的预期,第二个因子是无风险收益率,第三个因子是风险溢价。股价与第一个因子呈正比,与后面两个因子成反比。除了这三个因子之外,从理论上来说,其他的所有的因素和股票市场定价都没有关系。

但A股市场的股价,不仅仅取决于现金流的折现,所有的股票都包含着壳的价值,这是A股之特色。股票之所以存在壳价值是因为A股的IPO的制度存在行政管制,IPO的发行数量和节奏,甚至发行的价格都是受到严格的行政控制。而成熟市场,包括中国的香港市场,实行的是注册制,只要符合条件,只要有人愿意买你的股票,随时可以发行。在这种随时可以发行的情况下,股票的壳是没有价值的。

所谓的壳公司就是那些没有主营业务,或者是主营业务已经处在难以持续的状态的上市公司,它们在股票二级市场交易的市值就是壳价值。壳价值主要取决于IPO的成本(IPO成本包括时间成本、财务成本及灰色成本)。当IPO处于暂停状态,或IPO排队的公司很多而新股发行的速度比较慢时,IPO的时间成本就高。每个准备IPO的公司都会聘请中介机构入场,每年都要向这些中介机构支付费用,这些费用支出就是IPO的财务成本。另外,IPO的过程中还要支付各项灰色的费用。

壳价值除了受IPO的成本影响之外,还与二级市场行情有关。向一个壳公司注入优质资产的时候,在二级市场会实现超额的收益,该收益的高低与二级市场情况直接相关,当行情处在牛市时,向壳公司注入资产会获得比熊市高得多的收益。所以壳的价值等于IPO的成本+借壳收益。

我们把沪市市值最小的50家公司视作壳公司,把这些公司进行简单算术平均做出一个指数,这就是中国壳价值的走势图(见图2)。从壳价值指数图可见,2014年年初到2016年的9月底,A股壳的价值快速上涨,股灾之后迅速创了新高,壳公司的股票活跃程度远远超越大盘。2014年以后,壳的价值涨了200%多,主要原因是IPO暂停,在IPO暂停的过程当中,很多优质资产选择借壳上市,所以导致了壳的价值不断飙升。这个过程当中还有中概股回归的案例,进一步刺激了壳价值的上升。

壳的价值在2016年的第三季度达到最高,每个壳的价值大约30亿-40亿元。从2016年第四季度开始,IPO开始常态化,新股发行速度加快,新股排队的时间成本降低,所有的准备借壳的资产,都准备报IPO,所以壳价值迅速贬值,从30亿-40亿元贬值到现在的20亿元左右,贬值了约30%。

壳价值是论个来计算的,每一个公司,不论股本的大小,壳的价值是一定的,对于小盘股,对应的每股所包含的壳的价值就很高。因此,小盘股对壳价值的波动远比大盘股敏感。

在壳价值贬值背景下,我们应该做出怎样的操作?我在2016年年底出版的《2017年度中国金融报告展》蓝皮书里提出来的股市投资策略是“抓大放小,买入蓝筹股,卖出中小板”。市场运行的结果与本人的预测完全一致。这是一种对冲的策略,而且这种对冲操作策略已经越来越成为一种潮流。当对冲的操作策略越来越成为一种趋势的时候,成为各种机构共同遵守的交易的一种手段,就会出现这样一个分化。这就完美地解释了,为什么中小创下跌,而蓝筹股创新高。

同样的逻辑,我们可以解释2014年前后中小创领先于蓝筹股。2014年前后IPO暂停,壳价值上升,中小创股价上涨,所以“买入中小创,卖出蓝筹”成为当时对冲的主流。

这里面还顺便解释一下,2014年11月底到2014年的12月底这一个多月的时间出现了另外一种分化,在这个时间里中小创是下跌的,代表蓝筹的上证50在这一个月当中涨了50%。原因是,2014年11月21日,降息降准政策出台之后,上证指数突破2400点,牛市开始得到确认,所有的机构预期高度一致,大家都急于在最短的时间之内完成建仓,买入蓝筹股成为首选,所以蓝筹股在那个时候出现了大涨。在这个大涨的过程当中,私募的很多机构,包括很多基金出现了巨额的亏损,为什么?因为在这之前,他们的对冲策略是“卖出蓝筹,买入中小创”。当蓝筹突然大幅度飙升,账面就出现了较大的亏损,于是恐慌性调整持仓结构,中小创股票遭到抛售,很多机构在这一个月的时间赔了15%左右,于是,出现了“大牛市来临的时候,把熊市里面赚的所有的钱全部赔光了”的怪现象。

何时中小创再度成为我们心目当中的白马王子?取决于IPO政策的调整,假如为了稳定市场,重新控制IPO的数量和节奏,重新鼓励借壳重组行为,将导致壳价值重新上涨,则中小创会再次受到市场的追捧,此时蓝筹股有可能被甩卖,市场出现大逆转。