基于Kano模型的互联网时代客户零售信贷需求的挖掘与分析

陈鸿偲

(山东大学(威海)商学院 山东 威海 264200)

摘 要:在互联网时代下,金融客户的服务需求追求个性化的特征日益明显。本文以商业银行零售信贷业务为例,基于Kano模型深入挖掘互联网时代客户的服务需求特点,最后从客户需求出发,为商业银行客户需求的服务模式提出建议。

关键词:客户需求;零售信贷;商业银行

1、获取客户需求

商业银行零售信贷业务服务基本上呈现出如下流程:

受理客户咨询---引导客户需求---处理贷款申请--落实放款条件---执行放款操作---贷后业务管理---提供售后服务

依据商业银行的服务流程提取出8项服务需求作为调查内容,包括银行环境、管理员专业性、信贷业务门槛、信贷额度与期限、贷款利率、审核时间、服务态度、投诉处理等。

2、基于Kano 模型分析客户服务需求

2.1 Kano 模型

Kano 模型中定义了的三层次服务需求,即必备型需求、期望型需求和超出预期型需求。必备型需求是客户认为是该产品或服务理所应当具备的质量特性,如果丧失了这一质量特性,该产品或服务也就丧失了其特征功能;期望型需求是客户要求该产品或服务要具备的质量特性,客户满意度与该服务质量特性满足程度之间呈现正的线性相关关系;超出预期型需求是客户不知道的该产品或服务质量特性,一旦满足客户满意度将得到极大提升。

2.2分区分析客户需求

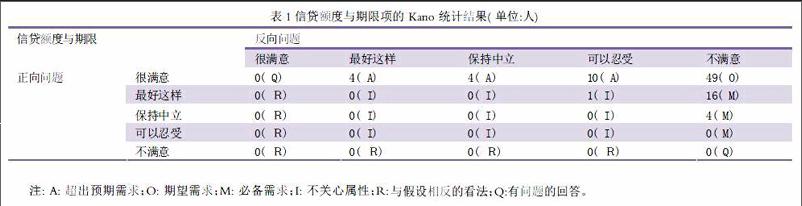

根据银行环境、管理员专业性、信贷业务门槛、信贷额度与期限、贷款利率、审核时间、服务态度、投诉处理等8项客户需求设计Kano调查问卷。首先列明正向和反向两类问题,其中正向问题是改善某项服务需求状况时的客户感受变化,反向问题则是降低某项服务需求质量时的客户感受情况。而在回答设计中采用李克特量表的5 级划分,下面以客户需求项为“信贷额度与期限” 为例进行了具体说明。正向问题:如果信贷额度与期限增加,您的感受如何?(1)很满意(2)最好这样(3)保持中立;反向問题:如果信贷额度与期限减少,您的感受如何?(3)可以忍受(4)不满意。

本次调查对象为办理银行业务的客户群体,共发放问卷100份,回收有效问卷88 份,有效回收率为 88%。调查结果中,对于“您是否在银行办理过信贷业务”项,办理过的人的占了总人数的 87.5%,未办理过的人的占了13.5%,说明被调查者大部分是信贷业务服务有一定了解的。笔者在对问卷调查数据进行统计分析后,得出8项客户需求的 Kano 统计结果,下文以客户需求项为“信贷额度与期限” 为例进行了具体说明。

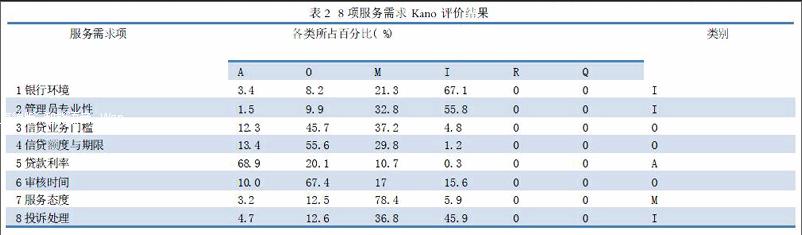

同样的,对其他7项服务需求也进行 Kano 统计结果整理。表2显示了结果汇总后计算出的各项需求在回答类别(A、O、M、I、R、Q)中所占百分比,得出银行环境、管理员专业性、信贷业务门槛、信贷额度与期限、贷款利率、审核时间、服务态度、投诉处理等8项客户服务需求的评价结果。

从表2中分区分析客户服务需求所获得的结果如下:

(1)贷款利率属于超出预期型客户需求(A区)

(2)信贷业务门槛、信贷额度与期限、审核时间3 项属于期望型客户需求 ( O 区)

(3)服务态度项属于必备型客户需求(M区)

(4)银行环境、投诉需求属于不关心需求( I 区)

3、具体结论

(1)信贷业务门槛、信贷额度与期限、审核时间这3 项服务需求划分在O区,即属于期望型客户需求。此类需求与客户满意度成正的线性相关关系,此类服务质量越高,客户也就会越满意;需求得到满足的越少,客户越不满意。因此要重点保证这3项服务需求。

(2)银行环境、投诉需求2项服务需求划分在I 区,即属于不关心属性。提供此类需求与否对客户的满意度不会造成太大影响。因此改进此类服务的必要性不是太大。

(3)服务态度划分在M区,即属于必备型需求。此类需求在产品或服务中必须具备,是银行服务系统必须首要保证的服务需求。

(4)贷款利率划分A区,即属于超出预期型客户需求。此类需求一旦满足客户满意度将得到极大提升,如果没有满足客户也不会感到不满。因此,在实践中银行服务系统需关注此类需求。