论城镇化背景下的农村金融制度创新路径*

周 梅

(常熟理工学院经济管理学院,江苏苏州 215500)

·结构调整·

论城镇化背景下的农村金融制度创新路径*

周 梅

(常熟理工学院经济管理学院,江苏苏州 215500)

随着城镇化水平的不断提高,我国农村金融制度也经历了数次变革,然而当前金融制度仍难以适应农村经济的发展的需要。文章将我国改革开放以来城镇化历程划分为3个阶段,并分段概述。对城镇化背景下我国农村当前以政策金融、商业金融及合作金融为主要构成的金融制度发展进行梳理,并结合具体数据对其演变路径进行纵向分析,分析认为,我国农村金融制度存在结构单一、功能发挥不充分、形式单一,创新不足且对农村民间融资的监管和疏导缺失等问题。针对当前我国农村金融制度存在的缺陷从微观、中观和宏观层次提出相应对策以供借鉴。

城镇化 农村金融制度 创新路径 金融监管 民间融资

0 引言

城镇化也称城市化,是指随着国家经济发展和科技水平的提高,二、三产业比重上升且不断向城市聚集,农村人口不断向城镇转移的过程。城镇化水平不仅反映出经济、社会和文化配置的有效程度,也是整个社会经济和文明进步程度的体现[1]。当前,我国城镇化率已超过50%。在这一进程中,金融支持功不可没。我国农村金融制度经过数次改革,当前已形成了以政策金融、商业金融及合作金融为主的金融制度。金融作为经济的血液,是农村经济文化建设的重要一环,对于推动现代农业发展、实现农民增收有着重大的作用。虽然金融机构数量众多,但是由于农村融资存在着需求数量庞大、分布较为分散及农民收入低等特点,导致农户融资难、融资贵等问题,直接制约了农户、新型农业主体及涉农企业的发展。这一现象说明当前农村金融制度仍难以适应农村经济的发展的需要,关于农村金融制度创新问题一直以来都是国内外学者研究的焦点之一,Michal[2]通过大量研究,认为农村地区的金融发展会使其物质资本总量降低,同时却会增加农村地区劳动力供给,从而提高农村地区人均福利水平。张靖霞研究认为[3],目前农村金融资源稀缺,政策性金融机构更应发挥自身作用,在提供优惠贷款、保护农业生产经营、强化金融产品创新方面加大力度,成为破解“三农”问题的中流砥柱。叶军八则认为完善农村金融体系,进一步促进农业经济发展,应在扩大金融服务范围、完善金融组织体系、发挥市场调节功能、加强政策导向4个方面进行优化改进[4]。总体来看,现有专业文献大部分都是从农村经济发展的角度去考量、探究发展农村金融的重要意义、发展模式、改革创新的,但从城镇化的视角探讨农村金融机构制度创新的相关文献则相对较少,为此文章试图探究城镇化背景下我国农村金融制度的发展轨迹,并对其展开分析,以期找到农村金融制度的创新路径。

图1 1978~2015年我国城镇化率

1 我国城镇化历程与农村金融制度发展概述

改革开放以来以来,我国城镇化水平不断提高, 1978年我国城镇人口仅1.7亿人, 2015年达到7.7亿人,平均每年增加约1621.6万人。城镇化率在1978年仅为17.92%, 2011年,我国城镇人口比重首次超过50%,达到51.27%, 2015年时达到56.1%[5](图1)。

我国农村金融制度的改革是随着我国改革开放30多年以来的城镇化进程进行的,其主要经过了以下3个阶段[6]。

(1)城镇化启动阶段(1978~1985年)。从图1中可以看到,这一时期城镇化率呈缓慢增长趋势,到1985年仅为23.71%,年均增长率为0.83%。造成这一现象的原因主要是,改革开放以后,农村经营体制的改革尤其是家庭联产承包责任制的实施为农民脱离土地提供了条件,与此同时乡镇企业的迅速发展吸纳了农村富余劳动力,并带动了城镇的发展。然而改革起步时期,由于户籍制度、粮油供应制度及城市就业、福利制度的限制[7],城镇化进程较为缓慢。这一时期广大农村正在摆脱计划经济的束缚,商品开始自由流通,此时农村金融制度创新主要集中在商品流通领域,服务城镇化的作用尚不明显。

(2)城镇化缓慢增长阶段(1986~1995年)。图1中这个时期城镇率仍然呈缓慢上升趋势,与1978~1985年期间的折线斜率相比略平缓,年均增长率约0.53%,这一时期是改革开放以来城镇化进程最为缓慢的阶段,劳动密集型的轻工业快速发展,尤其沿海地区出现大量由新兴小城镇组成的“工业化地区”对城镇化推动作用较为明显。此时农村受工业化、城镇化双轮驱动,经济活动开始活跃,金融制度创新力度有所增强,一些银行业金融机构、民间借贷等开始崭露头角,但从规模与实力上看仍处于初级阶段。

(3)城镇化加速发展阶段(1996年至今)。图1中1996年出现明显的转折点,折线斜率变得陡峭,城镇化在这个时期发展迅速,年均增长率约为1.4%。这一时期经济体制的改革带动了城镇化发展, 2001年以后农村劳动力向城市转移,各种税费的取消也为加速城镇化进程提供了条件,农村金融活跃程度得以提高,服务对象更为丰富,业务领域得到进一步拓展,自身实力不断壮大,并承担了城乡基本公共服务均等化、农业转移人口市民化等新的历史使命。新时期背景下,党中央提出走中国特色新型城镇化道路、全面提高城镇化质量的新要求,明确了未来城镇化的发展路径、主要目标及战略任务,是指导全国城镇化健康发展的宏观性、战略性、基础性规划,也对农村金融制度创新提出了更高的要求。

图2 目前农村金融体系构成

2 城镇化背景下农村金融制度演变路径及分析

2.1 我国农村金融制度发展历程

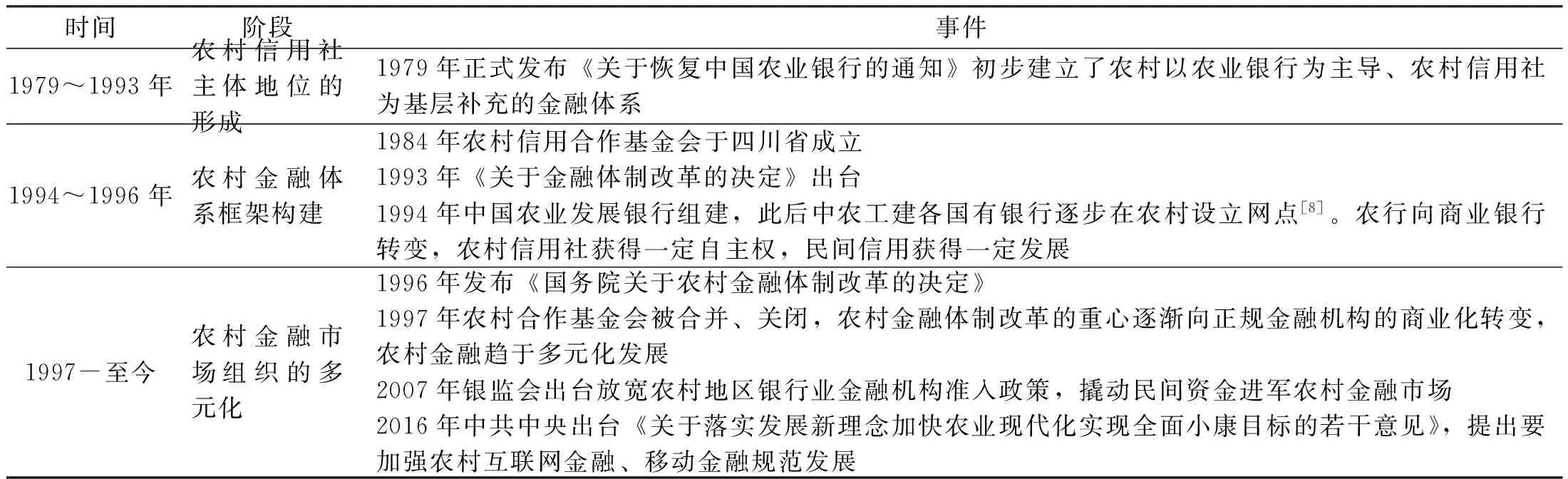

自改革开放以来,我国农村金融制度在各个时期均有变化。表1显示,从最初以农村信用社为主体地位,到最终形成以政策性金融、商业金融、合作金融及非银行金融为主要构成的金融制度发展历程(图2)。

表1 我国农村金融制度演变历程

时间阶段事件1979~1993年农村信用社主体地位的形成1979年正式发布《关于恢复中国农业银行的通知》初步建立了农村以农业银行为主导、农村信用社为基层补充的金融体系1994~1996年农村金融体系框架构建1984年农村信用合作基金会于四川省成立1993年《关于金融体制改革的决定》出台1994年中国农业发展银行组建,此后中农工建各国有银行逐步在农村设立网点[8]。农行向商业银行转变,农村信用社获得一定自主权,民间信用获得一定发展1997-至今农村金融市场组织的多元化1996年发布《国务院关于农村金融体制改革的决定》1997年农村合作基金会被合并、关闭,农村金融体制改革的重心逐渐向正规金融机构的商业化转变,农村金融趋于多元化发展2007年银监会出台放宽农村地区银行业金融机构准入政策,撬动民间资金进军农村金融市场2016年中共中央出台《关于落实发展新理念加快农业现代化实现全面小康目标的若干意见》,提出要加强农村互联网金融、移动金融规范发展

改革开放后我国城镇化与经济高速发展、政府政策导向密不可分,这一进程中农户及新型农业主体在农产品流通、基础设施建设、农民生活等方面都对融资和金融产品提出了更高要求,使农村金融制度创新呈现出加快发展的态势,直接体现在银行类金融机构和非银行类金融机构的种类不断增多、发展模式不断丰富、规范化程度不断提高等方面。

2.2 我国农村金融制度存在的问题

2.2.1 银行业金融机构占多数且结构单一

图3 农村金融机构网点组成结构注:数据来源于中国银监会公开数据

我国城镇化水平提高的同时,农村金融体系也在不断完善。当前已逐步形成了以农村银行类金融机构为主、非银行类金融机构及其他微型金融组织为辅的多层次的农村金融服务体系[9]。2014年银监会启动并实施了基础金融服务“村村通”工程,印发了《关于推进基础金融服务“村村通”的指导意见》,引导和鼓励银行类金融机构对农村地区进行网点覆盖,一些边远农村摆脱了金融机构空白的现象。截至2014年底,我国农村地区金融机构数量达到3 566家,主要为农村信用社、农村商业银行、农村合作银行、村镇银行、贷款公司及农村资金互助社,营业网点总数达到8.139 7万个。从图3所示的金融机构网点构成上看,银行业金融机构占99%以上,其中农村信用社比重达51.85%,农村商业银行达40.26%,村镇银行和农村合作银行总占比不足8%,农村资金互助和贷款公司总占比不足1%,金融机构组成结构较单一,而城镇化水平的不断提高的趋势下,农村对于融资需求更趋向多元化,当前金融制度显然已不能满足农村多元化的融资需求。

2.2.2 正规银行金融机构功能发挥不充分

农业发展银行、农业银行及农村信用社作为我国农村金融体系的“三驾马车”[10],却未能充分发挥服务农村经济的功能。首先,农业发展银行作为唯一的农业政策性银行,不仅功能单一,且效率低下,主要表现在:审批贷款长需3个月以上,发放贷款需2d以上[11]。其次,中国农业银行改股上市以后更注重盈利,支持农村发展的功能逐渐丧失。最后,作为服务三农中坚力量的农村信用社,多年来存在产权不明晰、经营机制僵化及内控乏力等问题[12],功能发挥也受到限制。其他商业银行由于“逐利性”的本质,将从农村吸收到的存款投放到城市,而农民和涉农企业贷款困难,成为农村的“抽水机”。

2.2.3 金融服务形式单一,创新不足

由于目前传统金融机构主要通过抵押物发放贷款,我国政府虽然根据农村具体情况,例如土地房屋没有产权,没有固定收入等,出台了一系列的惠农政策,允许将土地经营权、农民宅基地、林权及农产品存货等进行抵押贷款。但是由于产权制度不够完善,土地经营权、林权涉及农民乃至地方政府自身利益等原因,在操作上存在一定难度。另外农村贷款具有数量多、分布分散、总需求量大而个体需求金额小等特点,各金融机构缺乏根据农村特点研发的金融产品来满足城镇化水平不断提高的背景下农民、各新型农业主体的融资需要。

农户及涉农企业在债券保险方面参与度较低,截至2014年底,全国上市企业中涉农企业仅218家,约占我国上市公司总数的5.8%; 股票融资方面,涉农企业首发融资仅3家; 在农业保险方面,实际保障水平较低,例如三大粮食作物保险,保障水平仅为300元/667m2,而实际平均成为400元/667m2以上,另外粮食作物的投保率约为50%,三大粮食作物平均投保率仅为65%,与发达国家比还存在较大差距。

2.2.4 农村民间融资的监管与疏导缺失

我国农村民间融资十分活跃,据《中国农村金融发展报告(2014)》有关数据表明,农村民间借贷参与率高达43.8%,而正规信贷可得性约为27.6%,低于40.5%的全国平均水平。其原因在于正规金融机构功能和服务缺失导致产生的供给不足和农民和涉农企业对融资的巨大需求之间的矛盾。民间融资由于放款快、手续简便及不需要抵押等特点发展迅速,在资本逐利的本质作用下,市场经济存在自发性、盲目性和滞后性等缺陷而政府也未对其进行有效的监管和疏导,导致民间融资市场秩序混乱且风险事件频发[12]。

图4 农村金融制度创新路径

3 城镇化背景下农村金融制度创新路径分析

通过上述分析得知,我国农村金融制度在组织结构、金融产品和服务及金融市场监管上存在缺陷,因此农村金融制度创新要立足于此,构建能克服以上缺陷以满足广大农民和涉农企业需求的金融制度[13]。该文试图从农村融资需求主体出发,将影响农村金融制度创新的因素分为微观、中观、宏观等3个层次,其中微观层次主要针对农业银行、农信社、村镇银行等银行业金融机构,中观层次主要针对信用环境、市场化运作等金融资本市场发展方略,宏观层次主要针对政策支持、市场监管、法律法规制定等政府行为,通过渐进式方法构建出构建出创新农村金融制度的贝壳图(图4),试图探索我国农村金融金融制度进行创新路径。

3.1 微观层次

从微观层面来看,金融机构作为客户接触到的一线金融经营主体是金融制度最基本的组成部分,创新需从以下3个方面进行。

3.1.1 深化改革,加大正规金融机构扶农力度

银行类金融机构方面,农业发展银行作为政策性金融机构要拓展业务范围,完善运行体制。在城镇化进程中,农民、新型农业主体和涉农企业在农业生产投入和技术投入上存在巨大融资需求,农业发展银行应提高运行效率切实将国家支农惠农政策落实到实处,应针对优质项目开通绿色通道; 农村信用社要进一步明晰自身产权,深化机制改革,针对农村贷款量大而分散的需求特点,研发不同周期、品种和风险的金融产品,在投放贷款时注重合理评估风险; 政府也可通过税收优惠、贴息等政策鼓励商业银行向农村投放贷款,根据实际情况制定存贷比,防止从农村吸纳的存款不能用于农村发展,切实提升农村金融机构的服务水平。

3.1.2 鼓励农村金融服务多元化发展

虽然我国出台各项政策鼓励农村金融多元化发展,例如银[2008]137号《关于村镇银行、贷款公司、农村资金互助社、小额贷款公司有关政策的通知》中肯定了非正规金融机构对支持社会主义新农村建设的作用。但是由于农村金融机构中正规银行类金融机构占据多数,贷款公司和农村资金互助社发挥作用微乎其微。因此,政府要针对此类金融机构加大扶持力度,人民银行应为农村金融机构多元化发展制定出中长期发展规划; 监管部门应着力引导其进一步健全风险管理和内部控制制度; 工商、税务、人行、公安应进一步加强对危害农村金融安全行为的打击力度,鼓励金融机构的多元化发展,更好地满足农村对金融服务的多元化需求。

3.1.3 鼓励金融服务创新

在抵押物例如在土地经营权、农民住房抵质押贷款,林权抵押和农产品存货等贷款方式上,加快推进确权工作,进一步明晰产权,解决抵押物纠纷、兼顾各方利益。拓宽融资渠道,鼓励涉农企业合法参与股票和债券融资,同时进一步支持农产品期货市场的发展,活跃农产品金融市场。健全农村金融贷款风险补偿机制,大力推广农业保险,丰富农产品类型,加大农业灾害投保比例,分散风险,增强农民和涉农主体的抗风险能力。创新担保方式,特别是要有效发挥农民合作组织的作用,农民可以将土地承包经营权、宅基地使用权等抵押给合作社,再由合作社向银行提供担保,一旦贷款人无力偿贷,由合作社将其权利进行变现后,所得转让费要优先还贷。

3.2 中观层次

从中观层面,首先要进一步优化金融生态环境。新型城镇化是我国现代化建设的历史任务,也是全面建设小康社会的重要环节,在这个过程中,各类基础设施、土地、房屋等基础项目都要依赖于金融支持。要保障金融机构良好运转,就要为其创造更好的金融生态环境[14]。加强诚信宣传,对企业逃废债行为进行严肃曝光,进一步明确导向,营造“诚信光荣失信可耻”的舆论氛围。加强农村加强信用体系建设,整合现代社会信用资源,建立失信惩戒机制,让诚实守信成为必须遵守的行为准则。其次要建立市场化运作机制,要从农民、涉农企业和金融机构双方入手,多了解农民实际需求,还要考虑金融机构意愿,找到政策和市场化有力的结合点,进一步加强银企对接,改善和优化信贷结构,在“看得见的手”和“看不见的手”的相互作用下推动农村金融制度改革,真正让银行、农民在合作中都能够得到实惠,共同发展壮大,以实现双赢。最后科学引导农业经营主体以及广大农民树立科学发展的理念。农业本身是弱势行业,许多农民以及农业经营主体在商业运作上存在经验不足的问题,因此政府要加强对农民以及农业经营主体在生产经营方面的引导,科学研判形势、积极应对经济下行压力,加强自身内部管理,深入研究农产品市场,科学核算自身贷款的财务成本,尽最大可能降低资产负债率,实现其长远健康发展。

3.3 宏观层次

3.3.1 完善农村金融法律法规

过去在城乡二元结构的背景下,将城市金融的改革方式应用于农村是典型的“一刀切”,农村和城市在经济结构上存在很大差别,主要表现在:独立农户、新型农业主体和涉农企业数量大、分布分散且规模小等。在城镇化进程进一步加快的背景下,应根据农村特点加强立法和完善各项金融法律法规以充分适应当前农村经济发展需要。在法律层面对土地承包经营权、宅基地使用权等产权流转范围进行划定,对责任主体的权利义务进行明确,尽快出台实施细则,及时对不适应的法规以及条款及时进行修订,对农业保险、信用体系等工作在法律层面进行规范,最大限度发挥其效应。充分盘活农村尚未利用资源。

3.3.2 进一步加强农村金融监管工作

金融是现代经济的核心也是高风险的聚集地,国家必须进一步加强宏观层面上的监管。一要建立权责分明的责任体系。目前,广大农村地区的金融监管仍存在诸多问题,例如县级监管办事处不是一级机构,也不是一级执法主体,加之受人力、财力等诸多因素的制约,只能做一些站岗放哨、收集信息、流动作战等方面的工作,因此应结合农村金融机构的特点,科学设计权责明确、分工合理的金融监管框架,充分赋予其监管职能,探索分层次和差异化的监管方式,同时,在财政、基础设施建设等方面积极提供支持,为其履职尽责创造有利条件。二要在合理引导民间融资行为。严厉打击民间高利贷和非法集资等非法行为,加强对其监管、防患于未然,减少恶性事件的发生,保证农村金融更好地为“三农”服务。三要建立农村金融行业自律组织。行业自律可以有效补充金融监管的盲区,避免金融机构恶性竞争,是其不可或缺的重要组成。要参照《银行业协会工作指引》,尽快成立农村银行业协会、农业保险协会等可以自我规范、自我管理、自我约束的行业协会组织,以促进农村金融机构健康发展为宗旨,维护农村金融秩序,提高从业人员素质,总体提升农村金融机构服务“三农”发展的水平。

[1] 王宇.中国城市化进程与现状分析.城市探索, 2011, 147(6): 9~10

[2] Michacl p.Historical Evidence on the Finance-Trade Growth Nexus.2011, 4(23): 45~49

[3] 张靖霞. 基于需求视角的农村政策性金融的功能定位.金融与经济, 2007, 4(6): 123~126

[4] 叶军八. 中国新型城镇化建设的金融支持体系研究.金融经济, 2013, 16(4): 34~38

[5] 国家发改委. 人口和社会发展报告2014.国家发展改革委社会发展司出版,2014

[6] 李万超, 苏彩玲.改革开放以来的农村金融制度改革历程、成效与反思.农村金融, 2014, 169(1): 61~63

[7] 彭艺. 我国农村金融体系的历史演进与发展.农业经济, 2010, 276(5): 53~54

[8] 杜君, 连晓娜,常译文.我国农村金融制度的缺陷及完善.商业文化月刊, 2009, 165(12): 98

[9] 黄瀚. 浅论我国农村金融抑制和金融深化问题.财经界:学术版, 2014, 334(10): 10~11

[10]莫映谊. 浅谈广东省农村信用社改革存在的问题及对策.时代金融旬刊, 2015, 586(12): 53~61

[11]罗永进. 农村信贷产品担保模式创新现状、问题及对策.农村金融, 2012, 420(8): 53~54

[12]黄晓霞. 农村民间借贷问题研究.时代金融, 2015, 591(6): 67~68

[13]胡久生, 涂建华,晏群,等.湖北省农村新型城镇化发展路径浅探.中国农业资源与区划, 2015, 36(1): 115~122

[14]尹昌斌. 政策性金融支持区域粮食安全体系建设.中国农业资源与区划, 2007, 28(5): 22~26

THE INNOVATION PATH OF RURAL FINANCIAL SYSTEM UNDER THE BACKGROUND OF URBANIZATION*

Zhou Mei

(Changshu Institute of Technology,Suzhou, Jiangsu 215500,China)

With the continuous improvement of the level of urbanization, China′s rural financial system has undergone several changes, but the current financial system is still difficult to adapt to the needs of the development of the rural economy. In this paper, firstly, since China′s reform and opening, the three stages of the urbanization process were summarized, and then, discussed the development of the main components of the financial system, such as current policy finance, commercial finance and cooperative finance, in the context of urbanization of China′s rural financial system, and analyzed the evolution path based on the specific data. The results showed that China′s rural financial system had some problems, such as single structure, inadequate function, single form, lack of innovation of the rural folk financing, and lack of supervision and counseling. Finally, it put forward the corresponding countermeasures for the current China′s rural financial system from the micro, medium and macro levels.

urbanization ; rural financial system; innovation path; financial supervision; private financing

10.7621/cjarrp.1005-9121.20170128

2015-12-19 作者简介:周梅(1978—),女,江苏徐州人,副教授。研究方向:信用风险管理、县域金融政策。Email:zhoumei800@126.com *资助项目: 江苏省社科基金一般项目“江苏小微企业发展金融支持创新路径研究”(16EYB009);江苏省高校哲学社会科学基金项目“公司债信用价差影响因素实证研究”(2015SJB576)

F832; TU984

A

1005-9121[2017]01181-06