财政整顿策略:国际经验分析

郭 婧

(中国人民大学 财政金融学院,北京 100872)

财政整顿策略:国际经验分析

郭 婧

(中国人民大学 财政金融学院,北京 100872)

在2008年全球金融危机和大衰退之后,大多数国家制定了大量的财政刺激计划,以促进经济活动,但同时也导致许多国家面临巨额赤字和日益增长的债务,出现严重的财政可持续性问题。为了削减财政赤字,降低政府债务规模,各国重新启动了财政整顿计划。本文试图简要比较分析近30余年特别是近年来各国所采取的财政整顿策略及其效果,探讨地方财政整顿的特殊性,以期为我国财政政策的制定和财政整顿措施的选择提供参考。

财政赤字;政府债务;财政整顿;比较分析

一、引言

在第二次世界大战后的30余年里,主要发达国家的财政支出不断增加,财政支出率均值从18.5%一路上扬至1983年的45.1%,最近30余年财政支出率大致保持在45%左右,上下不超过3个百分点(见图1)。可是,在此期间,财政赤字率和政府债务率发生了显著的非线性变化。1948—1973年,财政赤字率波动不大,平均为0.7%,属于财政收支相对平衡的扩张。然而,从20世纪70年代中期开始,许多国家财政入不敷出现象愈发明显,到20世纪80年代中期,大多数国家的财政赤字进一步恶化[1]:如图1所示,1974—1980年财政赤字率平均为3%,而1981—1985年财政赤字率平均高达5%。上世纪70年代中期之后的财政赤字规模扩大,主要原因在于石油危机导致的经济不景气使财政收入的增加大大低于财政支出;而上世纪80年代上半期的财政赤字显著恶化,更多地可能是因为以美国里根政府为代表的新自由主义减税政策所致。2008年金融危机以及随后的全球经济大衰退以来,为应对经济危机,大多数国家特别是发达国家纷纷出台了大规模财政刺激计划,出现严重的财政可持续性问题——作为财政刺激一部分的财政支出增加和源于低经济增长或负增长的税收收入减少,导致财政赤字和债务水平攀升。1950—2007年,主要发达国家的财政赤字率和政府债务率平均分别为1.9%和48%,而2008—2014年分别为3.7%和82%(图1),都达到第二次世界大战以来前所未有的水平。为了扭转大规模债务累积过程,许多国家纷纷采取财政整顿策略,努力削减开支和(或)增加税收。

图1 主要发达国家财政状况态势 注:(1)各指标是21个主要发达国家的非加权平均值。这些国家包括澳大利亚、奥地利、比利时、加拿大、丹麦、芬兰、法国、德国、希腊、爱尔兰、意大利、日本、荷兰、新西兰、挪威、葡萄牙、西班牙、瑞典、瑞士、英国和美国。(2)财政支出率指一般(广义)政府支出占GDP比率,政府债务率指一般(广义)政府债务总额占GDP比率,财政赤字率指一般(广义)政府财政赤字占GDP比率。(3)左轴刻度为财政支出率和政府债务率,右轴刻度为财政赤字率。资料来源:根据IMF Data Mapper提供的数据绘制而成。

就我国而言,目前财政赤字率和政府债务率都不高,*比如2015年,我国财政赤字率为2.4%,一般(广义)政府债务总额为26.66万亿元(其中,纳入预算管理的中央政府债务10.66万亿元,地方政府债务16万亿元),政府债务率仅为38.7%。数据来自财政部网站“财政部有关负责人就地方政府债务问题答记者问”(http://www.mof.gov.cn/zhengwuxinxi/caizhengxinwen/201611/t20161104_2450669.htm)。尚不存在严重的财政可持续性问题。然而,展望未来,在经济增长率下降的经济新常态背景下,特别是在供给侧结构性改革进程中,结构性减税政策必然会使财政收入增长速度明显放缓,即使在保持总体税负基本稳定的前提下,由于增支因素不断增加,尤其是地方财政困难重重,财政可持续性问题将不断凸显。如何做到未雨绸缪?为此,本文试图简要比较分析近30余年特别是近年来各国所采取的财政整顿策略与具体措施,探讨地方财政整顿的特殊性,以期为我国财政政策的制定和财政整顿措施的选择提供参考。

二、财政整顿的界定

所谓财政整顿(fiscal consolidations)亦称财政调整(fiscal adjustments),是指政府在一定时期内,通过削减财政支出和(或)增加财政收入来改善预算平衡状况或降低财政赤字率和债务负担率[2-3]。在学术界,通常把以削减财政支出为主的财政整顿称为支出型财政整顿(expenditure-based consolidation),把以增加财政收入为主的财政整顿称为收入型财政整顿(revenue-based consolidation)。

在财政整顿时期和成功财政整顿的界定上,目前国际学术界普遍认可Alesina和Perotti (1997)[4]的定义。财政整顿时期的基本定义是周期调整后原始赤字率下降1.5%以上,或者在连续两年里每年至少下降1.25 个百分点的年份*原始或基本预算赤字(primary budget deficit)指不包括公债利息的预算赤字;周期调整后原始赤字(cyclically adjusted primary budget deficit)指经济处于潜在产出水平时存在的预算赤字,亦称结构性或充分就业赤字(structural or full employment budget deficit);周期调整后原始赤字率指周期调整后原始赤字占GDP的比率。。如果下列两个条件得到满足,财政整顿就被定义为是成功的:(1)在财政整顿的3年里,周期调整后原始赤字率平均比整顿时期开始的上一年至少低2个百分点;(2)整顿时期最后一年之后的3年里,债务负担率要比整顿时期最后一年累计降低5个百分点*Alesina和Ardagna (2010)[5]利用1970—2007年比较新的数据得到类似的结论,只是将债务占GDP的比率的降低幅度从5%下调至4.5%。。

从过去30余年有关财政整顿的研究文献来看,影响成功财政整顿的因素可分为三大类,即财政制度(包括财政规则、预算程序、整顿策略)、经济条件(包括经济增长率、利率、汇率、通货膨胀、初始债务负担率)和政治环境(包括左翼政府、右翼政府),其中,财政整顿策略、经济增长率和财政规则是最重要的决定因素,而这三者之间又存在密切联系[6]。简单地说,财政整顿策略关系到财政收支调整的选择,或者说,是选择减少支出还是增加收入抑或同时并举来削减财政赤字和债务规模。这不仅取决于政府的财政收支因果关系如何,还要考虑到不同的收支调整搭配对经济增长的影响,因为财政整顿的目的不仅仅是削减财政赤字和政府债务的绝对规模,更重要的是要降低财政赤字率(财政赤字占GDP比率)和债务负担率(政府债务余额占GDP比率)。由于不同的财政整顿策略对投资水平、家庭财富、劳动供给、经常账户赤字等的影响有很大差异[7],所以,如果财政整顿策略选择不当,很可能会出现下列结果:虽然削减了财政赤字和政府债务的绝对规模,但因导致经济增长大幅度下滑,财政赤字率和债务负担率可能不降反升。财政规则包括财政支出规则、收入规则、平衡预算规则和债务规则,在数量上规定了上限,在程序上设置了各种规定,这在一定程度上可以延长成功财政整顿的持续时间。

三、财政整顿策略

从财政整顿与经济增长关系的角度来看,学术界对于财政整顿策略的选择出现了针锋相对的两派观点。一派主张支出型财政整顿,因为削减支出不仅能减少财政赤字,而且还能促进经济增长,最终导致财政赤字率和债务负担率下降。这正是20余年来国际经济学界展开热烈讨论的“财政紧缩的非凯恩斯效应(扩张效应)”的一个主要方面*Giavazzi和Pagano(1990)[8]最早提出财政调整对私人支出(和总需求)并不总是具有标准的凯恩斯效应,换言之,财政整顿特别是削减财政支出并不总是导致私人支出(和总需求)减少,而在某些特定条件下该会促使私人支出(和总需求)增加,财政政策变化与私人支出(和总需求)之间的关系可能是非线性的,从而具有非凯恩斯效应。此后,国际经济学界对此展开了大量的实证研究。有关财政整顿的非凯恩斯效应文献,请参阅储德银和黄文正(2010)[9]、王艺明和蔡昌达(2013)[10]的综述。。另一派则强调收入型财政整顿,因为财政乘数和财政赤字率的经济增长率弹性越大,财政整顿的赤字削减效果越小*财政乘数越大,财政整顿措施对经济增长率提高的阻力越大;财政赤字率的经济增长率弹性越高,经济增长率下滑对财政状况的不利影响越大。,而一般来说,财政支出乘数大于税收乘数,因此,收入型财政整顿对经济增长的伤害较小*财政支出乘数大于税收乘数,这不仅是宏观经济学教科书所讲的一般原理,也得到最近几年大量经验研究的证实。Gechert (2015)[11]对已有104项有关财政乘数效应的研究成果进行了Meta分析,发现财政支出乘数接近1,比税收乘数和转移性支出乘数大0.3~0.4个单位,而财政投资乘数甚至比一般支出大0.5个单位左右。Mencinger等(2017)[12]通过实证分析EU和OECD国家财政政策传导机制的中短期影响及其对经济状况的依赖发现,自2008年全球金融危机爆发以来,这些国家的财政支出乘数越来越大。这意味着,倘若忽视财政整顿措施的财政乘数效应,很可能会选择不适当的财政整顿工具,有可能会恶化一国的经济状况而无助于财政赤字的削减。。然而,Abbas等(2011)[13]指出,“财政整顿计划的收支搭配要充分考虑到特定国家的社会偏好和财政结构特征”。比如,在许多发达经济体(尤其是欧洲),由于国家规模已经非常庞大,因此,过去的财政整顿策略可能比较依赖削减开支。然而,在有些国家,特别是总体税负水平比较低的国家,财政整顿可能需要采取增加收入的措施。此外,如果各国的巨额预算赤字形成原因不同,那么在财政整顿过程中,就很难说存在一种放之四海而皆准的增收减支最佳组合。

从现有文献来看,大多数学者认为,财政整顿策略对于整顿成功的概率极其重要,并且似乎达成了如下共识:支出型财政整顿优于收入型财政整顿。第一,支出型财政整顿比收入型财政整顿更容易取得成功[4,14-17];第二,支出型财政整顿比收入型财政整顿的调整时间更短[18];第三,支出型财政整顿比收入型财政整顿更能稳定公债水平[6]。学术界得到这些结论的主要原因,除了许多学者认为的支出型财政整顿对经济增长的副作用比收入型财政整顿小之外,还有一个可能的解释,即同收入型财政整顿相比,支出型财政整顿往往会伴随着提高预算程序有效性的改革。当然,收入型财政整顿也可能奏效,但前提是财政收入比率还有提高的空间,特别是增收的工具(如使用费、环境税、财产税、增值税等)无损于经济增长。

尽管在理论和实证分析上似乎达成了支出型财政整顿优于收入型财政整顿的共识,各国在进行财政调整时理应采取支出型财政整顿策略,但在实践中,大多数国家并没有完全囿于某一种整顿策略,而是根据本国宏观经济条件、财政持续性严重程度以及财政结构特点,在不同的时期选择了不同的重点举措。例如,1980—2009年间,15个发达国家大约进行了170次财政整顿*这15个发达国家分别为澳大利亚,比利时、加拿大、丹麦、芬兰、法国、德国、爱尔兰、意大利、日本、葡萄牙、西班牙、瑞典、英国和美国。,其中,上世纪90年代以前,财政整顿以增收为主,约占52%,而之后20年的财政整顿以减支为主,约占77%(图2)。就近几年的情况来看,2010—2013年间,大部分国家采取了减支为主、增收为辅的财政整顿策略。

图2 1980-2009年部分发达国家的财政整顿策略注:本图根据Leigh et al.(2010)[19]提供的数据绘制而成。

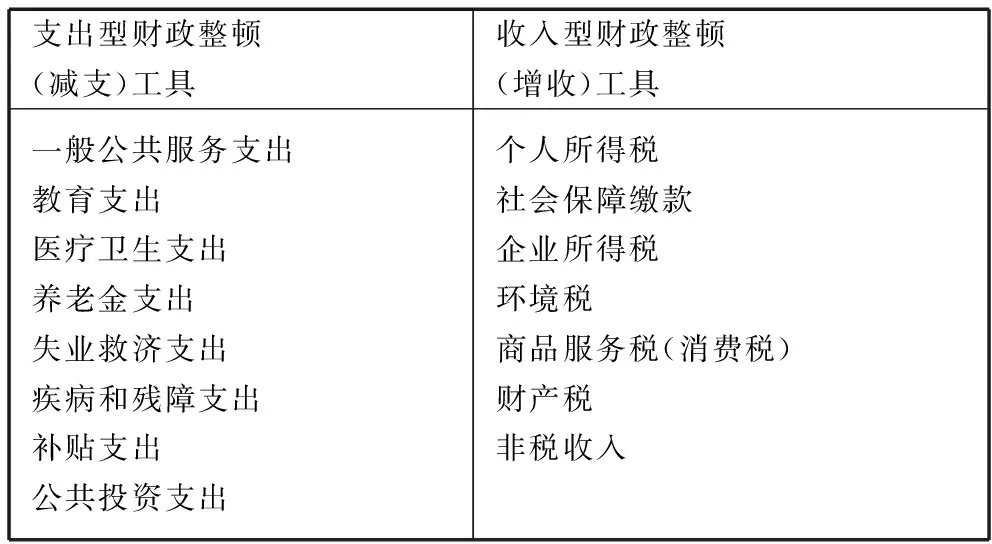

不过,如果我们要透彻了解各国的财政整顿实践,还必须深入分析财政整顿的具体构成。因为在理论上,不同支出(收入)项目的财政整顿效果及经济影响不同;在实践中,要想改变财政支出(收入)规模,势必要选择具体的支出(收入)项目进行调整。表1列示出各国财政整顿所选用的主要工具,并结合表2我们可以看出:支出型财政整顿的主要工具是削减财政补贴和政府工资总额,并通过制度改革(包括养老金制度改革和社会保障制度改革)来削减支出*这些做法得到实证研究的支持:Alesina和Ardagna(2010)[5]认为削减经常性支出有利于财政整顿取得成功,Alesina和Perotti(1995)[4]则强调财政整顿的重点应放在削减福利支出和政府工资总额上。Hernández de Cos(2013)[20]特别强调削减政府工资是成功财政调整的关键因素,因为削减政府工资会对私人部门工资产生向下压力,企业因工资降低、利润增加而可能会增加投资。Cogan等(2013)[21]针对美国提出的一种财政整顿策略是,通过把联邦政府支出比率逐步降低到危机之前的水平来实现预算平衡,即同时削减政府购买性支出和转移性支出,但转移性支出削减得更多,并以由此节省的资金用来降低税率和债务。;收入型财政整顿的主要工具是增加商品服务税(消费税)*Ortiz和Cummins (2013)[22]回顾了国际货币基金组织于2010年1月至2013年2月间发布的有关174个国家财政整顿情况的314份报告,总结了各国采取的主要财政整顿措施。。

根据表2提供的情况,根据采用相关措施的国家数量对各项措施的重要性作如下排列:取消或减少补贴(主要是燃油补贴,也有对电力、食品和农业的补贴)有100个国家,占样本国家的57%;削减政府工资总额(包括减少公共就业或冻结招聘)有98个国家,占样本国家的56%;增加对商品和服务课征的消费税(包括提高增值税或销售税的税率或取消减免税)有94个国家,占样本国家的54%;养老金制度改革(包括提高领取养老金资格时限、延长退休年龄和降低养老金)有86个国家,占样本国家的49%;社会保障制度改革(通过修改资格标准和针对最贫穷的人群,这实际上缩小了社会保障覆盖面)有80个国家,占样本国家的46%;医疗制度改革(通常都是通过增加病人的费用和共付额)有37个国家,占样本国家的21%。

不过,高收入国家和发展中国家在财政整顿的重点措施上还是有些差异。高收入国家最重要的整顿措施是通过养老金制度改革来削减财政支出,

通过增加对商品和服务课征的消费税来增加财政收入;而在发展中国家,削减补贴和政府工资总额是相对重要的整顿措施,而增加消费税的国家不到样本国家的一半。其中的缘由显而易见:一方面,养老金开支在高收入国家早已成为政府最沉重的负担,而政府工资总额往往是发展中国家预算的最大部分,这两种开支自然成为这两类国家重点削减的对象;*不仅如此,有学者认为,同其他财政整顿方法相比,政府选择削减福利性或转移性支出和政府工资,在政治上更为艰难,但更能表明政府进行财政整顿的强烈政治意愿和决心,会赢得更大的公信力,财政调整会更有可能成功[4,24]。另一方面,高收入国家的消费税收入占税收收入的比重远低于发展中国家,因此高收入国家还有增加消费税的余地,而发展中国家已没有多大空间。

表1 财政整顿的主要工具

资料来源:根据Cournède等(2014)[23]的分析编制而成。

表2 2010-2013年各国财政整顿主要措施

资料来源:根据Ortiz & Cummins(2013)[22]提供的数据编制而成。

四、财政整顿效果

在评估财政整顿的效果时,首先要明确财政整顿的主要目标。从财政整顿策略中的收支关系来看,主要有两个纬度:一是从财政可持续性目标出发,强调采取支出措施还是收入措施更容易实现财政整顿,二是从宏观经济目标出发,强调采取支出措施还是收入措施更有利于经济增长和经济复苏[11]*在实践中,欧盟国家强调财政整顿措施要有利于实现可持续增长,而美国认为这可能会损害短期增长,财政整顿时期可以延长些。因此,评估财政整顿与经济增长之间的权衡取舍关系是制定有效财政政策的基础[25]。。然而,无论从理论上看还是从实践来说,不管从财政可持续性目标出发还是从宏观经济目标出发,成功的财政整顿都离不开经济增长。

从理论上看,凯恩斯主义经济学家认为,政府可以通过支出和税收政策来调控总需求和国民收入水平。当期政府预算收支差额可表述为Bt=Gt-Tt,其中,Bt是在时间t的预算收支差额,Gt和Tt分别是在时间t的政府支出水平和税收收入水平。政府债务余额是政府基本预算收支差额和债务利息支付的累计额:

Dt=(1+r)Dt-1+Bt=(1+r)Dt-1+Gt-Tt

(1)

由于财政整顿的最终目的是要削减财政赤字特别是要降低政府债务率,因此,我们可以从下式中寻找到降低债务率的有效途径:

(2)

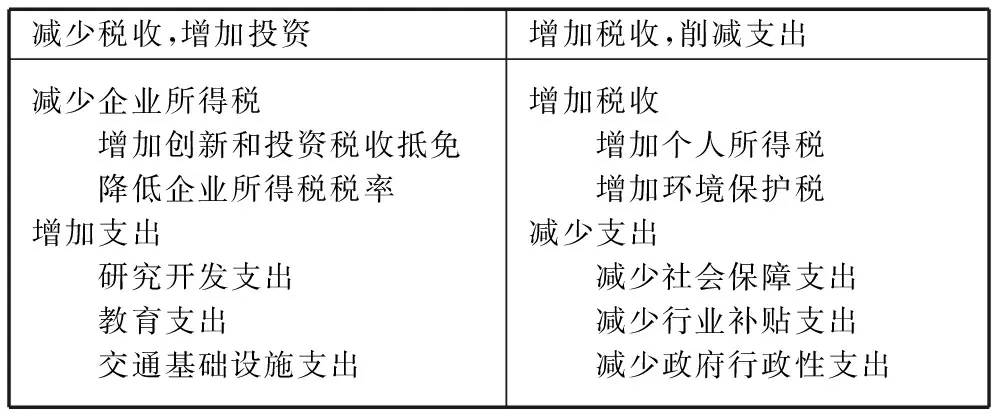

最近,美国信息技术与创新基金会(ITIF)主席Atkinson(2014)[28]提出了“以创新和竞争力为核心的赤字削减方法”,即政府要围绕促进创新和提高生产率、竞争力、工作积极性等四个标准来制定财政整顿策略,他设想的具体措施如表3所示。

表3 创新驱动增长导向的财政赤字削减计划

资料来源:根据Atkinson(2014)[28]的分析编制而成。

现在的问题是,在实践中,如果结合财政整顿措施的经济增长效应,各国采取的财政整顿措施效果究竟如何?Bédard等(2015)[29]对28个OECD国家2009—2013年的财政整顿措施效果进行了比较,发现不同的财政整顿策略对财政赤字率的降低和经济增长率的提高的确产生了不同的影响(图3)。

从图3可以看出,在财政整顿采取减收减支且减支幅度大于减收幅度的国家,年均经济增长率最高,达到2.4%,同时财政赤字率下降2个百分点;在财政整顿采取减支增收且减支幅度大于增收幅度的国家,降低财政赤字率的效果最佳,使财政赤字率平均降低4.3个百分点,但年均经济增长率(0.8%)大大低于减收减支型国家的年均经济增长率(2.4%)。而采取增收增支的国家,无论是从财政赤字率的降低上还是从经济增长率的提高上,都表现极差,是一种最糟糕的政策措施。

图3 2009—2013年28个OECD国家财政整顿措施效果比较注:*减收减支国家包括加拿大、韩国、爱沙尼亚和卢森堡。 **减支增收国家包括澳大利亚、奥地利、捷克共和国、德国、匈牙利、冰岛、爱尔兰、以色列、意大利、荷兰、新西兰、波兰、葡萄牙、斯洛伐克、西班牙、英国、美国。 ***增收增支国家包括比利时、丹麦、芬兰、法国、日本、墨西哥和斯洛文尼亚。 资料来源:根据Bédard等(2015)[29]提供的数据绘制而成。

需要指出的是,财政整顿的现有研究成果和各国实践主要侧重于财政整顿的总量效应或增长效应,忽视了财政整顿的分配效应,而不考虑其分配效应可能难以实现成功的财政整顿。一些实证研究发现,各种财政整顿策略都存在着公平与效率的权衡取舍问题,认为过去的财政整顿通常造成收入分配更加不公平[30-32)[33-34]。Alesina & Perotti(1997)[4]和Alesina和Ardagna(1998)[35]观察到在成功的财政整顿期间及其之后利润份额会增加,Furceri等(2015)[36]发现财政整顿在中短期降低了工资收入份额。如何公平地分配财政调整的成本,从而实现财政整顿的可持续性和增强社会凝聚力的“双重红利”,已成为近两年国际学术界的研究重点。为此,Woo等(2017)[34]提出,在普遍降低支出的前提下,增加累进税和临时性定向社会福利和补贴,可在一定程度上有助于抵消财政整顿对收入分配产生的不利影响;这些政策不仅对低收入家庭的可支配收入有很强的稳定作用,而且还有助于刺激消费需求,促进经济增长[33]。可以预期,这些研究结论很可能对各国今后财政整顿策略和措施的调整产生巨大影响。

五、地方财政整顿的特殊性

以上分析的财政整顿措施及其效果主要针对的是国家或中央政府层面。然而,地方政府与中央政府的财政整顿策略可能会有很大差异,主要原因在于财政自主权和政府预算构成不同。就财政自主权而言,地方政府的财政自主权大大小于中央政府,导致地方政府通过改变财政收支进行财政整顿的权限和余地不大,整顿工具的选择也有限。虽然财政分权趋势在当今世界越来越明显,但在单一制国家,地方政府几乎没有税收立法权,即使在联邦制国家,税收立法权的程度也不同。此外,即使从通用的度量指标来看,财政分权程度看起来比较大,但地方财政自主权实质上不一定大。比如,就我国一般公共预算而言,地方财政支出占全国财政支出的比重从2000年的65.3%上升到2016年的85.4%,同期地方财政收入占全国财政收入的比重从47.8%上升到2016年的54.6%*2000年数据是笔者根据《中国统计年鉴(2015)》有关数据计算而得,2016年数据来自财政部《2016年财政收支情况》(http://gks.mof.gov.cn/zhengfuxinxi/tongjishuju/201701/t20170123_2526014.html)。。若仅从地方财政收支比重现状来看,我国可能是世界上财政分权程度最高的国家之一。然而,我国地方政府没有税收立法权,地方财政收入自主权十分有限。

就地方政府预算构成而言,地方政府预算收入可分为自有收入(R)和转移支付收入(Z),预算支出可分为一般性支出(G)和债务利息支出(S)。据此,财政赤字(D)可定义为:

D= G+S-R-Z

(3)

在式(3)中,D是负值即表明地方政府有预算盈余。为了深入分析地方财政整顿策略,我们还可以对(3)式作进一步分解。一般性支出(G)可分为投资性支出(GI)和经常性支出(GC),自有收入可分为税收收入(RT)和非税收入(RNT)。这样,财政赤字(D)可定义为:

D= GI+GC+S-RT-RNT-Z

(4)

之所以把一般性支出划分为投资性支出和经常性支出,是因为地方政府在决定如何分配财政支出时通常都会面临如下权衡取舍:投资性支出增加(减少)对长期经济增长具有推动(抑制)作用,但相应地经常性支出会减少(增加),可能导致本地居民的短期福利下降(提高)。之所以把自有收入可分为税收收入和非税收入,是因为地方政府的税收收入自主权和非税收入自主权的大小不同。细化地方政府预算构成,有助于我们从理论上分析每类收支在财政整顿中的作用*到目前为止,关于各类收支在财政整顿中的作用,在理论上还只能作定性描述。正如Martin-Rodriguez和Ogawa (2017)[37]指出,预算各组成部分应当作出怎样的调整,这些调整是否会取决于财政失衡的原因以及这些调整的程度应当多大,目前尚未出现将所有这些方面都同时考虑到来处理地方政府动态财政调整的理论模型。,但在实践中各国地方政府到底采取了怎样的财政整顿策略,还需要进行实证分析。

近年来,国际学术界开始就地方财政整顿策略展开实证检验,但已公开发表的研究成果为数不多。据我们所知,现有文献主要运用向量误差修正模型(VECM)方法,利用地方政府面板数据,对地方财政整顿动态进行实证分析。Rattsø(2004)[38]利用挪威25个地方政府1983-1993年面板数据的实证分析发现,地方政府投资性支出是挪威地方财政体系中的主要减震器——这些地方预算盈余增量的1/3在下一年度通过投资性支出增加来调整。Buettner和Wildasin (2006)[39]以美国1270个城市1972—1997年面板数据为样本,研究结果表明,地方政府主要通过调整公共支出来保持跨期预算平衡,同时转移支付在保持地方财政平衡特别是在维持大城市的预算平衡上发挥了明显作用。Navon(2006)[40]把Buettner-Wildasin方法应用于以色列193个地方政府1996—2002年面板数据,认为来自上级政府的转移支付在地方财政整顿中居举足轻重的地位。Buettner(2009)[41]研究了德国1102个地方政府1974—2000年的情况,重点考察了政府间转移支付对地方财政平衡的作用,得到的主要结论是:政府间转移支付是应对收入冲击的主要财政整顿措施——自有收入下降部分的34%由随后的均等化转移支付弥补了;而且,政府间转移支付对保持地方财政平衡的贡献度是Buettner和Wildasin(2006)[39]针对美国地方政府该估算值的两到三倍。Solé-Ollé和Sorribas-Navarro(2012)[42]也利用Buettner-Wildasin方法研究了西班牙258个市镇1988—2006年面板数据,他们观察到,政府间转移支付在财政整顿过程中发挥极为重要的作用,而且由于地方政府的财政自主权都有限,故自有收入的调整能力比较低。Bessho和Ogawa(2015)[43]利用3210个地方政府1977—2010年面板数据,分析了日本的情况,结果表明:地方政府自有收入在平衡地方预算方面的作用有限,中央财政转移支付对恢复地方政府财政平衡所起的作用微乎其微,财政投资性支出在调整过程中起着至关重要的作用。

总之,就已有实证研究结果来看,我们可作如下几点总结。第一,在大多数国家,一般性支出是地方财政整顿的重要工具,特别是在有些国家,一般性支出中的投资性支出是主要工具,而经常性支出的调整能力非常小。第二,自有收入在财政整顿中的作用在各国间存在显著差异,比如在美国,自有收入的调整作用比较明显,反映出美国地方政府可能拥有较大的财政自主权;在其他许多国家特别是日本,自有收入的作用几乎无足轻重。第三,转移支付收入普遍是各国地方财政整顿不可或缺的工具(日本除外),而且在有些国家,大城市比小城市更依赖转移支付收入。

从上述分析可以看出,地方财政整顿策略及其工具选择与一国的财政体制、财税制度密切相关。就我们所研究的地市级政府来说,财政整顿策略不仅要考虑到财政收支因果关系,还要考虑到我国的财政体制、财税制度处于不断变化之中,使得地市级财政整顿策略及其工具的选择更加不确定。例如,如果通过削减一般性财政支出进行财政整顿,是主要削减投资性支出还是经常性支出?一般而言,在地方政府层面,经常性支出的刚性更加突出,因此,最有可能选择削减投资性支出。可是,在2015年以前,我国地方政府的投资性支出特别是基础设施投资主要依赖预算外机制来融资,即通常所说的地方政府融资平台*简单地说,地方政府通过创建一家公司,然后向银行、信托公司或债券市场借款,为地方基础设施建设融资。这些公司被称为地方政府融资工具(local government financing vehicles,LGFVs)或城市开发投资公司(urban development investment corporations)或地方政府融资平台(local government financing platforms)。,这些收支因未纳入预算管理*财政部根据2014年9月发布的《国务院关于加强地方政府性债务管理的意见》(国发[2014]43号),于2015年底出台了《关于对地方政府债务实行限额管理的实施意见》(财预[2015]225号),规定自2015年1月1日起,地方政府只能通过发行地方政府债券方式举债,并将地方政府债务分类纳入预算管理。,地方政府也就不可能通过削减投资性支出进行财政整顿。即使地方一般公共预算内有一定的投资性支出,但其所占比重很小,故削减投资性支出可能杯水车薪。又如,以2015年为例,若以全国地市级政府(不含4个直辖市的区或县政府)的一般公共预算收入和上级转移支付收入总额作为基数,则一般公共预算收入(自有收入)比重和上级转移支付收入比重分别平均为47.8%和52.2%,其中,税收收入占一般公共预算收入(自有收入)比重平均为73%,专项转移支付收入占转移支付总额比重平均为45%*根据各地市2015年预算执行情况报告或决算报告公布的有关数据计算而得。。这些数据至少表明:第一,在地市级政府,因上级转移支付收入比重过半,财政整顿在很大程度上有赖于转移支付收入,但又由于专项转移支付收入比重过高(全国地市级平均为45%),这种具有专门用途的转移支付收入不可能在财政整顿中发挥重要作用。第二,在一般公共预算收入(自有收入)中,税收收入为主,全国地市级税收收入占一般公共预算收入(自有收入)比重平均为73%,在没有税收立法权且主要收入来源的税种都是分享税的情况下,地市级财政整顿也不太可能主要依赖税收收入的调整。

因此,随着分税制财政体制的完善(比如各级政府间的事权与支出责任重新界定)、预算制度的改革(比如一般公共预算与政府性基金预算、国有资本经营预算的合并)以及转移支付制度的变化(比如一般性转移支付比重逐渐提高),我国地市级财政整顿可能主要通过财政支出调整、一般公共预算收入中的非税收入调整来实现,同时对一般性转移支付收入的依赖程度会有所提高。当然,在实践中,地市级财政整顿在过去和未来到底选择哪些工具还需要进实证检验。

六、结语

赤字连年,债台高筑,是当今许多国家的财政特征。各国为了削减赤字、降低债务,纷纷采取了财政整顿措施。财政整顿可分为支出型财政整顿和收入型财政整顿,选择哪一种财政整顿策略取决于许多因素。

从预算理论上说,财政整顿策略的选择取决于财政收支因果关系:如果以收定支假说成立,最好通过减税政策来削减财政赤字;如果以支定收假说成立,减少预算赤字的最佳方案是削减财政支出;如果收支同步假说成立,通常需要在适当控制收入的前提下以减支为主;如果收支分离假说成立,是采取减支、增收措施还是双管齐下,取决于削减预算赤字的迫切程度。然而,在实践中,财政收支因果关系理论只是指明了财政整顿先从收支的哪一侧入手,而要实现成功的财政整顿,还必须要考虑到特定国家的政治背景、经济条件、财政结构特征和财政状况。

纵观近30余年来的财政整顿历史,不同时期的财政整顿策略稍有不同:上世纪八九十年代收入型财政整顿特征略显明显,而之后20年支出型财政整顿特征比较突出,近年来大部分国家则在削减支出的同时,也注重增加收入的财政整顿策略。不同时期的财政整顿策略之所以有差异,一个可能的原因是,各国政府在控制财政赤字和债务规模的同时,还要解决其他一些重要的宏观经济问题。在上世纪80年代,石油危机后的最大威胁是通货膨胀和国际收支平衡问题,收入型财政整顿在一定程度上有助于抑制通货膨胀、改善国际收支状况;上世纪90年代末以来,长期债务可持续性成为关注的焦点,特别是欧洲货币联盟(European Monetary Union,EMU)的酝酿形成,推动了欧洲有关国家的支出型财政整顿;而近年来许多国家面临的最大的挑战是如何走出大衰退,恢复经济增长,财政整顿措施的选择偏重于如何有利于经济增长。

从多年来各国的财政整顿实践来看,财政整顿的主要措施包括:取消或减少补贴(主要是燃油补贴,也有对电力、食品和农业的补贴);削减政府工资总额(包括减少公共就业或冻结招聘);养老金制度改革(包括提高领取养老金资格时限、延长退休年龄和降低养老金);社会保障制度改革(通过修改资格标准和针对最贫穷的人群,这实际上缩小了社会保障覆盖面);医疗制度改革(通常都是通过增加病人的费用和共付额) ;增加对商品和服务课征的消费税(包括提高增值税或销售税的税率或取消减免税)。不过,高收入国家和发展中国家在财政整顿的重点措施上有些差异:前者最重要的整顿措施是通过养老金制度改革来削减财政支出,通过增加消费税来增加财政收入;后者主要是通过削减财政补贴和政府工资总额来减少财政支出,通过增加所得税来增加财政收入。

从财政整顿的效果来看,有研究表明,在财政整顿采取减收减支且减支幅度大于减收幅度的国家,无论是从年均经济增长率还是从财政赤字率下降幅度来看,财政整顿的效果最为明显;在财政整顿采取减支增收且减支幅度大于增收幅度的国家,财政赤字率的降低效果最佳,但年均经济增长率不如前者;而采取增收增支的国家,无论是从财政赤字率的降低上还是从经济增长速度上来看,都表现出是一种最差的政策措施组合。从财政整顿的收入分配效应来看,最两年的实证研究表明,过去的财政整顿通常造成收入分配更加不公平,支出型财政整顿比收入型财政整顿的副作用更大。

就我国国家财政状况来看,在实施积极财政政策的情况下,财政赤字率也没有超过3%,政府债务率还不到40%。不过,目前虽然进行财政整顿的迫切性没有那么大,但伴随着经济新常态的到来,经济增长速度下调,财政收入增速明显放缓,创新驱动战略既需要结构性减税又需要增加特定领域支出,再加上具有“棘轮效应”的社会性支出不断增加,这些都在提醒我们,为了保持未来良好的财政健康状况,现在就需要决策者参考各国财政整顿经验,审视可能不利于财政可持续性发展的收支因素并采取相应措施。比如,我国庞杂的财政补贴体系是否需要清理?十余年连续增长的基本养老金标准涨幅是否应该控制?行政性支出除了削减“三公经费”之外是否要控制人员经费支出总额?若要增加财政收入,是否应增加以及如何增加直接税?诸如此类的问题,亟待深入研究。

就我国地方政府的财政状况而言,债务可持续性问题已显露端倪——2015年我国地方政府债务率达到89.2%,已逼近全国人大常委会规定的100%债务率红线,地方财政整顿应提到议事日程。从国际经验、我国现行财政体制和财税制度及其改革前景来看,我国地方财政整顿可能主要通过财政支出、非税收入和一般性转移支付收入的调整来实现。

[1] TARSCHYS D. Curbing public expenditure: Current trends[J]. Journal of Public Policy,1985(1):23-67.

[2] ECONOMIDES G, PAPAGEORGIOU D, PHILIPPOPOULOS A, VASSILATOS V.Smaller public sectors in the Euro Area: Aggregate and distributional implications[J]. CESifo Economic Studies, 2013(3):536-558.

[3] OECD. Fiscal consolidation: Targets, plans and measures[J]. OECD Journal on Budgeting, 2011(2):15-67.

[4] ALESINA A, PEROTTI R. Fiscal adjustments in OECD countries: Composition and macroeconomic effects[J]. IMF Staff Papers,1997 (2):210-248.

[5] ALESINA A, ARDAGNA S. Large changes in fiscal policy: Taxes versus spending[J]. Tax Policy and the Economy, 2010(1):35-68.

[7] CLINTON K, KUMHOF M, LAXTON D, et al. Deficit reduction: Short-term pain for long-term gain[J]. European Economic Review, 2011(1):118-139.

[8] GIAVAZZI F, PAGANO M. Can severe fiscal contractions be expansionary? Tales of two small European countries[J]. NBER Macroeconomics Annual, 1990(5):75-111.

[9]储德银,黄文正. 财政政策的非凯恩斯效应[J].经济学动态,2010(10):97-101.

[10]王艺明,蔡昌达.财政稳固的非凯恩斯效应及其传导渠道研究[J].经济学家,2013(3):12-23.

[11] GECHERT S. What Fiscal policy is most effective? A meta-regression analysis[J]. Oxford Economic Papers, 2015 (3): 553-580.

effects of fiscal policy in EU and OECD countries[J]. Economic Modelling, 2017(61): 448-461.

[13]ABBAS A, HASANOV F, MAURO P, et al. The performance of large fiscal adjustment plans in the European Union: A cross-country statistical analysis[M]//MAURO P.Chipping away at public debt: Sources of failure and keys to success in fiscal adjustment. Hoboken(New Jersey):John Wiley & Sons Inc.,2011.

[14] ALESINA A, PEROTTI R. Fiscal expansions and adjustments in OECD Countries[J].Economic Policy, 1995 (21):205-248.

[15] FORNI L, GERALI A, PISANI M. The macroeconomics of fiscal consolidations in Euro Area countries[J]. Journal of Economic Dynamics and Control, 2010 (9):1791-1812.

[16] ERCEG C.LINDE J. Fiscal consolidation in a currency union: Spending cuts vs tax hikes[J]. Journal of Economic Dynamics and Control, 2013 (2):422-45.

[17] HEYLEN F, HOEBEECK A, BUYSE T. Government efficiency, institutions, and the effects of fiscal consolidation on public debt[J]. European Journal of Political Economy, 2013(31):40-59.

[18] AGNELLO L, CASTRO V, SOUSA R. What determines the duration of a fiscal consolidation program?[J]. Journal of International Money and Finance, 2013(37):113-134.

[19]LEIGH D, DEVRIES P, FREEDMAN C, et al. Will it hurt? Macroeconomic effects of fiscal consolidation[M]. World Economic Outlook: Recovery, Risk, and Rebalancing, IMF, 2010:93-124.

[20]HERN?NDEZ DE COS P, MORAL-BENITO E. What drives a successful fiscal consolidation?[J]. Applied Economics Letters, 2013 (8):748-753.

[21]COGAN J F, TAYLOR J B, WIELAND V, et al.Fiscal consolidation strategy[J]. Journal of Economic Dynamics and Control, 2013(2): 404-421.

[22]ORTIZ I, CUMMINS M. The age of austerity: A review of public expenditures and adjustment measures in 181 countries[D]. Initiative for Policy Dialogue and the South Centre, 2013.

[24]ALESINA A, ARDAGNA S, PEROTTI R, et al. Fiscal policy, profits and investment[J]. American Economic Review, 2002(3):571-589.

[25]CASTRO V. The impact of fiscal consolidations on the functional components of government expenditures[J]. Economic Modelling, 2017(60): 138-150.

[26]郭 婧. 税制结构对经济增长影响的理论研究综述[J]. 税务研究,2015(9):118-123.

[27]郭 婧,岳希明. 税制结构的增长效应实证研究进展[J]. 经济学动态,2015(5):120-130.

[28] ATKINSON R D.An innovation and competitiveness-centered approach to deficit reduction[D]. Information Technology and Innovation Foundation (ITIF), 2014.

[29]BÉDARD M, GELOSO V,MSAID Y. Cutting public spending promotes economic growth[D]. Economic Note, MEI, 2015.

[30]BALL L, FURCERI D, LEIGH D, et al. The Distributional effects of fiscal consolidation[D]. IMF Working Paper, no. 151, International Monetary Fund, 2013.

[31] AGNELLO L.SOUSA R M . How does fiscal consolidation impact on income inequality?[J].Review of Income and Wealth, 2014 (4): 702-726.

[32] MCMANUS, R. Austerity versus stimulus: The polarizing effect of fiscal policy[J].Oxford Economic Papers, 2015 (3):581-597.

[33] FERRARA M, TIRELLI P. Equitable fiscal consolidations[J].Economic Modelling, 2017(61): 207-223.

[34] WOO J, BOVA E, KINDA T, et al. Distributional consequences of fiscal adjustments: What do the data say?[J].IMF Economic Review, 2017,forthcoming.

[35] ALESINA A, ARDAGNA S. Fiscal adjustments:Why they can be expansionary?[J]. Economic Policy,1998(27):487-546.

[36] FURCERI D, JALLES J T, LOUNGANI P. Fiscal consolidation and inequality in advanced economies: How robust is the link[M]//CLEMENTS B, MOOIJ R de, GUPTA S, et al.Inequality and the role of fiscal policy: Trends and policy options.Washington, D.C. : International Monetary Fund,2015:141-158.

[37] MARTIN-RODRIGUEZ M, OGAWA H. The empirics of the municipal fiscal adjustment[J].Journal of Economic Surveys, 2017,forthcoming.

[38]RATTSφJ. Fiscal adjustment under centralized federalism: Empirical evaluation of the response to budgetary shocks[J]. FinanzArchiv: Public Finance Analysis, 2004(2): 240-261.

[39] BUETTNER T, WILDASIN D E. The dynamics of municipal fiscal adjustment[J].Journal of Public Economics, 2006(6/7): 1115-1132.

[40] NAVON G. Budgetary dynamics in the local authorities in Israel[J].Israel Economic Review,2006(4): 19-52.

[41] BUETTNER T. The contribution of equalization transfers to fiscal adjustment: Empirical results for German Municipalities and a US-German Comparison[J].Journal of Comparative Economics, 2009(3):417-431.

[42] SOLÉ-OLLÉ A, SORRIBAS-NAVARRO P. The dynamic adjustment of local government budgets: Does Spain behave differently?[J].Applied Economics, 2012(25): 3203-3213.

[43] BESSHO S I, OGAWA H. Fiscal adjustment in japanese municipalities[J].Journal of Comparative Economics, 2015(4): 1053-1068.

(本文责编:海 洋)

Fiscal Consolidation Strategy: An Analysis of the International Experience

GUO Jing

(SchoolofFinance,RenminUniversityofChina,Beijing100872,China)

In the aftermath of the 2008 global financial crisis and great recession,substantial fiscal stimulus packages were introduced on a world-wide scale to promote economic activities, but this measure also led to a prevalence of substantial deficits, growing debt, and series of fiscal sustainability issues. To reduce deficit and unwind government debt, many countries have re-initiated fiscal consolidation programmers. This paper summarizes and analyzes the fiscal consolidation strategies and their respective effects of different countries within the past 30 years, and conducts in-depth discussion upon the uniqueness local government fiscal consolidation. This paper is intended to provide reference for the set-up of fiscal consolidation programmes and the available options to the Chinese government.

fiscal deficits;government debts;fiscal consolidation;comparative analysis

2016-10-10

2017-02-24

中国人民大学2015年度拔尖创新人才培育资助计划。

郭婧(1990—) ,女,河北廊坊人,中国人民大学财政金融学院博士生,研究方向: 财政理论与政策等。

F812.0

A

1002-9753(2017)03-0152-12