金融危机、银行授信与企业流动性管理:中国上市公司的经验证据

刘雪松,洪 正

(1.西南财经大学 金融智能与金融工程实验室,四川 成都 611130;2.西南财经大学 中国金融研究中心,四川 成都 611130)

金融危机、银行授信与企业流动性管理:中国上市公司的经验证据

刘雪松1,洪 正2

(1.西南财经大学 金融智能与金融工程实验室,四川 成都 611130;2.西南财经大学 中国金融研究中心,四川 成都 611130)

本文利用中国上市公司2005—2010年的数据,考察银行授信是否降低了金融危机中企业的预防性现金储备。研究发现,获得银行授信的企业在危机期间现金储备的增幅更小,这表明银行授信发挥了流动性保障作用。但是我国特殊的经济制度环境也影响着这种流动性保障作用的有效发挥:(1)相较于国有银行,源自非国有银行的银行授信为企业提供了更有效的流动性保障;(2)银行授信的流动性保障取决于银企关系的强弱;(3)民营企业比国有企业更依赖银行的流动性保障。进一步研究发现,银行授信的流动性保障能够改善企业在危机中的经营业绩。文章结论表明,我国银行体系在帮助企业部门应对金融风险时存在不足,政府应该尽量剥离国有银行的“政治性”贷款,让国有银行为企业提供更有效的流动性保障。

银行授信;金融危机;企业流动性管理

一、引言

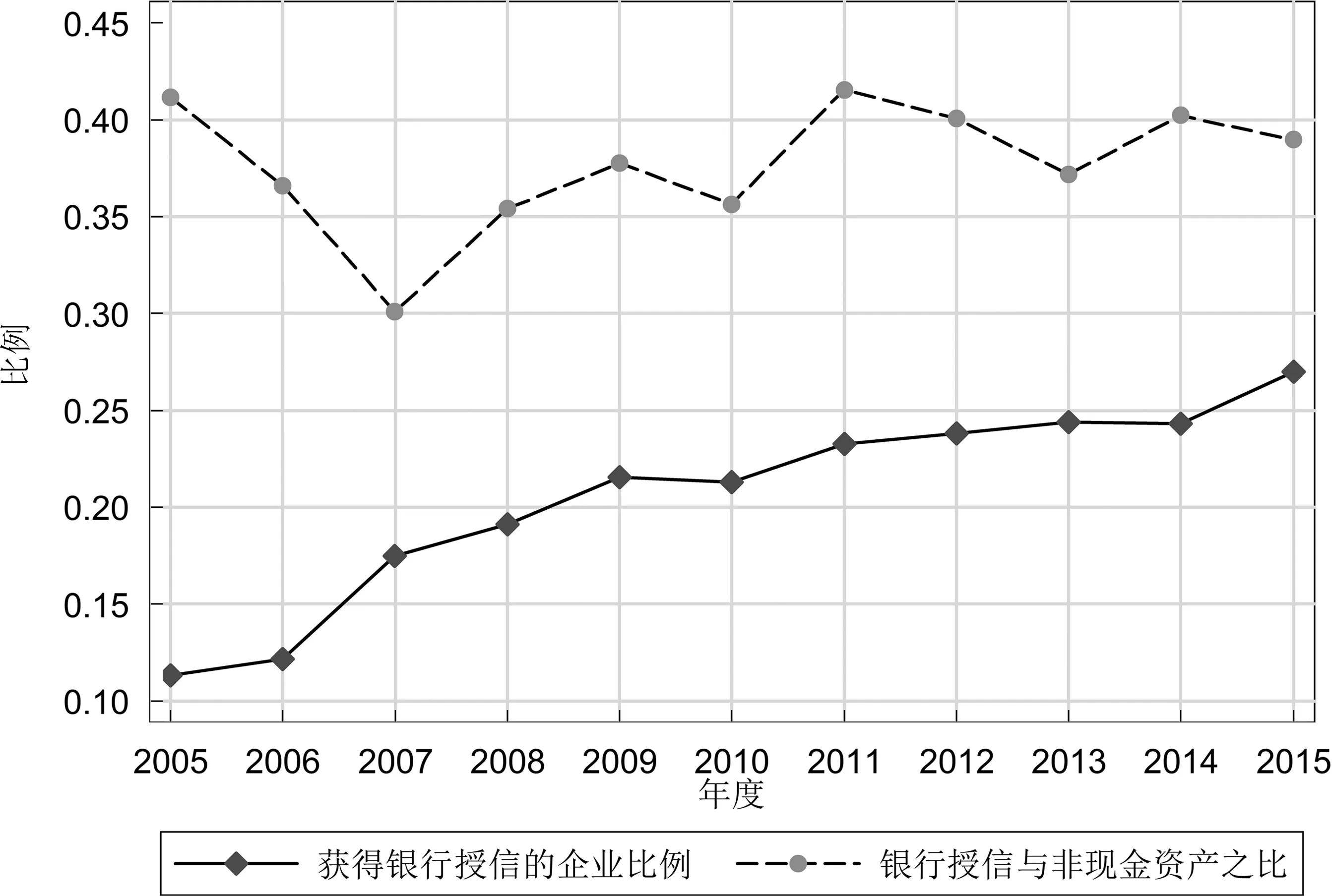

2008年金融危机是自1929年以来最严重的一次全球性金融危机,世界主要市场经济国家的金融市场和实体经济受到巨大冲击。虽然此次危机并未直接波及中国的金融体系,但是由于海外市场需求下降,出口导向型的中国经济受到严重影响:企业出口大幅下滑,大量中小企业倒闭,经济增速明显减缓。面对未来经济不确定性的增加,中国企业开始存储大量现金。A股非金融上市公司的现金持有比率自2009年开始快速增长(图1),货币现金占非现金资产的平均比例从危机前不足20%上升到2011年的约35%,接着开始逐年下降,但是直到2015年仍高于危机前的水平。快速增长的现金持有反映出企业对未来经济的担忧与投资机会的减少,“现金为王”的现象在本次危机中再次出现。

图1 A股非金融公司平均现金持有比率

Keynes(1936)认为,持有现金的动机包括节约交易成本动机和预防性动机[1]。危机期间,外部融资约束或者融资成本增加,企业持有现金的预防性动机增强。为确保未来有效投资,企业的最佳选择是储备更多现金以保持自身流动性。但是,对整个经济体来说,长期普遍的高额现金持有是无效率的,造成了资金的浪费。理论上,银行作为企业主要的外部流动性提供者,可以更有效地在企业间分配流动性,避免企业存储高额现金。Holmstrom和Tirole(1998)的理论模型表明,当不存在总体流动性冲击(经济体内所有企业遭遇了流动性冲击)时,银行能够改善企业自身存储流动性所造成的资金浪费。银行可以通过提供授信额度满足企业的流动性需求,这种流动性提供方式严格优于企业自身存储流动性[2]。银行提供流动性保障的优势在危机期间更加明显。危机中,由于存在明确的存款保险制度或者政府对银行的隐性担保,资金将流向相对安全的银行体系,与此同时企业的流动性需求增加。可见,银行存款的流入与贷款需求的增长是正相关的,因此降低了银行同时为居民(活期存款)和企业(银行授信)提供流动性的成本,有助于提升经济对流动性冲击的抵御能力[3-5]。

银行为企业提供流动性的主要工具是银行授信(又称为贷款承诺或授信额度,后文中统一称为银行授信)。“银行授信作为银行信用贷款的一种方式,是银行给予特定企业在一定期限内贷款的最高限额”[6]。拥有银行授信的企业可以根据自身需求随时获得授信额度内的银行贷款,而不必存储大量现金。相较于抵押贷款,银行授信更加灵活便利,降低了企业获取资金的交易成本[7]。理论上,银行体系通过银行授信能够帮助企业抵御流动性冲击,降低企业的预防性储蓄,减少资金浪费。Campello,Giambona,Graham和Harvey(2011)针对来自北美、欧洲和亚洲的800位公司首席财务官的调查研究发现,银行授信缓和了金融危机对公司的不利影响[8]。在本次金融危机初期(2007年8月至2008年9月),美国银行体系作为企业流动性提供者的角色经历了一次危机,由于银行本身持有大量“有毒”金融工具,导致资金在危机发生时并没有流向银行体系,直到政府出面干预,提高存款保险范围,银行的资金流入才开始增加。但是即使如此,银行还是兑现了大部分事先提供的银行授信,缓解了企业的流动性压力[9]。中国金融体系中银行部门占据重要地位[10],银行贷款是企业最主要的外部资金来源,因此,银行部门能否为企业提供流动性保障对于实体经济抵御风险的能力至关重要。如果危机期间,拥有银行授信的公司持有更少现金,则反映出这些公司拥有更加稳定的外部流动性来源,银行发挥了流动性保障的功能。鉴于此,本文试图通过考察银行授信与公司现金持有之间的联系以回答以下问题:中国的银行部门是否发挥了企业流动性提供者的作用?是否在危机时期为企业提供相对稳定的流动性来源,提升企业抵御流动性风险的能力?

国内现有文献主要关注银行授信对企业投资效率的影响。研究表明,总体上银行授信能够提升企业投资效率,但是可能会在代理成本高的企业中导致投资效率的扭曲。特别地,银行授信会显著加剧国有企业的过度投资[6,11]。刘婷和郭丽虹(2015)发现,当企业同时拥有内部流动性(内部财务弹性)和外部流动性(银行授信)时,过度投资效应更加明显[12]。马光荣、刘明和杨恩艳(2014)还发现银行授信促进了企业的研发投入[13]。常亮、连玉君和安苑(2014)发现,银行授信降低了企业现金调整的成本,因此高投资的公司在获得银行授信后现金调整速度更快[14]。以上文献深入细致地考察了银行授信和企业实际决策间的关系,但是没有回答银行授信能否在危机时帮助企业抵御流动性风险。李宏和张健(2015)证实了2008年金融危机期间,中国银行业存在活期存款与银行授信的风险对冲效应(协同效应)[5],但他们侧重于考察银行自身风险,没有讨论对企业流动性保障的影响。

本文利用2005—2010年中国非金融上市公司的现金持有与银行授信数据,考察危机期间获得银行授信企业和未获得银行授信企业现金持有的差异,即银行提供的外部流动性是否在危机期间缓解了企业对内部流动性的需求,是否为企业提供了流动性保障。实证结果表明:(1)总体上银行授信在危机时降低了企业的预防性储蓄,有银行授信的企业现金持有显著低于没有银行授信的企业;(2)进一步研究发现,国有银行*包括工商银行、农业银行、中国银行、建设银行和交通银行。授信在危机期间对企业的现金持有没有显著影响,反而是非国有银行授信降低了企业的现金持有,这表明国有银行并没有为企业提供良好的流动性保障;(3)本文还从银企关系的角度出发,研究银行授信与企业现金持有的关系,发现拥有集中*根据本文的样本统计,企业拥有的授信银行家数中位数是2家。因此此处集中银行授信是指同时获得1~2家银行的授信。分散银行授信是指同时获得2家以上银行的授信。银行授信(银企关系较强)的企业在危机中现金持有显著低于没有银行授信的企业,但是拥有分散银行授信(银企关系较弱)的企业,其现金持有与没有银行授信的企业无显著差异。可见更强的银企关系能够为企业提供更有效的流动性保障。(4)民营企业获得银行授信后,其危机期间现金持有大幅降低,但是获得银行授信的国有企业,其危机期间的现金持有减少幅度较小,说明民营企业更依赖银行提供的流动性保障;(5)获得了银行有效流行性保障的企业在危机中相对经营业绩更好。

本文可能的主要贡献有:(1)丰富了现有关于银行授信对企业决策影响的文献。关于中国银行授信的文献讨论了银行授信对企业投资效率以及企业研发的影响,本文从抵御金融风险的角度,考察2008年金融危机期间,银行授信对企业现金持有政策的影响;(2)有助于理解中国银行体系在帮助企业应对金融风险时所发挥的作用。Allen和Gale(1997)认为银行主导的金融体系可以跨期(不同代际间)分担风险,因此较市场主导的金融体系更稳健[15]。本文的研究表明,尽管中国是银行主导的金融体系,但是其中最重要的银行——国有银行并没有为企业提供有效的流动性保障(至少在本次金融危机初期是如此),不利于实体经济的稳定。这或许为中国银行业未来发展策略提供了一定启示,即要加强银行对企业流动性风险的管理能力。文章安排如下:第二部分简要介绍中国银行授信的现状,并经过理论分析提出研究假设;第三部分是计量模型和数据描述;第四部分是实证结果及分析;第五部分是内生性检验及稳健性讨论,最后是结论和启示。

二、背景介绍与理论分析

(一)中国银行授信发展现状

银行授信是美国或一些欧洲国家商业银行广泛提供的贷款服务。美联储2013年3月公布的“企业贷款条件调查”显示,当年2月某一周所发放的工商业贷款中,以银行授信形式发放的贷款金额占比达90.2%[16]。美国中小企业1992年的银行贷款中,约70%是以银行授信的方式发放的[3]。Jiménez、Lopez和Saurina(2009)发现西班牙企业的银行融资中银行授信占42%[17]。

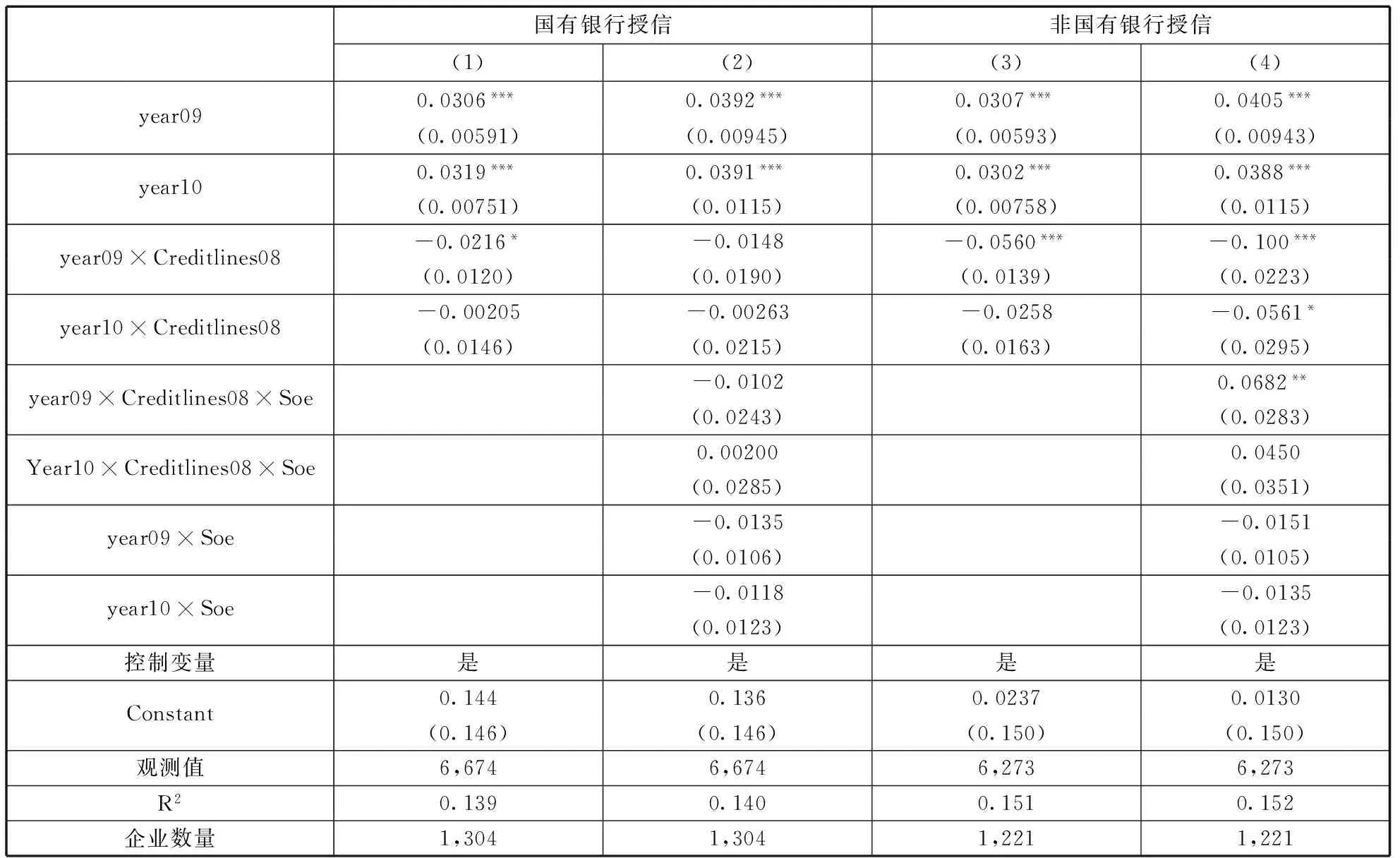

银行授信在中国的使用也逐渐增长。锐思数据库的上市公司借贷数据表明(图2),A股中,获得银行授信的非金融公司占比逐年增加,从2005年的11%增加到2015年的27%。虽然越来越多的上市公司开始使用银行授信作为公司的外部流动性来源,但是银行授信业务在中国的发展仍然有限。银行授信的平均金额占非现金资产的比例基本维持在35%~40%之间,可见对于获得银行授信的企业来说,银行授信已经成为这些企业的重要资金来源。表1报告了2005—2015年中国银行授信的情况,其中授信的平均期限是1.33年,平均金额接近5亿元,由国有银行发放的授信笔数占总样本的36%,而股份制银行授信占比为44.8%,可见我国的银行授信有80%以上都是由这两类银行发放的。

图2 银行授信在中国的发展现状

变量均值中位数标准差最小值最大值样本量期限/年1.33210.99601516800金额/亿元4.921.5022.800.0001125016800国有银行授信0.36000.4800116800政策型银行授信0.02900.1680116800股份制银行授信0.44800.4970116800

与一些发达国家不同,中国的银行授信有其自身特点,并不是严格意义上的银行授信。除了信用卡项下的透支额度以外,我国银行授信绝大部分不是正式的、具有法律约束力的贷款承诺,银行仍然根据贷款当期的信贷环境决定是否放款[16],即银行保留了最终是否发放贷款的权利。这种制度安排下,银行可以尽量规避风险,在不利的经济条件下,拒绝为企业提供流动性,加剧了企业的流动性风险①当经济环境不利时,银行惜贷、抽贷现象时有发生。据《财经》杂志报道,由于企业经营环境恶化,2016年上半年,中国银行业陷入了惜贷的窘境。。美国的银行授信是正式的贷款承诺合同,规定了授信的额度、期限、利率以及规范企业行为的禁止性条款②例如美国的银行授信通常会规定企业的现金流必须满足一定条件,如果违背就会拒绝提供贷款[18]。,通常只要企业不违反合同规定的禁止性条款,银行就会遵守合约,在合同期限内满足企业的资金需求。另外,中国银行授信大多要求企业提供抵押品,本质上仍然是抵押贷款,不属于信用贷款。这使得很多中小企业无法获得银行授信,得不到银行提供的流动性服务。

尽管中国银行授信存在以上特点,但是它仍然有益于企业的流动性管理。企业申请银行授信只需要经过一次信贷评审并提供抵押品,简化了信贷程序,降低了企业获得资金的交易成本。而且,如果银行和企业间存在很强的银企关系,即使没有正式的合同承诺,银行也可能在不利经济环境下,为企业提供流动性。

(二)中国的银行授信降低了企业现金持有吗?

现金是公司流动性管理的重要手段,在某种程度上反映了公司所面临的经营环境。2008年金融危机期间,我国上市公司现金持有普遍大幅增加,反映出企业对未来经济不确定性的担忧。如果银行体系能够为企业提供有效的流动性保障,则如此大规模长时间的高额现金持有会有所缓解。因此,本文从银行授信与企业危机中现金持有的关系出发,探讨银行能否为企业提供流动性保障。

现金持有的权衡理论认为,为了最大化公司的价值,企业权衡现金持有的成本与收益以达到最优现金持有水平[19]。持有现金的收益来自两方面:首先,节约获取外部资金的交易成本,企业不用出售资产以获取资金。其次,当外部流动性不可获得时,企业能够将自身存储的现金用于投资或其他经营需求。Keynes(1936)将前者称为持有现金的节约交易成本动机,后者称为预防性动机[1]。持有现金的成本包括其低收益性以及流动性溢价,另外,持有过多现金会增加代理成本,给予公司内部人获取私人收益的机会,有损公司价值[20-22]。现金持有的权衡理论已得到众多实证文献的证实[23-24],因此本文首先从权衡理论出发,并参考Opler等(1999)的做法[19],利用下图阐明银行授信与企业现金持有的关系(图3)。图中横轴代表企业持有流动资产(现金)的数量,纵轴代表边际成本;水平线C表示持有流动资产的边际成本,持有流动资产的成本通常与资产数量成比例,所以其边际成本曲线是水平的;曲线A和B表示企业缺乏流动资产的边际成本,也等同于持有流动资产的边际收益。随着流动资产增多,流动资产短缺的边际成本递减。当流动资产短缺的边际成本等于持有流动资产的边际成本时,企业得到最优流动资产持有水平。金融危机发生时,缺乏流动资产的可能性增加,边际成本曲线会向右移动(B到A),流动资产持有增加。银行授信则降低了企业获得外部资金的交易成本,边际成本曲线向左移动(A到B),流动资产持有降低。基于以上分析,本文提出以下假设:

假设1:金融危机期间,企业现金持有普遍增加,但是获得银行授信的企业现金持有水平低于同期未获银行授信的企业。

图3 最优现金持有水平③本图参考Opler等(1999)的研究。其中流动资产短缺的边际成本也可看成持有流动资产的边际收益。

考虑到中国银行授信的特点以及中国银行业结构特征*中国商业银行主要分为5家国有商业银行、12家股份制商业银行、两百多家城市商业银行和若干农村商业银行。国有商业银行(除交通银行外的传统四大银行)的规模远远大于其他银行,2013年,股份制商业银行的平均存款规模只有四大国有银行的约17%,其他类型的银行规模就更小了[25]。,银行所有权性质会影响银行授信的流动性保障作用。国有银行授信与非国有银行授信对企业的流动性保障作用存在差异,主要基于以下两个原因:第一,由于国有银行有更多“政治性”贷款,为了满足监管层对银行资产质量的要求,国有银行对市场化信贷的要求会更加严苛[26],而银行授信不属于“政治性”贷款,因此,当面临不利经济环境时,国有银行不兑现事前银行授信的可能性更高。La Porta、Lopez-de-Silanes和Shleifer(2002)[27]指出,无论是从“发展观”还是“政治观”来看,国有银行都会承担更多政策性责任,以满足政府的社会目标。尽管经过一系列改革后,中国国有银行的经营变得更加市场化,但是“政治性”贷款仍然存在[25,28]。由于政府目标通常是着眼于长期经济社会发展,所以“政治性”贷款多为长期贷款并大多流向国有企业。谭劲松、简宇寅和陈颖(2012)[29]发现国有企业贷款有着更长的贷款期限。但是银行授信属于短期流动性贷款*据本文数据统计,中国银行授信平均期限是1.33年。,所以本文认为,国有银行授信是市场化贷款,不属于“政治性”贷款,当然更加市场化的非国有银行*本文的非国有银行是指除了5家国有商业银行以外的所有商业银行。授信也是如此。

第二,当经济面临不利冲击时,企业财务状况恶化,提供更多交易型贷款的国有银行停止兑现事前银行授信的可能性更高,而提供更多关系型贷款的非国有银行为了维护银企关系,更可能帮助企业应对危机。Berger和Udell(2002)[30]将贷款技术分为交易型贷款和关系型贷款,前者依赖易于证实和传递的“硬信息”,比如标准的公司财务报表信息、借贷历史记录等。后者涉及难以证实和传递的“软信息”,比如直接与企业经理人当面接触,了解企业经营的实际情况。不完全合约理论认为,控制权的分配会影响激励效果[31]。由于规模和组织形式的差异,导致国有银行和非国有银行在控制权分配上显著不同,进而影响贷款技术的选择,而不同的贷款技术对企业的流动性保障程度存在差异。大银行(国有银行)组织机构复杂,对于贷款审批和定价制定了标准化的规章制度,从而激励基层业务人员投资于便于证实和传递的 “硬信息”,所以大银行的比较优势是交易型贷款技术。中小银行(非国有银行)组织机构相对简单,基层业务人员有着更高的自主决定权,从而激励他们投资于不便于证实和传递的“软信息”,所以中小银行的比较优势是关系型贷款技术[32-35]。基于以上分析,本文提出假设2。

假设2:金融危机中,非国有银行授信为企业提供了更有效的流动性保障。

以上假设隐含地表明,银企关系影响危机中银行对企业的流动性保障。银企关系中一个重要维度是贷款银行的数量。银企关系中银行数量越多,搭便车的行为越严重,银行缺乏激励去监督企业,因此难以为企业提供稳定的贷款承诺。而且,银行数量越多,债务再谈判的成本更高,兑现事前银行授信的可能性降低。如果银企关系中银行数量少,那么银企关系就更紧密,缓解了搭便车和信息不对称问题,因而更可能在危机时为企业提供流动性保障。Hoshi、Kashyap和 Scharfstein(1990)[36]发现日本的企业中,银行债务更集中(有一家“主办银行”为其提供贷款)的企业财务困境成本更小。鉴于此,本文提出假设3。

假设3:金融危机中,拥有集中的银行授信的企业获得了更有效的流动性保障。

三、数据选择与研究方法

(一)数据选择

1.银行授信数据

银行授信数据来自锐思数据库的借贷明细。由于获得银行授信属于公司重大事项,按照相关监管要求*《上市公司信息披露管理办法》规定,上市公司的重大事项须在临时公告中披露。应该向公众披露,所以能够获得中国上市公司的银行授信数据。为了研究银行授信在金融危机中对企业的流动性保障作用,本文选取数据的时间为2005—2010年,并作以下筛选:(1)借款人是A股上市公司;(2)只保留以银行授信形式发放的贷款;(3)去掉被否决,未实施终止和涉诉的贷款;(4)事件主体必须是本公司,而不是本公司为子公司提供担保的交易。

2.公司特征数据

选取2005—2010年中国A股的所有公司作为初始研究样本,按照以下标准进行筛选:(1)剔除金融类和ST特殊处理(ST)的公司;(2)由于公司在上市当年的现金持有较高,剔除上市当年的公司样本;(4)剔除净资产小于0的公司;(4)剔除财务数据缺失的样本。公司特征数据均来自CSMAR数据库。为降低离群值的影响,对所有连续变量做1%水平的缩尾处理。最后,将公司特征数据与银行授信数据合并。最终,研究样本包括1573家公司,共7554个观测值。

(二)相关变量说明

1.现金持有水平

参照Opler等(1999)[19]的做法,本文用货币资金/净资产表示公司的现金持有水平(Cash),其中净资产=总资产-货币资金。由于缺失值较多,本文没有使用现金及现金等价物。

2.银行授信变量(Creditlines08)

由于是否获得银行授信与公司特征相关,为了减轻内生性问题,本文考虑危机前一年是否获得授信(2008年*由于中国受到金融危机的影响始于2008年底,所以本文将2008年当做金融危机前一年。)对危机后两年中企业现金持有的影响。由于银行授信的平均期限是1.33年,所以本文认为危机前授信不会对2010年企业现金持有产生显著影响。银行授信变量包括以下五个变量:(1)总的银行授信(allbank08),如果企业在2008年获得银行授信,则取值1,否则取值0;(2)国有银行授信(soebank08),如果企业在2008年获得来自国有银行*如果某企业2008年获得了多家银行授信,只要其中至少有一家银行是国有银行,本文就认为其获得了国有银行授信。的银行授信,则取值1,没有获得银行授信则取值0;(3)非国有银行授信(nonsoebank08),如果企业在2008年获得来自非国有银行的授信,则取值1,没有获得银行授信则取值0;(4)集中银行授信(cenbank08),如果企业在2008年获得了银行授信且给予授信的银行数量小于等于2*企业获得的银行授信中,银行数量的中位数等于2,所以本文选取2作为区分集中银行授信与分散银行授信的临界值。,则取值1,没有获得银行授信则取值0;(5)分散银行授信(decenbank08),如果企业在2008年获得银行授信且给予授信的银行数量大于2,则取值1,没有获得银行授信则取值0。

3.年度虚拟变量(Year)

如果年度虚拟变量表示当年,则取值1,否则取值0。包括year09和year10,分别考察在金融危机爆发后的两年中(2009年和2010年),有银行授信和没有银行授信企业的现金持有相较于危机前的情况。

4.年度虚拟变量与银行授信变量的交互项

如果此变量的系数小于零,则表明危机前获得银行授信的企业其现金持有增幅低于未获银行授信的企业,体现了银行授信的流动性保障作用,因此这是本文主要关注的变量。

5.控制变量

为了控制其他影响企业现金持有的因素,本文参考Opler等(1999)以及Chen、Chen、Schipper、Xu和Xue(2012)的研究[19,37],选取了以下可能影响企业现金持有的企业特征变量:(1)规模,用销售总额的对数表示。大企业的外部融资约束通常较小,所以现金持有可能与规模负相关。(2)营运现金流,营运现金流较多的企业会积累更多现金,因此其现金持有通常较高。(3)企业上市年限,成熟的企业信息更加透明,获取外部融资的成本相对较低,可见企业上市年限与现金持有量呈负相关。(4)企业未来成长机会,即公司股票的市场价值与账面价值之比,高成长性公司流动性短缺的可能性较高,更愿意持有现金。(5)行业现金流波动率,用以控制行业经营风险。经营风险越高的企业持有现金的收益越高,所以持有更多现金。(6)是否现金分红,如果企业向股东分红, 会持有更多现金。(7)企业性质,如果是国有企业则取值1,否则取值0。国有企业融资约束较小,民营企业受到较高的融资约束,所以国有企业持有更少的现金。(8)净营运资本,反映企业的财务风险,当净营运资本较多时,财务风险较小,从而相对持有更少现金。(9)资本支出,资本支出越高,表明企业投资需求较大,因此会持有更多现金。以上变量考虑了企业日常经营的现金需求,因此本文将不能由以上变量解释的现金持有当作超额现金持有,具体变量说明见表2。

表2 相关变量详细说明

(二)实证模型

借鉴胡泽、夏新平和余明桂(2013)[38]的研究方法,本文使用固定效应模型作为基准模型,检验危机前获得银行授信是否对危机后企业现金持有产生影响。具体模型如下:

Cashit=β0+β1Yeart+β2Yeart×

Creaditlines08it+β3Xit+αi+εit

(1)

其中,被解释变量是现金持有水平,解释变量是年度虚拟变量以及年度虚拟变量同银行授信变量的交互项。如果β1的系数大于零,则表明危机后两年(2009—2010年)中,企业现金持有水平高于危机前几年(2005—2008年)的平均水平。若β2的系数小于零,可推断出2008年获得银行授信的企业,其危机期间的现金增幅小于在2008年无银行授信的企业,表明银行授信缓解了企业对未来流动性短缺的担忧,为企业提供了流动性保障。若β2不显著,则表示银行授信对现金持有没有影响,银行未能有效发挥对企业的流动性保障作用。根据前文的理论分析,不同类型的银行授信对企业现金持有的影响存在差异,因此预计当银行授信是来自非国有银行或者是集中银行授信时,β2的系数显著小于零。Xit是控制变量,解释了满足企业日常经营所需的现金持有。控制了这些变量后,就可以认为危机期间企业现金持有的增加更多地源自预防性动机(后文中,将控制日常经营需求后的企业现金称为超额现金),而不是日常经营的需要。αi是不随时间变化的企业固定效应,εit是随机扰动项。

除了考虑不同类型的银行授信,本文还进一步检验了银行授信对不同性质企业的现金持有的影响。具体模型如下:

Cashit=β0+β1Yeart+β2Yeart×Creaditlines08it+β3Yeart×Soeit+β4Yeart×Creaditlines08it×Soeit+β5Xit+αi+εit

(2)

模型(2)在模型(1)的基础上,加入Yeart×Creditlines08与Soe的交互项,并控制了Yeart×Soe。国有企业融资约束更小,有更多外部流动性来源,例如银行可以直接在危机中为国企发放贷款,而不需要事前提供银行授信,所以国企对银行授信提供的流动性保障依赖程度更小。因此本文预期β4大于零。

四、数据描述与实证结果

(一)数据描述

为了研究银行授信能否降低企业在危机期间的预防性现金储蓄,本文选取的数据样本是2005—2010年,其中2005—2008年代表危机前,2009—2010年代表危机中。表3报告了相关变量的描述性统计。可以看出,样本期间平均现金持有水平约23.4%,有18.96%的企业获得了银行授信,其中13%的企业获得了国有银行授信,7.5%的企业获得了非国有银行授信。样本企业的平均上市年限是9年,有约54%的企业有现金分红,约66%的企业是国有企业。

表3 银行授信和公司特征变量的描述性统计

(二)实证结果:银行授信为企业提供了流动性保障吗?

1.不区分银行授信类型

本文首先关注整体上银行授信是否降低企业在危机中的现金储备。结果见表4。回归(2)和(4)中,年度虚拟变量year09和year10的系数显著大于零,说明危机中企业超额现金持有水平(因为已经控制了企业日常经营所需的现金)比危机前平均高约3~4个百分点,反映出企业对未来流动性短缺的担忧。但是,如果企业在危机前一年获得了银行授信,则情况有所改变。由回归(2)可见,year09×allbank08的系数显著小于零,这意味着危机前获得银行授信的企业,在危机中其超额现金持有增幅显著低于没有银行授信的企业,几乎和危机前的超额现金持有水平一致(0.0329-0.0332=-0.0003)。但是year10×allbank08的系数并不显著,可能是由于银行授信的平均期限是1.33年,所以在期限范围外对企业现金持有没有影响。回归(3)和(4)区分了国有企业和非国有企业,结果显示,国有企业可能不太看重银行授信的流动性保障作用,但是结果并不显著(year09×allbank08×Soe的系数为正,但是不显著)。以上结果证实了假设1,即危机期间企业的超额现金普遍增加,但是在危机前获得银行授信的企业则没有显著变化,表明银行授信的确为企业提供了流动性保障,缓解了企业对未来流动性短缺的担忧。

表4 金融危机期间银行授信对公司现金持有的影响

注:(1)***,**,*分别表示在1%,5%和10%水平上显著; (2)括号中为公司层面cluster的标准误。

2.国有银行授信与非国有银行授信

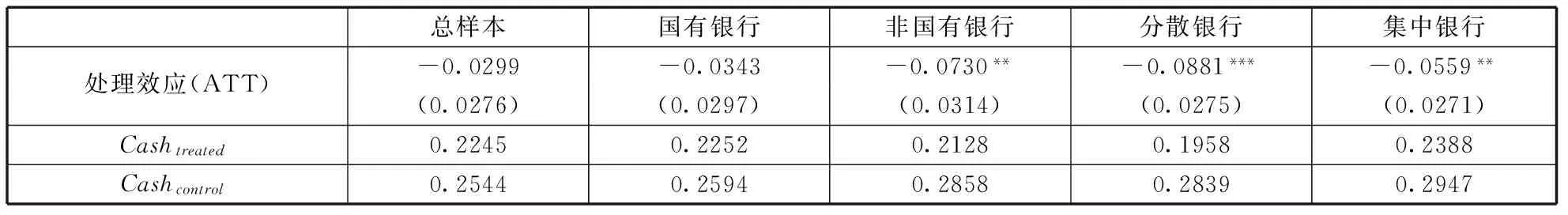

前文的理论分析认为,非国有银行授信能更好地为企业提供流动性保障。因此,本文接下来考察国有银行授信和非国有银行授信的区别,回归结果见表5。其中(1)和(2)报告了国有银行授信的结果,可以看出,国有银行授信并没有显著降低企业在危机中超额现金的增幅(尽管回归(1)中year09×Creditlines08的系数显著为负,但是显著性较低),这表明获得国有银行授信的企业与没有银行授信的企业在危机中的现金策略是一致的,国有银行授信并没有缓解企业对未来流动性短缺的担忧。但是非国有银行授信却为企业提供了良好的流动性保障,如回归(3)和(4)所示,非国有银行授信使得企业在危机中的超额现金显著降低(year09×Creditlines08的系数显著为负),甚至低于危机前的水平*危机中的超额现金储备比危机前还低,可能是因为危机中,企业为了维持经营,消耗了更多现金。但是没有获得银行授信的企业就不敢花费现金,只能是增加超额储备。。以回归(3)为例,没有获得银行授信的企业其2009年的超额现金平均高于危机前约3个百分点,获得了银行授信的企业其超额现金低于回归前平均水平约两个百分点(0.0307-0.0560=-0.0253)。由于期限较短,2008年的银行授信对2010年的企业现金持有没有显著影响。

另外,国有企业和民营企业对非国有银行授信流动性保障的依赖程度显著不同。回归(4)表明,对于获得非国有银行授信的民营企业,其危机中的超额现金低于危机前约6个百分点(0.0307-0.100),而获得非国有银行授信的国有企业的超额现金几乎与危机前没有变化(0.0405-0.100+0.0682=0.0087),但是超额现金持有增幅低于没有获得银行授信的企业约3个百分点(0.00405-0.0087=-0.0318)。上述结果证实了假设2,在金融危机中,非国有银行授信为企业提供了更有效的流动性保障,显著降低了企业的预防性现金储备,并且由于民营企业面临更严重的融资与约束,所以这种流动性保障对民营企业更为重要。

表5 国有银行授信与非国有银行授信对企业流动性保障的差异

注:(1)***,**,*分别表示在1%,5%和10%水平上显著; (2)括号中为公司层面cluster的标准误。

3.分散银行授信与集中银行授信

银行授信是一种典型的关系型贷款,银企关系越紧密,兑现银行授信的可能性越高,尤其在金融危机期间。授信银行的数量反映了银企关系的强弱。如果企业长期与同一家银行开展业务,自然可以建立更强的银企关系。相应的,企业同时与多家银行建立的银企关系就相对较弱。本文接下来从分散银行授信(弱银企关系)和集中银行授信(强银企关系)的角度考察银行授信与企业现金持有。

表6报告了回归结果,从回归(1)和(2)可以看出,分散的银行授信对企业几乎没有流动性保障作用(year09×Creditlines08的系数不显著或显著性很低)。但是集中银行授信却显著降低了企业在危机中的超额现金持有,如回归(3)和(4)所示,year09×Creditlines08的系数都显著为负。以回归(3)为例,没有银行授信的企业危机中的超额现金高于危机前约3个百分点(year09的系数是0.0312),但是获得集中银行授信的企业在危机中超额现金与危机前几乎没有变化(0.0312-0.0383=-0.0071)。上述结果表明银企关系影响银行授信对企业的流动性保障。因为中国银行授信大多不具有正式的法律约束力,所以更强的银企关系更能保证企业未来的流动性需求,从而降低了企业在危机时的预防性现金储备。本文的假设3得到验证,金融危机中,拥有集中的银行授信的企业获得了更有效的流动性保障。另外,回归(4)再次证明了民营企业更看重银行授信所提供的流动性保障。

表6 分散授信和集中授信对企业流动性保障的差异

注:(1)***,**,*分别表示在1%,5%和10%水平上显著; (2)括号中为公司层面cluster的标准误。

五、内生性检验及稳健性讨论

(一)内生性检验

1.工具变量法

是否获得银行授信受到企业自身特征影响,可能存在某些无法观测的企业特征与银行授信的可得性相关,但是我们无法控制不可观测因素,因此,是否获得银行授信是一个内生变量,导致企业在危机期间不增加现金持有的因素可能并不是银行授信,而是其他不可观测的企业自身因素。为了解决这个内生性问题,本文借鉴Fisman和Svensson(2007)和马光荣等(2014)的研究[13,39],使用同省份同行业企业在2008年拥有银行授信的比例作为危机前是否获得银行授信的工具变量。同省同行业的银行授信比例受到地区经济金融发展和行业特征的影响,与企业自身不可观测因素相关性不大,因此该工具变量满足外生性条件。工具变量法估计的结果见表7。其中回归(1)至(5)分别报告了总体银行授信、国有银行授信、非国有银行授信、分散银行授信和集中银行授信对危机期间企业现金持有变化的影响。工具变量法回归的结果与前文的结果类似,再次验证了本文提出的三个假设。总体上,获得银行授信的企业在危机期间现金持有的增幅更低(回归(1)中year09×Creditlines08系数显著为负),表明银行授信为企业提供了流动性保障。非国有银行授信和集中银行授信都具有较好的流动性保障作用,但是国有银行授信和分散银行授信的流动性保障作用不明显。

表7 工具变量法估计:金融危机期间银行授信对公司现金持有的影响

注:(1)***,**,*分别表示在1%,5%和10%水平上显著;(2)为了节省篇幅,没有报告2010年年度虚拟变量的结果。

2.倾向得分匹配法

银行授信并不是随机分配给企业的,所以不能直接比较有授信和无授信企业的现金持有,为了解决潜在的样本选择偏误,本文使用倾向得分比配法,检验危机前银行授信对危机中企业现金持有变化的影响。为了检验2008年拥有银行授信的企业在2009年现金持有的变化,本文首先使用logit模型计算企业获得银行授信的倾向得分,具体模型如下:

Creditlines08i=β0+β1Xi+indusi+provincei+εi

(3)

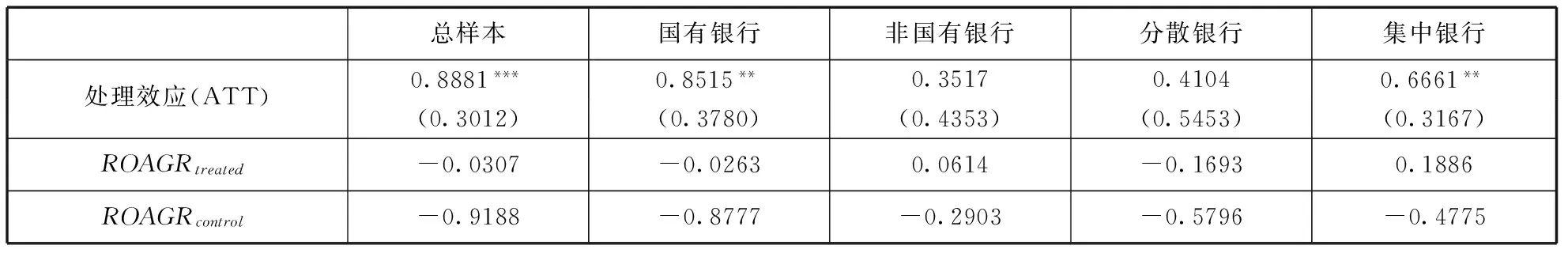

其中,在Xi中的变量与模型(1)一致。indusi和provincei分别控制了行业和省份的固定效应。接着依据模型(3)计算出的倾向得分,将获得银行授信和没有银行授信的企业进行“卡尺内最近邻匹配”*设定卡尺半径为0.01,由于未获得银行授信的企业较多,因此进行1对4匹配。,比较处理组和控制组在2009年的现金持有。表8报告了倾向得分匹配法估计的处理效应。Cashtreated表示有银行授信企业的平均现金持有,Cashcontrol表示没有银行授信企业的平均现金持有,处理效应即两者之差。可以看出,非国由银行授信和集中银行授信都显著降低了企业在2009年的现金持有,总体样本和国有银行授信的处理效应并不显著。分散银行授信的处理效应显著,这与前文的假设3相悖,但是这个结果并不稳健,固定效应和工具变量结果都支持假设3。倾向匹配得分估计结果基本证实了前文的假设,非国由银行授信和集中银行授信为企业提供了有效的流动性保障。

(二)稳健性讨论:其他解释

尽管本文的实证结果发现银行授信显著降低了企业在危机期间的现金增幅,但是并没有直接证据表明,企业现金增幅的降低源自银行提供的流动性保障*由于数据限制,本文无法证实银行是否兑现了其银行授信。,因此可能还存在另外的解释。前文实证表明,拥有国有银行授信的企业现金增幅并没有减少,而拥有非国有银行授信的企业现金显著降低。这种现象的背后可能还存在与本文假设相反的解释:国有银行在危机中兑现了银行授信,而企业将获得的银行资金存储为现金,以预防未来可能的流动性短缺,所以现金持有增幅较快。非国有银行授信并没有兑现,企业为了在危机期间继续经营,消耗了更多现金,从而其现金增幅较低。但是这个解释并不合理,首先,本次金融危机对我国金融部门的影响相对较小,图4表明,国有银行和股份制银行的存款增速在2009年都有所增加,并且股份制银行的增速更快*数据来源:Bankscope数据库。由于发放的银行授信占比较高,股份制银行可以代表非国有银行。,因此国有银行和非国有银行在银行授信的兑现能力上并不会有显著差别,只是兑现授信的激励不同。国有银行在危机期间会更谨慎,所以兑现授信的激励相对较小。其次,前文实证结果发现没有银行授信的企业现金持有普遍增加,这说明大部分企业在危机期间都增加了现金持有,并没有消耗掉现金,而获得了非国有银行授信的企业更不会因为资金短缺而消耗现金,因此更合理的解释是非国有银行授信为企业提供了流动性保障,从而降低了企业的预防性现金储备。上述分析也适用于分散银行授信和集中银行授信的比较。鉴于此,本文的假设可以较为合理地解释拥有银行授信企业的现金变化,银行的流动性保障作用确实存在。

表8 倾向得分匹配法:金融危机期间银行授信对公司现金持有的影响

注:(1)***,**,*分别表示在1%,5%和10%水平上显著;括号中是t检验的标准误。

图4 银行存款增速

六、银行流动性保障对企业经营绩效的影响

既然银行授信能为企业提供流动性保障,那么获得银行授信的企业对未来流动性短缺的担忧就会下降,因此,它们能够将更多资金用于维护企业的正常经营,而不是将资金存储为现金。例如,危机期间外部市场萎缩时,拥有银行授信的企业可以投入更多资金开发新的市场,同时,它们也更有能力为处于困境的贸易伙伴提供商业信用*胡泽等(2013)发现良好的流动性能缓冲金融危机造成的企业商业信用供给下降[38]。,在帮助贸易伙伴度过难关的同时,稳定了自身的经营业绩。鉴于此,拥有银行授信的企业在危机中的经营业绩可能更好,利润增长更加稳定。

本文接下来利用倾向得分匹配法,比较获得银行授信和未获银行授信企业经营业绩的差异,此处利用净资产收益率的年度增长率(ROAGR)衡量企业的经营业绩。首先,运用模型(3)计算企业获得银行授信的倾向得分,考虑到这里比较的是企业经营业绩,控制变量Xi中包含以下变量:企业规模、上市年限、现金流量、销售额增长率、企业性质和净资产收益率,上述变量对企业获得银行授信的概率和经营业绩都有影响。接着根据倾向得分进行匹配(匹配方法与前文一致),并比较处理组(ROAGRtreated)和控制组(ROAGRcontrol)企业在2009年的利润增长率。表9报告了比较结果,可以看出,获得银行授信企业的净资产收益率的增长率高于未获得银行授信的企业。其中,国有银行授信和集中银行授信对于企业经营绩效的稳定作用更显著,但是非国有银行授信的稳定作用不明显。尽管以上结果与本文的基本假设有所出入(非国有银行为企业提供了良好的流动性保障,但是没有起到明显的稳定经营绩效的作用),但是总体来看,银行授信所提供的流动性保障有助于稳定企业在危机期间的经营绩效。

表9 金融危机期间银行授信对公司经营绩效的影响

注:(1)***,**,*分别表示在1%,5%和10%水平上显著;括号中是t检验的标准误。

七、结论与政策启示

银行授信是企业流动性管理的重要手段。本文研究了2008年全球金融危机中,银行授信是否为中国非金融上市公司提供了流动性保障。主要结论有:(1)总体上中国的银行授信能够为企业提供流动性保障,降低企业在危机期间的预防性现金储蓄。具体来看,由于国有银行既要参与市场竞争,又要承担“政治性”贷款任务,为了在危机中保证整体资产的质量,只能对市场化贷款的要求更加严苛,所以在危机来临、大量企业财务状况恶化的环境下,国有银行兑现事前银行授信的可能性大大降低。而非国有银行由于具有发放关系型贷款的组织优势,从事了更多的关系型贷款业务,为了维护银企关系,它们在危机中兑现银行授信的可能性更高。因此,非国有银行授信和集中银行授信(银企关系强)为企业提供了更有力的流动性保障。(2)由于国有企业和非国有企业的融资约束不同,它们对银行流动性保障的依赖程度存在差异。国有企业融资约束较小,所以金融危机期间其预防性现金储蓄的增幅相对较小,进而银行授信对其现金持有增幅的缓解作用也相对较小;但是非国有企业面临相对较高的融资约束,金融危机期间其预防性现金储蓄大幅增长,而银行授信的流动性保障作用在非国有企业上体现得更加突出,获得银行授信的非国有企业的现金增幅大大小于未获得银行授信的非国有企业。(3)银行授信的流动性保障有助于稳定企业在金融危机中的盈利水平。在危机前获得银行授信的企业其盈利增速相较于未获得银行授信的企业更加平稳。

本文的研究为我国银行业的发展提供了以下启示:第一,将国有商业银行的“政治性”贷款任务分配给政策性银行。通过减轻政治性负担,增强国有商业银行承担市场风险的能力,从而能够为真正有市场价值的企业服务,包括为他们提供流动性保障。第二,引导银行开展正式的、具有法律约束力的银行授信业务,从而为企业提供良好的流动性保障服务,以尽量避免好的企业在危机中因为资金周转问题倒闭。第三,创造合适的制度环境以激励银行将更多资源投入信息生产,让银行充分利用其信息优势帮助投资者发现投资机会,改善全社会的公司治理水平。

本文存在以下两点不足:第一,由于缺乏更为详细的银行授信数据,无法判断银行是否在金融危机期间兑现事前承诺给企业的银行授信,所以无法获得银行为企业提供流动性保障的直接证据,只能通过企业自身现金储备的变化进行逻辑推理。第二,缺乏对宏观经济政策的考虑,例如货币政策是否影响银行对企业的流动性保障。未来可以对此进行更深入的研究。

[1]KEYNES J M. The general theory of employment, interest, and money [M]. London: McMillan, 1936.

[2]HOLMSTROM B, TIROLE J. Private and public supply of liquidity [J]. Journal of Political Ecomomy, 1998, 106(1): 1-40.

[3]KASHYAP A K, RAJAN R, STEIN J C. Banks as liquidity providers: An explanation for the coexistence of lending and deposit‐taking [J]. The Journal of Finance, 2002, 57(1): 33-73.

[4]GATEV E, STRAHAN P E. Banks’ advantage in hedging liquidity risk: Theory and evidence from the commercial paper market [J]. The Journal of Finance, 2006, 61(2): 867-892.

[5]李 宏, 张健. 活期存款与贷款承诺之间风险对冲机制分析:基于中美银行业的比较[J]. 国际金融研究, 2015(11): 37-46.

[6]罗党论, 应千伟, 常 亮. 银行授信, 产权与企业过度投资: 中国上市公司的经验证据[J]. 世界经济, 2012(3): 48-67.

[7]FLANNERY M J, LOCKHART G B. Credit lines and the substitutability of cash and debt [J]. Available at SSRN 1422867, 2009.

[8]CAMPELLO M, GIAMBONA E, GRAHAM J R, et al. Liquidity management and corporate investment during a financial crisis[J]. Review of Financial Studies, 2011, 24(6): 1944-1979.

[9]ACHARYA VV, MORA N. A crisis of banks as liquidity providers [J]. The Journal of Finance, 2015, 70(1): 1-43.

[10]林毅夫,孙希芳,姜 烨. 经济发展中的最优金融结构理论初探[J]. 经济研究,2009(8): 4-17.

[11]应千伟, 罗党论. 授信额度与投资效率[J]. 金融研究, 2012(5): 151-163.

[12]刘 婷, 郭丽虹. 银行授信, 财务弹性与过度投资[J]. 国际金融研究, 2015(6): 53-64.

[13]马光荣, 刘 明, 杨恩艳. 银行授信, 信贷紧缩与企业研发[J]. 金融研究, 2014(7): 76-93.

[14]常 亮, 连玉君, 安 苑. 银行授信影响了企业的现金持有管理行为吗?——基于动态面板门限模型的实证[J]. 金融经济学研究, 2014, 29(6): 64-74.

[15]ALLEN F, GALE D. Financial markets, intermediaries, and intertemporal smoothing [J]. Journal of Political Economy, 1997, 105(3): 523-546.

[16]何自云. 贷款承诺与现金流[J]. 中国金融, 2013(9): 96-96.

[17]JIMÉNEZ G, LOPEZ J A,SAURINA J. Empirical analysis of corporate credit lines [J]. Review of Financial Studies, 2009, 22(12): 5069-5098.

[18]SUFI A. Bank lines of credit in corporate finance: An empirical analysis [J]. Review of Financial Studies, 2009, 22(3): 1057-1088.

[19]OPLER T, PINKOWITZ L, STULZ R, et al. The determinants and implications of corporate cash holdings [J]. Journal of financial economics, 1999, 52(1): 3-46.

[20]JENSEN M C. Agency cost of free cash flow, corporate finance, and takeovers [J]. Corporate Finance, and Takeovers. American Economic Review, 1986, 76(2).

[21]DITTMAR A, MAHRT-SMITH J, SERVAES H. International corporate governance and corporate cash holdings [J]. Journal of Financial and Quantitative analysis, 2003, 38(1): 111-133.

[22]辛 宇, 徐莉萍. 公司治理机制与超额现金持有水平[J]. 管理世界, 2006(5): 136-141.

[23]彭桃英, 周 伟. 中国上市公司高额现金持有动因研究:代理理论抑或权衡理论[J]. 会计研究, 2006(5): 42-49.

[24]杨兴全, 孙 杰. 企业现金持有量影响因素的实证研究:来自我国上市公司的经验证据[J]. 南开管理评论, 2007, 10(6): 47-54.

[25]HACHEM K C, SONG Z M. Liquidity regulation and unintended financial transformation in China[R]. National Bureau of Economic Research, 2016.

[26]何贤杰, 朱红军, 陈信元. 政府的多重利益驱动与银行的信贷行为[J]. 金融研究, 2008 (6): 1-20.

[27]LA PORTA R, LOPEZ-DE-SILANES F, SHLEIFER A. Government ownership of banks [J]. The Journal of Finance, 2002, 57(1): 265-301.

[28]吴 军, 白云霞. 我国银行制度的变迁与国有企业预算约束的硬化:来自 1999—2007 年国有上市公司的证据[J]. 金融研究, 2009(10): 179-192.

[29]谭劲松, 简宇寅, 陈 颖. 政府干预与不良贷款[J]. 管理世界, 2012(7): 29-43.

[30]BERGERA N, UDELL G F. Small business credit availability and relationship lending: The importance of bank organisational structure [J]. The Economic Journal, 2002, 112(477): F32-F53.

[31]HART O, MOORE J. Property Rights and the Nature of the Firm [J]. Journal of Political Economy, 1990, 98(6): 1119-1158.

[32]STEIN J C. Information production and capital allocation: Decentralized versus hierarchical firms [J]. The Journal of Finance, 2002, 57(5): 1891-1921.

[33]BERGER A N, MILLER N H, PETERSEN M A, et al. Does function follow organizational form? Evidence from the lending practices of large and small banks [J]. Journal of Financial economics, 2005, 76(2): 237-269.

[34]张 捷. 中小企业的关系型借贷与银行组织结构[J]. 经济研究, 2002, 6(5):32-54.

[35]PARK K,PENNACCHI G. Harming depositors and helping borrowers: The disparate impact of bank consolidation [J]. Review of Financial Studies, 2009, 22(1): 1-40.

[36]HOSHI T,KASHYAP A, SCHARFSTEIN D. The role of banks in reducing the costs of financial distress in Japan [J]. Journal of Financial Economics, 1990, 27(1): 67-88.

[37]CHEN Q, CHEN X,SCHIPPER K, et al. The sensitivity of corporate cash holdings to corporate governance [J]. Review of Financial Studies, 2012, 25(12): 3610-3644.

[38]胡 泽, 夏新平, 余明桂. 金融发展, 流动性与商业信用: 基于全球金融危机的实证研究[J]. 南开管理评论, 2013, 16(3): 4-15.

[39]FISMAN R, SVENSSON J. Are corruption and taxation really harmful to growth? Firm level evidence [J]. Journal of Development Economics, 2007, 83(1): 63-75.

(本文责编:海 洋)

Financial Crisis, Bank Lines of Credit and Corporate Liquidity Management:Evidence from Chinese Listed Firms

LIU Xue-song1, HONG Zheng2

(1.LaboratoryforFinancialIntelligenceandFinancialEngineering,SouthwesternUniversityofFinanceandEconomics,Chengdu611130,China;2.InstituteofChineseFinancialStudies,SouthwesternUniversityofFinanceandEconomics,Chengdu611130,China)

Based on the data of China’s public non-financial firms from 2005 to 2010, the paper investigates whether bank lines of credit lowers a firm’s precautionary cash holding in the 2008 global financial crisis. The study finds that the cash holding increase of firms with credit lines is lower than firms without credit lines during the crisis period, indicating that bank lines of credit played a role of liquidity insurer. However, China’s special economic environment affects the effective use of the liquidity insurance: (1) compared to state-owned banks (SOB), credit lines offered by non-state-owned banks (NSOB) provides more effective liquidity insurance for firms. (2) The closer the bank-enterprise relationship, the more effective liquidity insurance will be provided. (3) Private enterprises are more dependent on the insurance offered by banks. The further study shows that the liquidity insurance could help firms to improve operating performance in the crisis. We conclude that China’s banking system has inadequacies at helping firms to cope with liquidity crisis, thus the government should try to alleviate SOB’s political loans so that SOB have enough resources to provide liquidity insurance to valuable firms.

bank lines of credit; financial crisis; corporate liquidity management

2016-10-15

2017-02-27

教育部人文社科重点研究基地重大项目(14JJD790026);国家社会科学基金一般项目(13BJY168);国家社会科学基金重大项目(13&ZD030)

刘雪松(1987-),男,重庆奉节人,西南财经大学金融智能与金融工程实验室金融学博士研究生,研究方向:银行经济学与公司金融。

F275.5

A

1002-9753(2017)03-0123-17

——基于三元VAR-GARCH-BEEK模型的分析