试探硅谷的中国热钱

李蓉慧

“我是中国来的投资人,我来这里就是投资创业公司的。”在旧金山市区的共享办公室Founders Den里,一场关于中国与美国跨境投资的活动马上要开始了。主办方显然没想到这场活动吸引了这么多参与者—晚餐提供了寿司和红酒,一次性餐具却已经不够用了,迟来的人面带尴尬地用手接着食物,此时喝酒反而显得更庄重。在不时碰杯的人群中,有一位身穿玫红色连衣裙的女士,每递出一张名片,她就会重复一遍上面这句话。

活动开始,她坐在最前排。频频点头并在本子上做点笔记。结束后又换了一圈名片,然后她便离开了,她说自己住在南湾。南湾这个传统意义上的硅谷,在不堵车的情况下距离旧金山的车程是一个小时。在硅谷本地人看来,这算是一段很远的路。

车程与硅谷如今高昂的生活成本并没有阻挡中国投资人的热情。声称有意愿投资并有能力帮助硅谷创业公司进入中国市场,是这些频繁参与硅谷行业活动的中国投资人挂在嘴边的话,这位女士只是众多中国投资人中的一个。

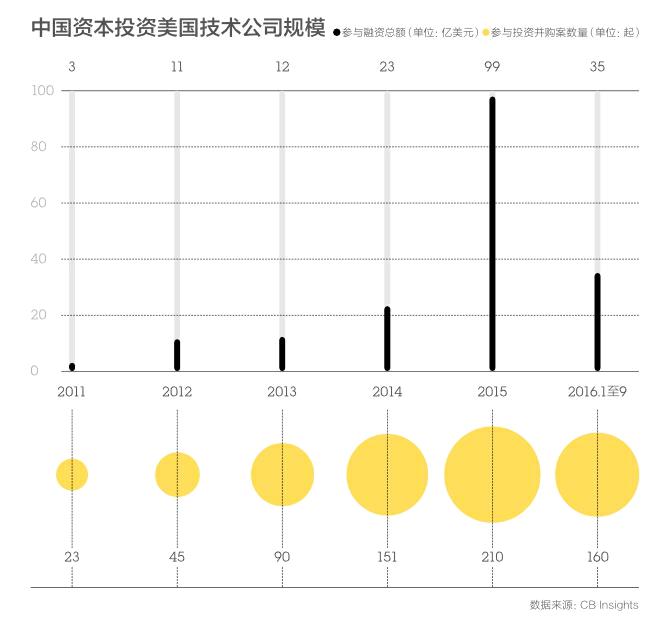

过去3年,大量来自中国的钱涌入硅谷。根据CB Insights的公开数据,中国投资者参与美国技术公司投资并购的总额在2014年时是23亿美元,而2015年这个数字达到了顶峰—99亿美元,是2011年的3亿美元的33倍。尽管2016年受到政策收紧的影响,1月到9月,中方资本参与的美国技术公司投资并购的总额仍然达到了35亿美元。

一些国内的投资机构也注意到了硅谷的机会。创新工场创办于2009年,2013年在硅谷成立面向海外的投资团队。在硅谷,创新工场的主要方向是早期投资,目前的投资重点集中在物联网、开发者工具和教育科技领域。较为知名的投资案例包括参与游戏公司Kamcord的种子轮融资,同样参与种子轮投资的还有腾讯、Andresseen Horowitz、Google Ventures等知名投资机构。

2016年年底,曾在Google大中华区担任高管的蒋为出任真格基金的投资合伙人,负责真格基金在硅谷的活动和投资事宜。真格基金在硅谷腹地帕罗奥图市中心租了间房子,有时会在里面举办小型活动。在一次主题为人工智能的活动上,蒋为和每个前来的人打招呼。一个参加活动的华裔工程师说,蒋为加入后,真格显然要在硅谷更积极地扩张。

“中国作为全球第二大经济实体,企业走向海外是不可逆转的趋势。”Oriza Ventures的合伙人余军说,他曾于2010年到2014年在华山资本担任管理合伙人,2015年他在硅谷创立了Oriza Ventures。“从劳动力、产品输出到资本输出,这是从2014年开始的。”

马睿第一次明显感觉到中国投资人表达对硅谷的兴趣,是在2014年春天,她经常收到来自中国的朋友的邮件,问是否能去参观500 Startups的办公室、为他们引荐硅谷的创业者。

2013年加入硅谷知名孵化器500 Startups的时候,马睿在产品演示日上还看不到太多中国人。而从2014年开始,已经可以听到有人讲中文。2016年,会有人走到马睿面前直截了当地说,“马睿,我认识你。”在北京住了3年的马睿想搬回旧金山,她发现回到旧金山和国内的联系反而更顺畅了。“在国内还要去不同的城市,在硅谷见人反而更有效率。”

2016年年底,马睿离开500 Startups,当时便有中国的财务投资人找她商谈,要成为她自己的基金的有限合伙人(LP)。

和马睿有类似感受的还有在Dropbox做投资并购的兰雪棹。她的部门共为Dropbox收购了几十个公司。在她的印象中,从2015年开始,每隔几个星期就有人询问她能否讲解硅谷技术公司的情况或者参观Dropbox办公室。

很快兰雪棹就发现找她的人有两类:国内一些企业的高管和投资部负责人;一些国内基金或者华人在美设立的美元基金的合伙人。他们的目的是通过兰雪棹在Dropbox和麦肯锡建立的硅谷人脉,参与针对硅谷创业公司的投资。

人数最多的时候,兰雪棹会开玩笑地想,中国的投资人是不是都跑出来投资了。兰雪棹读博士时的专业是心理学,尤其专攻脑科学,自己也曾创业,且一直在对人工智能领域做天使投资。

主动联系马睿和兰雪棹的中国公司合伙人大多数为战略投资人,或者以个人、家庭名义出面的财务投资人。他们的目的是通过在硅谷有积累和人脉的马睿、兰雪棹了解硅谷正在发生什么,同时他们也看好硅谷技术公司的增长潜力,希望通过投资带来财务回报。

这不是偶然事件,Evernote前中国负责人谷艾米也在2016年成立了自己的基金Hemi Ventures,把时间线拉得更长一些,2013年由斯坦福大學教授张首晟创办的风险投资丹华资本至今已完成两期美元基金的募资,总额超过3.9亿美元;2014年由华人创业者张璐成立的NewGen Capital也已经在硅谷完成29个投资案。

通过投资在硅谷有一定人脉和名声的“本地人”,以期更早了解硅谷技术行业的发展动态,并获得财务回报,这是过去3年里大量中国资本涌入的主要方式,其根本原因在于,来自中国的投资人在硅谷本地的信息源有限,相比硅谷沙丘路上的知名投资人,过去中方资本在硅谷看来并不能算是“smart money”。

早期,“来自中国的钱”之所以被硅谷所熟悉,阿里巴巴、腾讯等公司的企业投资部门在硅谷的频繁动作起了助推作用。2013年年初,阿里巴巴在美国投资了两家总部并不在硅谷的电商公司。从2013年10月起,阿里巴巴领投移动搜索公司Quixey的C轮融资;2014年、2015年先后参与打车应用Lyft的D、E、F轮融资;2015年领投阅后即焚应用Snap的E轮融资;2016年领投Magic Leap的C轮融资。

腾讯从2009年开始在硅谷投资,投资的对象集中在游戏领域。从2013年开始它逐渐在不同领域都有所涉猎,包括公益项目Watsi、匿名社交应用Whipser、虚拟现实公司AltSpaceVR、增强现实公司Meta、操作系统Cyanogen、利用人工智能做数据分析的公司Skymind等。最新的消息是,腾讯宣布持有特斯拉5%的股权,成为其第五大股东。

但BAT企业投资部门的关注领域和操作方式都与传统风投不同。“巨头会投和他们老本行互补的东西,这些是对原有业务有帮助的。”500 Startups大中华区合伙人Edith Yeung说。

一位不愿意透露姓名的腾讯投资部门员工告诉《第一财经周刊》,腾讯投资部在硅谷的主要投资方向是战略性投资,即需要与腾讯原有业务互补。这符合一般企业投资部门的投资逻辑。除此之外,腾讯目前在硅谷还没有一个正式成立、专门负责投资的本地团队。腾讯当然想接触硅谷最新的技术公司,而它获得案源的另一种方式就是投资在硅谷的风险投资机构。

也有一些来自中国传统行业的公司开始参与硅谷的投资。一个标志性事件发生在2016年8月,海航集团宣布投资总部位于旧金山的美国孵化器RocketSpace。海航曾经是优步中国的投资方之一。

对这类投资,人们往往认为,迟迟不愿上市的“独角兽”需要为其全球扩张“输血”和寻找合作伙伴,此时参与的投资机构更多意味着“做独角兽的投资人”和战略合作,尽管对传统行业来说仍是了解新技术公司的机会,但这类晚期投资无论是获得的案源信息还是财务回报,对硅谷本地的投资机构都不具有威胁。

中国的资本为硅谷带来了大量的支票,但现实就像弥漫在金门大桥周围的浓雾:没有人否认中方资本的存在,但被掩盖的真相是,相比参与Uber、爱彼迎这类明星公司在上市前的融资,大部分来自中国的投资人面临的最大挑战是“投不进去”。

所谓投不进去,是指来自中国的投资人如果没有一定的名声和人脉积累,很难获知那些并不出现在演示日、只在沙丘路上的知名风投之间悄悄传递的创业公司。即便没有国籍之分,硅谷的知名风险投资机构与普通基金能投到的项目都有差别,更何况在美国积累时间并不长的中国投资人。

Sequoia Capital的董事长Michael Moritz从1986年进入Sequoia Capital工作,至今已经超过30年。像他这样的投资人,是硅谷创业者争相“pitch”的对象。其他知名天使投资人包括Ron Conway、LinkedIn的联合创始人雷德·霍夫曼以及Y Combinator的创始人保罗·格雷厄姆等人;风险投资机构包括投资过Instagram的Andreessen Horowitz,投资过Google和PayPal的Sequoia Capital,以及Google自己的风险投资子公司Google Ventures(现已改名为GV)等,这个名单上还有一长串你能在硅谷各大行业活动上听到的名字。

一个在硅谷的共识是,融资需要的是smart money,即对公司成长有帮助的投资,它可以帮一个创业者拓展人脉、提供指导,对一个硅谷本地创业者来说,这才是有意义的融资。而那些流传在知名投资人手中的案源,往往并不会在演示日出现,或者说,这些创业者在上台之前已经和相关的投资人接触过了;更有甚者,一些创业者愿意以降低估值、出让更多股份为代价获得这些知名投资人的加入。

参加孵化器的演示日是最常见的接触创业者、了解创业公司的方式之一。一个不得不承认的事实是,以YC为代表的硅谷创业孵化器、加速器为硅谷培训了大量创业公司。从每期约30个创业公司到如今每期超过100个,为了帮助所培训的创业公司融资,YC在2013年推出了SAFE条款(simple agreement for future equity,即未来股权简单协议),并推广可转债融资,后者是一种针对早期创业的融资方式,特点是创业者的话语权更高、融资形式更灵活。

从这个意义上来说,以YC为代表的硅谷创投圈欢迎更多资本的注入。中国投资人作为其中的重要力量,自然也在 YC的邀请之列。

多个受访者都提到,现在YC的演示日上,中国投资人的比例明显增加。一个有趣的细节是,很多中国面孔的投资人都会积极坐在第一排,在创业公司开始演示时举起手机拍照、再发到朋友圈里。

他们中的一部分人被称为“fly in VC”,即每个季度来硅谷看看,个别会抢着参投从YC毕业的公司,毕竟这是接触案源最直接、零积累就做得到的。但另一个硅谷的共识是,从YC毕业的公司越来越贵,种子轮融资的价格喊到几百万美元的不在少数。中国投资人的大量加入和一部分盲目投资,在一定程度上帮助抬高了YC“毕业生”公司的价格和估值。

当然,这样的状态也带来了一些问题。马睿和兰雪棹都遇到过来硅谷“瞎投、乱投”的中国投资人。“我个人看到的是随便投,不认识这些创业者,只是听一些名词,对产品也不了解,有的人就说,马睿你觉得这个怎么样。”马睿说。最疯狂的时候,马睿收到过这样的信息:“年利润1000万美元的公司,无论做什么我都可以买。”

在这个资本疯狂涌入的背景下,多个受访者都对《第一财经周刊》提到,有来自中国的投资人、或硅谷本地的中国投资人曾发生单方面毁约、签了融资协议后迟迟不付款的事件,但他们都拒绝署名并透露具体信息。

这些事件造成的负面影响,在硅谷这个重视名声和信用的地方尤其严重。余军接触过的美国创业者对中国资本报着一种复杂的心态。他们当中有人想要获得中方资本的帮助,但过去部分中国投资人在硅谷乱投资、投后管理混亂的影响让部分硅谷本地创业者难以客观对待中国投资人。

一些中国投资人意识到,想要真正参与硅谷的优质投资案,就要在打中国牌时更谨慎、为创业者提供实际帮助、在相对更早的时期发现好的创业者。要做到这些,他们需要比硅谷本地的投资人更懂硅谷,也更努力。

云启资本的合伙人黄榆镔参与投资过一个从YC毕业的硬件创业公司Bellabeat。他有一个朋友是Bellabeat的天使投资人,当时他联系黄榆镔说Bellabeat在供应链上有一些问题,希望让黄榆镔帮忙。在硅谷和上海都有过工作经验的黄榆镔一直关注硬件创业,在给了对方一些建议和帮助后,黄榆镔也成了Bellabeat的投资人之一。之后Bellabeat将黄榆镔介绍给YC,YC邀请黄榆镔定期通过线上或亲自到硅谷的形式辅导YC的硬件公司。

这是一个在演示日之前先认识创业者的机会。黄榆镔也正好借辅导创业公司的契机观察YC的这些公司。“我们投两种,一个是从供应链的角度,会在中国做生产制造的;另外是华人创业者,可能现在人还在美国但以后想回国发展的。除此之外,我也希望能投到最好的硅谷项目,可是我无法说服自己,这方面没有竞争优势。”

谷艾米在离开Evernote之后做了一阵天使投资,2016年她成立了投资基金Hemi Ventures。由于Evernote的履历,谷艾米拥有一个“懂中国”的标签,但她想要的不只如此。她希望能借助自己在硅谷积累的资源投资一些国内没有的技术和公司,在对方对中国市场有需要时提供帮助。她同意硅谷的小社会需要多年的积累,但认为这些积累更有助于中晚期投资,“早期投资应该是个平等的战场,只要努力,谁都有机会投到最有前景的公司。”

如果是知名的连续创业者,“他们不需要主动融资,投资人会去找他们,”丹华资本的董事总经理万卉说。“就一级市场来说,信息就是一切,要获取信息就需要一个巨大的本地网络。”

为了建立这个本地网络,丹华资本会关注垂直领域里学界和业界的动态。在学界方面,“了解美国最知名的几个计算机学院,知道这些学院里每个细分领域里的相关学者都在做什么。”2016年11月万卉负责完成的一个投资案,对象就是加州大学伯克利分校的知名学者Scott Shenker创办的新公司。“我认识他实验室里的人,对方告诉我Scott Shenker要去做新公司了,我在学术会议上听过他的演讲,知道他在做什么,如果能商业化,一定会有很大影响力。”

在业界方面,认识硅谷技术公司里的相关负责人、研究大公司的投资并购案能帮助投资人理解大公司的战略。像Facebook、Google这些大公司在某个领域的战略,往往会对相关领域的长远发展产生深刻的影响。最典型的案例就是Facebook收购Oculus,助推了虚拟现实行业的兴起。

为了聚拢创业者,丹华资本、真格基金等都会组织线下活动,邀请Google、Facebook等公司相关领域的人做分享。这种建立本地社区的做法能方便投资人获取信息—无论是跟踪相关领域的专家,还是通过他们了解大公司的战略。

另一个帮助中国资本在硅谷打开市场的契机是,中国和硅谷的交叉点已经不同于以往。

相比Web2.0时代,如今消费类软件盛行,无论中国还是美国的技术公司,要拓展对方的市场,都会遇到水土不服、文化差异问题。近两年,随着人工智能、无人驾驶和虚拟现实领域的火热,中国公司模仿硅谷模式的时代已经结束了。这些领域里出现了越来越多的中国创业者也注重增加双边的相互了解。更关键的是,在这些几乎不存在文化差异问题的领域里,中国和硅谷进入了一个全新的互相了解的阶段。从这个角度来说,你也可以认为资本是双方增加交流合作的一部分。

一个可能发生的趋势是,相比最早进入中国的Google、雅虎,停止在中国烧钱的Uber,以及正在积极探索中国市场的爱彼迎,中国资本在硅谷的活跃让越来越多的硅谷创业者意识到:布局要趁早,如果等到想去中国拓展市场时再找中国投资人,就已经有些晚了。

硅谷的连续创业者Adam Smith就是这样想的。他是一个连续创业者,第一家公司Xnobi以4000万美元卖给雅虎之后,他休息了一年多,自己也做起了天使投资,投资的公司包括Dropbox、Cruise等。2014年他开始了第二次创业,这次是一个用人工智能技术帮助程序员提高效率的产品Kite。

在Kite的种子轮投资人里,你能看到一长串硅谷名人:Dropbox创始人Drew Houston、PayPal联合创始人Max Levchin、Sequoia Capital的合伙人Mike Vernal等。作为一个面向程序员的产品,广结硅谷人脉对Kite来说意义重大。

当被问到如何看待太平洋另一边的中国这个同样具有大量程序员和技术公司的市场时,Smith露出了兴奋的表情。Kite实际上是清华企业家协会(TEEC)天使基金第三期的投资项目,目前Smith正准备做A轮融资,他会从旧金山开车去南湾的圣何塞参加中国投资人举办的活动,并向別人询问有哪些中国投资人值得信任,他想去聊一聊。