最聪明的钱

张睿

去年9月,硅谷最顶级的VC之一Andreessen Horowitz(以下简称“a16z”)怒怼了《华尔街日报》,后者是全球最知名和最严肃的商业媒体之一。事情的起因是《华尔街日报》在之前的一篇头版报道中称,a16z的资本回报不够好,拖了顶级风投的后腿。

报道发布的当天,a16z的合伙人Scott Kupor就写了一篇长文好好“教育”了一下《华尔街日报》。Kupor认为回报并非评价VC的标准,只有实际的现金和股权分配才最重要。VC给予其有限合伙人的价值是确定的—现金以及能够转换为现金的股权,而不是基于一些关于7到10年假设回报的理论模型,这些并不能准确地在不同VC之间做比较。

a16z和《华尔街日报》的争论引出了风险投资行业长久以来最困难的一个话题—到底什么才是一家VC成功的标 准?

Kupor认为只有到手的现金和分配给有限合伙人的可实现股权,才是衡量一家VC成功与否的最真实且无法操纵的标准。但这是一个理论上的标准,没有任何一家第三方公司能够掌握这些数据和信息。

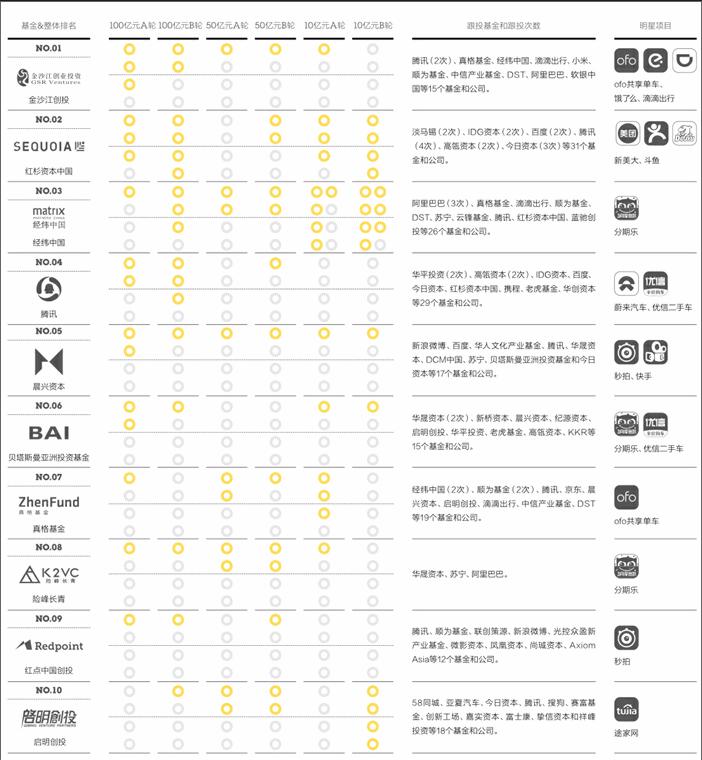

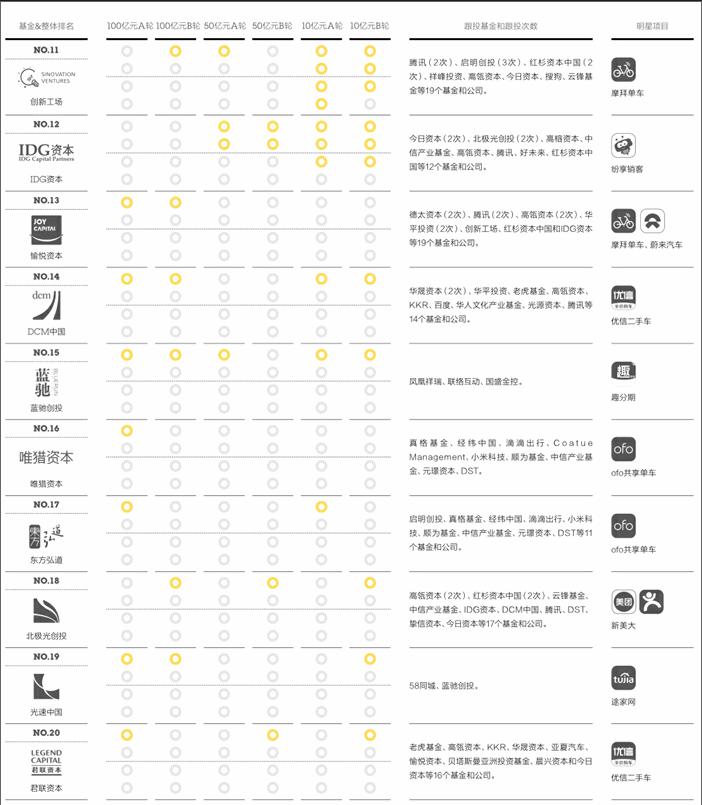

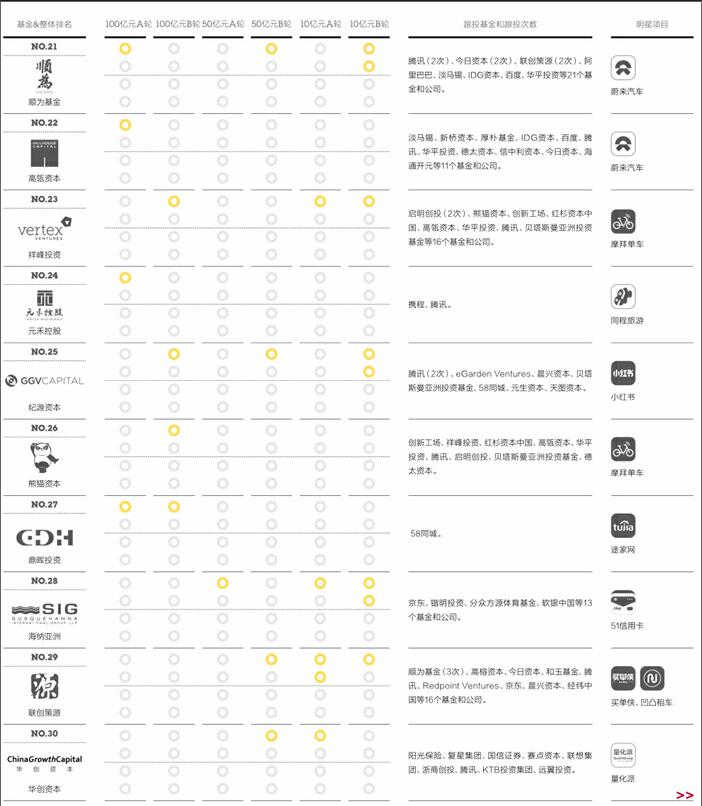

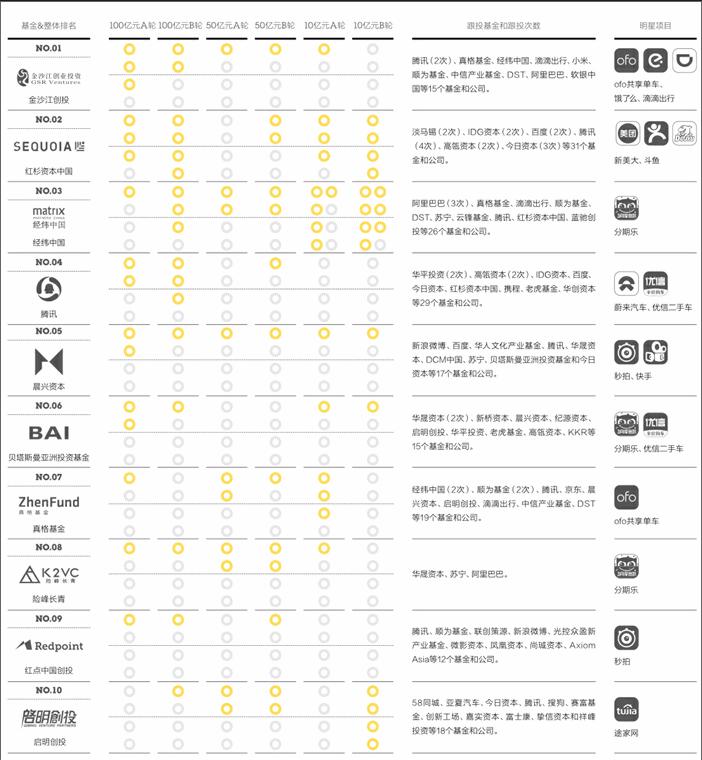

在信息更加不透明的中國风险投资行业,这更是一个“不可能完成”的任务。《第一财经周刊》最佳VC排行榜尝试以一个新的角度来评价VC的能力和价值—Unicorn Rank,即VC发现独角兽公司的能力有多强,VC朋友圈有多强大,以及所投公司对公司人的影响力。

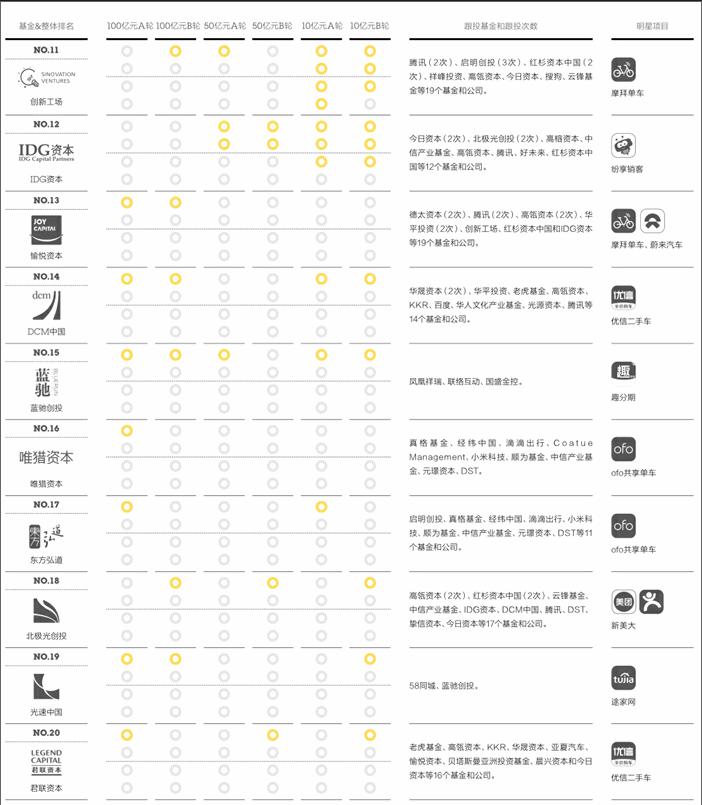

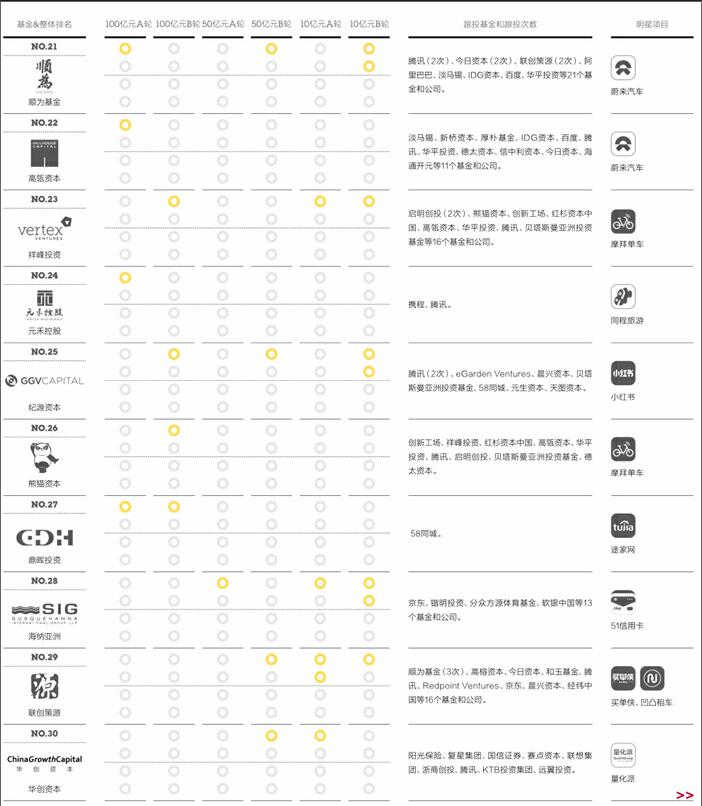

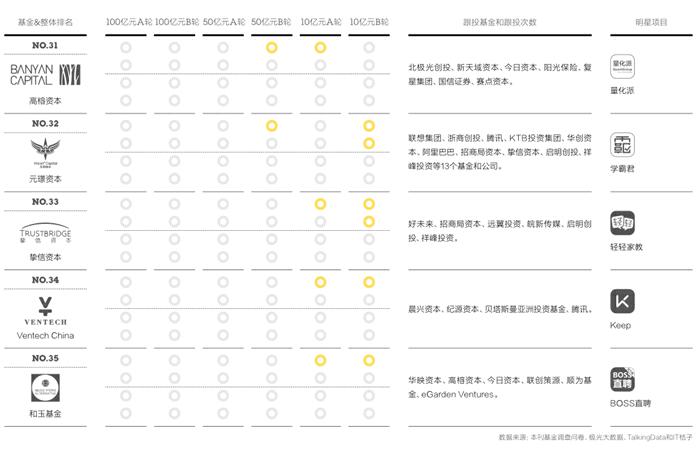

独角兽(Unicorn)通常指的是成立不到10年但估值在10亿美元以上的技术创业公司。我们将这一范围扩大到了估值10亿元人民币。在这次评选中,《第一财经周刊》统计了去年获得C轮以上投资的50家独角兽公司,分成了10亿元至50亿元、50亿元至100亿元和100亿元以上3个级别,以此来衡量VC发现独角兽公司的能力。

我们将A轮和B轮阶段的投资视为VC发现独角兽的能力。在2016年,金沙江创投展现出了最强大的发现独角兽的能力,其投资对象包括ofo共享单车、饿了么、滴滴出行和小红书。这也使得金沙江创投毫无悬念地成为2016年度《第一财经周刊》最佳VC排行榜的第一名。

在发现独角兽的能力之外,我们也把VC朋友圈视为一个非常重要的维度。VC朋友圈指的是C轮及以后轮次跟投的VC的数量和质量。在这方面,红杉资本中国、经纬中国和腾讯拥有更明显的优势,2016年分别有31、26和29个VC(或者公司)跟投了它们早期投资的项目。

Unicorn Rank最后一个重要的维度是所投公司的影响力。摩拜单车和ofo共享单车这样的项目在极短的时间内影响到了公司人,并且给公司人的生活带来了巨大的改变。作为摩拜单车A轮的唯一投资方,愉悦资本这个成立不到两年的新基金也进入了今年的榜单。

当然,也正是因为将所投公司对公司人的影响力视为很重要的维度,我们在独角兽的名单中剔除了很多B2B公司和一些缺少创新的行业,这可能会影响到很多基金的最终排 名。

作为一个长期服务公司人的媒体,我们并不想为VC行业制作一份完全基于业绩和全领域的榜单,我们唯一的目标就是发现那些最聪明的VC—它们投资了更多影响公司人的创业公司,而大部分伟大的公司实际上都与公司人的生活息息相关。

正如辅文《试探硅谷的中国热钱》(P32)所描绘的那样,中国市场的热钱很多,真正有价值的是聪明的钱。而让这些钱变聪明的正是2016年度《第一财经周刊》最佳VC排行榜里这些眼光独到的VC。

那么,到底怎样才能成为独具慧眼的“独角兽捕 手”?

正确的决定通常是在很短的时间内作出的。

金沙江创投的副总裁罗斌深有体会。在2015年年底以及2016年年初,罗斌分别投资了映客和ofo共享单车,它们代表了2016年最火热的项目—移动直播和共享单车,这两笔重要的投资都是在短短几天内完成的。

罗斌找到映客创始人奉佑生的时候,正是映客资金最窘迫的时候。奉佑生此前是多米音乐联合创始人。2014年他在多米音乐内部创办了音频直播平台MeeLive,后来该项目从多米独立出来,转型视频直播,然后便有了映客。

金沙江创投是映客得到的第一笔外部投资。“我去找映客的时候没有人投它,很多人都看不明白。”罗斌说。罗斌在2015年下半年已经将国内的直播平台研究了一遍,包括王思聪投资的台湾直播应用“17”。

映客在2015年国庆节期间出色的数据表现让罗斌决定快速投资。“在一个多星期内,完成了对映客的TS和投资协议的签署。”罗斌后来回忆称。

在此次A轮投资中,金沙江创投、赛富亚洲基金和紫辉创投联合向映客投资1000万元。2016年,映客再次得到两轮投资,分别是昆仑万维的6800万元,以及光信资本的2.1亿元。昆仑万维当年9月的公告透露了映客的估值:出售3%股份套现2.1亿元,照此计算,映客的估值为70亿元。

而在离2016年春节还有3天时,罗斌和朋友在北大吃完饭闲逛,发现了印有ofo标识的小黄车,“很多人在骑,一看就是很好的项目。”北大是ofo共享单车的大本营,因为其创始团队来自北大。彼时,ofo共享单车已经覆盖了北京的6所高校,单日高峰可达2万单。

在回去的路上,罗斌直接打电话给ofo共享单车的客服:“我要找你们创始人,你把我电话给他。”晚上10点,罗斌收到了戴威的短信,“谢谢关注,有机会的话我们可以见一面。”罗斌回复:“那就明天。”

“当时我们有些惊讶,难道大过年的投资人都不放假么。”ofo共享单车联合创始人张巳丁对《第一财经周刊》说。当天晚上,ofo共享单车团队熬了一个通宵赶出来一份商业计划书。

第二天上午10点,在金沙江创投位于国贸三期56层的办公室,戴威和张巳丁见到了罗斌及其合伙人朱啸虎。谈话持续了不到一个小时,罗斌和朱啸虎决定投资1000万元。

“出来的时候,我们俩有些懵,这件事有点太不真实了。”张巳丁说。实际上ofo共享单车当时确实需要钱,因为他们想将小黄车推向全国其他高校。

早期的资金助推使得ofo共享单车能够快速扩张。2016年7月,ofo共享单车开始进入城市市场,同时也拿到了真格资本和天使投资人王刚的A+轮投资。共享单车的资本竞赛也由此开始。

类似的事情在2012年也发生过。朱啸虎通过微博约见了滴滴出行的创始人程维,聊了半个小时便决定投资。而在见朱啸虎之前,程维已经见了至少20家VC,没有一家愿意投资,以至于他以为朱啸虎是骗子。

金沙江创投擅长在市场规模巨大、可复制性高的领域快速出击,因此它成了滴滴出行、饿了么、小红书、ofo共享单车、映客等明星初创公司的早期投资者,这些公司后来不仅成为资本市场追逐的热点,估值超过10亿美元,而且在相应的领域都已经获得了领先位置。

“如果我相信这种模式,扣扳机会非常快。最怕错失机会,不是投错。”朱啸虎认为百亿美元的项目太少,要四五年才能诞生一个这样的机会,但是10亿美元的项目还是不少的,一年平均有几个甚至十几个。

快速找到潜在的投资项目,与快速作出投资决策同样重要。朱啸虎讲过他发现新项目的一个方法:看看别人的手机电能消耗在哪些App上,可能这个App他自己不用,但是如果周边有很多人在用,就说明真的很火。

“VC强调你是不是能在非常早的阶段找到创业者,找到这个创业者正在试图解决的行业或市场的问题。”蓝驰创投合伙人朱天宇对《第一财经周刊》说。

朱天宇决定投资唱吧创始人陈华时,唱吧的产品并没有形成。2011年,陈华从阿里巴巴离开投身移动互联网创业,最开始做的是电商导购和促销平台“最淘网”,当时蓝驰创投已经对其投入了一笔A轮投资,但最淘网的用户增长太慢无法持续,陈华不得已开始寻找新的产品方向。

在后来的半年多时间里,他们几乎每周都要见面。“我们可能看到上百个方向,画了无数的产品原型草图,然后也开发了几个产品,投放了一些市场营销费用去测试,最后才锁定唱吧这种线上移动卡拉OK的原型。”朱天宇说。

趣店集团创始人罗敏找到朱天宇的时候情况也很类似,他刚打算做校园金融市场,产品怎么设计、市场怎么推广都还停留在设想中,但是朱天宇半个小时内便决定投资,成为趣店集团的第一个机构投资者。

这种快速的决策来自对行业的研究。“我们对互联网金融市场已经有一个结构化的看法,当时中国互联网金融分几类机会,一类是资产的挖掘,一类是资产的定价,还有就是资产交易平台。资产的挖掘这块其实是有很多的空白的。”朱天宇说。

在朱天宇看来,罗敏决定做校园消费信贷市场,恰恰打中了这个市场中一个稀缺的资产点,这个是他们已经作出的判断。

2014年是校园消费信贷快速崛起、竞争不断的一年,为了支持趣店集团的快速发展,200万美元投资的法律文件还没有完成的时候,蓝驰创投又向趣店集团提供了200万美元借款。“必须要快速地支持它扩张,这笔钱对趣分期的早期发展是非常关键的。”朱天宇说。

但投资并不是全部。签完投资协议后的一周,罗敏和朱天宇天天见面。趣分期的模式是为大学生购物提供分期付款,那么前期垫付的资金来源成了问题,“我们天天坐在一起考虑这个资金从哪儿来,我负责帮他解决这个问题。”除了蓝驰创投提供的资金,趣分期需要更稳定的资金来源。最终,蓝驰创投帮助趣分期对接了多家P2P,让它的业务在发展的第一年成功滚动起来。

蓝驰创投的投资风格是“研究驱动”。朱天宇表示,如果认可创业者面对的市场以及创业者本人具有的能力,蓝驰创投会在非常早期进入,哪怕团队只有一个人,产品还是一张纸。“你在不确定的市场当中寻找确定性,想找到一个能够把这个雪球滚起来的起点,这是非常难的。”

早期投资意味着VC需要陪同创业公司不断试错和成长,适时提供资源和建议。SIG海纳亚洲投资51信用卡的过程同样如此。时任SIG海纳亚洲董事总经理的徐炳东(现已加入纪源资本)见到51信用卡的创始人孙海涛时,51信用卡还是一个纯粹帮助用户管理信用卡账单的工具。

“当时我问他对商业化有什么想法,他说想做信用卡的优惠信息,我觉得这个已经有很多人在做了,包括大众点评、信用卡公司,这个角度没有那么大的吸引力。”徐炳东说。

后来徐炳东和孙海涛又见了很多次,就产品未来的方向不断讨论。徐炳东提出,金融产品是一个思路。“掌握了用户的消费数据、消费行为,大概知道用户是什么收入阶层的人,然后根据他还款的周期和逾期的情况可以知道这个人的信用度怎么样。这样可以做很多金融周边的服务。”

技术出身的孙海涛并没有金融方面的经验,他们把经过筛选的数据卖给第三方的金融服务公司,一个用户可以变现接近1000元,但一段时间后发现新用户的增长以及日活跃用户、月活跃用户并没有跟上移动互联网的爆发式增长。

直到2015年,51信用卡开始尝试自己做信贷业务,推出了网络借贷服务平台“51人品”,完整的商业模式才运转起来。在其他互联网金融服務的获客成本达数百元甚至上千元的情况下,51人品获客几乎是免费的。

2016年51信用卡公司的年收入达到10亿元,净利润为2亿至3亿元。在得到3.94亿美元的C轮以及C+轮融资后,51信用卡的估值超过10亿美元。

“同一家机构,不同合伙人也会有不同的想法,即使你当初作出了判断,也不一定正确,市场始终在变,用户行为也在发生改变,当时挑战还是蛮大的,还好后续也证明了之前的判断。”徐炳东说。

年轻的投资者在理解年轻的流行文化时明显更有优势。2014年投资脸萌时,IDG资本的投资经理常亮26岁。“我是脸萌的用户,它的功能很接近我的需求,我觉得这个项目能火。”脸萌的主要功能是让用户自制卡通头像。

但IDG资本的管理层并不看好这个项目,觉得太小。“当时我刚到IDG,这也是我投的第一个项目,项目的天使金额也不是很大,老板就同意做了。”

2014年脸萌在微信火了一段时间,但用户短暂的兴奋过去之后,脸萌团队也意识到产品的问题,常亮与他们团队不断沟通。“火和长久可能只能选择一个,那就只能退而求其次,衰退不可避免。不过在制造爆款的过程中团队学习了更多,比如市场推广,比如用户喜好。”

之后脸萌公司又尝试了几款新的产品,2015年9月上线的Faceu取得了不错的成绩,它提供动态捕捉功能,可以实时自动识别人脸并动态叠加效果,半年时间里获得了超过4000万用户,月活跃用户2000万。

这种产品转型对创业公司和投资人来说都是巨大的挑战,不过在常亮看来,重要的是投资了靠谱的团队。“郭列是个螺旋上升的人,他是1989年生的,比较年轻,当然不可能一蹴而就,不过我从投资人的角度看到的是,他每一次比上一次做得更好,我们就觉得推倒重来或者放弃都是应当支持的。”常亮如此评价脸萌创始人郭列。

IDG资本对年轻人的创业项目会有所偏爱,曾投过蘑菇街、哔哩哔哩、美图等面向年轻人的创业项目。也正是因为对年轻人的理解,腾讯成了这次榜单中的一个异类—以公司的身份排在了最佳VC排行榜的第四位。作为早期投资者,腾讯投资了蔚来汽车、优信二手车、同程旅游、每日优鲜等多个项目。

年轻通常意味着趋势。“5年前关注80后,两三年前关注90后,现在关注95后。年龄增长以后,你的用户行为和习惯会变得越来越固定。而学校里的年轻人总是能够带领时尚往前走,慢慢影响主流人群,影响年长人群。”徐炳东说。

徐炳东曾投资女性经期管理应用美柚。他投资的时候通常会关注这个产品的用户群是什么年龄段的,这跟最终用户群能做多大是有直接关系的。因为这关系到核心用户的扩张能力有多强、对主流人群有多大影响力、人群的变现能力有多强。

但是有些时候,投资人并不能完全理解一些产品的用户需求。真格基金投资总监张子陶对此深有体会。在加入真格基金之前,张子陶在百度主导投资了短视频应用快手。迄今为止快手已经获得5轮投资,估值超过30亿美元。

“我为什么觉得快手特别有价值,是因为我连续两次在路边摊看到店员蹲在那里看快手。”喜欢纪录片等严肃艺术的张子陶并不是快手的用户,他告诉《第一财经周刊》,“我印象深刻的是一个视频是,一个人放屁把裤子崩掉了,有上百万的点赞。这件事以我的认知程度是无法理解的。”

年轻,热爱户外运动,张子陶对ofo共享单车有天然的认同感。“我特别强调保持年轻,我需要能跟年轻人打成一片,”他说,“保持年轻的状态有利于保持对这个世界的好奇心以及对新奇事物的关注,这个是非常重要的。”

张子陶自称是“主动型的投资人”,会主动去想在什么领域会有机会。他也是ofo共享单车的投资人,与金沙江创投在同一轮进 入。

“我当时研究过出行市场的交易机会,把占道的滴滴出行刨出去,没占道的短途出行中,地铁和公交车是碰不到的,还能做到的就是自行车、蹦蹦、小型电动车,”张子陶说,“找到了这个主题以后去看,有没有这种场景化的短途出行。我们规定了几个封闭式场景,社区、校园、厂区,按照这个思路去找,后来就找到了ofo共享单车。”

张子陶认为,主动想过之后,找起来就会比较容易,而且沟通的效率会比较高。但是有时不一定刚好有這样的项目。“有时候就没有,你就想为什么没有,受制于什么样的场景,我会反思我想的这个东西是不是一个虚的东西。”

几乎所有投资人在分享投资经验的时候都会讲到,投公司实际上是投人。因为初创公司能够提供的产品和数据往往非常有限。“我们相当于在小学生里选上清华的苗子,对小学生来说我们能要求他提供什么成绩呢,”张子陶说,“因为我们看的案子足够多,可以大致判断出来一个强人在早期的时候大概是什么样子的。即使这样,还经常看走眼。”所以真正能够捕捉到独角兽的VC,关键是能识别出有能力创造独角兽的人。

成功的投资往往是一个消除偏见的过程。“我要尝试去理解它为什么吸引这些人。这些人的生存状态决定了没法去承载严肃的东西,他们每天的辛苦需要一些轻松的不需要动脑子的内容,满足了他们的需求就能被大量传播,这就是我要尝试去消除偏见的过程。”张子陶说。