基于供应链金融的信用风险研究

郭章林++崔晴

摘要:供应链金融模式是以供应链这个整体作为切入点,解决中小企业融资难的问题。银行根据供应链链条中所处的位置以及行业特征进行综合考量,使企业获得授信的可能性更大。供应链金融以核心企业为核心,连接上游和下游的企业,把物流、资金流和信息流高度统一,供应链中的资金更好地配置,使整条供应链更有竞争力,与此同时,在供应链运行过程中也存在各种各样的风险,尤其是信用风险,目前对中小企业的信用风险的重视还不够,因此本文从供应链金融的信用风险入手,对信用风险进行防范和控制,使企業遭受更小的风险,使供应链金融有更好的发展。

Abstract: The supply chain finance model is based on the supply chain as a breakthrough point to solve the financing difficulty of SMEs. According to the position of the supply chain and the characteristics of the industry, the bank makes a comprehensive consideration, so that the possibility of enterprises obtaining credit would be bigger. Supply chain finance takes core enterprises as the core, connects the upstream and downstream enterprises, and makes logistics, capital flow and information flow in the supply chain highly unified, realizes better capital configuration, so as to make the whole supply chain more competitive. At the same time, in the supply chain operation there are also various risks, especially the credit risk. At present, to concern about the SMEs credit risk is not enough, so this paper starts from the supply chain finance credit risks, takes a prevention and control to the credit risk, so as to make enterprises suffer less risks, and the supply chain finance have better development.

关键词:供应链金融;融资难;信用风险

Key words: supply chain finance;financing difficulty;credit risk

中图分类号:F274;F830 文献标识码:A 文章编号:1006-4311(2017)08-0077-03

0 引言

在经济高速发展的今天,中小企业在经济发展中起到重要的支撑作用,中小企业的能否很好的发展至关重要,但是随着经济的不断发展,中小企业融资难的这种现状越来越明显,我们应该高度重视。目前我国中小企业的融资方式主要依靠银行贷款,但是由于中小企业规模小、不稳定,造成信用评级不高,贷款非常困难。中小企业融资难问题的解决对于保持经济的稳定健康的增长至关重要。针对中小企业融资难的问题,提出了供应链金融业务,供应链金融很好的把核心企业、上下游企业、物流企业和商业银行联系在一起,为中小企业提供了资金方面的支持,与此同时,也产生了信用风险,信用风险的有效控制对供应链金融的发展至关重要。

1 中小企业在供应链金融业务中的信用风险分析

1.1 供应链金融及其信用风险的定义

供应链金融(supply-chain-finance,SCF),是一种新型融资模式,是以供应链上的核心企业为核心,为供应链中的单个中小企业或上下游多家企业提供较为全面的金融服务以及产品。供应链金融不是对单一的企业进行授信,以核心企业为核心,从原材料的采购,到产品的生产,最后到把产品卖给消费者,这整体的供应链把供应商、制造商、分销商和零售商结合在一起构成一个整体,一个核心企业为多个企业提供了比较全面的融资服务,这样使物流、资金流和信息流被充分地信用,使供应链的各个企业都能很好地获利。

供应链金融的信用风险,也就是违约风险,一般是指中小企业在融资过程中由于中小企业规模小、不稳定等因素的影响导致的其无法及时或没有能力或者拒绝偿还银行贷款和利息,使银行受到很大的损失。

1.2 供应链金融融资模式

供应链金融的融资模式主要有三种,分别是应收账款融资模式、存货融资模式、预付账款模式。具体如下:

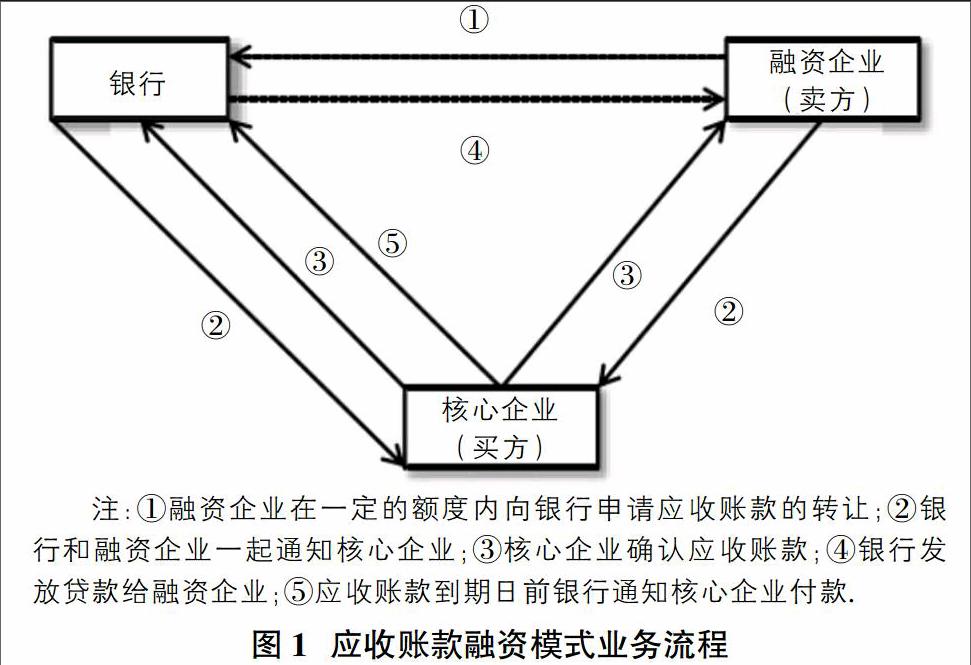

1.2.1 应收账款融资模式

应收账款融资是指在供应链核心企业承诺支付的前提下,供应链上下游的中小型企业可用未到期的应收账款向金融机构进行贷款的一种融资模式。应收账款融资模式的业务流程如图1所示。

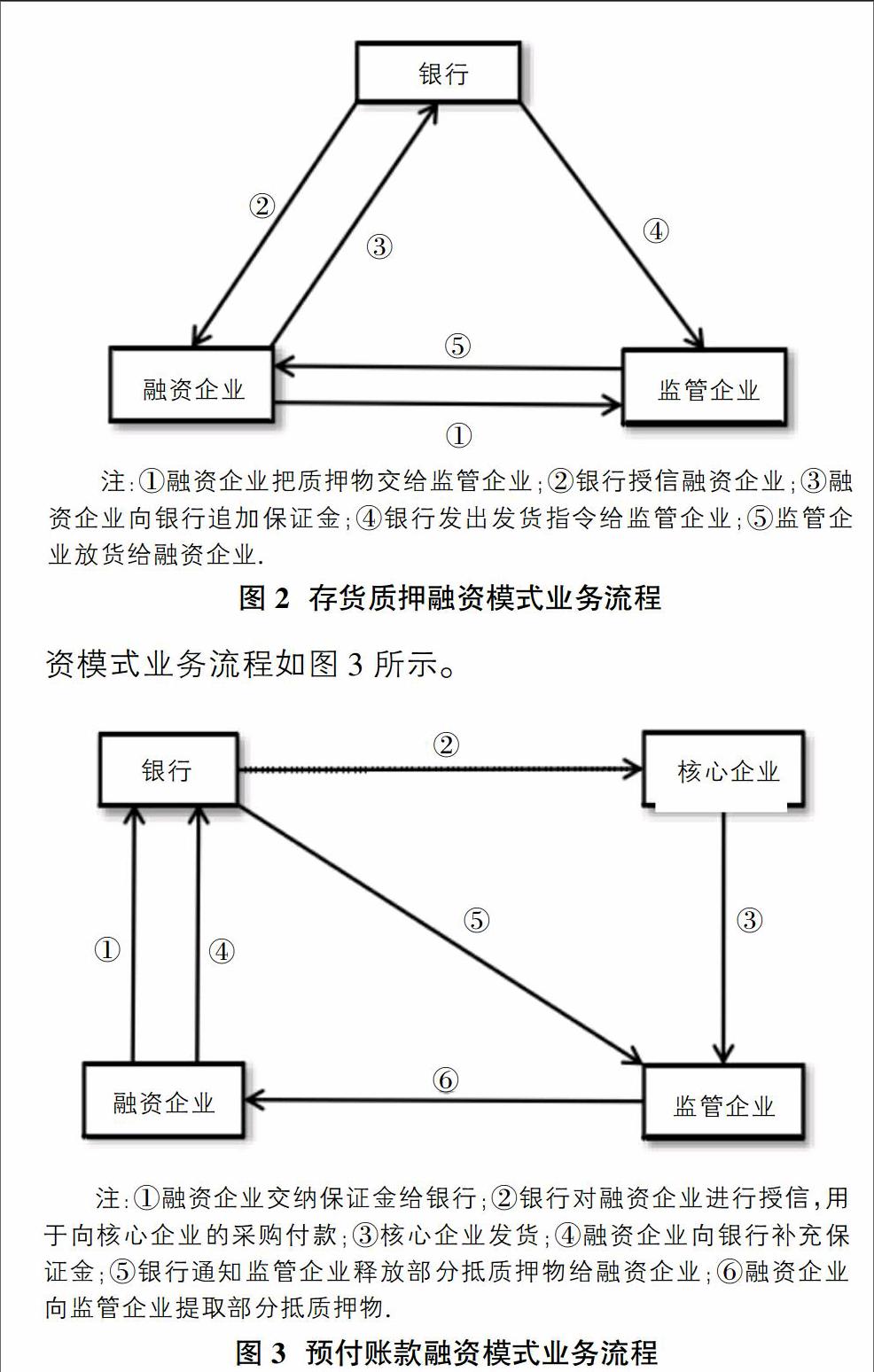

1.2.2 存货质押融资模式

存货质押融资是指融资企业把其存货作为质押的融资模式,其业务流程如图2所示。

1.2.3 预付账款融资模式

预付账款融资是指买方从银行取得授信,交纳一定比例保证金,买方向卖方支付全额的货款;按照购销合同以及合作协议书的约定卖方发运货物给买方,在货物到达后设定抵质押,把货物作为在银行的授信的担保预付账款融资模式业务流程如图3所示。

1.3 供应链金融信用风险成因分析

影响中小企业信用风险的因素有很多,这些因素都能够一定程度上影响信用风险。关于供应链金融的信用风险的研究有很多,基于供应链的整体考虑,本文从宏观层面和微观层面两方面进行了分析。

1.3.1 供应链宏观层面的成因分析

对于中小企业来说,供应链中存在很多风险,比如市场波动的风险、合作伙伴的风险、信息传递的风险、财务状况的风险、物流配送的风险、独家供应商的风险等。

①信息传递的风险。信息傳递如果不准确,会造成供应链上各类库存的积压,处理和管理这些积压势必会增加整体运营成本,增大运营风险。

②财务状况风险。大部分中小企业在生产运行过程中很可能占用上下游企业的大量资金,一旦中小企业的财务状况不稳定,整条供应链都会受到很多大影响,因此会给供应链上的各个中小企业带来风险。

③独家供应商的风险和物流配送的风险。在供应链上,一般供货单位是独家的,此时若供应商在供货期间出现问题,比如质量不合格、时间延迟、缺货等问题,就会使整个供应链的运转都出现危机,而一旦供应链无法正常运转,对于供应链上的企业尤其是下游企业来说是巨大的危机。

④合作伙伴风险。供应链是由多个企业组成的,而每个企业客观上在各个方面都存在一定差别,包括企业文化、职业道德、人员素质、技术水平、管理水平等,这些差别决定了其能够在整个供应链中获利多少和整体竞争能力,其中的平衡决定着供应链是否稳定。

⑤市场波动风险。市场如果不稳定直接会影响销售市场的不稳定,有可能出现销售下滑,市场出现逆转。中小企业这种集中化经营的风险也许会使整条供应链面临很大的危机。

1.3.2 中小企业微观层面的成因分析

从微观层面分析,中小企业信用风险主要包括财务信用缺失、偿还能力不足、融资信用不足等,具体分析如下:

1)融资信用不足。目前,许多中小企业的信用意识很淡薄,都没有严格遵守合同的约定,没有及时还贷,在一定程度上影响了中小企业在银行的信用;还有一部分中小企业偿还能力比较弱,信用风险偏高,银行不愿意放贷。

2)偿还能力不足。由于中小企业规模小,容易受到宏观经济因素的影响,或者自身经营不好,造成中小企业偿还能力受阻,有可能在信用期无法偿还银行贷款,从而造成信用风险的增大。

3)财务信用缺失。许多中小企业为了逃税避税,与审计部门串通在一起,制造虚假的财务数据,对外提供虚假的财务报告,还有企业设立分公司,开设很多不同的账户,进而达到套利的目的。为了欺骗投资者和银行,部分中小企业会在财务信息上作假,误投和流失了大量资金,加大了中小企业的信用风险。

2 供应链金融信用评价指标的建立

通过对这些影响因素的分析,商业银行对中小企业综合考量,很好地对企业信用风险做出了判断,做出更准确的决策。

3 信用风险管理的措施

3.1 创建对应的信用风险管理体系

首先建立全方位、全过程信用风险管理的组织体系,然后对信用风险管理制度进行完善,科学化地管理,使供应链金融业务不断地发展。供应链金融与传统的金融业务有很大的不同,所以要创建适应供应链金融业务的信用风险管理制度对信用风险进行控制,进而促进供应链信用风险管理更加完善、更加高效。

3.2 合理选择供应链

供应链金融就是要把供应链各个节点企业间关系处理好,良好的协作关系能更好地促进供应链的运行。其中核心企业和优势企业保障了供应链协作关系很好地运行,同时也能保证银行更好地控制供应链金融业务的信用风险。对此银行要做到:

①要选择具有良好发展势头的产业链;

②定期不间断地观查供应链运营情况,对供应链中弱小企业进行生产监督,评测其对核心信用的影响,调整信用转移矩阵,进一步作出风险度量,采取适当措施,并建立风险预警系统;

③要构建预警评价指标体系,可以设定特点风险值下的信用转移系数,来掌控供应链资金运转状态,确保供应链的有效运作;

④要以核心企业为中心,时刻掌握它的发展状况,调整相应信用评级;

⑤要建立供应链的建设保障机制。既要对物流、信息和资金进行全程掌握;也要实现银行控制资金流向,对信用风险的发生做到实时监控。

3.3 强化内部控制

由于内部控制和银行内部管理机制失效会导致操作风险的发生,由于供应链金融信贷管理很重要,并且与传统的信贷业务有很大的不同,更容易发生操作风险。因此,需要建立特定的服务部门,在满足业务的需要的同时能够操作模型,进而能够规避供应链金融业务不熟和模型操作所带来的风险。

3.4 组建专业的供应链金融操作团队

由于目前供应链金融的普及,传统信贷业务员已经不能满足目前对人才的要求,操作人员要不断学习供应链金融的有关知识和技能,组建专业的团队专门从事供应链金融,要不断地对产品特性进行分析,还要对整个企业的运营状况很好地把握,对风险很好的预警,控制好业务的风险;同时要不断调整模型,对风险度量地更加准确,更好地降低供应链金融所带来的信用风险。

4 结论

通过对供应链金融信用风险指标的建立和分析,分析出了影响因素,针对影响因素提出了解决措施,很好地解决了信用风险的问题。

参考文献:

[1]李强.中小企业信用风险研究[D].济南:山东财经大学,2012.

[2]林飞,闫景民,史运昌.供应链融资模式下第三方物流消解信息不对称研究[J].金融发展研究,2010(11).

[3]李娜.浅析商业银行在供应链贸易融资中的商机和风险防范[J].广西金融研究,2008(03).

[4]熊熊,马佳,赵文杰,王小琰,张今.供应链金融模式下的信用风险评价[J].南开管理评论,2009(04).

[5]夏立明,宗恒恒,孟丽.中小企业信用风险评价指标体系的构建——基于供应链金融视角的研究[J].金融论坛,2011(10).

[6]孔媛媛,王恒山,朱珂,李晟.模糊影响图评价算法在供应链金融信用风险评估中的应用[J].数学的实践与认识,2010(21).