我国银行业股票收益影响因素实证研究

【摘要】本文选取銀行业股票指数以及相关的影响因素指标,对其2006年1月至2016年9月的数据进行实证分析,结果发现我国银行业股票收益水平与宏观经济变量及行业特性指标之间存在长期均衡关系,其中广义货币供应量M2会对银行业股票收益会造成负向的显著影响,而财政支出、银行类金融机构人民币存款余额、银行类金融机构人民币贷款余额及房地产行业指数均对银行业股票收益具有正向的影响效应,且房地产行业指数对银行业股票收益变化的解释力度最强。金融业GDP、CPI、银行间同业拆借30天加权平均利率、金融业固定资产投资额及不良贷款余额对银行业股票收益的影响并不显著。

【关键词】银行业 收益率 影响因素 多元线性回归

一、引言

银行是经营货币和信用业务的金融机构,而银行业作为国民经济的重要组成部门,关系着国家金融体系的安全与稳定。自从我国改革开放以来,市场体系逐渐健全,实力雄厚的银行争相上市融资,我国银行业得以快速发展。目前,在我国股票市场上,银行业上市公司的总市值已达到沪深两市总市值的30%,远远超过其他行业,成为了沪深两市权重最大的股票板块。银行业股票的表现无疑成为影响我国股票指数最关键的部分。同时,银行业作为金融体系最为重要的组成部分,其效率和稳定性也对整个宏观经济的影响起着显著的指示作用。

本文从宏观与行业角度,对我国银行业股票收益的影响因素进行实证研究,可以细化过去对股票价格影响因素的研究,选取具体行业拓展对银行业的股价收益因素分析。从投资者角度来看,研究银行业的股票收益影响因素,可以为投资者分析银行业板块行情提供可参考的思路,有助于投资者进行理性投资;从监管当局的角度看,这一研究为政府制定宏观经济政策提供科学依据,促进政府的合理调控。因此,我国银行业股票收益影响因素的实证研究具有重要的理论价值与现实意义。

二、影响我国银行业股票收益的因素分析

本文将银行业股票的收益影响因素分为宏观经济基本面与中观行业状况,分别进行影响因素的选择。

(一)宏观经济基本面因素

1.经济发展水平。社会经济的持续稳定发展是影响股票收益的重要因素。当一国经济运营势态良好时,作为金融体系重要部门的银行业无疑会得到投资者更多的关注,投资者对银行业的股票需求上升,其价格也会稳定上涨,对应的银行业股票的收益水平也会提高。本文选用金融业的GDP作为衡量指标,在考虑宏观因素的同时融入了一定的行业特性。

2.通货膨胀水平。在5%以下的通货膨胀率为轻微的通货膨胀,会刺激生产,增加公司的利润从而提高了股利水平,股票收益率也会随之增大。如果通货膨胀的速度增长过快,对社会经济就会产生负面的影响,股市也会随之下跌。本文分别选用居民价格消费指数CPI与企业商品价格指数CGPI来反映我国通货膨胀水平,同时比较这两个因素指标哪个对银行业股票收益的影响更为显著。

3.货币政策。中央银行的货币政策对股票价格有着直接的影响。在银根放松时,大量游资涌入证券市场,银行业股票价格上升从而收益增加;在银根紧缩时,证券市场货币流入减少,银行业股票价格下跌从而收益减少。因此,本文选取了广义货币供应量M2与央行货币投放量。同时,货币政策制定者一般将短期利率作为其主要操作工具,因此本文还选用银行间同业拆借30天加权平均利率作为反映货币政策的主要指标。

4.财政政策。财政政策往往通过财政支出与税收政策来调节总需求。财政支出是指在市场经济条件下,政府为提供公共产品和服务,满足社会共同需要而进行的财政资金的支付。受限于数据的可获得性,本文以财政支出为研究对象。

5.股票市场因素。股价指数是衡量股票市场总体价格水平及其变动趋势的尺度。在我国股价指数中,以上证综合指数为典型代表,作为反映我国整个股票市场价格水平的指标,其上升代表我国股票市场大多数行业板块收益的增加,下跌代表主要行业股票价格下降。

(二)中观行业状况因素

1.金融业固定资产投资额。金融业固定资产投资水平的增加说明金融业本身处于稳定的发展态势,而银行业是金融体系中最为重要的组成部分,金融业固定资产投资额的增加势必会对银行业股票收益产生良好的促进作用;另一方面,固定资产投资也会对促进金融业中各家银行本身的规模,作为收入增加的基础环节,对银行业股票造成影响。

2.银行类金融机构人民币存款余额。银行负债业务主要指各类人民币存款业务。人民币存款余额会影响银行负债业务的发展状况,从而影响银行的整体效益,并对银行业股票收益造成影响。因此,本文选取银行类金融机构人民币存款余额作为影响因素指标。

3.银行类金融机构人民币贷款余额。贷款业务是商业银行最主要的业务。人民币贷款余额会影响银行资产业务的发展状况,从而影响银行的整体效益,并对银行业股票收益造成影响。因此,本文选取银行类金融机构人民币贷款余额作为影响因素指标。

4.不良贷款余额。一般地,不良贷款越多,不良贷款率越高,银行业存在风险越大,会导致投资者对银行业投资信心不足,从而银行业股票价格下跌,相关收益减少。基于数据的可得性,本文选用不良贷款余额进行研究。

5.房地产行业指数。房地产行业的健康发展和金融市场的稳定性是密切相关的。房地产行业的融资渠道往往来自于银行,贷款业务是银行最为主要的收入来源,其中房贷又占据着很重要的地位。因此房地产行业与银行业息息相关,房地产行业的繁荣会带来银行房贷收入的大幅增长,从而促进银行效益,增加投资者信心,有利于提高银行股收益。本文选取申万房地产行业指数来衡量房地产行业的整体表现。

三、研究设计与实证分析

(一)变量选择与数据处理

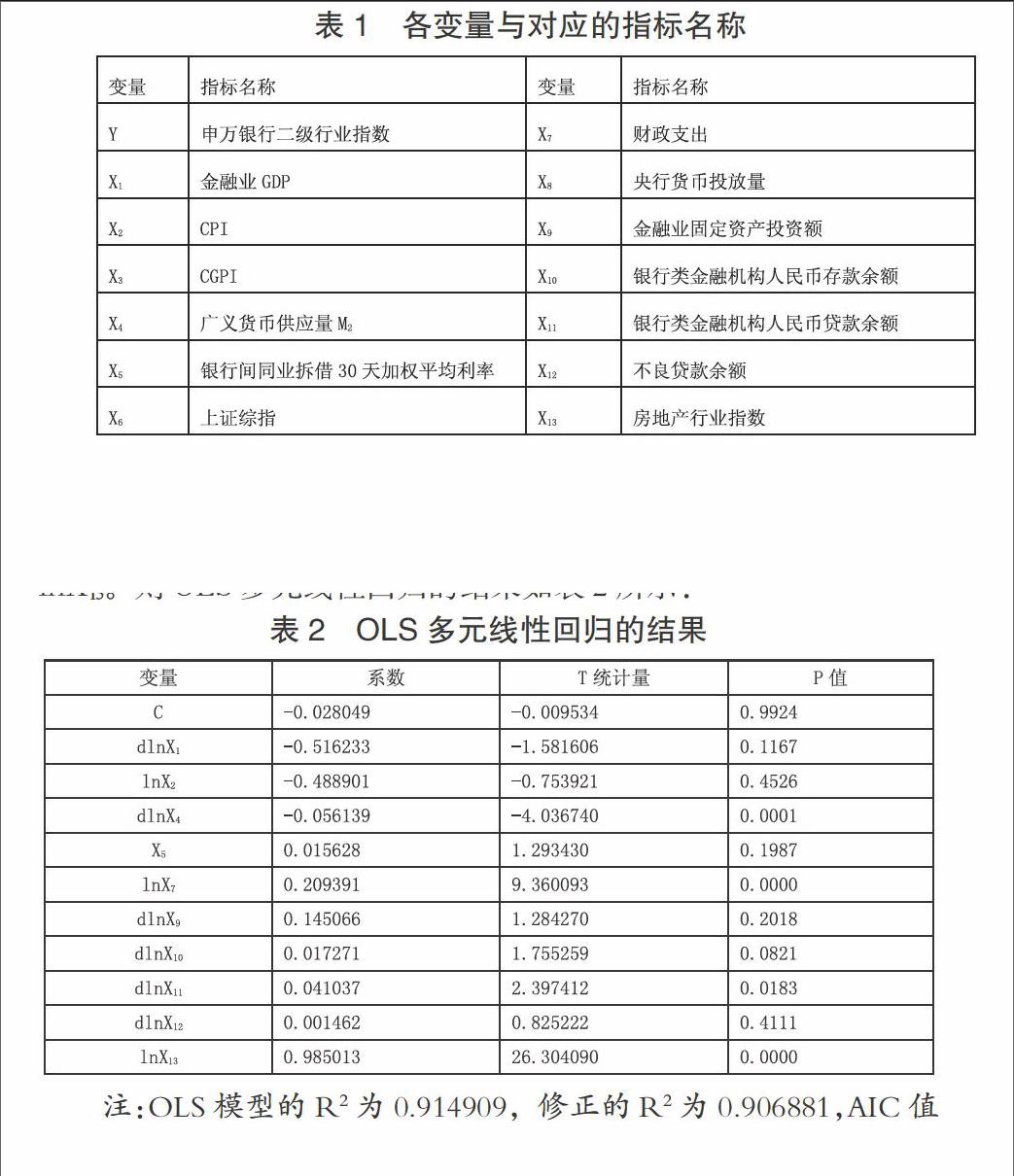

本文选取申万银行二级行业指数(882115)代表银行业股票价格水平,选用金融业GDP代表金融业经济发展水平;CPI与CGPI代表通货膨胀水平;广义货币供应量M2、央行货币投放量与银行间同业拆借30天加权平均利率作为反映货币政策的主要指标;财政支出代表财政政策;上证综指(000001)反映整个股价市场行情的变化;金融业固定资产投资额、银行类金融机构人民币存款余额、银行类金融机构人民币贷款余额、不良贷款余额代表银行业自身发展状况;房地产行业指数代表相关行业的市场表现。具体指标如表1:

表1 各变量与对应的指标名称

■

本文使用2006年1月到2016年9月的月度数据作为样本数据进行回归,共129组数据。在进行数据处理时,由于金融业GDP具有明显的季节趋势,采用TRAMO/SEATS方法对其进行季度调整。同时,为了缩小变量的取值范围,减弱模型变量的异方差性,将除了银行间同业拆借30天加权平均利率以外的其他数据均使用对数值。

(二)平稳性检验

大部分的金融和经济数据都是非平稳的,故而在对银行业指数与所选取的因素指标数据进行回归拟合前,先要对各时间序列进行平稳性检验。本文进行ADF检验发现,在95%的置信水平下,对数序列一阶差分后平稳的变量是:Y、X1、X3、X4、X9、X10、X11、X12;对数序列自身平稳的变量是:X2、X6、X7、X8、X13;而原序列即平稳的变量是:X5。因此,可以将序列dlnY、dlnX1、lnX2、dlnX3、dlnX4、X5、lnX6、lnX7、lnX7、lnX8、dlnX9、dlnX10、dlnX11、dlnX12、lnX13加入模型,使得各数据序列都是平稳序列,不存在“伪回归”现象。

(三)多重共线性检验

在进行OLS回归之前,要对各变量之间进行多重共线性检验。由相关系数矩阵可知,lnX2与dlnX3之间的相关系数为0.83,存在高度线性相关,其中lnX2与dlnY的相关性较大,故而剔除dlnX3,保留lnX2。CPI较CGPI更能有效地反映我国的通货膨胀水平,且CPI的应用更为广泛,因此选择CPI更为合理。

lnX6与lnX13之间的相关系数为0.87,也存在多重共线性,其中lnX13与dlnY的相关性较大,故而剔除lnX6,保留lnX13。房地产行业指数与上证综指相比,与银行业的联系更为密切,因此选择房地产行业指数。

lnX8与dlnX9之间的相关系数为0.99,存在严重的多重共线性,其中dlnX9与dlnY的相关性较大,故而剔除lnX8,保留dlnX9。较之央行货币投放量,金融业固定资产投资额属于行业因素,对银行业股票的影响路径更直接,更具研究意义。

(四)多元线性回归分析

经过平稳性检验与多重共线性检验后,可以进行回归的因素序列有:dlnX1、lnX2、dlnX4、X5、lnX7、lnX7、dlnX9、dlnX10、dlnX11、dlnX12、 lnX13。则OLS多元线性回归的结果如表2所示:

表2 OLS多元线性回归的结果

■

注:OLS模型的R2为0.914909,修正的R2为0.906881,AIC值为-8.566286,SC值为-8.306594,D.W统计量为2.032438。

可以发现,在10%的置信水平下,无法通过显著性检验的变量有:常数项C、dlnX1、lnX2、X5、dlnX9及dlnX12,这说明金融业GDP的变动率、CPI、银行间同业拆借30天加权平均利率、金融业固定资产投资额的增长率及不良贷款余额的增长率均无法对银行业股票收益产生显著影响,故剔除。而变量dlnX4、lnX7、dlnX10、dlnX11、及lnX13序列的统计量均通过了10%置信水平下的显著性检验,从而得回归方程为:

■

■

可以看出,广义货币供应量M2的变动率前系数为,表明会对银行业股票收益会造成负向的显著影响,而财政支出、银行类金融机构人民币存款余额的增长率、银行类金融机构人民币贷款余额的增长率及房地产行业指数的系数分别为0.209391、0.017271、0.041037及0.985013,均对银行业股票收益具有正向的影响效应,其中,房地产行业指数的系数为0.985013,对银行业股票收益变化的解释力度最强。

(五)实证结果分析

从回归结果来看,模型的拟合优度为0.914909,表明回归效果较好,具有一定的解释意义。

从宏观角度具体来看,广义货币供应量M2的变动率与银行业股票收益水平呈现负相关关系,说明我国的货币政策会对银行业股票收益造成负向影响,这与本文的预期并不符合。财政支出则与银行业股票收益水平正相关,说明我国财政政策会对银行业股票收益产生正向影响,积极的财政政策会扩大财政支出,促进经济增长,国内需求上升,投资者对证券市场预期良好,会加大证券投资,这有利于股票价格上涨,从而银行业股票收益增加。

从中观行业角度进行具体分析,银行类金融机构人民币存款余额的增长率、银行类金融机构人民币贷款余额的增长率及房地产行业指数均对银行业股票收益水平造成正向影响。这是由于人民币存贷款的增加会促进银行业资产业务与负债业务的发展,尤其是贷款的增加可以拓展的银行业的收入来源,有效提高银行业效益,从而增加投资者对银行业板块的信心,有利于银行业股票收益水平。而在银行贷款业务中,房贷占据着极为重要的地位,因此房地产行业的状况与银行业的表现密切相关,一荣俱荣,一损俱损,这便解释了为何房地产行业指数对银行业股票收益水平的影响最大。

参考文献

[1]Rozeff M.S,Money and Stock Prices[J].Journal of Financial Economics,1984,1(2):245-302.

[2]Chen N.F,Roll R,Ross R.A.Economic Force and Stock Markets[J].Journal of Business,1986,27(3):139-151.

[3]Eugene,Fama.Stock Retums,Real Activity,Inflation and Money[J].American Economic Review,1990,7(6):137-155.

[4]剛猛,陈金贤.中国股票收益与实际经济、通货膨胀关系的实证分析[J].延边大学学报(社会科学版),2003,9(4):52-55.

[5]曾志坚,江洲.宏观经济变量对股票价格的影响研究[J].财经理论与实践,2007,4(6):137-149.

作者简介:毛晟(1993-)女,汉族,江苏江阴人,金融专硕,苏州大学东吴商学院。