家庭风险金融资产投资行为及其影响因素分析

——基于家庭禀赋视角和CGSS2013数据

刘松涛,王毅鹏,王林萍*

一、问题提出

近年来,中国家庭资产规模增长迅速。根据《中国家庭金融资产配置风险报告》数据,在 2011—2015年,中国家庭户均资产年均复合增速高达8.8%,位列亚洲首位,同时也远高于全球多数地区;其中,房屋建筑物类固定资产是中国家庭资产配置主力,占比始终高于60%,且呈现逐年递增趋势;金融资产仅占约10%,且定期和活期储蓄类无风险金融资产①在家庭金融资产中又占据主导地位,合计超过70%[1]。上述数据表明,以股票、期货、权证等为代表的风险金融资产②在中国家庭金融资产配置中明显不受重视,配置率极低。但从另一角度看,《安联全球财富报告》披露的数据则显示,截至2015年末,中国家庭金融资产总量已达140万亿元,占亚洲地区家庭金融资产总量的比重约为46%;仅在2015年,中国家庭金融资产增幅就高达18.3%,居亚洲首位,虽略低于2005—2015年20.4%的年均增幅,但依旧保持长期高速增长的态势[2],表明中国居民家庭金融资产配置需求仍然拥有巨大的潜力和空间。

“房产为主、金融资产为辅”在当前中国家庭资产配置中具有普遍性。偏重于房产的家庭资产配置结构势必造成家庭资产风险过度集中、灵活性不足、流动性偏低等问题。国内外相关研究已经表明,在家庭资产配置中,如能选择多元资产配置方案,科学合理配置家庭资产,避免某些资产配置权重过大,将有益于家庭更准确地把握风险与收益,提高家庭抵御风险能力,保障家庭经济和社会功能正常发挥,也有助于帮助家庭合理区分对未来的“希冀”和建立在现实基础上的“预期”[3-8]。研究进一步发现,居民家庭资产配置同国民经济发展之间也存在一定关联,尤其是伴随着家庭收入的迅速增加和家庭投资意识的逐步增强,家庭资产配置行为已成为影响国家宏观经济运行的一个重要变量,科学合理的居民家庭资产配置有助于平抑经济波动[9]。

在欧美发达国家,居民家庭、企业和政府三者共同构成金融市场的三大投资主体。近年来,国外学者基于资产配置视角,论述了以家庭为单位的投资主体参与金融市场所面临的激励、挑战和福利等相关问题,发现金融市场激励与福利效应的发挥在很大程度上取决于家庭能否有效利用这一市场,该结论相较于以往以个人为单位进行的资产配置研究实现了创新和突破[10-14]。有研究发现,受家庭禀赋差异影响,美国家庭在金融资产配置上存在明显差异,以高收入、高社会地位和高政治声望为代表的中上层家庭更偏好于配置风险金融资产[10]。整体来看,以欧美发达国家为代表的西方家庭金融资产配置率较高,并表现出中高收入家庭倾向于配置风险金融资产、低收入家庭偏好于配置稳健和无风险金融资产的特征。中国家庭金融资产配置率整体较低,且不同收入阶层家庭在不同类型金融资产配置权重的选择上区别不大,大部分家庭均偏好储蓄类无风险金融资产[7-8]。相较于欧美发达国家,中国金融市场受价格扭曲、供需错配、市场分割等因素影响,财富效应③极其微弱,难以为投资者带来长期稳定的投资收益[15-16]。

家庭禀赋一般被定义为“整个家庭成员所共享、可以共同使用的资源和能力”,是家庭成员个人能力和资源的拓展[17-21]。如从不同维度对家庭禀赋进行划分,则一般可分为家庭经济资本、家庭人力资本和家庭社会资本等[20-24]。学界普遍认为家庭禀赋会对家庭风险金融资产投资行为产生一定影响。

从家庭经济资本看,现有研究主要关注家庭经济状况、家庭不动产和私家车拥有量等因素对家庭风险金融资产投资行为的影响[3,22-24]。由于参与风险金融资产投资需要满足一些硬性规定和“隐形门槛”④,经济状况较好的家庭更有财力和能力参与风险金融资产投资;家庭不动产和私家车拥有量则可以显著反映出家庭经济实力,也常被用作划分家庭经济水平的重要依据[3,22-24]。相较于家庭绝对收入,相对收入更能体现一个家庭在一定区域内的经济状况,研究发现相对收入的高低对家庭参与风险金融资产投资行为起着更大作用[24]。整体来看,现有研究普遍认为拥有较为雄厚经济资本的家庭在资产配置上更为多元和激进,也更倾向于参与风险金融资产投资[3,22-24]。

从家庭人力资本维度看,现有研究主要关注家庭成员数量、学历等因素对家庭风险金融资产投资行为的影响,普遍认为拥有较为雄厚人力资本的家庭更倾向于参与风险金融资产投资[11,25-27]。随着家庭成员受教育水平的提高,家庭风险金融资产投资行为发生的概率也会提高,主要原因在于教育有助于提高投资者素质,使其满足参与风险金融市场的要求[11,25-27]。家庭成员数量增加将降低家庭风险金融资产投资行为发生的概率,原因在于这会导致家庭未来负担加大、不确定预期增加,家庭出于避险需要,选择排斥风险金融资产。但部分学者的观点正好相反,认为家庭成员数量的增加导致家庭预期未来消费支出也将增加,这会提高家庭风险金融资产投资行为发生的概率,因为其希冀谋求更大收益[11,25-27]。

从家庭社会资本看,现有研究主要关注家庭成员政治身份、从业经历等因素对家庭风险金融资产投资行为的影响,普遍认为拥有较为雄厚社会资本的家庭更倾向于参与风险金融资产投资[10,27-29]。多数学者发现,拥有特定政治身份或从业经历的家庭成员能够帮助家庭积累更多社会资本,有助于家庭更便捷全面地获取经济金融和社会资讯,此类家庭风险金融资产投资行为发生的概率较高[10,27-29]。

受经济体制约束和传统观念局限,中国居民家庭长期被认为只承担消费者角色,居民家庭的投资主体地位在金融市场中尚未得到应有的重视,现有对于金融资产投资的研究也多基于个人投资主体展开。在经济体制改革纵深发展、国民经济规模不断增加、社会阶层结构加速演变的背景下,居民家庭禀赋已然出现显著差异并影响着家庭风险金融资产投资行为,这需要学术界予以更多关注。同时,伴随经济结构转型和金融市场体系完善,家庭金融也将迎来发展新机遇。风险金融资产将走入更多家庭,成为家庭金融资产配置的重要选项;无风险金融资产在家庭金融资产配置中占据绝对比重的情形将成为历史。因此,研究家庭禀赋对家庭风险金融资产投资行为的影响,也就具有较强的现实意义和理论价值。

二、模型选择和变量选取

1.模型选择

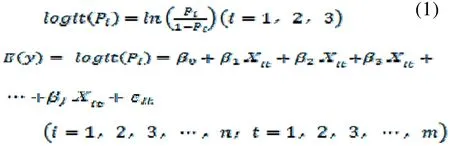

模型被解释变量为“家庭风险金融资产投资行为”。该变量为二分类变量,即0-1型变量,将1设定为“参与风险金融资产投资”,0则设定为“没有参与风险金融资产投资”。基于此,构建二元Logistic回归模型分析家庭禀赋对家庭参与风险金融资产投资行为的影响。该模型的一般表达式为[30]:

在模型中,假设家庭有参与风险金融资产投资的概率为 Pi(Yi=1);家庭没有参与风险金融资产投资的概率为(1-Pi)(Yi=0)[30]。其中,β0是截距项,βj(β1,β2,β3,…)为不同解释变量的估计参数,Χi(Χ1,Χ2,Χ3,…)表示影响家庭风险金融资产投资行为的不同解释变量[30]。

2.变量选取

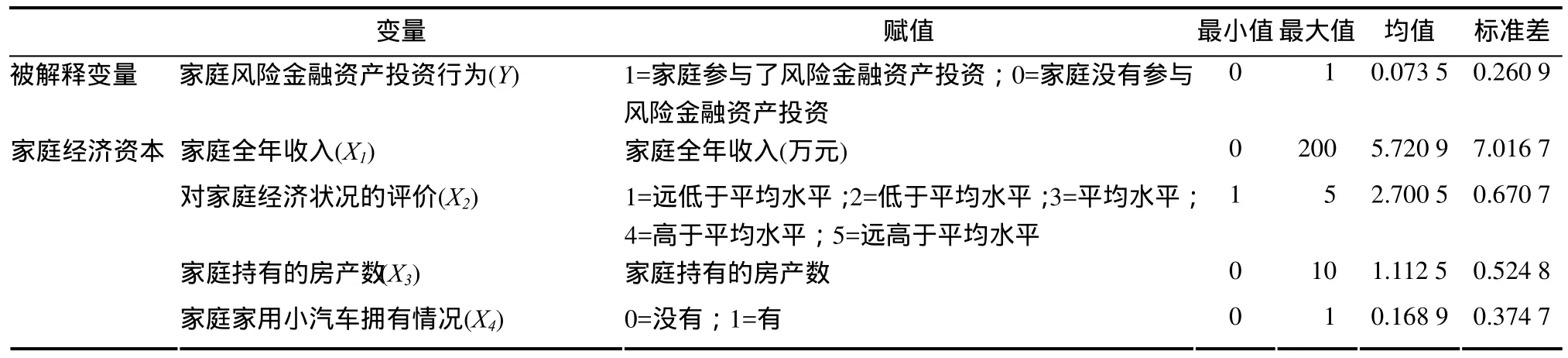

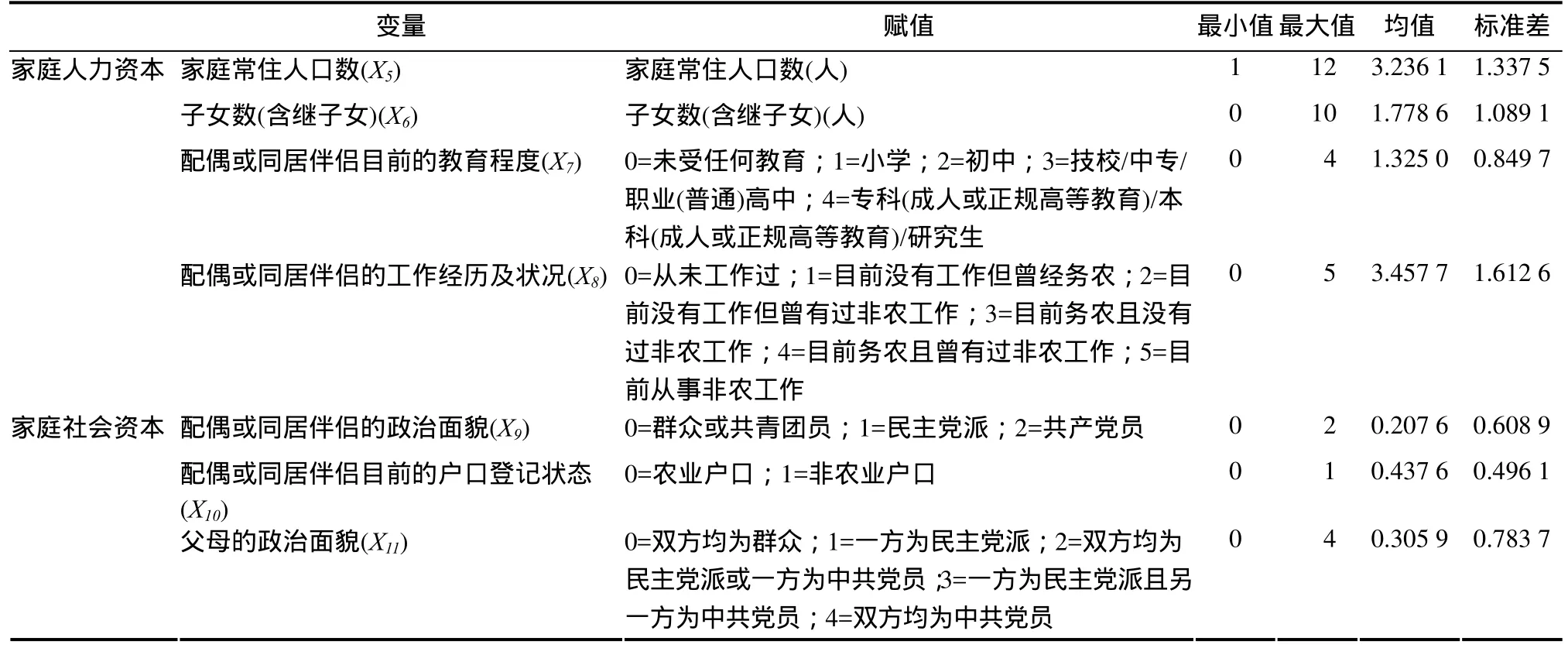

本研究所使用的数据来源于中国综合社会调查(CGSS2013)⑤,文中所涉及的变量和数据均选取或构造自 CGSS2013问卷中的相关问题及调查结果。被解释变量“家庭风险金融资产投资行为”对应CGSS2013问卷中“(您家目前是否从事下列投资活动?)”。由于问卷部分问题存在跳转且存有缺失值,经筛选,最终获得7 760例符合本研究要求的样本。在解释变量的选取上,根据CGSS2013问卷中与“家庭”相关的问题,借鉴已有研究成果,按照家庭经济资本、家庭人力资本和家庭社会资本这三个维度,分别选取“家庭全年收入”“对家庭经济状况的评价”“家庭常住人口数”和“父母的政治面貌”等 11个变量作为解释变量,并对上述变量进行赋值和描述统计分析,详见表1。

表1 变量赋值及描述统计

表 1(续)

三、计量结果分析和讨论

1.回归估计

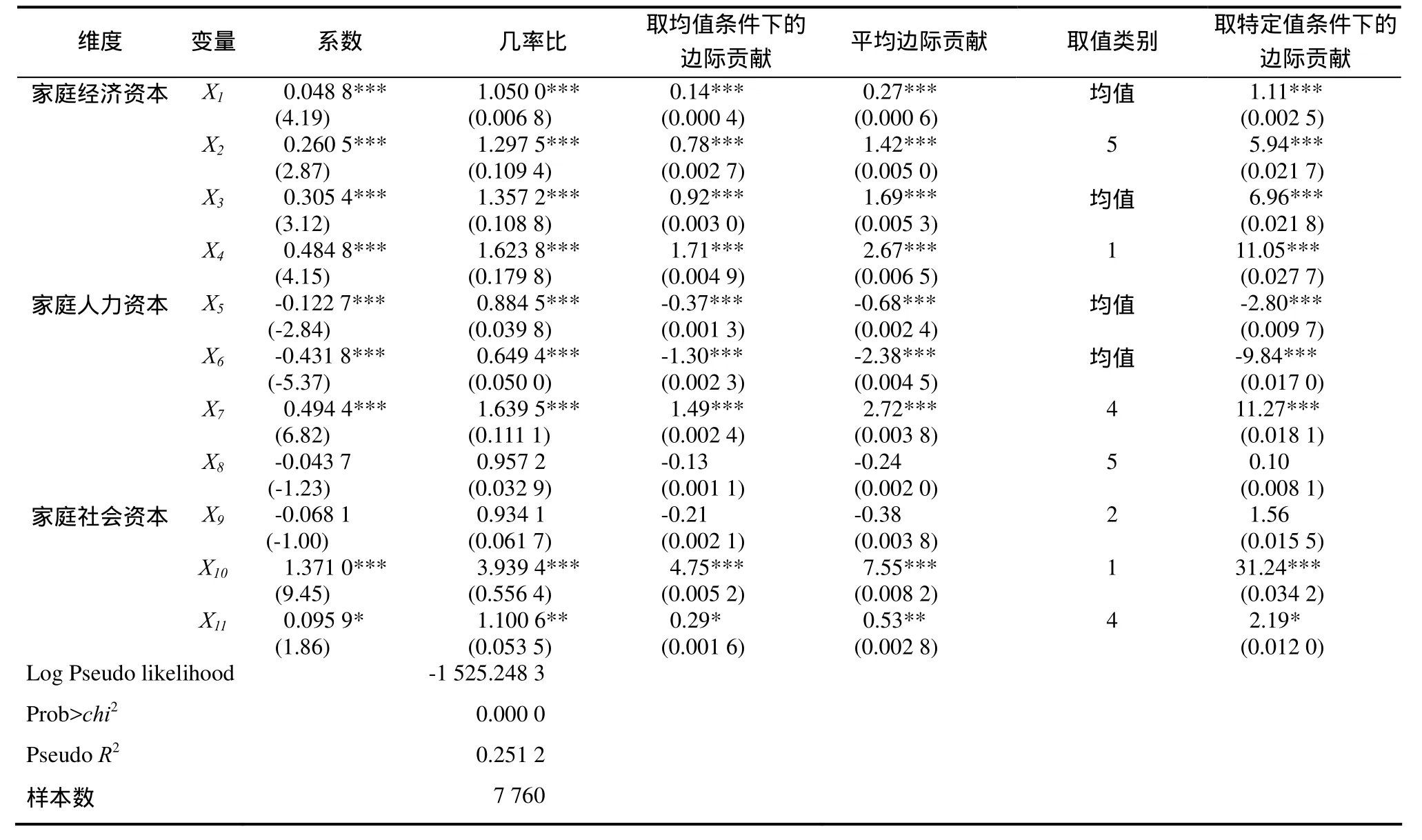

利用 Stata14.0测度家庭禀赋对家庭风险金融资产投资行为的影响,具体结果见表 2。为便于分析解释变量对被解释变量的影响程度,选择 Stata同时汇报系数(Coef.)和几率比(Odds Ratio)⑥。在给定其他变量的情况下,某一解释变量的回归系数为正或几率比大于 1,则表明该变量的取值越大正向影响也越强,受访者家庭风险金融资产投资行为发生的概率也越大;回归系数为负或几率比小于 1,则表明该变量的取值越大负向影响也越强,受访者家庭风险金融资产投资行为发生的概率也越小。

表2 回归结果及边际贡献

2.边际贡献估计

对模型进行边际贡献估计的目的在于分析自变量发生变动对样本个体选择因变量某个特定类别概率的影响[30]。取均值条件下的边际贡献(MEMs)是解释变量取均值条件下对被解释变量的边际贡献[30],其能揭示解释变量取均值条件下对家庭风险金融资产投资行为的影响。平均边际贡献(AMEs)是解释变量的所有样本观测值对被解释变量边际贡献的平均影响[30],AMEs能揭示解释变量的所有样本观测值对家庭风险金融资产投资行为的平均影响。由于MEMs受某些不可抗拒因素影响⑦,在估计过程中可能出现某一解释变量在取均值时所得出的边际效用没有意义的情况[30]。相较于MEMs,AMEs的估计结果在分析和应用中更科学有效。为便于后文做进一步分析,本研究同时提供MEMs和AMEs的估计结果。具体结果如表2所示。

取特定值条件下的边际贡献(MEP)则是指解释变量在取特定值条件下对被解释变量的边际贡献[30]。相较于MEMs和 AMEs,MEP能够揭示解释变量在某一特定取值条件下对家庭风险金融资产投资行为的影响(表2)。

如果解释变量与家庭风险金融资产投资行为之间存在正相关,则随该变量取值的增大,家庭风险金融资产投资行为发生的概率也会相应增加,此时边际贡献为正,否则反之。

3.回归估计与边际贡献估计结果分析

(1) 家庭经济资本层面。“家庭全年收入”通过1%的统计检验且OR值大于1,MEMs和AMEs估计结果也显示该变量对受访家庭风险金融资产投资行为的边际贡献为正。该结果表明,经济收入较高的家庭更富有财力和精力参与风险金融资产投资。

“对家庭经济状况的评价”通过 1%的统计检验且OR值大于1,MEMs和AMEs估计结果也显示该变量对受访家庭风险金融资产投资行为的边际贡献为正;MEP估计结果进一步显示,当受访者对家庭经济状况的评价为“远高于平均水平”时,受访者家庭风险金融资产投资行为发生的边际概率显著增加5.94%。这里需要指出的是,相较“家庭全年收入”,“对家庭经济状况的评价”的OR值和边际概率明显增加,这可能是因为相较于“家庭全年收入”而言,“对家庭经济状况的评价”在一定程度上代表着受访者家庭的相对收入水平,可以更为客观地反映该家庭经济状况。整体来看,相对收入更高的家庭更倾向于参与风险金融资产投资。

“家庭持有的房产数”通过 1%的统计检验且OR值大于1,MEMs和AMEs估计结果也显示该变量对受访家庭风险金融资产投资行为的边际贡献为正。这可能是因为在当前中国,房产对大多数家庭而言,既是一种“刚需商品”[31-32],更是一种“昂贵商品”⑧⑧。持有较多房产的家庭经济资本显然更为雄厚,也更倾向于选择参与风险金融资产投资,以实现资产配置多元化,谋求更多收益。相关研究也已表明,地产和风险金融资产在高净值家庭资产配置中同时受到偏爱[33]。

“家庭家用小汽车拥有情况”通过 1%的统计检验且OR值大于1,MEMs和AMEs估计结果也显示该变量对受访家庭风险金融资产投资行为的边际贡献为正;MEP估计结果进一步显示,拥有家用小汽车的受访者家庭风险金融资产投资行为发生的边际概率显著增加11.05%。这可能是因为在当前中国,拥有家用小汽车的家庭经济状况相对较为优越,经济资本更为雄厚,其中不乏典型中产家庭,这类家庭不仅扮演着社会中坚的角色,同时也是风险金融资产的主要投资群体。

(2) 家庭人力资本层面。“家庭常住人口数”通过1%的统计检验且OR值小于1,MEMs和AMEs估计结果也显示该变量对受访家庭风险金融资产投资行为的边际贡献为正。这可能是因为常住家庭成员数量的增加会导致家庭未来负担加大,需要面对更大的经济压力,不确定预期随之增加;加之中国金融资产市场整体成熟度较低,在市场机制建设等方面仍存诸多问题,家庭出于避险需要,选择回避风险金融资产。

“子女数(含继子女)”通过 1%的统计检验且OR值小于1,MEMs和AMEs估计结果也显示该变量对受访家庭风险金融资产投资行为的边际贡献为负。这可能是因为子女数量的增加会对家庭财务预算造成特定约束,也会对家庭参与风险金融资产投资形成挤出效应;另一种可能是,子女数量的增加将导致家庭面临未来支出迅速增长的情况,导致家庭未来支出较为紧张且面临的不确定性增大,促使家庭形成保守投资偏好,回避风险金融资产。

“配偶或同居伴侣目前的教育程度”通过 1%的统计检验且OR值大于1,MEMs和AMEs估计结果也显示该变量对受访家庭风险金融资产投资行为的边际贡献为正;MEP估计结果进一步显示,当配偶或同居伴侣目前的教育程度为“专科(成人或正规高等教育)/本科(成人或正规高等教育)/研究生”时,受访者家庭风险金融资产投资行为发生的边际概率显著增加11.27%。这可能是因为家庭成员所拥有的高学历显著增加了家庭人力资本,有助于帮助家庭获得对风险金融资产更全面的了解,帮助家庭跨越参与风险金融资产投资所必须具备的“隐形门槛”。此外,高学历群体对于财富配置的多元需求和对长远未来的科学规划也使得他们愿意承担更多的风险,选择参与风险金融资产投资。

(3)家庭社会资本层面。“配偶或同居伴侣目前的户口登记状态”通过1%的统计检验且 OR值大于1,MEMs和AMEs估计结果也显示该变量对受访家庭风险金融资产投资行为的边际贡献为正;MEP估计结果进一步显示,当受访者配偶或同居伴侣目前的户口登记状态为非农业户时,受访者家庭风险金融资产投资行为发生的边际概率显著增加31.24%。这可能是因为中国的户籍制度在一定程度上反映了社会阶层结构特征及差异。户籍类型不同的家庭在参与教育、职业、文化和福利等社会资源分配中存在差异,导致形成总量不一的家庭社会资本,影响着家庭社会关系运用、社会信息和社会福利获取。可以说,户籍本身就是影响家庭社会资本的重要变量,非农业户家庭的社会资本相较农业户家庭而言,积累更为丰厚、结构更为合理,这能够为其参与风险金融资产投资提供更多便利和帮助。

“父母的政治面貌”通过5%的统计检验且OR值大于1,MEMs和AMEs估计结果也显示该变量对受访家庭风险金融资产投资行为的边际贡献为正;MEP估计结果进一步显示,当受访者父母的政治面貌为“双方均为中共党员”时,受访者家庭风险金融资产投资行为发生的边际概率显著增加2.19%。这可能是因为中国家庭成员的政治面貌同家庭社会资本获取之间存在紧密联系,能够成为中共党员或加入民主党派的社会成员多属于社会各行业优秀成员,这类群体是典型的社会精英或社会中坚,拥有较为雄厚的社会资本,在社会网络构造、信息获取、信任获得等方面更具优势,同时在财富配置领域也更具前瞻性思维和战略布局能力,能够为子女和整个家庭带来“溢出效应”,因而此类家庭更倾向于参与风险金融资产投资[34]。

四、研究结论及其政策含义

基于 CGSS 2013数据实证研究了家庭禀赋对家庭参与风险金融资产投资意愿的影响,主要得到以下结论:(1)家庭经济资本对家庭风险金融资产投资行为影响显著,经济资本较为雄厚的家庭更倾向于参与风险金融资产投资,这尤其表现在相对收入较高的家庭中;同时,家庭持有的房产数以及是否拥有家用小汽车也在较大程度上影响着家庭风险金融资产投资行为。(2)家庭人力资本对家庭风险金融资产投资行为影响显著,随着家庭常住人口数和子女数的增加,家庭风险金融资产投资行为发生的概率也在下降;但随配偶或同居伴侣受教育程度的提高,家庭风险金融资产投资行为发生的概率则出现了上升。(3)家庭社会资本对家庭风险金融投资行为影响显著,配偶或同居伴侣为非农业户的家庭更倾向于选择参与风险金融资产投资;同时,父母的政治面貌也会对家庭风险金融资产投资行为产生一定影响。

上述研究结论具有以下政策含义:

(1) 着力提高家庭收入水平,构建更为健全的社会保障体系。在当前国内大力发展多层次资本市场、推动产业结构深层次调整的背景下,政府应继续深化收入分配制度改革,构建更为合理有序的收入分配格局,利用财政、税收等多种手段着力提高中低收入家庭的收入水平,逐步平衡家庭收入差距。同时,政府应继续加码民生财政支持,健全社会保障体系,构建更为公平、更富效率、更具可持续性的新型社会保障体系,以增强居民家庭参与风险金融市场的底气和动力,让金融市场发展果实惠及更广大社会群体。

(2) 持续推动金融知识普及,金融机构要加快产品和服务创新。当前,以银行储蓄存款为代表的无风险金融资产在中国家庭金融资产配置中占据绝对多数。从投资组合理论上看,此类单一化资产配置不甚科学。政府、金融机构、行业协会等相关各方应采取多种手段,对不同社会阶层家庭开展多样化金融知识普及教育,尤其要加强农村地区和农民群体的金融知识普及力度。同时,政府应进一步完善股票、保险等各层次金融市场,在风险可控的前提下减少普通家庭投资风险金融产品的门槛限制,并鼓励金融机构加快推出更具个性化、差异化的家庭金融产品和服务,以拓宽居民家庭金融投资渠道,满足不同家庭多样化投资需求。

(3) 加快完善金融市场制度建设,严厉打击各类非法金融活动。随着金融业规模迅速扩张,金融领域乱象丛生,导致区域金融的不稳定。为完善金融市场制度建设,保护投资者利益,政府应进一步加强资本市场基础制度建设,加快完善各项监管制度,规范上市公司信息披露制度,严厉打击内幕交易和市场操纵等行为,加快推进上市公司分红和退市制度改革,坚持把保护投资者,尤其是中小投资者的合法权益放在突出位置。此外,相关职能部门应继续保持金融监管高压态势,开展专项行动,严打各类非法金融活动,严罚重处各类金融违规行为,以增强金融市场整体透明度,降低家庭参与金融市场的制度、信息和交易成本。

注释:

① 基于无风险利率理论,同时考虑不同类型金融资产特征,本研究所指的“无风险金融资产”为银行储蓄存款、国债和地方政府债券。

② 考虑不同类型金融资产特征,本研究所指的“风险金融资产”具体包括股票、基金、期货、权证、外汇投资等金融投资品种。

③ 财富效应是指由于货币政策实施引起的货币存量增加或减少对社会公众手持财富的影响效果,其会改变公众短期边际消费倾向并影响经济增长。

④ 这里“隐形门槛”主要指的是投资者参与风险金融资产投资所需要具备的时间、精力和智力等因素。

⑤ 中国综合社会调查(Chinese General Social Survey,CGSS)是我国最早的全国性、综合性、连续性学术调查项目,由中国人民大学中国调查与数据中心负责执行。

⑥ 几率比(Odds Ratio),即OR值,以1为界限。当Odds Ratio>1时,表明该解释量对被解释变量所描述的事件发生的概率存有正向影响;当Odds Ratio<1时,则表明该解释变量对被解释变量所述的事件发生的概率存有负向影响。

⑦ 例如某一解释变量为虚拟变量。

⑧ 以房屋租售比(指房屋每平米使用面积的月租金与每平米建筑面积价格之比)这一衡量地产价格水平的国际通行指标为例,国际通行的合理房屋租售比区间一般为1:300到1:200。但根据福禧数据库显示,2014年中国仅有 22.2%城市住宅的租售比处于这一合理区间,其中一线城市的租售比均在 1:450以下,除广州(租售比1:470)之外都低于1:500,以北京最低,为1:587;二线城市除哈尔滨(1:246)之外也均在1:300以下,以厦门和温州的租售比最低,均低于 1:600;三四线城市中也仅有17%的城市的租售比在1:300到1:200之间。整体来看,中国高企的地产价格已为居民带来沉重负担。

⑨ 文中表2的描述统计结果也印证这一观点,在7 760例样本中,平均每个家庭持有的房产数为1.1125(处),且标准差为 0.5248(注:标准差是一组数据平均值分散程度的一种度量,较小的标准差表明大部分数值和均值之间差异较小)。

[1] 中国家庭金融调查与研究中心,小牛资本.中国家庭金融资产配置风险报告[EB/OL].(2017-03-13)[2017-09-27].https://max.book118.com/html/2017/0313/9521 6167.shtm.

[2] 安联集团.2016安联全球财富报告发布[EB/OL].(2016-09-23)[2017-08-25].http://www.managershare.co m/post/297572.

[3] Paya I,Wang P.Wealth fluctuations and investment in risky assets:The UK micro evidence on households’ asset allocation[J].Journal of Empirical Finance,2016(38):221-235.

[4] Feng J,He L,Sato H.Public pension and household saving:Evidence from urban China[J].Journal of Comparative Economics,2011,39(4):470-485.

[5] Gomes F,Michaelides A.Optimal life-cycle asset allocation:Understanding the empirical evidence[J].Journal of Finance,2005,60(2):869-904.

[6] Iwaisako T,Mitchell O S,Piggott J.Strategic asset allocation in Japan:An empirical evaluation[EB/OL].(2005-07-11)[2017-08-25].https://ssrn.com/abstract=75 5031.

[7] 杜春越,韩立岩.家庭资产配置的国际比较研究[J].国际金融研究,2013(6):44-55.

[8] 徐浩洋.家庭投资配置行为的国际比较[J].财会通讯,2014(21):118-119;123.

[9] 陈蕾.中国家庭资产配置特点的宏观经济负效应分析[J].中共福建省委党校学报,2014(11):68-74.

[10] Campbell J Y.Household finance[J].The Journal of Finance,2006,61(4):1553-1604.

[11] Badarinza C,Campbell J Y,Ramadorai T.International comparative household finance[J].Annual Review of Economics,2016(8):111-144.

[12] Andersen S,Campbell J Y,Nielsen K M,et al.Inattention and inertia in household finance:Evidence from the Danish mortgage market[R].National Bureau of Economic Research,2015.

[13] Guiso L,Sodini P.Household finance:An emerging field[J].Social Science Electronic Publishing,2012(2):1397-1532.

[14] Albacete N,Lindner P.Household vulnerability in Austria-A microeconomic analysis based on the household finance and consumption survey[J].Financial Stability Report,2013(25):57-73.

[15] 薛永刚.我国股票市场财富效应对消费影响的实证分析[J].宏观经济研究,2012(12):49-59.

[16] 骆祚炎,刘朝晖.资产结构、收入结构与股市财富效应[J].财经科学,2004(4):10-14.

[17] Behrman J R,Rosenzweig M R,Taubman P.Endowments and the allocation of schooling in the family and in the marriage market:The twins experiment[J].Journal of Political Economy,1994,102(6):1131-1174.[18] Powers D S.The Maliki family endowment:Legal norms and social practices[J].International Journal of Middle East Studies,1993,25(3):379-406.

[19] 聂伟,王小璐.人力资本、家庭禀赋与农民的城镇定居意愿——基于CGSS2010数据库资料分析[J].南京农业大学学报(社会科学版),2014,14(5):53-61,119.

[20] 狄金华,韦宏耀,钟涨宝.农村子女的家庭禀赋与赡养行为研究——基于 CGSS2006数据资料的分析[J].南京农业大学学报(社会科学版),2014,14(2):35-43.

[21] 石智雷,杨云彦.家庭禀赋、家庭决策与农村迁移劳动力回流[J].社会学研究,2012,27(3):157-181;245.

[22] 卢亚娟,张菁晶,章建伟.农村家庭金融资产投资影响因素研究[J].现代金融,2015(11):29-31.

[23] 张传勇.住房投资、家庭资产配置与社会财富分配[J].学术月刊,2014,46(12):109-114.

[24] 张海洋,耿广杰.生活满意度与家庭金融资产选择[J].中央财经大学学报,2017(3):48-58.

[25] 朱涛,卢建, 朱甜,等.中国中青年家庭资产选择:基于人力资本、房产和财富的实证研究[J].经济问题探索,2012(12):170-177.

[26] 王聪,姚磊,柴时军.年龄结构对家庭资产配置的影响及其区域差异[J].国际金融研究,2017(2):76-86.

[27] 肖作平,张欣哲.制度和人力资本对家庭金融市场参与的影响研究——来自中国民营企业家的调查数据[J].经济研究,2012,47(S1):91-104.

[28] 尹志超,宋全云,吴雨.金融知识、投资经验与家庭资产选择[J].经济研究,2014,49(4):62-75.

[29] 林璐.城镇家庭金融资产选择影响因素研究[D].重庆:西南财经大学,2012.

[30] 陈强.高级计量经济学及Stata应用(第二版) [M].北京:高等教育出版社,2014.

[31] 王文斌.我国房地产价格波动形成机制及影响因素研究[D].天津:南开大学,2010.

[32] 姚明明,李华.财富结构、消费结构与扩大内需[J].消费经济,2014,30(5):28-33.

[33] 搜狐财经.中国高净值人群资产配置及财富流向[EB/OL].(2016-09-06)[2017-08-25].http://www.sohu.com/a/113786778_481351.

[34] 王斌.父母政治资本对后代的收入溢价效应的实证研究[D].重庆:西南财经大学,2014.