A股2017:难大跌,有良机

杨秀红

应继续推进A股发行制度改革的落实,让更多优秀公司进入A股市场,同时要坚决淘汰落后产业和严重亏损的公司。

2017年1月3日,新年后首个交易日,A股迎来开门红。当日沪深两市股指双双大涨,沪指单日上涨32点,涨幅逾1%。此后3个交易日,沪深股指延续反弹趋势,开市首周沪指累计上涨50.68点,涨幅 1.63%,与2016年开市形成鲜明对比。

新年新气象,沪深两市2017年开门红,令市场上的悲观氛围有所消弭。但也有投资者担忧,在全球经济不确定风险增加、中国经济增长亦面临诸多挑战的背景下,A股能否延续上涨态势,实现新的突破?《财经》综合多家权威机构研究结果表明,总体上看,2017年应当不会是股市投资者的灾年,沪深A股指数大幅下跌或是小概率事件。

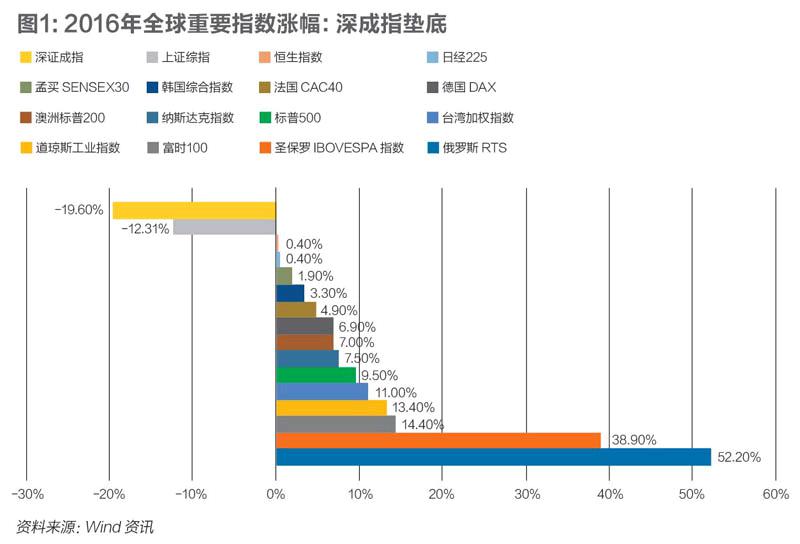

回顾刚刚过去的2016年,沪深A股开局不利,其后历经多轮震荡回落,虽然从2月底至12月底,沪深A股实际上有超过15%的逐级震荡反弹,但从全年来看,仍然是黯然收官,沪指和深成指全年跌幅均逾10%,在全球主要股市中排名垫底。根据交易所数据统计,过去一年,A股市场流通市值蒸发超2.5万亿元,粗略估计,每位A股投资者约浮亏5万元。

反观连番遭遇黑天鹅的欧美市场,其间虽有起伏,但从全年看,2016年其股指表现却并不比A股更差。美国三大指数2016年均录得上涨;遭遇脱欧危机的英国富时100指数上涨14.4%,涨幅居全球16大重要指数第三位;陷入国内最大银行倒闭风波的德国,股指依然上涨了6.9%。

新年后首个交易日,A股迎来开门红。当日沪深两市股指双双大涨,沪指单日上涨32点,涨幅逾1%。

2016年A股市场表现已成定局,2017年被公认为充满更多风险的一年,即将于1月20日就任美国总统的特朗普被视为最大的风险因素之一。

在诸多不确定的风险下,A股能否打破此前的僵局?《财经》综合多家机构观点发现,2017年投资者更需在“险中寻机”。被誉为“周期天王”的中信建投首席经济学家周金涛研究认为,2016年四季度到2017年初对中国资产而言是个风险释放的阶段,到了下半年才可能有超跌反弹的机会。

从股指历年表现看,投资者也不必太过悲观。《财经》研究员统计发现,在中国股市20多载的磨砺中,沪深两市涨跌参半。从最近10年股指整体表现来看,无论是沪指还是深成指均录得上涨。且在经历上一年下跌后,股指继续大幅下挫的概率很小。

多位权威分析人士预计,2016年A股进行了诸多结构性改革,泡沫和风险的释放已经比较充分,2015年股灾的影响应当已经消除,考虑到中国经济仍将在2017年获得6%以上的增长,货币供应量也将稳中有升,且企业盈利并不会全面恶化,加上十九大召开等政经层面的积极因素,A股有望在全年走出稳步上涨行情,虽然整体上涨幅度不一定巨大,但投资者应审慎把握有增长潜力的特定行业和部分管理高效的优秀公司的投资机会。

一位研究公司管理的专业人士提醒,A股还需要接纳更多优秀的公司上市,比如华为,一家年收入千亿级的公司,在2016年仍然实现了超过30%的年度增长,全年营业收入超过5200亿元,这样的公司如果在A股上市,市场规模会扩大,公司整体盈利水平也会改善。因此他呼吁,继续推进A股发行制度改革的落实,让更多优秀公司进入A股市场,给投资者更多价值投资的机会,同时要坚决淘汰落后产业和严重亏损的公司。

沪深A股的2016:开局不利,有所反弹

站在2017年股市起点上,多家投资机构对2016年看起来怪异且明显分化的的A股走势进行了深入分析。伴随着低迷的成交量,2016年的A股市场最终以全年下跌收官,其过去一年的整体表现更是在全球市场中垫底。

截至2016年12月30日收盘,沪指报收3103.64点,全年下跌12.31%;深指报收10177.14点,全年下跌19.6%;中小板指报收6472.23点,全年下跌22.89%;创业板指报收1962.06点,全年跌幅达到27%。

回顾过去一年股指走势,在2016年1月遭遇多次熔断危机后,A股市场受到重创,当月沪指和深成指跌幅均超20%。在2016年1月底,沪指一度下探至年度低点2638.30点。

2016年2月下旬,证监会主席刘士余上任,股指有所企稳,此后缓缓震荡攀升,至2016年11月,沪指最高反弹至3301.21点,较1月底低点上涨25%,创下年度新高。后受到监管趋严及年底资金紧张影响,沪指12月有所回调,最终收于3103.64点。

从2016年全年来看,股指下跌主要集中在发生多次熔断的1月份,自证监会新任主席刘士余2月底上任到12月底这十个月,沪指实际上涨15%左右。

但由于2016年前两个月沪深A股下跌幅度过大,与全球市场相比,A股全年整体表现仍然很不理想。在黑天鹅频发的2016年,全球70个主要股票指数大部分录得上涨,跌幅超过10%的指数仅有三个,其中两个为A股指数。

据Wind数据统计,在基本涵盖全球发达市场和新兴市场的70个市场指数中,A股深证成指位居2016年全球涨幅榜倒数第一位,全年下跌19.64%;上证综指以12.31%的全年跌幅,位列倒数第三;丹麦OMX20指数以12.84%的跌幅位居倒数第二。

全球表现最好的三大指数为:委内瑞拉IBC指数,全年上涨117%;开罗CASE30指数,全年上涨76%;俄罗斯RTS指数,全年上涨52%。

甚至连遭遇英国脱欧和特朗普当选两大“黑天鹅”的欧美市场,全年表现也均优于A股。英美两国股市在2016年的涨幅约为10%,在全球主要股市中处于中上游水平。

就中国所处的亚太区域而言,整个亚太区表现普遍不佳,在15个亚太指数中,包括A股和吉隆坡综指等在内的6大指数下跌;日经225指数微涨0.42%,韩国综合指数上涨3.3%;泰国综指、印尼雅加达综指、越南胡志明指数表现略好,涨幅均逾10%。

以全球16大重要指数为坐标,从2016年全年来看,仅沪指和深证成指下跌,其余各大指数均有上涨。涨幅前三名分别为俄罗斯RTS指数、圣保罗指数和英国富时100指数,上述指数2016年分别上涨52%、38.9%和14.4%。美国道琼斯工业指数紧随其后,上涨13.4%,居全球16大重要指数涨幅第四位。

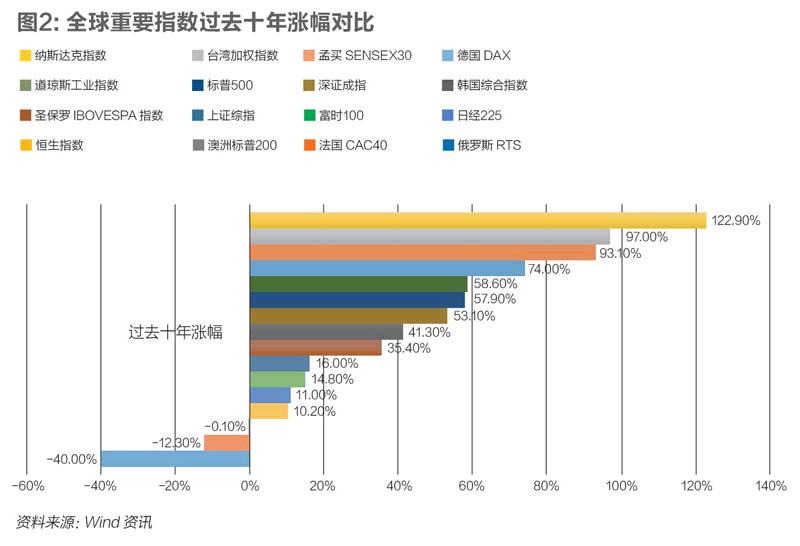

从过去十年表现来看,A股涨幅还算差强人意。《财经》研究员对2007年-2016年全球指数涨幅统计发现,在16大全球重要指数中,深证成指和上证综指涨幅分别排名第七位和第十位,过去十年分别上涨53%和16%。表现最好的为美国的纳斯达克指数,上涨122%,该指数主要包括计算机、软件、通讯等与高科技有关的股票。过去十年,以软件股为代表的高科技产业迎来突飞猛进的发展,令与其相关的指数表现也傲视全球。其次为台湾加权指数,上涨96.95%,印度的孟买SENSEX30指数排名第三,上涨93%。

如果将坐标拉长到A股市场开市之初,在过去20多年中,沪深两市2016年的表现则位居倒数前十。据《财经》研究员统计,沪指自1990年开市以来,已历经27年磨砺,该指数在其中12年录得下跌,粗略计算,其开市以来年度表现涨跌参半;1991年正式登陆股市的深证成指,走势与上证综指高度同步,在上证综指下跌的12个年份中也均录得下跌,且其跌幅在大部分年份超越前者。

股指表现乏力的背后,是投资者真金白银的损失。根据沪深交易所2016年收盘数据,沪市总市值为28.38万亿元,流通市值23.93万亿元;深市总市值为22.30万亿元,流通市值15.34万亿元。与2015年同期相比,两市流通市值合计蒸发2.56万亿元。如以中登公司最新持仓投资者数量粗略计算,2016年每位投资者人均浮亏5万元。

东方财富网针对2016年投资者盈亏状况的调查问卷显示,超半数的投资者2016年在股市中出现了亏损。其中,有29.6%的投资者2016年的亏损幅度超过20%,有22%的投资者亏损幅度在0%-20%之间。

另外,不到半数的投资者在2016年的股市中的投资获得了收益。其中,收益率在0%-20%的比例最高,达到30.3%;此外,有10.7%的投资者的收益率在20%-50%之间,有3.2%的投资者的收益率达到50%-100%,还有4.1%投资者2016年的收益翻了一倍以上。

展望A股的2017:大跌很难,险中寻机

展望2017年,全球市场仍有诸多不确定因素,各路机构对市场的预期自然难言乐观,但从估值角度考虑,A股市场当前估值水平处于过去十年中的中位数水平,总体风险较小。因此多家投资机构的年度展望亦不乏亮点。

中金公司在其2017年大类资产配置策略中给出的建议是“险中寻机”。其分析称,2017年,全球持续多年的超级宽松货币政策可能面临进一步的边际变化;国内经济整体平淡,人民币仍有小幅贬值压力。经济动能从投资转为消费、财政支持取代货币刺激、通胀上行、改革渐进等却是值得关注的新动向。

从风险收益效益衡量,中金公司建议投资者2017年超配港股和另类投资,标配利率债、A股和其他海外市场,低配信用债、房地产和大宗商品。

被誉为“周期天王”的中信建投首席经济学家周金涛认为,从全球经济来看,2016年-2019年是康德拉周期长波从衰退向萧条的转化点。尤其是2018年,将是全球库存周期、中周期的共振低点,康波周期由衰退向萧条的转换点,对中国而言,更是房地产周期的低点。

他在2016年下半年的发言中称,从周期的角度而言,2016年四季度到2017年初对中国资产而言是个风险释放阶段,下半年可能有超跌反弹的机会。

据周金涛判断,2016年到2019年的四年,2016年将是四年中最好的年景,2017年中期之后会进入中周期的最后的下降阶段。他提醒投资者2018年和2019年要谨慎小心。

齐鲁资管首席经济学家李迅雷则认为,2017年是国内供给侧结构性改革深化之年,相应的投资机会也是结构性的。

他对2017年股市给出的判断为:在经济依然下行,股市缺乏基本面支持的一年里,难有趋势性行情,在震荡起伏中,跌出来的是机会,涨上去的是风险。他同时提醒,对股市而言,讲政治比以往任何时候都要奏效,尤其要关注十九大前后的股市政策动向。

申万宏源在2017年股市政策年报中分析认为,2017年将稳字当头,深化防风险是政策前提。稳定是股市发展的首要前提和决定因素。从防风险的角度而言,一是要严防低利率环境下的资产价格泡沫及市场波动风险;二是在刚性兑付逐步打破下,严防信用风险释放引致的市场剧烈波动。从稳增长的角度而言,股市将在助力国企混改、传统行业兼并重组、债转股、加大实体企业直接融资等方面发挥重要作用。

从估值的角度考虑,中金公司在近期的研报中对比了国内主要资产的估值情况,结果显示,当前全A指数和沪深300的估值都处于过去十年中位数水平,而货币、债券、房地产的估值则处于90%分位甚至更高的水平,大宗商品价格经过2016年上涨也处于历史均位。分行业看,除了金融地产板块之外,汽车及其零部件、公用事业、家庭及个人用品、耐用消费品及服装、食品饮料、消费者服务等板块都是属于绝对估值和当前估值所处历史分位数较低的行业。

2017年初,博道投资董事长莫泰山撰文认为,总体而言,2017年的资本市场处于承上启下的蓄势阶段,估值基本合理但存在结构性高估。上一轮牛市形成的风险已大部分释放但又没有完全消化,新的盈利机会在酝酿和生成但又不是遍地开花。2016年,低估值、高股息率的投资主题得到青睐,这一偏好预计将在2017年持续。

从股指历年表现看,投资者也不必太过悲观。《财经》研究员统计发现,在中国股市20多载的磨砺中,沪深两市涨跌参半。且在经历上一年的下跌后,股指继续大幅下挫的概率很小。在过去27年中,沪指连续两年下跌仅出现四次,且其中三次第二年的跌幅较上一年收窄。沪指自1990年开市以来,还未出现连续三年下跌的情形。以此为参照,沪指在2015年上涨9.4%,2016年下跌12.3%,则2017年继续大幅下跌概率较小。

新年后首个交易日,A股迎来了难得的开门红。所谓新年新气象,开门红是否也在预示全年有望收涨?《财经》研究员分析了股指开门红与全年涨幅的关系。结果显示,沪指开市27年以来,新年后首日涨幅超1%的年份有10年,在这十年中,有6年股指全年录得上涨,另外4年则有不同程度下跌。典型案例如2006年和2007年,沪指新年开市首日涨幅均超过1%,当年股指年度涨幅分别达到130%和96.7%。从这一角度来看,新年首日涨幅超过1%时,沪指全年上涨的概率有六成。

新年伊始,一些板块的投资机会被重点提及,次新股的机会看起来尤为诱人。中信证券对次新股的追踪研究发现,新年首月大概率是次新股上升周期的窗口。2016年12月底,中信证券通过数据分析发现,次新股(尤其是开板后不久的次新股)上一轮调整周期将走至末尾,而下一轮上升周期将开启。按照2016年以来的经验,这轮上升周期板块整体上预期收益率在20%-45%之间,大约会在一个月左右时间内完成。简言之,2017年1月,次新股有望迎来上升周期。

国泰君安则认为,如果布局春季躁动,最好时点就在当下。其中,价值股最易成为市场共振点,建议优先配置。如大金融(保险、券商、银行)、消费品(食品饮料、医药)、建筑等板块。在成长股中则要优选题材,如次新股、股权转让、军工等。

在不确定风险陡增的2017年,大的市场投资机会的确很难把握,但重要行业和重要公司的机会仍然不少。已逝者周金涛的观点或可供投资者参考:“当你看到所有事情确定的时候机会已不属于你了,只有不确定的时候才能得到机会。”