购房者羊群行为对中国房价波动的影响研究*

鞠 方,周佳梅,彭李娜

(湘潭大学 商学院,湖南 湘潭 411105)

购房者羊群行为对中国房价波动的影响研究*

鞠 方,周佳梅,彭李娜

(湘潭大学 商学院,湖南 湘潭 411105)

羊群行为属于行为经济学的一部分,认为市场主体在信息环境不确定的情况下,其行为易受到其他参与主体的影响,模仿他人决策。基于Hwang和Samlton羊群行为测度方法(HS方法)及EGARCH模型,运用2003年1季度至2014年3季度我国30个省市房地产市场销售价格数据,验证我国房地产市场羊群行为的存在性,并分析购房者羊群行为对中国房地产价格波动的影响。结果表明:我国房地产市场羊群行为显著存在,且购房者羊群行为与房地产价格波动呈正相关关系。

羊群行为;行为经济学;房价波动;HS测度方法

一 引 言

20世纪90年代以来,我国房地产业迅速发展,房地产价格增长指数急速上升,远远超过其他各类物价增长指数。2000年到2013年全国商品房销售价格从2112元/平方米增长到6237元/平方米,上涨幅度接近300%。在房价激增的背后,隐藏着非理性成分,首先表现为房价增长率远大于居民收入增长率,按照住房价格与居民家庭年收入比值定义的房价收入比,1998年至2013年以来全国房价收入比总体处于上升态势,2007年房价收入比为8.0,2008年出现短暂下降后2009年回升到8.1,其后整体水平较高,2013年维持在7.3的水平,总体上高于国际公认的4至6倍的合理水平,房价与居民收入水平的不匹配,反映了我国房价对住房内在价值的偏离。其次“高房价”与“高空置”现象并存,近年我国大多城市房地产价格虽有一定波动,但房价仍呈上升趋势,2013年全国商品房销售价格达到6237元/平方米,与此同时,2013年我国住房空置率高达22.4%,这不仅有悖于传统经济学理论,也意味着我国房地产市场中存在非理性住房投资比例过高的问题。

房地产市场非理性现象产生的原因较为复杂,既受到房地产本身属性的影响,也受到房地产市场因素影响,既有客观因素作用,也有主观因素作用,其中由于消费者投机心理和信息不对称等因素产生的“羊群行为”是房地产市场非理性现象产生的重要原因。本文借鉴金融市场羊群行为理论,从微观消费者的行为角度,利用EGARCH模型分析房地产市场中出现的购房者羊群行为对房地产价格波动的影响。

二 文献综述与理论分析

(一)文献基础

“羊群行为理论”是行为金融中的一部分,表示主体在信息环境不确定的情况下,因社会舆论、认知及行为的压力而选择采取与多数人一致的行为。Keynes(1936)认为羊群行为产生于个体对于不确定性以及自身无知的认知的结果,并且羊群行为倾向可能使人们复制和模仿群体的行为,因为跟随群体将获得他人决策中隐含的信息[1]。羊群行为的产生机理可以归为职业声誉、薪酬结构及信息外在性三种模型,Scharfsein、Stein(1990)提出职业声誉模型,即指行为主体选择决策时,会参考自己所处圈子中选择与决策声誉良好的群体[2];薪酬结构模型则由Maug(1996)提出,指行为主体通过比较投资者的业绩来确定其报酬,并根据所面临的报酬结构判断是否模仿他人进行决策选择[3];由Banerjee(1992)提出的信息外在性则指行为主体作为群体中的个体存在时,或多或少的会对自己所获得信息的相信度降低,这时主体会通过各种渠道被动或主动的了解群体中其他个体的信息,并可能采取极端行为,即只是片面跟随他人决策[4]。随着理论研究的深入,学者逐渐对羊群行为进行实证研究。Roche(2000)构建柏林1976年第一季度至1999年第一季度房地产泡沫模型,实证结果表明消费者行为的流行对房地产价格具有极大的推动作用,并容易产生房地产投机泡沫[5]。Wong(2001)构建了泰国房地产泡沫动态模型,结果证明泰国房地产泡沫产生与膨胀的的整个过程都存在羊群效应[6]。Baddley(2005)根据羊群行为的基本理论构建了计量模型,结果显示英国住宅市场中存在显著的羊群行为[7]。

国内学者关于房地产市场羊群行为的研究非常少。理论分析方面,史永东,陈日清(2009)基于0-1决策博弈模型,在信息不对称的情况下,分析了房地产市场中羊群行为的形成机制以及羊群行为如何导致房地产泡沫的生成,并认为如果房地产商具有制造信号偏差的内在激励,那么房地产市场将会引发购房者的羊群行为[8]。郭宇(2015)则认为羊群行为的发生是由于购房者信息掌握不全或准确度不高,促使购房者跟随和模仿他人的购房行为购房,从而形成房价市场过“冷”或过“热”的羊群效应[9]。实证分析方面,从实证结果来看,众多学者均得出我国显著存在羊群效应的结论,其中宋威夷,王晓钢等(2008)指出我国北京2003年以前由于房价涨势比较平稳,且与物价消费指数基本同步,因而不存在羊群效应,2003年后房价涨幅较快,羊群效应开始出现[10]。高波,洪涛(2008)的研究结果则表明在住宅市场繁荣的地区,住宅交易量增长与价格上涨相互促进,存在显著的扩张性羊群行为特征,而在住宅市场发育程度较低,住宅消费水平相对较低的地区,羊群行为的特征不明显[11]。从羊群行为测度方法上看,贺京同、战昱宁和万志华(2009)运用HS 羊群行为测度方法进行研究,该方法能够较好地刻画羊群行为,但文章中对测度方法的描述比较含糊[12]。柯昇沛,黄静(2010)采用Chang提出用横截面绝对偏离度即CSAD衡量投资者行为的一致性和集簇程度,该方法是基于CSSD模型的修正,对检验羊群行为存在性的准确率较高[13]。

传统的关于房价波动的因素分析,主要是从供给、需求、宏观政策以及城镇化等角度出发,这些分析对房价波动研究非常重要,但不完全。近年来,我国房地产市场发展迅速,房地产价格虽然总体呈上升趋势,却出现了类似股票市场迅猛涨跌的现象。国内学者开始逐步深入到消费者心理研究房价波动,其中包括羊群行为,但从已有文献来看,关于羊群行为的实证研究不多,并且关于羊群行为的测度方法并没有统一认定,因此本文研究羊群行为对房价波动的影响具有理论与实际意义。

(二)购房者羊群行为对房价波动的影响过程

根据上文对三种羊群行为产生机理的分析,职业声誉与薪酬结构两种模型主要从机构投资者角度研究市场中的羊群行为,我国房地产市场中存在机构投资者,但本文假定我国住宅市场参与主体主要是个人,因此信息外在性这类羊群行为的研究更适合对购房者羊群行为进行研究,所以本文主要是对不完全信息下羊群行为的形成机制进行分析。

我国房地产市场是典型的信息不对称市场,房地产商作为住房的供给者,拥有大量的关于住房价格和质量的信息,而一般购房者在房地产市场中处于一种弱势地位,获取房地产信息的渠道有限,无法充分掌握房地产市场相关信息,在购买商品房之前,潜在购房者一般通过其他购房主体或者专家学者的预测获取房地产信息。在不了解房地产市场的情况下,房地产价格上涨初期,购房者不会立即购房,而是会选择持观望态度。当了解其他购房主体都纷纷购房,并受到报纸、网络、电视舆论等媒体渠道预测房价上涨的影响后,潜在购房者产生“房价之后会继续上涨,不买将会受损失”的心理,从而追随群体行为选择立即购房。羊群行为的扩大导致房地产市场的购房主体不断增加,而由于房地产市场供给周期相对较长,短期内房地产市场供给基本保持不变,因此房地产价格将进一步被推高。反之房地产价格下降时期,如果出现群体抛售房产的羊群行为,房地产市场则会因为需求的减少以及供给的增加导致房价的持续下跌。

三 羊群行为测度与实证检验

(一)羊群行为的测度

1.羊群行为的测度方法

本文对房地产市场中羊群行为的分析主要是借鉴股票市场羊群行为的实证检验方法。1995年Christie and Huang第一次通过数理推导计算出检测市场中是否存在羊群行为的方法即CH方法,该方法基于收益率分散度衡量羊群行为,并采用横截面收益标准差(CSSD)度量收益率分散度[11]。这种方法曾被广泛运用到各类对市场羊群行为的分析中,但由于CSSD模型是线性模型,并且只是对羊群行为一个很保守的估计,因此存在一定的缺陷。随后2000年Chang、Cheng以及Khorana(以下简称CCK)对CH方法进行了修正,并定义了新的标准——横截面绝对标准差(以下简称CSAD),该方法能够刻画出收益离散度和市场收益之间的非线性关系,相比CSSD模型更具有弹性,准确度要高[15],因此得到诸多学者的采用,但该方法虽能较准确检验羊群行为的存在性,却不能较好刻画羊群行为的强度。基于此,2001年,Hwang和Salmon在研究美国和韩国股票市场时基于CAPM模型提出了一种新的羊群行为测度方法(以下简称HS),即利用市场中所有资产的横截面异方差来度量羊群行为强度[16]。HS方法在提出后被诸多学者运用,如陈明玉(2009)曾采用HS方法用于中国股票市场分析,并综合CH方法对市场平均收益率大于0或小于0时期羊群行为的不同表现进行了详细的分析[17]。

本文主要利用我国房地产市场2000年5月-2014年9月房地产销售价格数据,参考位志宇柯昇沛和黄静(2010)采用的CCK方法,计算各省市房地产收益率对全国整体房地产市场收益率的CSAD,检验羊群行为的存在性,同时参考贺京同(2009)[12],庄茜等(2014)测度羊群行为的HS方法,使用单因素模型计算var(β),测度房地产市场羊群行为的强度[18]。

2.基于CCK模型的房地产市场购房者羊群行为检验

Chang、Cheng和 Khorana(2000,CCK)对CH方法进行了改进,CCK认为CH方法更为严格,它对模型的线性程度要求非常高,基于此,CCK提出了CSAD即横截面绝对标准差指标,计算公式如下:

(1)

其中Ri,t指第i省t期的资产收益率,Rm,t指市场平均收益率。

由(1)式,横截面绝对偏离度CSAD期望值如下:

(2)

根据传统资产定价模型,E(CSADt)与市场收益率E(Rm,t)将呈线性递增关系,并且满足如下关系式:

E(Ri,t)=γ0+βi[Ei(Rm,t)-γ0]

(3)

其中,E(*)表示t期的预期收益率,βi为资产i的风险衡量指标,γ0表示无风险收益率,则通过变形与计算可得出:

(4)

分析公式(4),不难看出E(CSADt)随Et(Rm,t)的增大而增大,但如果羊群行为存在时,单个省的资产收益率将会趋近于市场平均收益率,E(CSADt)与Et(Rm,t)两者呈现的是非线性关系。因此得到羊群行为的检验方法:

(5)

如果γ2显著不为0,而且显著为负时,线性关系不存在,那么市场存在羊群行为,并且二次项系数越小,羊群行为越显著;如果γ2不显著为负,则表明市场羊群行为不显著。

本文使用2000年5月至2014年9月30个省市房地产住宅市场月度销售数据对羊群行为进行分析,算出30个省市的房地产收益率及整体的房地产平均收益率,依据式(4)计算30个省市住宅市场单价对全国单价的横截面绝对偏离度指标即CSAD,最后根据式(5)对我国房地产住宅市场的羊群行为存在性进行检验。

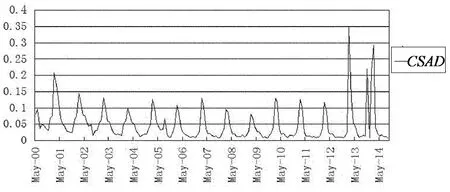

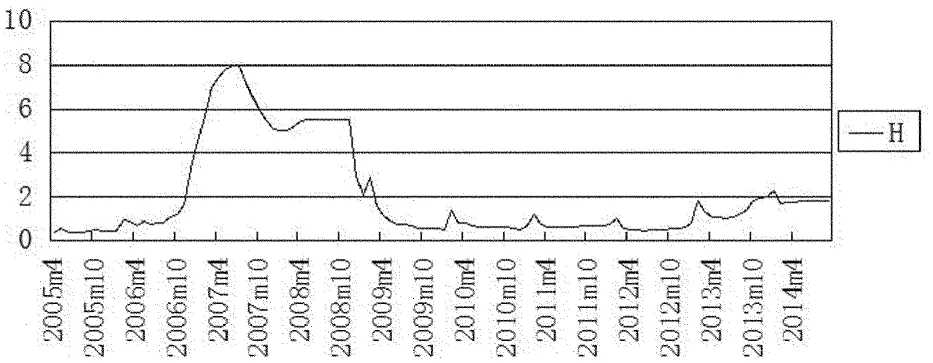

图1为基于CCK模型计算的房地产市场的CSAD,从中可以看出住宅市场单价对全国单价的横截面绝对偏离度值逐渐递减,因而可以反映出单个省市房地产价格涨幅的趋同性。所以可以借鉴该方法检验房地产市场羊群行为的存在性。

图1 基于CCK模型计算的房地产市场的CSAD结果

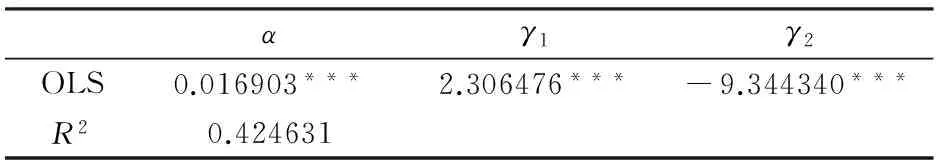

表1为我国房地产市场CCK模型回归结果,由表可看出模型的拟合优度为0.424631,表明模型的解释力比较好,γ2的系数在1%的水平下显著为负,这意味着我国房地产市场羊群行为显著存在。

而考虑到市场的高度不确定性将会增强羊群行为的产生,Chiang and Zheng (2010)曾通过股票市场数据,确认了金融危机发生期间羊群行为在发达国家比较明显,而在发展中国家不太明显的结论[19]。因此本章将分为三个阶段分析房地产市场羊群行为的存在性,三个阶段依次划分为:金融危机前2000年5月-2007年5月,金融危机时2007年6月-2008年12月,金融危机后2009年1月-2014年9月。

表1 房地产市场CCK模型回归结果

注:***、**、*分别表明在1%、5%、10%显著性水平下显著

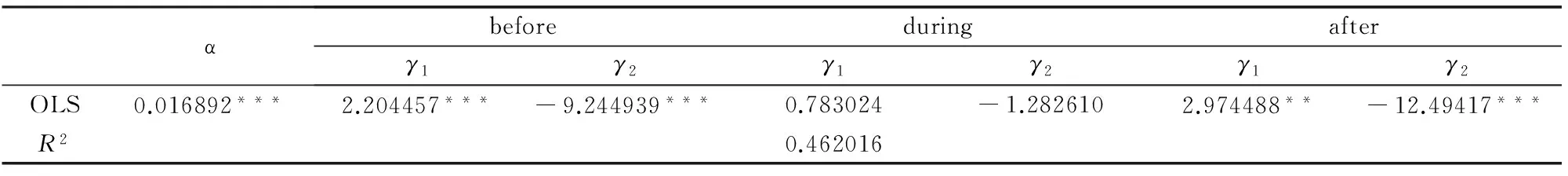

表2为房地产市场分阶段羊群行为检验结果,可以看出房地产市场的羊群行为呈现出很明显的阶段性特征。金融危机发生前及发生后,γ2的系数显著为负,说明房地产市场显著存在羊群行为,金融危机发生时,γ2系数虽为负,但值相对接近于0,说明当时我国房地产市场存在羊群行为,但并不是特别显著。

结合我国实际情况,金融危机发生前期,正值我国房地产市场快速发展时期,房价处于高位运行阶段,且还有增长趋势,受房地产市场情况以及媒体舆论影响,基于刚性需求或投资投机需求,购房者跟随市场趋势选择购房,羊群行为显著存在;金融危机期间,由于全球金融危机影响以及对房地产市场拐点到来的预测,购房者对房地产持观望态度,羊群行为并不明显;金融危机后,随着中央陆续出台房地产市场调控政策,房价开始出现回暖,购房者对房市信心逐渐恢复,羊群行为开始显现。

表2 金融危机发生前后房地产市场CCK模型回归结果

3.基于HS模型的房地产市场购房者羊群行为测度

Hwang(2001)认为,无论是理论上还是实证分析上,CH方法所计算出来的CSSD和时间序列的波动高度相关,在这种情况下,CSSD的变化很可能是由于时间序列波动所引起的,而这种相关性则会对使用CSSD来衡量羊群行为的可信程度降低。由于CCK模型是基于CH模型的修正,因此这种缺陷也不可避免地存在。因此,Hwang和Salmon在CAPM模型的基础上提出了一种新的羊群行为测度方法(HS方法),并进一步分析了市场压力下的羊群行为。

本文将30个省市的房地产分别视为30种资产,则每个省市的房地产市场收益率和全国房地产市场收益率的关系可以表示为:

rit=αit+βimtrmt+εit

(6)

其中rit表示城市i在t季度中房地产收益率, rmt表示在t季度中全国房地产收益率, εit是随机误差项。

则房地产市场一般羊群行为的测度公式可以表示如下:

(7)

则有:

(8)

hmt用来表示羊群行为的强度,如果市场中羊群效应显著存在,那么rit就有趋向于rmt的趋势,则βimt的横截面分散程度便会降低,依据市场中收益率的横截面分布,得到:

(9)

(10)

σm,t指样本标准差;σε,t指OLS估计残差的标准差。

为了测度房地产市场羊群行为强度,本文首先采用时间滚动窗计算出各个省市每月的房地产βimt,并且将时间间隔选定为5*Hwang和Salmon提出使用时间滚动窗方法来计算βit,并指出月度数据时间间隔为5-7年为宜,选取5年最为常见。年,计算结果如下:

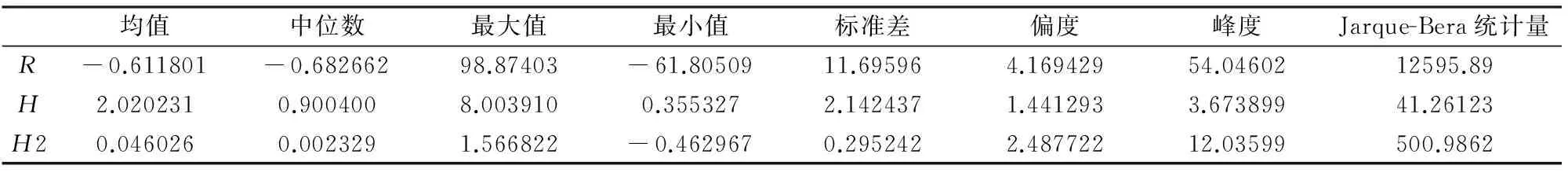

图2 房地产市场的计算结果

(二)购房者羊群行为与房价波动关系的实证分析——基于EGARCH模型分析

1.变量选取与指标统计性描述

由于CSAD方法只是用CSAD和R的关系检验市场中羊群行为的存在,但是无法以其来判断羊群行为的具体强度,而且由于我国房地产市场较金融市场很难获取高频微观交易数据(包含价格和交易量),如果参照股票市场对时期进行进一步分组得到羊群行为强度指标,那么数据的有效性会有很大程度的丧失,并且得出的替代变量可能本身就是不显著的。因此基于数据本身的可靠度和可信度不高,所以不适宜借鉴股票市场将CCK模型中的γ2系数作为市场中羊群行为的测度指标。

2.变量平稳性检验与模型建立

本文在建立模型之前首先需检验变量的平稳性,结果如表4所示,ADF检验结果表明:选取的R(房价波动)、H2(羊群行为变化率)两个变量在水平序列的ADF值,其至少在5%的水平下小于Mackinnon临界值(其中b、f在1%之下),故应拒绝存在单位根这一假设。

表3 房价波动率(R)与羊群行为指标(H)及其变化率(H2)基本统计量

表4 R、H及H2的ADF平稳性检验结果

注:ADF检验采用的方式是带截距项和趋势项

基于ADF检验结果,本文将H2羊群行为变化率这一指标引入E-GARCH的均值方程,将H引入方差方程中进行分析,以分析羊群行为的剧烈程度及其大小对房价波动的影响,本文在EGARCH的基础上,建立模型如下:

(11)

(12)

H2t指羊群行为剧烈程度,Ht指羊群行为大小,α1指羊群行为剧烈程度对房价波动率均值水平的影响,βi表示条件方差对房价波动的影响,ψit是指杠杆效应,δ0是考察羊群行为大小对房价波动率的影响,如果δ0显著小于0,则羊群行为越大房价波动也会越大,因为H越大,则表明羊群行为强度越小,反之则越大。

4. 购房者羊群行为对房价波动的实证结果

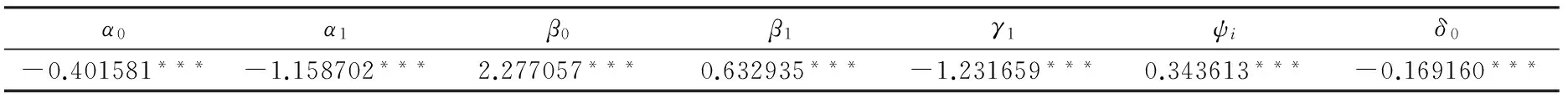

EGARCH模型滞后阶数的选择是依据AIC和SC准则,而且出于对于模型自由度的考虑,本文选取次小的ARCH滞后1阶,GARCH滞后1阶的,所以最终选择EGARCH(1,1)模型,估计结果如表5所示。

从EGARCH回归结果可以看出,模型中每个变量的系数都是显著的,说明存在显著的EGARCH效应。α1的值小于0,表明羊群行为波动程度如果增大,房价波动率的期望值会因其增大而减小;δ0显著小于0,表明羊群行为强度增大时,房价波动将增大,羊群行为强度与房价波动率之间呈正相关关系。

表5 EGARCH模型回归结果

注:***表示在1%的水平下显著

根据羊群行为理论,在信息不充分的条件下,购房者主体在交易过程中易模仿他人行为,并在同一时期作出相同的选择决策即购买商品房,从而导致住房需求的增加,推动房地产价格的上涨。2005年以来,我国房地产市场处于快速发展时期,这期间我国房地产开发投资增幅不断上涨,房地产价格一直处于增长态势,购房者对房地产市场的预期信心随着房价的上涨而上升,进入房地产市场的购房主体不断增多,投资投机氛围浓厚,在羊群行为的推动下,价格进一步上涨并在2007年达到高潮;2007年-2008年间,随着房价的升幅超过了一般消费者的住房支付能力,以及受2008年美国金融危机的影响,房地产市场并不景气,购房者对房地产市场持观望态度,盲目跟从其他购房主体进入房市或退出房市的现象减少;2009年随着国家调控政策的出台,房地产市场逐渐回暖,房地产价格迅速上涨。总体来看,羊群行为与房价波动呈现正相关关系。

四 结论与政策建议

本文通过对全国30个省市的房地产市场羊群行为进行实证分析,得出如下结论:

1.通过使用CCK模型分析方法得出我国房地产市场存在羊群行为,并且金融危机发生前及金融危机发生后,房地产市场羊群行为显著存在,而在金融危机爆发时期羊群行为则不明显;采用HS方法对我国房地产市场羊群行为的测度结果表明,2000年5月-2007年5月以及2009年1月-2014年9月间,房地产市场羊群行为强度偏大,说明房价上涨时期,购房者对房地产市场具有信心,跟风投机现象相对明显;而2007年6月-2008年12月金融危机发生期间羊群行为强度偏小,期间房地产市场整体下行,多数城市成交量大幅回落,购房者对市场持悲观预期,从跟随市场做出购房选择到对市场开始呈现观望的态度,房地产市场中的羊群行为强度减小,甚至不明显。

2.通过将羊群行为指标引入EGARCH模型分析,得出房地产羊群行为与房价波动呈正相关关系。羊群行为已成为影响我国房价波动的关键因素,随着我国房地产市场的繁荣发展,羊群行为程度越来越严重,并且羊群行为的发生加剧了我国房价的波动。羊群行为的发生一方面基于购房者的投资心理,一方面也源于我国房地产市场的信息不对称性,要完全消除羊群行为一般不可能,但我们可以通过相关政策减少羊群行为的发生。

结合我国现实情况,我国政府应建立健全房地产市场信息披露制度,如建立便捷的查询渠道,及时对房地产成本及税费进行公开公示,保证市场信息真实有效,尽量减少信息不对称和不安全,同时规范相关房地产中介及媒体,规范房地产市场的运行,使购房者能够充分了解及获得房地产市场的相关信息,从而使购房者减少预期偏差,减少购房的盲从行为。其次,羊群行为产生的另一重要原因是投资者的有限理性心理。基于此,为了遏制房地产市场中羊群行为的产生,政府应落实房产税的开征,增加闲置住房的成本,抑制住房的投资投机性行为,突出房地产的消费品属性。同时应采取措施降低我国住房空置率,引导消费者合理消费。

[1] Keynes J M.The general theory of employ-ment[J].Quarterly Journalof Economics,1937, 51(2):209-223.

[2] Scharfsein D S,Stein J C.Herd behavior and investment[J].The American Economic Review,1990,80(3):465-479.

[3] Maug Ernst,Narayan Naik.Herding and delegated portfolio management,the impact of relative performance evaluation om asset allocation[R].London:London Business School,1996.

[4] Banerjee Abhijit V. A simple model of hers behavior[J].Quarterly Journal of Economics,1992,107(3):797-818.

[5] Roche M.The rise in house prices in dublin:bubble,fads or just fundamaentals[J].Economic Medelling, 2001,18:281-295.

[6] Wong K.Housing market bubbles and curency crisis:the case of thailand[J].The Japanese Economic Review,2001,52:382-404.

[7] Baddeley M C.Housing bubbles,herds and frenzies:evidence from british housing markets[R].Working Paper,CEPP Pplicy Brief,NO.02/05,2005,5:1-32.

[8] 史永东,陈日清.信息不对称、羊群行为与房地产市场中的居民破产[J].财经问题研究,2006,27(12):39-46.

[9] 郭宇. 基于行为金融学的房地产泡沫现象分析[J]. 现代商贸工业,2015,9:111-113.

[10] 宋威夷,王晓钢,秦学志. 房地产市场羊群行为研究——以北京市场为例[J]. 建筑经济,2008,S2:96-100.

[11] 高波,洪涛. 中国住宅市场羊群行为研究——基于1999~2005动态面板模型的实证分析[J]. 管理世界,2008,2:90-96.

[12] 贺京同,战昱宁,万志华. 房地产市场中的羊群行为及其对商品房交易量的影响[J]. 浙江大学学报(人文社会科学版),2009,2:172-180.

[13] 柯昇沛,黄静. 基于CSAD非线性模型的房地产市场羊群行为研究[J]. 管理评论,2012,9:19-25,74.

[14] Christie W G, Huang R D. Following the pied piper: Do individual returns herd around the market?[J]. Financial Analysts Journal, 1995, 51(4): 31-37.

[15] Chang E C, Cheng J W, Khorana A. An examination of herd behavior in equity markets:an international perspective[J]. Social Science Electronic Publishing, 2000,24(10):1651-1679.

[16] Hwang Song,Salmon Mark.A new meadure of herding and empirical evidence[EB/OL]http://papers.ssrn.com/so13/papers.cfm?abstract-id=299919,2008-06-19.

[17] 陈明玉. 中国股票市场羊群行为实证研究[D]. 重庆:重庆大学,2009.

[18] 庄茜, 赵琳, 石磊,等. 长三角地区房地产市场基于羊群行为的公众预期管理研究——以上海、杭州、南京、苏州等六市为例[J]. 时代金融旬刊, 2014, 17(6):71-73.

[19] Chiang T C, Zheng D. An empirical analysis of herd behavior.in global stock markets[J]. Journal of Banking & Finance, 2010, 34(8):1911-1921.

The Effect of Buyers' Herd Behavior on House Price Fluctuation in China

JU Fang,ZHOU Jia-mei,PENG Li-na

(Business School, Xiangtan University, Xiangtan 411105,China)

As a part of the behavioral finance, the theory of herd behavior holds the view that market entity's behavior is considerably influenced and inducted by other market participants under the circumstances of uncertain information. Based on Hwang and Samlton's herding measure method (HS) and EGARCH model, this article applies data of real estate market sale price in 30 provinces for the period 2003Q1-2013Q3 to verify the existence of herd behavior and analyses the effect of buyer's herd behavior on China's real estate price fluctuations. The results show that the herd behavior does exist obviously in China's real estate market, and the herd behavior of home buyers and real estate price fluctuations is positively correlated.

herd behavior; behavioral economics; house price fluctuations;HS measure method

2015-03-25

国家社会科学基金资助项目(10BJL018);国家自然科学基金资助项目(71203190);湖南省社科基金资助项目(14BR05,14BR06);湖南省教育厅开放基金项目(15K121);湖南省教育厅重点项目(15A193)

鞠 方(1975—),女,湖南长沙人,湘潭大学商学院教授,博士生导师.研究方向:城市房地产经济.

F406

A

1008—1763(2016)02—0087—07