政策利好 增量可期

▲ 银行资产逆周期扩张,风险偏好下降,债券投资大幅上升。

▲ 非标融资需求持续缩减,债券和低风险权益资产仍是未来理财产品配置的重点。

▲ 基本养老金和住房公积金入市,政策利好为债券市场带来机遇。

2015年银行、理财与保险资产配置总体情况

(一)银行:利润顺周期收缩,资产逆周期扩张,但风险偏好已降

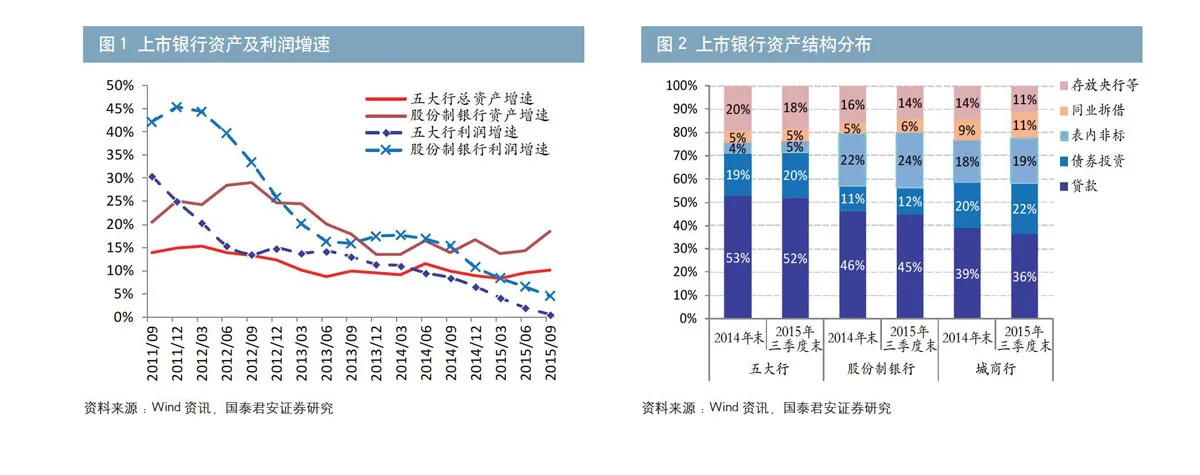

2015年,我国16家上市银行净利润加速下滑,前三个季度净利润增速分别为5.4%、3.4%和1.8%。其中,五大行(中、农、工、建、交)前三季度累计净利润接近零增长,股份制银行净利润增速分化加大(2%~10%),城商行相对较高(15%~27%)。但上市银行总资产仍逆势扩张,前三季度五大行、股份制银行和城商行总资产同比分别增长10.1%、18.5%和25%,较2014年同期分别上升0.6、4.2和5.1个百分点。比较来看,五大行总资产扩张相对缓慢,股份制银行和城商行总资产增速明显加快(见图1)。

从上市银行总资产配置结构来看,与2015年初相比,2015年三季度末上市银行贷款占比下降,其中城商行甚至下滑3个百分点至36%,而节约资本且流动性和周转率更快的债券投资、表内非标和同业拆借则上升2~5个百分点(见图2),银行风险偏好整体下移。

一是信贷扩张意愿不足。16家上市银行贷款增速从2015年年初的11.7%降至三季度末的10.4%,其中五大行、股份制银行和城商行分别降至9.4%、13.1%和16.2%,广义贷存比整体下降。

二是第三季度表内非标投资剧烈收缩,环比下滑近3万亿元。本文在此以买入返售与应收款项之和来衡量银行表内非标投资。从单个季度来看,2015年第三季度,16家上市银行表内非标总资产新增量下滑9149亿元,较第二季度新增量大幅锐减2.95万亿元。从公布的单一信托数据来看(一般对应银行委托外部投资),新增规模从二季度的1.13万亿元降至三季度的3608亿元,与这一趋势相符。银行表内非标收缩的主要原因:(1)表外融资需求下降6万~8万亿元。三季度新增社会融资表外信贷(委托贷款+信托+未贴现汇票)仅1.24万亿元,而2013年、2014年同期则分别高达6.8万亿元和10.75万亿元。(2)股市衍生资产缩水2万亿元。股市大幅下跌、IPO暂停,使得近2万亿元与股票相关的场外配资、股权质押、定向增发产品、伞形信托、结构化产品遭遇清盘。(3)3.2万亿元的地方政府债务置换,使得与地方政府相关的平台融资、信托、非标资产等被置换。(4)经风险调整后,非标收益大幅下滑,吸引力相对降低。

三是标准化债券投资大幅增加,配置压力上升。2015年前三季度,16家上市银行债券投资(交易+可供出售+持有到期)累计2.95万亿元,较2014年同期多增1.75万亿元,累计同比增长21.2%。其中,五大行债券投资同比增长18.5%,股份制银行同比增长30.1%,城商行冲高增长44.2%。

四是现金和存放央行类资产数量下降。2015年,在多次降准后,大型银行、股份制银行和城商行的资本充足率分别从年初的19.5%、17.5%和15%降至年末的16%、14%和11%左右。在资金环境宽裕的条件下,低收益现金和存放央行类资产数量下降。

(二)银行理财:“资产荒”来袭,理财竞争仍停在“负债荒”时代

2015年,在宏观经济增速放缓的环境下,资金相比资产更加过剩,但银行对资产负债结构的调整相对滞后,尽管资产端总量在顺周期收缩,但负债端的竞争仍在逆周期扩张,尤其是在理财的竞争上,仍追求规模和市场份额的扩张,对零售端客户理财利率的定位仍维持在高位。

截至2015年末,银行理财余额已超过23.7万亿元,比2015年初增长8.3万亿元,占GDP的比重达到34%,占居民储蓄存款的比重超过40%,在体量上已相当于保险和信托资管的总和。2015年下半年以来,尽管部分大行开始主动收缩理财规模,但中小银行仍逆势加速扩张。

银行理财资产配置以债券及货币工具、银行存款、非标债权投资为主。从整体来看,债券及货币市场工具占比约为51%,规模为12.1万亿元;银行存款占比约为22.4%,规模约为5.3万亿元;非标资产投资占比15.7%,规模在3.7万亿元。此外,还包括权益投资、公募基金、衍生品和另类投资等,占比约为3.1%,规模在0.7万亿元左右。具体来看,银行理财的债券投资占资产的30%左右,其中以信用债投资为主,占债券投资的86%,总规模在6万亿元;利率债占比约为14%,总规模在1万亿元左右。从信用评级偏好来看,高信用评级占主体,AAA级占比53.49%,AA+级占比26.43%,AA级占比16.23%,AA-级及以下的低评级信用债约占3.8%。

银行理财非标资产结构中,各类收益权占比最大,接近30%,信托贷款占比16.63%,委托贷款占比9%,交易所委托债权占比7.72%。前述四项总和已超过63%。

(三)保险机构资产配置:结构多元化,股权投资空间大

截至2015年末,保险机构总资产为12.3万亿元,同比增长23%,比2015年初新增2.2万亿元,约占GDP的18%,可投资资金总额11.17万亿元,投资规模不断攀升。2015年,受益于上半年股市大幅上涨,保险综合投资收益率进一步劲升至7%~9%,创历史峰值(见图3)。

保险资产的可投资范围包括五大类,分别为流动性资产、固定收益资产、权益类资产、不动产和其他金融资产,涵盖了包括基础设施债权、不动产、非上市股权、理财、股指、衍生品、创业板等各类资产,成为跨行业、跨资产、跨平台的全牌照投资者。

在资产配置结构上,保险投资以风险和收益稳健的固定收益资产为主,占比约为40%~43%,平均收益率为3.5%~5%;银行存款是第二大配置资产,占比约为30%,平均收益率在3%左右;股票和基金投资占比10%~15%,投资收益受市场波动影响较大;长期股权投资及贷款占比5%~10%,投资收益约在6%~8%。此外,还包括买入返售资产、投资性房地产、保险资管产品等,占比为1%~2%左右。

2015年以来,保险资管的负债端资金成本进一步上行。2013年8月,监管政策方面取消了传统寿险保单 2.5%的利率上限,实行市场化竞争,保险资金成本逐步上升。截至2015年10月,平安、人寿的万能险利率已分别上升至4.5%和5.05%。在经济增速放缓和货币政策稳中偏宽松的背景下,投资端压力加大。

2015年以来,保险投资的风险偏好持续提升,存款和债券投资占比显著下滑,股票和基金投资大幅增加,另类投资(一般包括债权类投资、基础设施投资、股权类投资)更是迅猛上升。其中,存款和债券投资总量从2015年初的6.08万亿元上升至6.13万亿元,但占比从65%下降至57%;以风险资产为主的股票和基金投资,存量从1万亿元左右上升至1.48万亿元,占比从10%上升至15%;而以另类投资为主的其他投资继续大幅攀升,总量从2.2万亿元上升至2.98万亿元,占比从23%跃升至28%(见图4)。

(编者注:请将图4中的横轴“2014”改为“2014年末;“2015Q2”改为“2015年2季度末”)

自2015年三季度以来,保险机构以举牌方式增加权益风险资产配置,相继有安邦、前海、国华、富德生命、华夏、君康、阳光和百年等近10家险资参与举牌近30家上市公司。险资举牌的上市公司,一般以金融、地产和消费等主板蓝筹标的为主,一方面股息和净资产收益率(ROE)相对较高,另一方面通过举牌可以实施重大影响,从而采用权益法核算投资收益,不受二级市场股价波动的影响,是保险公司未来进行股权投资的一条重要道路。

银行、理财和保险新增资金与资产配置预测

(一)银行自营:资产、负债与风险再平衡,投资委外化增加

1.信用风险重定价,利率债安全价值凸显

2016年,银行资产端信用风险重定价压力突出,不良率持续上升。预计银行风险资产仍将继续收缩、风险偏好将持续下降。在这种情况下,债券资产尤其是利率债和优质信用债的安全性、流动性价值凸显。而从2015年四季度开始,一些缺乏资产配置能力的城商行和股份制银行已经开始主动、大幅地增持债券。

2.银行自营盘仍面临较大的被动配置压力

截至2015年10月末,银行全年配置盘累计增持债券近5万亿元,主要受到多次降准降息释放大量流动性、地方政府债务置换使得银行被动配置压力上升,以及经济和信用周期下行情况下银行风险偏好降低等因素的影响。预计2016年银行自营盘仍将配置较多的地方债资产。

3.融资表外化和投资委外化趋势延续

可以预见的是,在未来相当长的一段时间里,市场整体将缺乏高收益资产,只能通过寻找“价值洼地”来提高投资组合收益率。现有大型商业银行资产管理的规模过于庞大,因此将部分投资资金外包以获取主动资产管理的超额收益很可能是大势所趋。

4.资产转为顺周期收缩,投资组合前沿将扩展

预计银行总资产规模将从2015年的逆周期大幅扩张,转变为2016年的顺周期收缩。投资领域将从债券、信贷等类固定收益市场,逐步进入股票、股权、期货等资本市场,扩展投资组合的前沿。

(二)理财产品:债券和低风险类权益资产仍是配置重点

预计2016年银行理财规模将从2015年的约23万亿元上升到28万亿元,净增量为4万~5万亿元,增速有所放缓,部分大行甚至开始收缩保本理财等高成本负债。从收益率水平看,理财预期收益率将从目前的4.5%左右下降100bp至3.5%附近。

银行理财资产端平均久期为9个月左右,意味着平均每三个季度资产将全部重定价一次。其中,债券、货币市场工具、银行存款等资产的配置期限在一年以内,非标资产的期限一般在一年至一年半左右,委外资金投资期限一般也在一年左右,资产错配和杠杆水平并不高。随着年初非标、协议存款和委外权益资产陆续到期,商业银行资产将面临很大的再配置和重定价后收益率下行的压力。

2015年类固定收益资产的总供给在股市大幅下跌前为4.2万亿元,在股市下跌后只有2.8万亿元,且对于增发、配股、分级AB、股权质押等结构化产品,均面临股市下跌引发的流动性风险和本金亏损风险,其总的体量和风险调整的收益回报均难以满足理财资金大规模配置的需求。

(三)保险:2016年协议存款到期高峰,债券、股权投资上升

预计2016年保险资管规模将保持逆势扩张势头,同比增速维持在20%左右,年末将达到12.5万亿元,新增资金量近2.5万亿元,投资收益率将维持在目前6%~7%的较高水平。

1.协议存款面临到期高峰

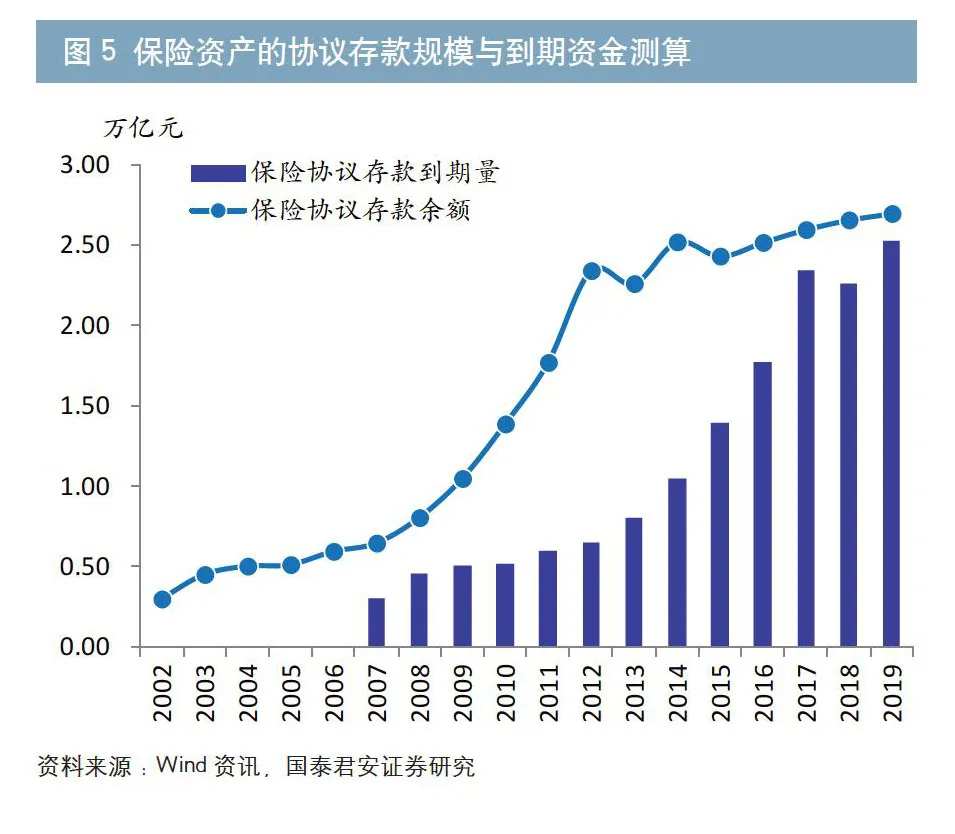

在保险资产配置中,协议存款期限一般为5年,信托产品约为2年,债券平均久期为5年左右。2016年将面临大量协议存款(2011年配置)和非标信托产品(2013年非标扩张)到期的情况。

2.资产配置转换需求增加

2011年资金利率高企,保险5年期协议存款利率在5.5%左右,在当时的保险资产配置中占比35%左右,如果按5年到期来估算,2016—2017年协议存款到期量将在1.4万亿元左右,年新增到期量估计在3000亿~5000亿元。但目前最新的5年期协议存款利率在3.6%~4%左右,收益率下降明显,目前协议存款占比已压缩至25%上下,预计2016年将有4000亿元左右的协议存款到期,面临资产转换的配置压力(见图5)。

3.新增非标资产配置下降,增量资金重回金融资产

保险对非标的配置从2013年末才开始,由于非标(以信托产品为主)期限为2年左右,即将迎来到期高峰,但是对于不少大中型保险公司而言,非标投资面临无合适资产可配的困境。预计2016年保险新增的2.5万亿元资金中将有更大比重转移到债券、股票、基金、股权、不动产等资产上。

政策利好为债券市场带来机遇

(一)基本养老金入市,万亿元资金进场可期

养老保险资金是资本市场上最为重要的长期机构投资者,中国养老保险资金体系分为三大支柱,分别为基本养老基金、全国社保基金和企业年金。截至2014年末,这三类基金规模分别为3.56万亿元、1.53万亿元和7689亿元,总规模合计约为5.86万亿元。

以往我国的基本养老基金按规定进入财政专户,由各省级社保机构分散管理,投资范围仅限于国债和银行存款。根据社科院发布的《中国养老金发展报告》,在2001—2010年间,我国养老保险基金年均投资收益率低于2%,低于年均通胀值2.14%,资产面临贬值风险。

2015年8月,国务院发布《基本养老保险基金投资管理办法》,基本养老保险金投资范围大幅扩展,为债市带来长期新增资金和资产需求。养老金风险偏好和风险资产配置的提升是一个相对长期、缓慢的过程。就短期而言,将首先扩张对金融债、企业债、中票、地方政府债等中高等级债券的需求,以基本养老金3.6万亿元的规模预测,即使其中30%的资金用于投资债券,就将带来1万亿元以上的新增资金入场。此外,对股票、基建和股权等大类资产的投资也将逐步试水增长。(二)住房公积金入市,可投资利率债和高等级信用债

以往我国住房公积金仅能投资国债和委托存款,会面临贬值和收益率下滑的风险。截至2014年末,国债余额为48.86亿元。2014年公积金收入主要来源结构为委托存款利息405亿元,占比27%;委托贷款利息1082亿元,占比72.3%;国债利息和其他收入分别为6.08亿元和3.77亿元,合计占比0.65%。

2015年11月20日,国务院法制办就《住房公积金管理条例(修订送审稿)》征求意见。为促进资金保值增值,规定在保证公积金提取和贷款的前提下,可以将住房公积金用于购买国债、大额存单、地方政府债、政策性金融债、住房贷款支持证券(MBS)等高信用等级产品,这为住房公积金扩大投资范围带来了契机。

根据住建部披露,截至2015年7月末,中国住房公积金缴存职工1.1亿人,余额为3.97万亿元左右。根据新政策,扩大住房公积金进入债券市场规模,将为市场提供更多流动性,提高国债、地方政府债、政策性银行债、MBS和高等级信用债的市场需求,提高交易活跃度,预计每年可为市场带来超过5000亿元的新增资金,同时促进利率水平维持低位。

作者单位:国泰君安证券研究所

责任编辑:印颖 罗邦敏