管理者层级差异的过度自信对企业投资决策的影响研究

刘 柏 梁 超

(吉林大学商学院)

管理者层级差异的过度自信对企业投资决策的影响研究

刘 柏 梁 超

(吉林大学商学院)

将管理者划分为董事长和总经理两个管理层级,考察不同管理层级过度自信对投资水平的影响。以管理者自愿持股增加作为过度自信的代理变量,通过建立全样本、董事长过度自信、总经理过度自信、二职合一过度自信、董事长和总经理同时过度自信5个样本组,用2010~2014年A股上市公司的数据,分别对5个样本组进行回归。实证结果表明,管理者过度自信对公司投资水平具有正向影响,而且筹资现金流对该影响具有负向调节作用。不同管理者过度自信对投资水平的作用途径有所不同:董事长过度自信在直接调整投资水平的同时,会降低投资对经营现金流的敏感性;总经理的过度自信只影响投资水平,不改变投资对现金流的敏感性。相对于董事长和总经理同时过度自信的管理者而言,二职合一管理者过度自信对投资水平影响更显著。

管理层级; 过度自信; 投资水平; 现金流敏感性; 公司治理

大量的行为金融学研究成果表明,企业的经营决策除了受到客观条件的制约外,还会受到管理者主观心理偏差的影响,比如过度自信、过度乐观、控制幻觉和框架依赖等。其中,过度自信被认为是在探讨经理人非理性行为时最稳定的发现[1]。在过度自信对投资水平影响的研究中,理论和实证分析都表明,管理者过度自信不仅会直接影响公司的投资规模,还会进一步调节投资对现金流的敏感性。现有文献中,国外学者通常是以CEO作为过度自信的考察对象,而受集体决策制影响,国内学者则大多是考察公司整个管理层的过度自信,对于不同层级的管理者个人过度自信的影响鲜有涉及。然而,现实中公司的经营决策可能并不是由整个管理团队而是由个人做出的,那么,管理者个人的过度自信是否会对公司投资水平产生影响?不同层级的管理者个人的过度自信倾向是否存在差异?是否会对公司的投资及现金流的敏感性产生影响?中国市场经济正处于完善阶段,经理人市场尚未成熟,管理者的非理性行为比较突出[2],所以,需要利用上市公司的经验数据,通过实证分析进行检验。

1 理论分析和研究假设

用于解释非效率投资的传统理论是委托代理理论和信息不对称论。委托代理理论认为,管理者为满足获取特权、建立商业帝国等个人私欲,会在企业现金流充裕时,投资净现值为负的项目,导致过度投资[3];信息不对称论则认为,由于逆向选择的存在,使得企业使用外部资金的成本高于内部资金,从而使管理者放弃具有投资价值的项目,导致投资不足[4]。这两种理论用来解释投资行为时,是以“理性人”为前提的,而随着投资效率低下、频繁变换投资方向等投资异象的出现,人们发现,基于完全理性人假设的传统理论,并不能很好地解释这些非理性投资行为。与传统财务理论不同,行为财务学放宽了理性人假设,认为人是有限理性的,在进行认知和决策时,会受到各种心理偏差的影响,这些非理性投资决策的产生,并不仅是因为管理者和投资者之间的利益差异或资本市场的不完善而产生的结果,而是由于管理者存在一些心理上的缺陷,妨碍了他们对传统财务理论工具的正确运用。大量研究表明,管理者尤其容易受过度自信的影响[5]。

1.1 过度自信和企业投资

过度自信是一个心理学概念,是指因人们对自身能力和知识面了解程度不足而产生的偏差。包括绝对和相对过度自信,绝对过度自信是指认为自己的能力高于实际水平,相对过度自信认为自己的能力要高于其他人。产生过度自信的原因主要有以下几个方面:①难度效应。对于比较复杂的问题,通常很难预测事情未来的发展方向,而实验表明,由于无法确定事物未来发展的可能性,人们通常会按照已知的情况进行判断,即将复杂的事情简单化。②控制幻觉。所谓控制幻觉是指在进行经营决策时,管理者会在潜意识上夸大他们对决策结果的掌控能力,低估机运或不可控因素在事件发展过程及结论上所起的作用。③社会信号。BURKS等[6]认为,当试验者拥有积极的社会反馈时,比如在组织里起主导作用,将大大增加个人的过度自信倾向。企业经营决策是一个复杂的过程,要求在不确定的情况下进行预测,符合难度效应,与普通员工相比,高管人员拥有更多信息和决策权力,容易产生控制幻觉;同时,可以成功晋升为董事长或总经理,说明高管人员已经在组织内部获得了积极的反馈信号。由此可知,高管人员更容易产生过度自信的心理特征,在经营管理中通常表现为高估自身决策能力和信息准确性,从而高估收益却低估风险[7]。

过度自信对企业投资的作用,主要体现在直接影响投资水平和调节投资对现金流的敏感性上。在理论方面,ROLL[8]最先发现过度自信会影响企业投资,他提出的“狂妄自大”假说认为,管理者的“狂妄自负”容易引发非效率并购行为;MALMENDIER等[9,10]进一步验证了过度自信的管理者会更加频繁地进行公司投资和并购。国内学者也通过经验数据验证了相关理论,郝颖等[11]认为,同高管人员适度自信行为相比,过度自信的高管人员行为与公司的投资增长水平正相关;姜付秀等[12]研究发现,管理者过度自信与企业的总投资水平显著正相关,且会加大企业陷入财务困境的可能性。可见,关于过度自信对投资水平的影响,国内外学者基本取得了一致看法,即由于在公司经营中,存在过度自信倾向的管理者往往会高估公司未来业绩而低估风险,表现在投资决策方面,管理者可能会高估现金流流入,低估投资风险,从而增加投资规模。

然而,关于研究主体方面,国内外存在一定差异,由于欧美国家股权较为分散,CEO掌握着公司主要经营决策权,因而成为外国学者研究过度自信的主要对象。我国大多数企业名义上采取的是集体决策制,所以,目前国内通常研究整个管理层过度自信的影响。即便是在股权结构相对分散的欧美资本市场,GLASER等[13]也用德国上市公司的数据验证了相对于CEO个人,公司其他高管人员个人的过度自信也对投资水平具有解释作用。在中国,受到崇尚权力和地位的现实影响,整个团队的经营决策难免会打上个别核心人物行为特质的烙印。董事长作为整个董事会的最高领导者,无疑在公司的投资决策中拥有绝对权威,负责实施具体投资方案的总经理也可能会对投资过程产生重大影响,因此,本研究的管理者个人具体是指董事长和总经理。在我国上市公司中,相对于整个管理层过度自信,董事长或(和)总经理的过度自信更具有对投资规模的解释作用。由此,提出以下假设:

假设1 管理者个人的过度自信对企业投资水平具有正向影响。

除了对投资水平的直接作用,学者们更加关注在不同融资约束条件下,过度自信对投资水平的影响。目前,大部分研究认为,管理者的过度自信在直接增加投资水平的同时,还会提高投资对现金流的敏感性,加剧投资过度或投资不足。HEATON[14]通过构造二期模型发现,即便在资本市场有效和没有代理成本的情况下,过度自信的管理者也会认为资本市场低估了公司的证券价值,从而放弃那些可以给公司带来价值但需要进行外部融资的项目;同时,当公司内部现金流充裕时,由于对收益的高估和风险的低估,则会投资净现值为负的项目,损害公司利益。MALMENDIER等[9]的实证研究也证实了这一点,通过对《福布斯》500家企业CEO的检验发现,当公司内部拥有充足现金流时,过度自信的管理者会增加投资;当内部现金流短缺时,对投资进行缩减,这种影响对存在股权依赖的公司更为明显。GLASER等[13]在运用德国上市公司经验数据进行检验时,对于管理人员(CEO、CFO、董事监事等)过度自信也得出了与MALMENDIER等[9]类似的结论。

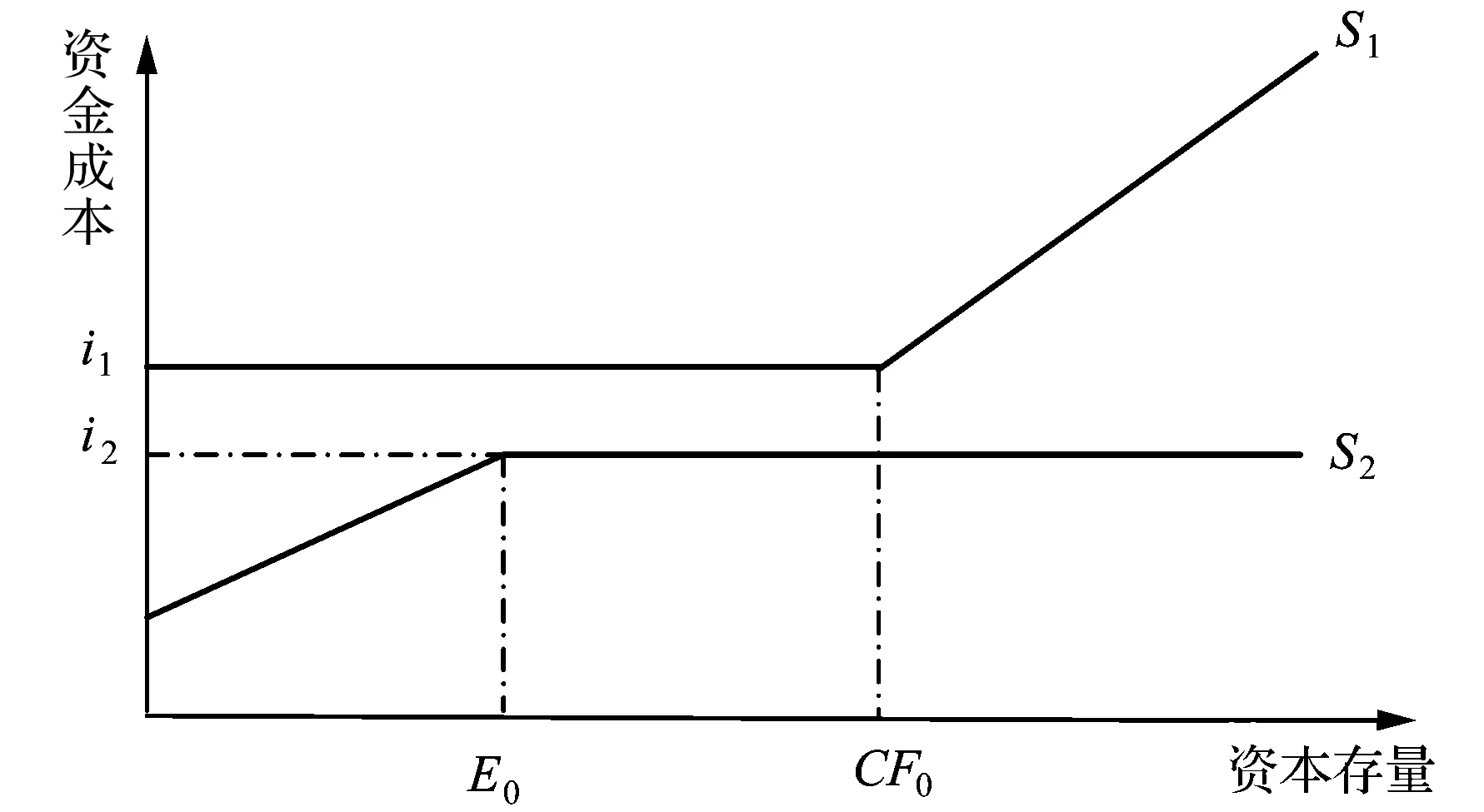

关于过度自信对投资和现金流敏感性的调节作用,国内学者在运用我国经验数据检验时得出的结论则不尽相同。郝颖等[11]认为,我国过度自信高管投资的经营现金流敏感性更高,但该敏感性与融资约束大小无关,而是和股权融资数量负相关,这点与MALMENDIER等[9]的研究结论不同;王霞等[15]的研究发现,过度自信的管理者的投资对融资现金流敏感,但和自由现金流的敏感性没有显著关系;李云鹤等[16]认为,在高成长高现金流企业,过度自信管理者会发生过度投资,但对自由现金流的敏感性不显著。可见,关于过度自信管理者投资现金流的敏感性方面,国内学者并没有取得一致结论,究其原因,主要是国内外企业在融资方式的选择上存在巨大差异。融资优序理论认为,资本市场存在信息不对称和交易成本,进行股权融资不仅会对外传递企业不利信息,还会增加资金使用成本,因此,企业会遵循留存收益—债务融资—权益融资的顺序[4]。然而,在我国资本市场现有约束条件下,由于对上市公司没有硬性派息要求,股权融资成本明显低于债权融资成本,导致上市公司存在着明显的股权融资偏好,表现为:公司上市之前,有着极其强烈的冲动去谋求股票的首次公开发行;公司上市之后,在再融资方式的选择上,非常积极地选择配股或增发等股权融资方式,使中国上市公司的融资顺位表现为股权融资、短期债权融资、长期债权融资和内源融资[17]。不同融资约束下的资金供给曲线见图1。HEATON[14]提出的关于过度自信管理者投资现金流敏感性的理论,就是以融资优序理论为基础的,面临的资金供给曲线见图1中S1所示,i1表示市场实际利率水平。对于国外企业而言,他们会优先选择资金成本较低的内部资金,当资金需求量超过公司的自由现金流(CF0)时,外部融资的成本会逐渐增加;而我国上市公司股权融资的成本一般低于债务融资,企业通常对超过股权融资的部分才进行债权和内部融资,供给曲线为S2所示。E0为企业可以在资本市场筹集的资金量。

图1 不同融资约束下的资金供给曲线

图2 内部资金不足时过度自信管理者投资水平

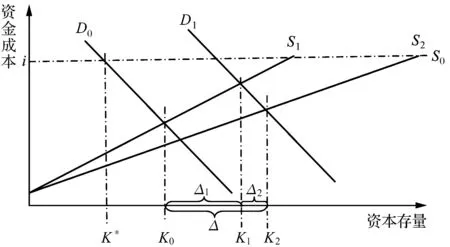

当内部资金不足时,过度自信管理者投资水平见图2。由图2所示,在新古典投资模型中,企业面临的资金供给曲线是截距为i的水平线,因此,最优投资水平为S0和D0交点确定的K*,当企业内部现金流不足时,企业只能使用股权融资,实际面临的是向上倾斜的供给曲线S1,实际的投资水平为D0和S1的交点确定的投资水平K0>K*,表明即使管理者是理性的,由于权益融资的低成本,也会导致企业的过度投资,即我国企业普遍存在的“重融资,轻投资”现象。对于过度自信的管理者而言,由于会高估项目投资的收益低估风险,面临的资金需求曲线会右移至D1,此时的投资规模为D1和S1的交点确定的投资水平K1,为了弥补内部资金的不足,当企业经营现金流越低时,过度自信的管理者越倾向于增加股权融资规模,以弥补内部资金的不足,供给曲线扩大至S2,实际的投资规模为D1和S2确定的交点K2,与理性投资者的投资水平K0的差异用Δ表示,由两部分组成,其中Δ1表示过度自信导致投资增加的部分,Δ2表示内部经营现金流缺乏导致投资增加的部分。由此,对于我国上市公司而言,由于股权融资优于内部融资,当内部现金流不足时,公司的投资规模不会因为内部资金的不足而减少,反而会由于股权融资的易获得性和低成本性增加,换言之,过度自信的管理者企业投资对内部现金流的敏感性为负。

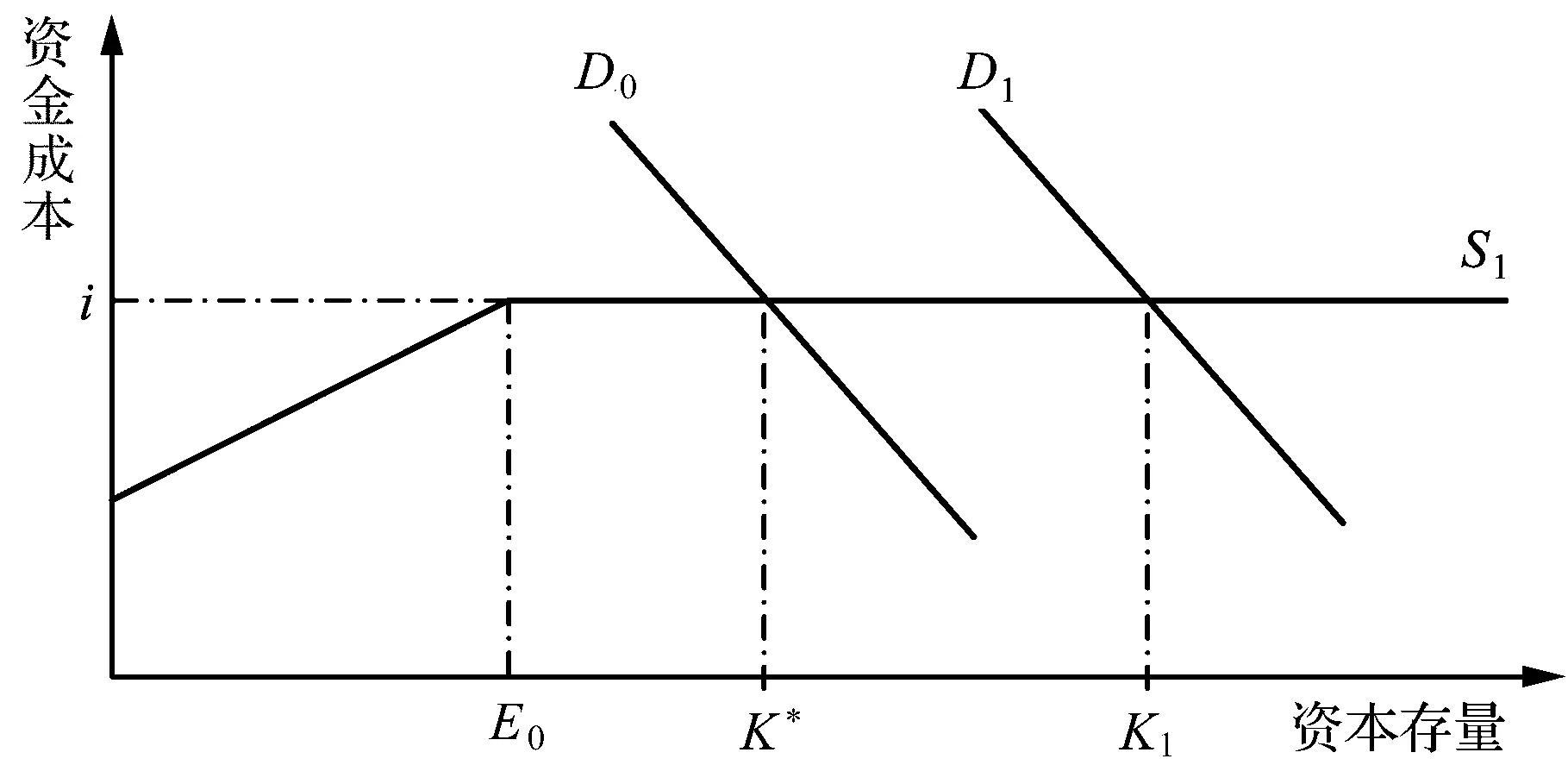

当企业内部现金流充裕时,过度自信管理者投资水平见图3,企业面临的实际供给曲线见图3的S1所示,企业最优投资规模为D0和S1的交点确定的K*,过度自信管理者的实际投资规模为D1和S1的交点确定的K1,虽然K1>K*,但主要是由于过度自信产生的投资水平的增加,不会影响投资对现金流的敏感性,即当企业内部资金充裕时,过度自信管理者的投资水平对内部现金流不敏感。

图3 内部资金充足时过度自信管理者投资水平

综上,提出以下假设:

假设2 管理者个人过度自信能够调节投资对经营现金流的敏感性。

假设2a 当企业内部现金流充裕时,过度自信不会影响投资水平对内部现金流的敏感性。

假设2b 当企业内部现金流不足时,过度自信会降低投资水平对内部现金流的敏感性。

1.2 管理层级和过度自信

董事长和总经理是公司管理层中最具影响力的个人,一般而言,以董事长为决策核心的董事会负责确定公司的经营方针、发展规划等重大战略决策及日常经营中的重大事项,总经理则负责实施董事会所做的各项重大决议,并进行公司的日常经营管理。由此,在我国目前的公司治理机制下,董事长无疑是决策团队中最具控制力和影响力的个人,同时,还有很多公司存在董事长和总经理二职合一的情况,根据MORCK[18]的心理实验,董事会存在对CEO的盲目忠诚,CEO在董事会的权威导致董事们对股东和公司的责任转移为对CEO的服从,从而导致二职合一的管理人员对公司有更高的控制权和决策权。如前所述,产生过度自信的主要原因包括控制幻觉和社会反馈,是否拥有决策权力与控制能力是决定管理者控制幻觉程度的重要因素,同时,级别越高的管理者,往往会收到更为积极的社会反馈,从而加强过度自信水平。由此,提出以下假设:

假设3 不同管理层级的过度自信对企业投资水平的影响存在差异。

假设3a 相对于总经理过度自信的管理者,董事长单独过度自信对投资水平影响更大。

假设3b 相对于董事长和总经理同时过度自信的管理者,二职合一的管理者过度自信对投资水平影响更大。

2 研究设计

2.1 变量界定

(1)解释变量 关于过度自信的衡量,目前国内外的文献中存在以下几种方法:管理层持股变化、主流媒体的评价、业绩预告偏差、高管人员的相对薪酬等。鉴于对不同管理层级进行衡量的指标适用性,本研究借鉴郝颖等[11]的方法,即用管理者个人持股的自愿增加作为衡量过度自信的标准。由于管理者已将个人的人力资源风险完全暴露于所在公司,从风险分散角度考虑,管理者有理由购买其他公司股票而非增持本公司股票,除非管理者对自己的经营能力过度自信,相信增持本公司股票可以获得超额收益。以年度为考察区间,当剔除分红和业绩股后,管理者仍在增持本公司股票时,过度自信变量取1,否则取0。

另外,根据《证券法》和《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》相关规定,上市公司董事、监事及高级管理人员不得在出现短期交易机会或窗口期买卖本公司股票,进一步排除了管理层买入股票的短期逐利动机。同时,国资委下发的《关于规范国有企业职工持股、投资的意见》、《关于规范国有控股上市公司实施股权激励制度有关问题的通知》等相关法规,虽然对国有企业员工持股存在诸多制约,但均是为防范国有资产流失,针对国有企业股权激励、增资扩股行为实施的限制,并不涉及管理者个人在二级市场上的股票买入,因此,国有企业高管持股增加没有受到明确的限制,和私人企业一样,二级市场上自愿持股增加可以较为适当地反映企业管理者过度自信的情况。

关于现金流水平的衡量,如前所述,投资规模不仅直接受现金流水平的影响,其敏感性还可能会进一步受到过度自信的调节,所以,选取经营现金流作为企业现金流水平的替代变量,并用期初总资产进行平减。

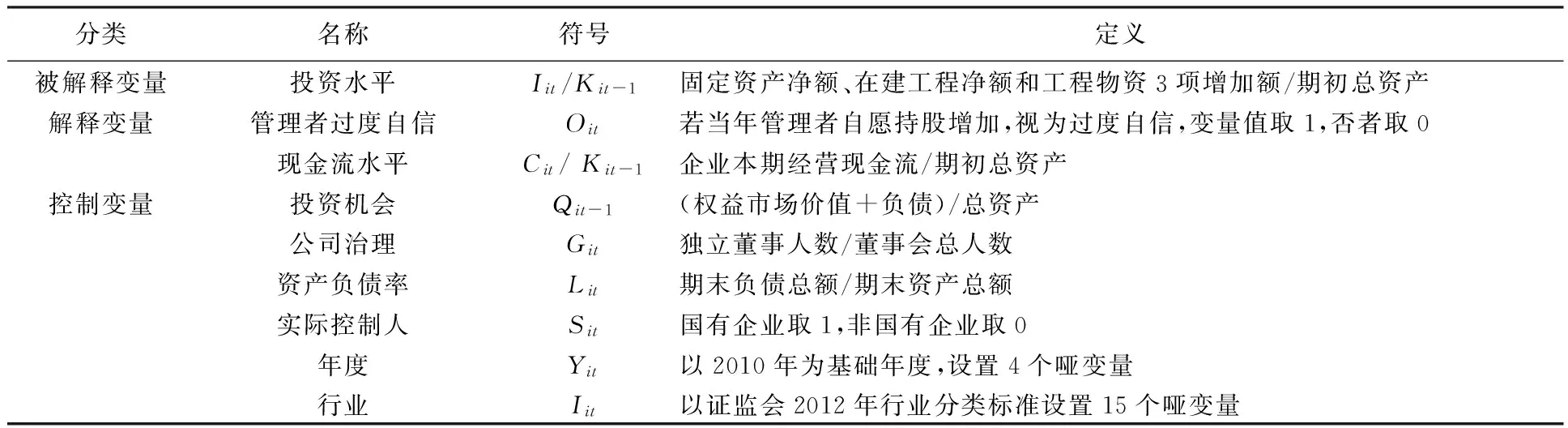

(2)控制变量 主要借鉴MALMENDIER等[9]及姜付秀等[12]的研究成果,选取以下控制变量:①投资机会。一般而言,企业面临的投资机会越多,越倾向于提高投资水平,这里用托宾Q体现投资机会对投资水平的影响。②董事会结构。独立董事制度是规范公司治理的重要方面,当董事会独立董事占比越高时,表明企业接受的外部监督越强。陈运森等[19]认为,独立董事会在一定程度上影响企业的投资行为,所以,采用独立董事占比作为董事会结构的替代变量。③资产负债率。李金等[20]认为,企业的偿债能力会负向影响投资对现金流的敏感性,使用资产负债率指标对该影响进行控制。④实际控制人。鉴于国有企业和非国有企业在所有权性质及公司治理等方面的诸多差别,本研究对实际控制人变量进行了控制,国有企业取1,非国有企业取0。研究中涉及变量的具体定义见表1。

表1 变量定义

2.2 样本选择

选取2010~2014年沪深两市A股上市公司为研究样本,并进行以下处理:①剔除金融和地产行业上市公司。证券行业高管人员持股受到严格限制,无法采用持股变化衡量过度自信。与其他企业相比,银行业的财务报表较为特殊,因此,将金融行业予以剔除。房地产业投资规模受国家行业政策影响较大,可能无法真实反映管理者的投资意愿,予以剔除。②剔除ST、*ST公司,这类企业连年亏损,财务状况异常,予以剔除。③剔除研究年度内上市的公司。企业上市当年,股权融资现金流较大,可能会对投资决策产生影响,予以剔除。④剔除年度内董事长或总经理发生变更的样本,高管职务发生变更时,可能会影响管理者个人对公司及个人的认知和判断,将该类样本剔除。⑤剔除资产负债率大于1的企业。这类企业所有者权益小于0,资本结构特殊,予以剔除。⑥剔除其他数据缺失的样本公司。经过以上筛选后,共得到6 949个样本,其中2010年999个,2011年1 276个,2012年1 531个,2013年1 611个,2014年1 532个。其中,上市公司的产权性质根据国泰安上市公司股东研究数据库中的实际控制人确定,缺失数据通过万德数据库上市公司性质资料进行补充,将上市公司分为国有和非国有两类,其余数据均来自国泰安数据库。

2.3 统计数据

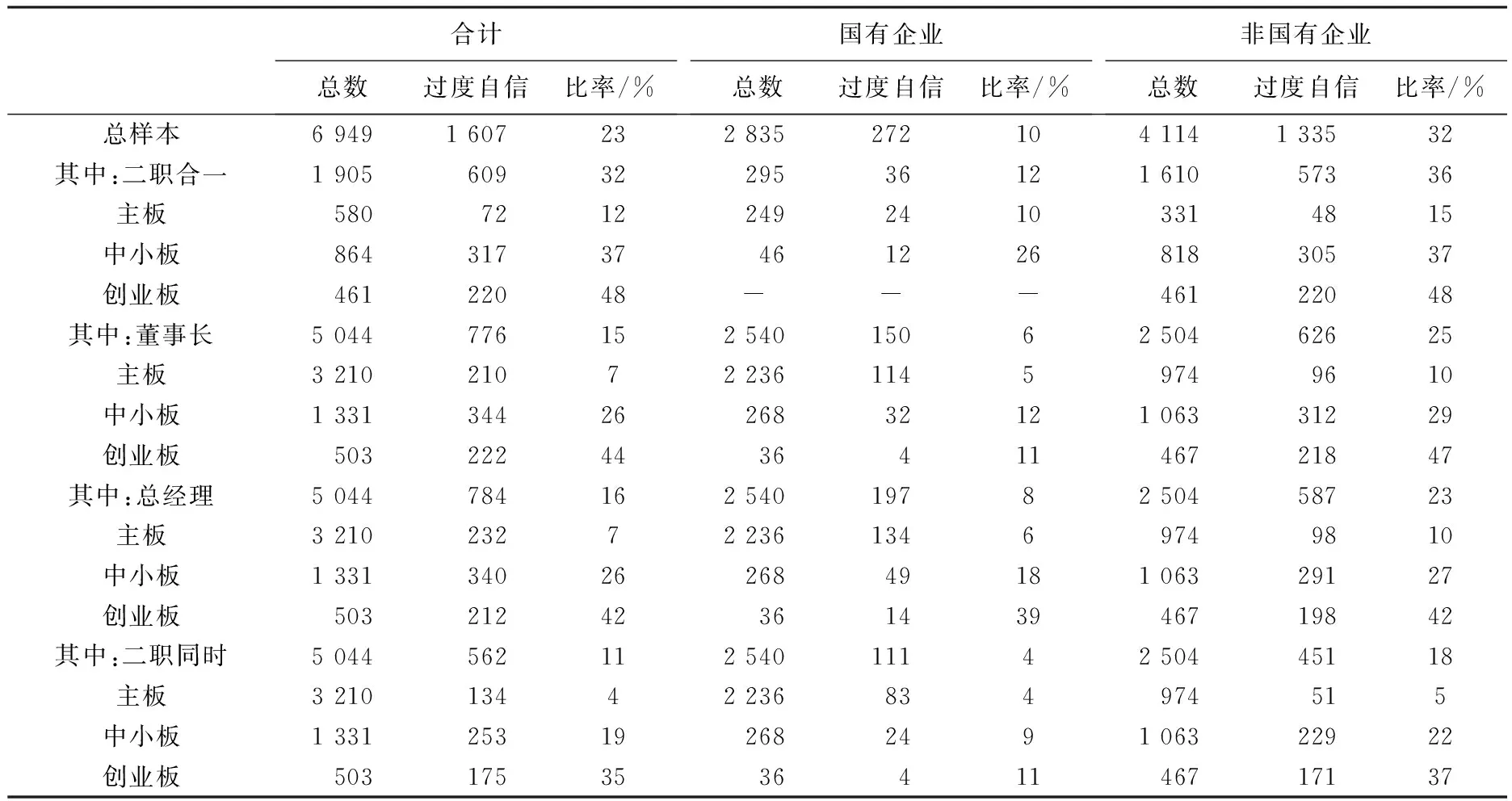

数据统计结果见表2。6 949个总样本中,二职合一的样本1 905个,二职分离的样本5 044个。其中,有609个二职合一过度自信样本,占比32%;二职分离样本中,董事长单独过度自信样本776个,占比15%,总经理单独过度自信样本784个,占比16%,董事长和总经理同时过度自信的样本为562个,占比11%。可见,二职合一的管理者过度自信倾向最为明显,董事长和总经理总体比率相当。然而,在国有和非国有企业中,过度自信样本比率差别较大,在非国有企业中,二职合一过度自信比率明显大于董事长过度自信比率,总经理过度自信比率最小,基本符合管理者控制权利越大,过度自信倾向越明显的设想。在国有企业中,总经理过度自信比率却高于董事长,这可能与董事长和总经理的任命方式有关;在市场化的企业中,总经理对董事会负责,由董事会聘任和监督,而国有企业的董事长和总经理基本上都是由上级主管部门委派的,二者的权利差距要远远低于非国有企业,总经理在权利方面的提升或许导致了更强的过度自信倾向。值得注意的是,非国有上市公司各层级的过度自信比率均高于国有企业,究其原因,一方面,可能是因为国有上市公司高管对于持股不像非国有上市公司高管那么敏感;另一方面,可能是由于非国有企业管理者在决策制定时,较少受到行政指令的支配,拥有更加灵活的决策权和支配权,从而更容易产生控制幻觉。同时,与国有企业管理者的上级委任方式不同,非国有企业的管理者往往是公司的创立者,见证了公司从初创到发展壮大的过程,因此,在公司内部拥有更高的权威性,从而产生过度自信的心理偏差。

表2 数据统计结果

2.4 研究模型

为验证不同管理层级过度自信对投资水平的影响,运用以下模型进行回归分析:

3 实证检验与结果分析

3.1 描述性统计

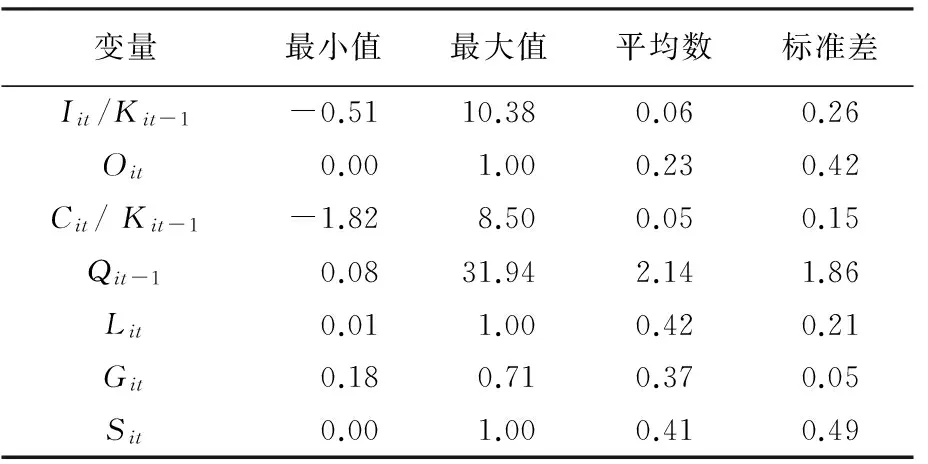

对6 949个全样本的主要研究变量进行描述性统计,结果见表3。投资水平的最小值为-0.51,最大值为10.38,说明我国上市公司的投资水平存在较大差异;过度自信的平均数是0.23,说明有23%的管理者存在过度自信;筹资现金流水平均值为总资产的5%,且差异较大;托宾Q的均值为2.14,该值处于一个较为合理的水平,能较好地反映公司的价值;实际控制人类型均值为0.41,说明非国有控股公司略多于国有控股公司。模型中主要变量间的相关系数均小于0.3,不存在多重共线性。

表3 描述统计结果(N=6 949)

3.2 实证结果分析

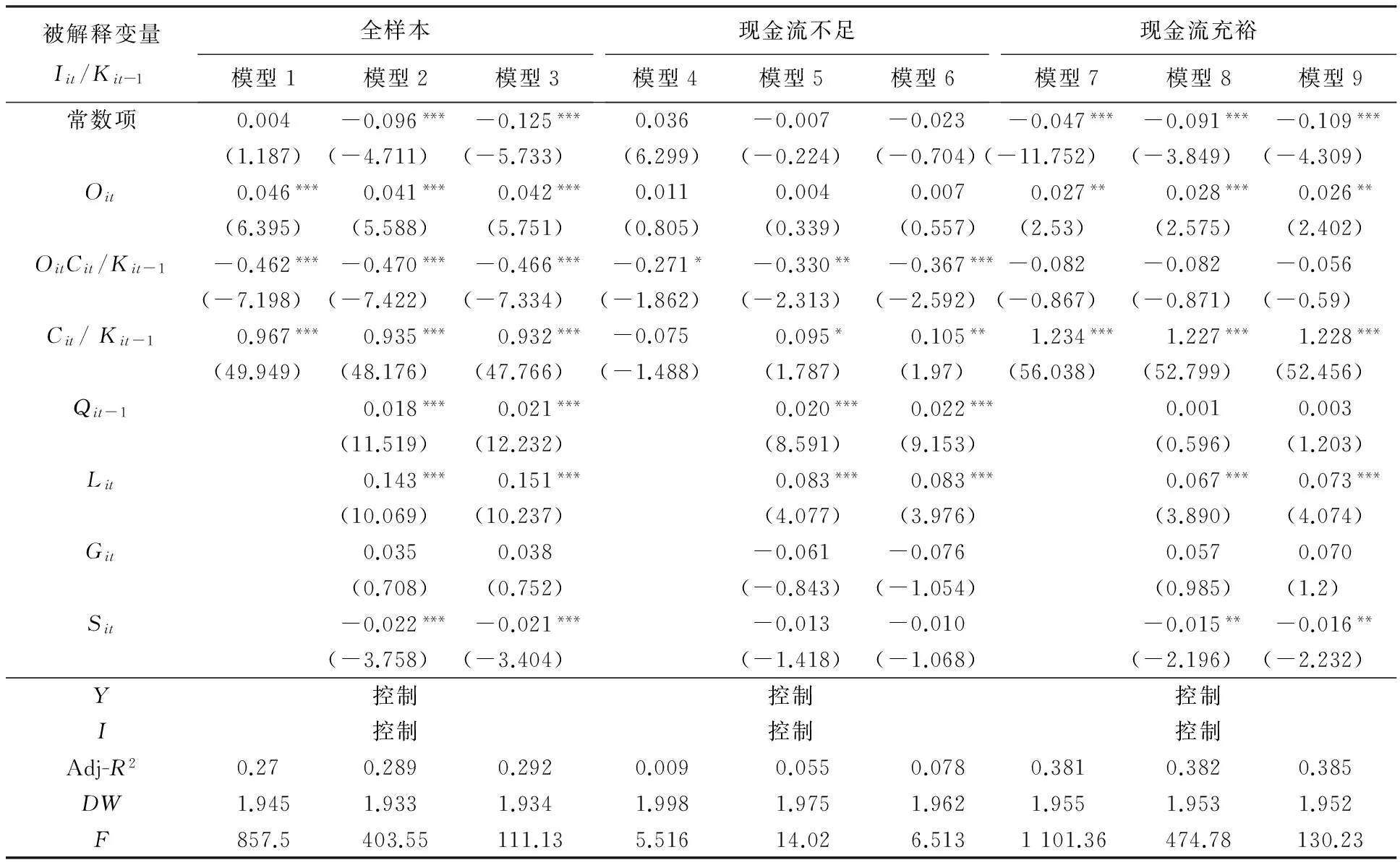

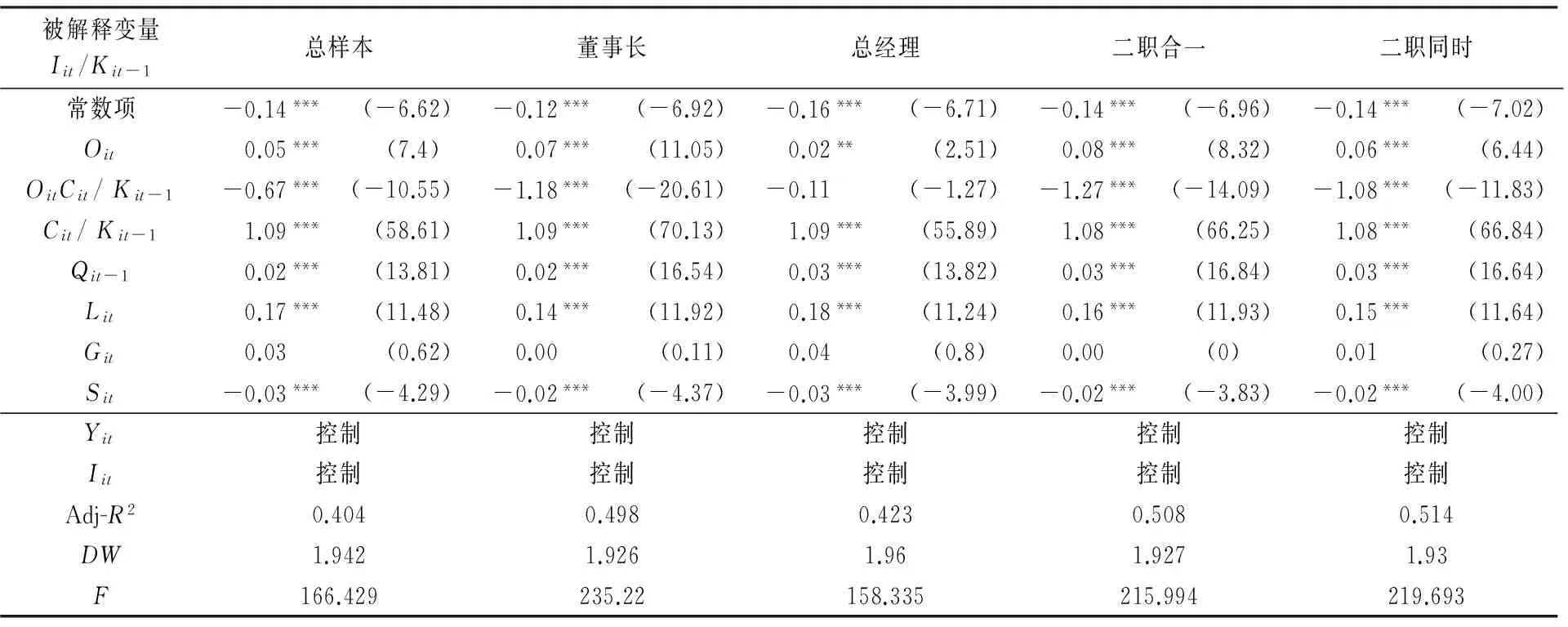

经检验,样本数据符合多元线性回归的基本假设,同时还进行了D.W.检验和VIF检验。D.W.值均在1.9~2.0之间(在回归结果中列示),各变量方差膨胀因子均小于3,进一步说明,观测样本中不存在显著的序列自相关和多重共线性,因此,采用多元线性回归方法对统计数据进行分析。全样本和不同现金流水平的回归结果见表4。

全样本的回归结果显示,过度自信在1%的水平上与投资水平显著正相关,说明与非过度自信的管理者相比,过度自信的管理者更倾向于增加投资水平,假设1得到证实。然而,交互项的系数显著为负,即过度自信会降低投资对经营现金流的敏感性。随着模型中控制变量的引入,并没有改变过度自信、经营现金流和交互项的显著性,解释变量影响效果比较稳定。在全样本回归的模型2和模型3中,托宾Q的回归系数显著为正,表示投资机会的增加会提高企业投资规模,与传统的新古典综合理论的结论相一致。资产负债率与投资水平显著正相关,说明负债是企业进行投资的一项主要资金来源,但独立董事占比对公司投资水平没有显著影响。

表4 全样本和不同现金流水平的回归结果

注:*、**、***分别表示相关系数在10%、5%、1%上显著,下同。

为进一步分析过度自信对投资-现金流敏感性的调节作用,将样本总体按照经营现金流是否充足分别进行回归,假定当企业经营现金流小于等于零时为内部资金不足,反之为内部资金充足。6 949个总样本中,经营现金流小于等于零的1 575个,大于零的5 374个,说明大部分上市公司经营方面流动性状况良好。在现金流不足样本的回归模型4中,只有交互项的系数显著,其余两个解释变量均不显著,而且在增加控制变量的过程中,过度自信与投资水平的相关性依然不明显。由此可见,当企业内部资金不足时,管理者可支配资金有限,虽然过度自信对投资水平具有正向影响,但效果并不显著。同时,过度自信管理者具有高估收益低估相关风险的特点,项目选择域会大于理性管理者,由于我国股权融资成本较低,当经营现金流不足时,过度自信管理者往往会选择外部融资对投资资金进行补充,从而表现为过度自信降低投资对内部现金流的敏感性。随着控制变量的增加,虽然经营现金流对投资影响的显著性逐渐提高,但系数值远远低于全样本回归,说明与总样本相比,当内部资金不足时,经营现金流对投资水平的解释程度大大降低。控制变量中托宾Q和资产负债率的回归系数显著为正,而且托宾Q的系数要大于全样本中的系数值,说明在企业内部资金不足时,投资机会对投资水平的正向影响反而更大,从侧面进一步验证了企业利用外源融资进行投资的可能性。资产负债率回归系数显著为正,但低于全样本中系数值,说明虽然企业内部现金流不足,需要外部融资,但并没有增加企业对负债的依赖。这主要和我国上市公司“股权融资-债权融资-内部资金”[17]的融资偏好有关,大部分内部资金不足的企业通常会选择股权融资,现金流不足的样本回归的拟合优度普遍低于其他两组,也间接说明当内部资金短缺时,有其他因素(比如股权现金流)对投资水平产生重要影响。

模型7的回归结果表明,与现金流不足的企业刚好相反,过度自信和经营现金流对内部资金充裕企业的投资水平具有显著的解释作用,但过度自信对现金流的调节作用不明显。出现这种情况的可能原因是,我国上市公司比较容易从资本市场上以较低成本筹集资金,当企业拥有较高的外部资金和充足的内部资金时,面临的融资约束就很低,过度自信的管理者可以根据对项目收益和风险的评估进行投资,不需要受现金流的约束,因此,对内部资金充足的企业管理者而言,过度自信会显著增加投资水平,由于不需要受到投资资金的制约,使得过度自信对投资-内部现金流的调节作用不显著。与前两组样本的回归相比,现金流充裕的公司托宾Q回归系数不再显著,说明当内部资金充裕时,管理者可以完全根据收益和风险对投资项目进行评判,不再需要受到投资机会的制约。至此,假设2全部得到验证。

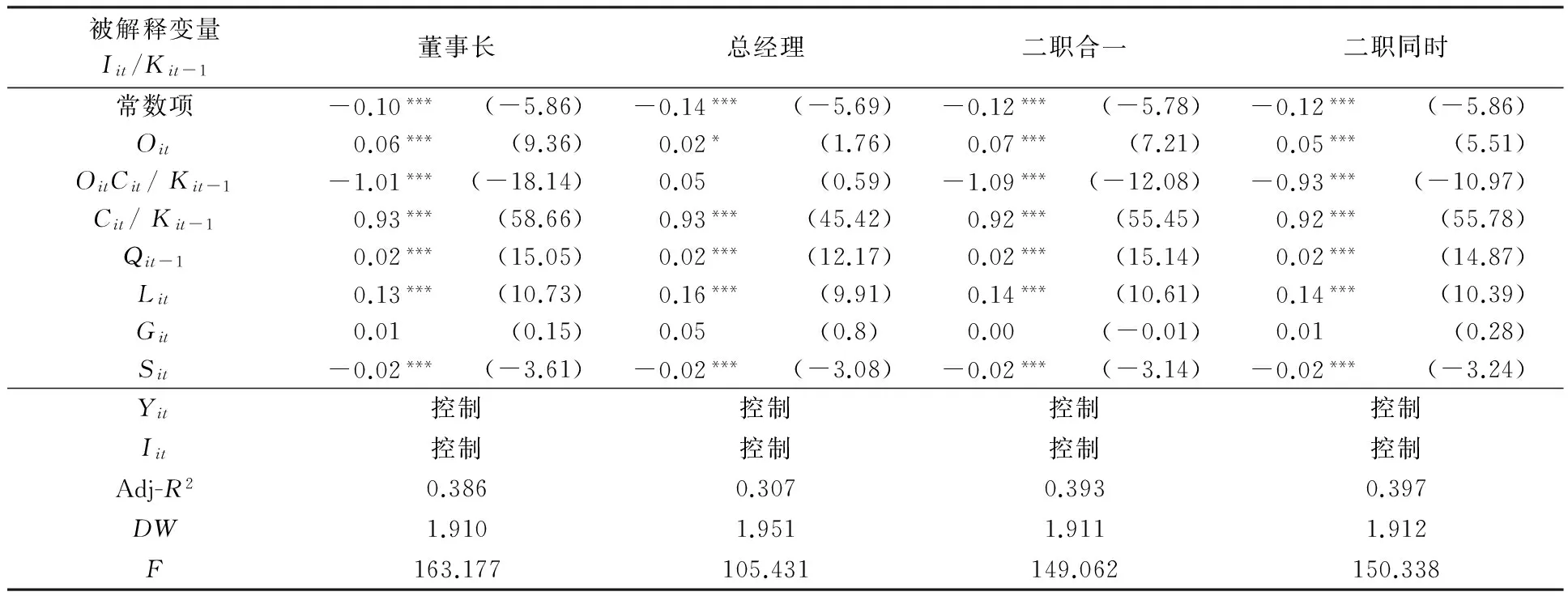

不同管理层级过度自信回归结果见表5。在考察不同管理层级过度自信对投资水平的影响时发现,董事长过度自信的回归系数在1%的水平下显著为正,交乘项回归系数显著为负,说明董事长的过度自信在导致投资水平增加的同时,会降低投资对经营现金流的敏感性,与之前的理论分析一致。然而,总经理过度自信回归系数在10%的水平下显著为正,显著性明显下降,而且系数值也小于董事长,可见,总经理过度自信对投资水平的影响要远低于董事长过度自信的影响,假设3a得到证实;同时,可能是由于总经理对公司资金投向的影响有限,在总经理过度自信样本组中,交乘项的系数并不显著。另外,由于董事长代表的是股东的利益,因此,在经营管理中不存在委托代理问题,但在回归模型中,董事长系数值和显著性要显著高于总经理,间接说明在解释非效率投资问题时,过度自信比委托代理理论具有更强的解释效力。董事长和总经理分别过度自信的两组样本中,现金流、托宾Q和实际控制人的回归系数基本一致,相对于董事长过度自信,总经理过度自信时,资产负债率的回归系数更高。

表5 不同管理层级过度自信回归结果

注:过度自信时取1,下同。

为比较权利集中和分散条件下管理者过度自信的影响,需要先对董事长和总经理二职合一和分离的样本组进行邹氏检验。结果表明,二职是否合一不会导致自变量和因变量关系的结构性差异,可以直接通过变量系数比较其显著性。根据对两组数据分别回归的结果显示,两组过度自信均对投资水平具有显著正向影响,且会降低投资对经营现金流的敏感性,但二职合一管理者过度自信的影响更为明显,对投资现金流敏感性的调节也更加显著,说明当管理者的权利越集中,对公司的控制力越强时,过度自信会对公司投资产生更加明显的影响。表5的4组回归中,独立董事占比的回归系数均不显著,说明独立董事对公司投资决策的影响较小,实际控制人的系数均显著为负,表明相对于非国有控股公司而言,国有控股公司的投资水平更低。这与前人的研究结果有所不同,可能是由于近些年资本市场扩容,非国有上市公司数量增加,面临的融资约束下降,导致投资规模增长,也从侧面验证了统计数据中,非国有上市公司管理者更容易产生过度自信的现象。

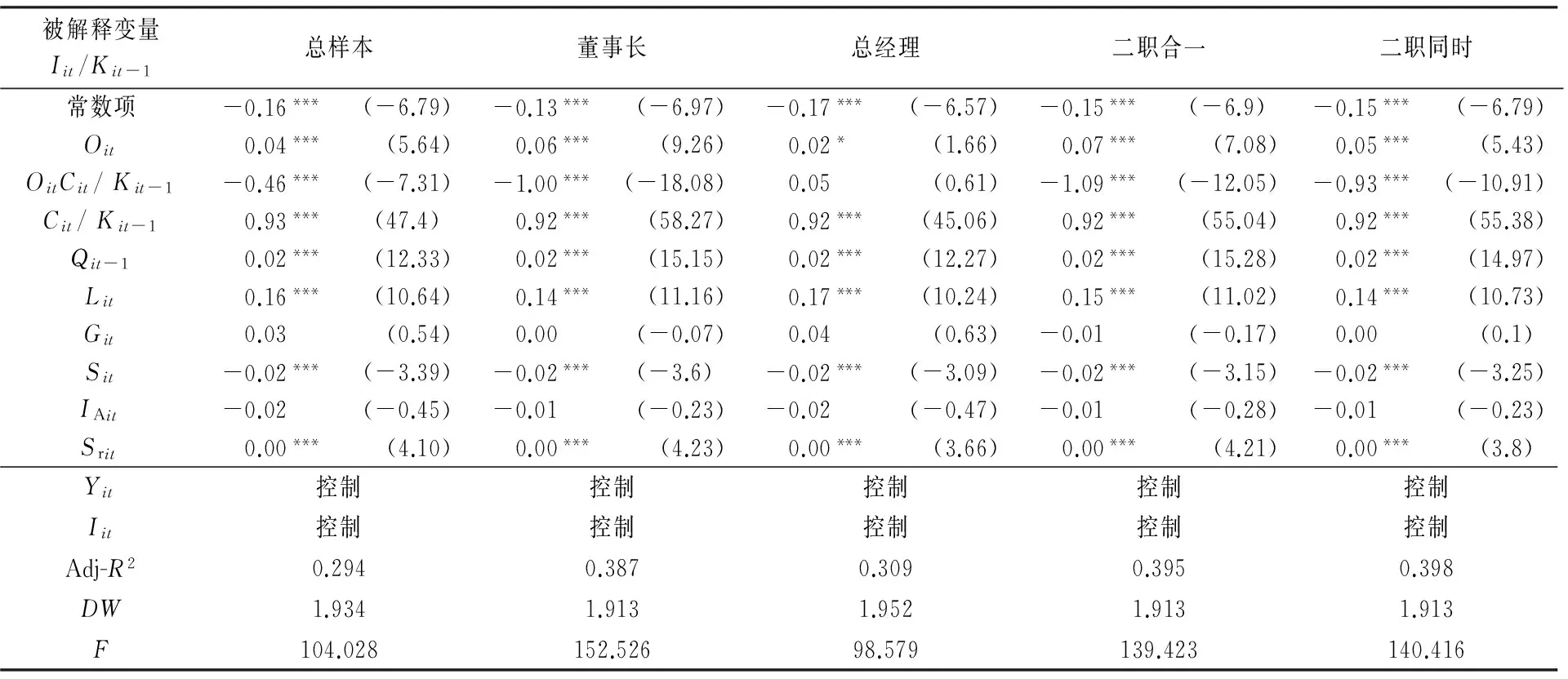

3.3 稳健性测试

鉴于对管理者个人过度自信衡量指标有限,未对该指标进行替换检验。2006年以后,上市公司公开的财务报表中只披露固定资产和在建工程的净值,考虑到数据的可获得性和适用性,实证分析采用固定资产净值的变化作为投资水平的替代变量,由于净值为原值减去折旧和减值准备的余额,而折旧和减值的变化并不是企业主动投资引起的,因此,将报表附注中的折旧额和减值额作为对净值的补充,采用资产原值变化作为投资水平的替代变量,对被解释变量进行替换检验,检验结果见表6。由于替代变量更好地代表了企业的投资规模,各子样本的回归拟合优度均有所提高,大部分解释变量的符号和显著性未发生变化,只有总经理过度自信和现金流的交互项在不显著的情况下发生了符号变化,进一步说明,总经理只负责日常经营,对公司投资现金流的影响较低。另外,还在模型中增加了无形资产占比(IA)和前五大股东持比(Srit)两个控制变量,回归结果未发生明显变化(见表7)。经过以上检验,假设1~假设3结论依然成立。

表6 更换投资水平稳健检验结果

表7 增加控制变量稳健检验结果

4 结论

本研究以持股自愿增加作为衡量过度自信的方式,通过我国A股上市公司2010~2014年的经验数据,检验了管理者个人过度自信与公司投资水平的关系,并进一步探究了不同管理层级过度自信对投资水平的影响。研究结果表明:①在我国集体决策的背景下,管理者个人的过度自信对公司投资水平具有显著正向解释作用;②结合我国特有的融资啄序理论,从理论上提出,当企业内部资金不足时,过度自信管理者可能通过提高权益融资水平扩大投资规模,并通过实证数据验证,在经营现金流不足时,过度自信对投资-现金流敏感性的负向调节作用;③不同管理层级的过度自信水平存在差异,当管理者在公司的控制权和决策权越大时,过度自信的倾向越明显,对投资的影响程度越高。相对于总经理过度自信而言,董事长过度自信对公司投资水平的解释作用更为显著,而且投资-现金流敏感性的调节作用更强。作为公司管理架构中的最高层级,二职合一管理者的过度自信对投资水平的影响,不仅大于二职分离管理者,还分别高于董事长和总经理过度自信的影响。

通过管理层级视角考察过度自信对投资水平的影响,本研究结论具有一定的理论和现实意义:①相对于大部分对管理层过度自信的研究而言,管理者个人在不同融资约束下过度自信的影响更加显著,而董事长或总经理个人的行为偏差,往往更容易被监管层和公司所有者及时发现并纠正,从而有效提高公司治理水平;②面对融资约束,过度自信管理者更加倾向于通过股权融资来扩大投资规模,这样可能引发更大规模的非效率投资,这种改变传统融资路径的非理性做法,不仅是企业投资异化的重要来源,还分散和削弱了企业的控制权;③我国上市公司“重融资,轻投资”的现实表现,被高级管理者的过度自信进一步放大,而独立董事对投资水平的不显著影响,再次说明董事会无法提供科学完善的决策机制。对不同的管理层级而言,管理者对公司经营的控制力和决策权明显不同,这种职位和权力所造成的行为偏差的有效识别和监控应该具有预测性。由此,除了完善公司治理机制,企业还需进一步优化岗位决策机制。

[1] BAKER M, RUBACK R S, WURGLER J. Behavioral Corporate Finance: A Survey[M]//ESPEN E. Handbook in Corporate Finance: Empirical Corporate Finance. North Holland: Elsevier, 2007:1~60

[2] 吴文清,李超群,赵黎明. 双边过度自信下科技企业孵化器与创业者博弈及协调[J]. 管理学报,2014,11(8):1 208~1 214

[3] JENSEN M C. Agency Costs of Free Cashflow, Corporate Finance and Takeovers [J]. American Economic Review, 1986, 76(2):323~329

[4] MYERS S C, MAJLUF N S. Corporate Financing and Investment Decisions When Firms Have Information That Investors Do Not Have[J]. Journal of Financial Economics,1984,13(2):187~221

[5] BILLETT M T, QIAN Y. Are Overconfident CEOs Born or Made? Evidence of Self-Attribution Bias from Frequent Acquirers[J]. Management Science, 2008, 54(6):1 037~1 051

[6] BURKS S V, CARPENTER J P, GOETTE L, et al. Overconfidence Is a Social Signaling Bias[R].Bonn: IZA, 2010

[7] 卞娜,马连福,高丽. 基于投资者关系的投资者行为国外理论研究综述[J]. 管理学报,2013,10(7):1 086~1 092

[8] ROLL R. The Hubris Hypothesis of Corporate Takeovers[J]. Journal of Business, 1986, 59(2):197~216

[9] MALMENDIER U, TATE G. CEO Overconfidence and Corporate Investment[J]. Journal of Finance, 2005, 60(6):2 661~2 700

[10] MALMENDIER U, TATE G. Who Makes Acquisitions? CEO Overconfidence and the Market’s Reaction[J]. Journal of Financial Economics, 2008, 89(1):20~43

[11] 郝颖,刘星,林朝南. 我国上市公司高管人员过度自信与投资决策的实证研究[J].中国管理科学, 2005, 13(5):142~148

[12] 姜付秀,张敏,陆正飞,等. 管理者过度自信、企业扩张与财务困境[J]. 经济研究,2009(1):131~143

[13] GLASER M, SCHFERS P, WEBER M. Managerial Optimism and Corporate Investment: Is the CEO Alone Responsible for the Relation?[EB/OL].(2008-10-30)[2016-06-03]. http://ssrn.com/abstract=967649

[14] HEATON J B. Managerial Optimism and Corporate Finance[J]. Financial Management, 2002, 31(2):33~45

[15] 王霞,张敏,于富生. 管理者过度自信与企业投资行为异化——来自我国证券市场的经验证据[J]. 南开管理评论,2008, 11(2):77~83

[16] 李云鹤,李湛. 自由现金流代理成本假说还是过度自信假说?——中国上市公司投资——现金流敏感性的实证研究[J]. 管理工程学报, 2011, 25(3):155~161

[17] 黄少安,钟卫东. 股权融资成本软约束与股权融资偏好——对中国公司股权融资偏好的进一步解释[J]. 财经问题研究, 2012(12):3~10

[18] MORCK R. Behavioral Finance in Corporate Governance-Independent Directors and Non-Executive Chairs[EB/OL].(2007-04-11)[2016-06-08].http://ssrn.com/abstract=979880

[19] 陈运森,谢德仁. 网络位置、独立董事治理与投资效率[J]. 管理世界, 2011(7):113~127

[20] 李金,李仕明,熊小舟. 我国上市公司投资-现金流敏感度实证研究[J]. 管理学报, 2007,4(6):824~828

(编辑 桂林)

Impact of Different Managerial Level Overconfidence on Corporate Investment Decision

LIU Bai LIANG Chao

(Jilin University, Changchun, China)

In order to test the effect of different managerial levels’ overconfidence on investment, this study divides managers into two levels: board chairman and CEO. Here managers are classified as being overconfident if they increase the shareholding of employed company voluntarily. Then regression anaysis was conducted on five sample groups respectively: full sample, chairman’s overconfidence sample, CEO’s overconfidence sample, chairman cum CEO’s overconfidence sample, chairman and CEO simultaneous overconfidence sample, using A-share listed company data of 2010 to 2014. The empirical results show that managerial overconfidence impact on investment positively, but the financing cash flow can reduce the impact. Further research found that the sensitivity of investment to cash flow can be reduced by chairman’s overconfidence; CEO’s overconfidence only affect investment level, without changing the investment sensitivity to cash flow. With respect to the chairman and general manager simultaneous overconfidence, the impact of one person holding two posts at the same time is more significant.

management level; overconfidence; level of investment; cash flow sensitivity; corporate governance

10.3969/j.issn.1672-884x.2016.11.005

2016-07-05

国家自然科学基金资助项目(71573104);国家社会科学基金资助项目(15BJY156);教育部人文社会科学研究规划基金资助项目(16YJA790023);吉林大学哲学社会科学青年学术领袖培育计划资助项目(2015FRLX16)

C93

A

1672-884X(2016)11-1614-10

刘柏(1971~),男,吉林长春人。吉林大学(长春市 130012)商学院教授、博士研究生导师,博士。研究方向为公司行为财务。E-mail:Liubai@jlu.edu.cn