中国上市银行X利润效率的测度与分析

侯德鑫,姜婷凤

(清华大学a.五道口金融学院,北京 100083;b.社会科学学院,北京 100084)

中国上市银行X利润效率的测度与分析

侯德鑫a,姜婷凤b

(清华大学a.五道口金融学院,北京 100083;b.社会科学学院,北京 100084)

文章通过SFA模型测度出中国14家上市银行2004—2013年的X利润效率,并同时分析微观、行业及宏观因素的作用,研究发现:非国有上市银行平均X利润效率高于国有上市银行,但差距自2008年后在逐渐缩小;资本缓冲比例、净息差、GDP增长率及房地产景气指数与X利润效率成正比,不良贷款率、赫芬达尔指数、直接融资比例及通货膨胀率与X利润效率成反比,而市场份额和产权性质并不显著。

上市银行;X利润效率;SFA模型;影响因素

0 引言

在现阶段,银行业仍在中国的金融体系中占据着重要地位,但是进步背后隐含的风险也在不断积聚。随着中国经济结构的转型、互联网金融的蓬勃发展、利率市场化的推进、《巴塞尔协议III》的实施、存款保险制度的建立及银行业对民营资本控股银行机构的开放,中国银行业面临的形势更加复杂。

在此时代背景下,研究中国商业银行的效率具有重要意义,而效率包括规模效率、范围效率和X效率。本文将重点研究X利润效率,结合中国14家上市银行2004—2013年的相关数据,采用SFA模型,来测度中国上市银行的X利润效率并进一步分析微观因素、行业因素和宏观因素对X利润效率的影响,以期为提高中国商业银行的利润效率提出一些政策建议。

1 数据选取与模型介绍

1.1 样本选取

本文基于研究数据的可获得性,选取2004—2013年14家上市银行作为样本①样本未选取南京银行、宁波银行,由于这两家银行2004—2007年数据缺失。此外,光大银行2004年数据部分缺失,本文把非国有银行2005年各项指标的平均变化率作为光大银行的变化率,从而推算出光大银行2004年的数据。。选取2004年为起始年份,是因为截止到2003年年底,银监会已经成立,国有银行先后经历了国家的不良资产剥离、政府注资,一些股份制银行业先后上市,如民生银行、招商银行、浦发银行等,商业银行的改革不断向深层次发展,向建立现代金融企业的方向迈进。数据来源主要为全球银行与金融机构分析库(Bankscope)、中国统计年鉴及各家银行年报。

1.2 投入产出指标选取

在运用SFA法来测定银行的X利润效率时,投入产出变量的选取非常关键,投入及产出的定义方法大致可分为三种:生产法、中介法和资产法。本文在参考国内外关于银行投入产出变量选择的同时,还结合了中国上市银行的特点、数据可得性和研究目的来选择,最终采取了中介法。选取的变量及原因如下:税前利润(π)作为因变量,因为它能直接地反映银行的经营成果、利润状况;贷款(y1)、投资额度(y2)作为产出指标,由于贷款是银行资产的重要组成部分,其数量和结构能反映银行资金利用的有效程度,投资额度是银行重要的盈利资产;固定资产价格(w1=营业成本/固定资产)、存款价格(w2=利息支出/存款)及人力资本成本(w3=职工薪酬/员工人数)作为投入品价格,是因为固定资产、存款和员工是银行最基本的投入,是银行进行经营的基础。以上六项指标的统计描述见表1:

表1 银行投入产出指标的描述性统计 (单位:亿元)

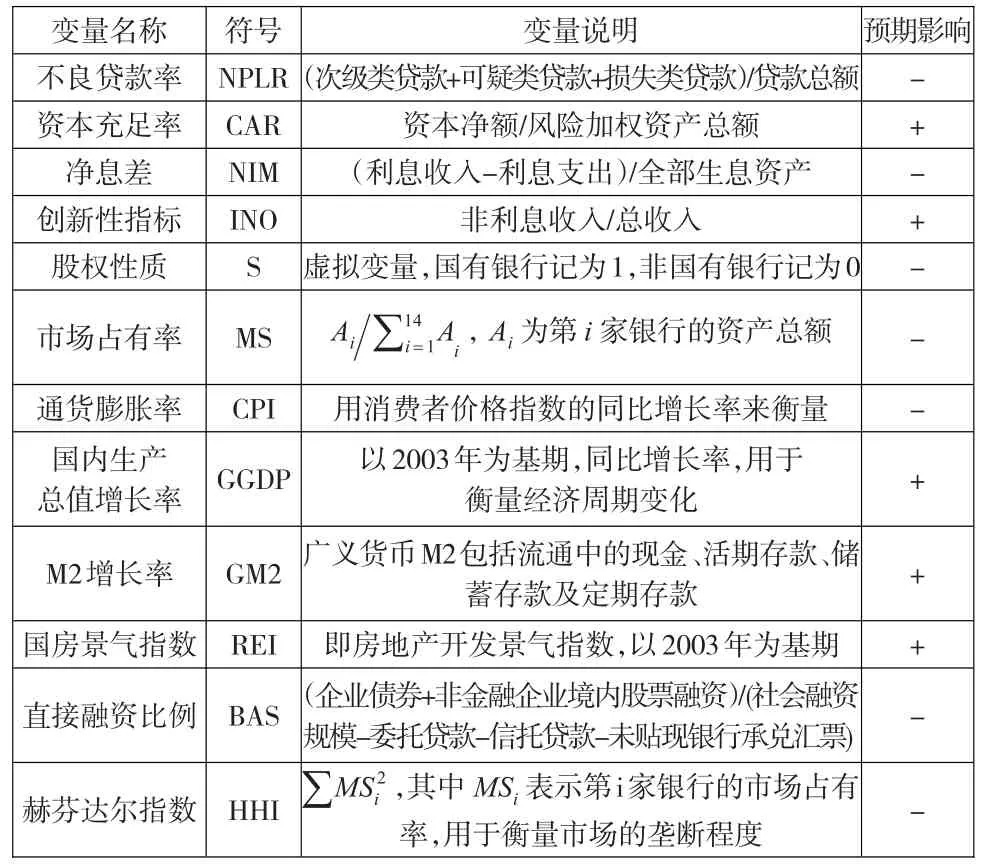

1.3 影响因素变量选取

本文结合国内外学者对银行X效率影响因素的研究经验及中国上市银行的特点,从微观、行业和宏观三个方面选取变量,从而较为全面地分析影响银行X利润效率的因素,变量名称、变量符号、变量含义及其预期对银行效率的影响见表2:

1.4 SFA模型

有较多文献是采用二阶段估计法来研究银行效率,即先估计随机边界函数方程以计算出各个银行的效率水平,然后用银行的一些变量对效率值进行回归。但是该方法存在非效率因素独立性不一致的问题,导致第一步估计存在“遗漏变量”的误差,从而使银行效率的估计存在偏误。本文采用“一步法”SFA平衡面板模型,该模型可以估计出各个银行的效率,同时还能分析效率的影响因素。

表2 变量定义表

设银行利润函数的基本形式为:

其中π是利润,y是产出,w为投入品价格,v为随机误差项,u为无效率项,vit与uit相互独立,二者都服从在0处截断的正态正半部分布,Z表示影响银行效率的因素,δ表示待估参数。

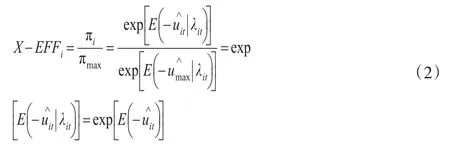

定义λit=vit-uit,根据某一银行的X利润效率等于该银行的实际利润比上处于效率前沿面上最佳表现银行的利润,则,进一步可以得到:

本文模型具体设定方式为:把投入产出变量及影响因素代入基本模型(1),采用Translog形式,并加入时间趋势变量T,即当年度为2004,2005,2006,...,2013时,T=1,2,3,...,10,得到测算及分析银行X利润效率的模型,模型为:

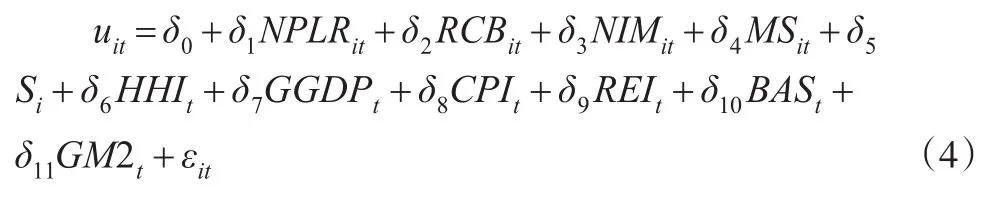

关于无效率影响因素模型为:

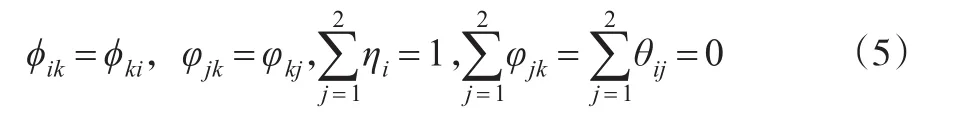

由对称性和价格齐次性可以得到:

根据条件(5),可以减少待估计的参数,并且模型(3)和模型(4)是在一步估计中得出结果。

2 实证分析

2.1 X利润效率测度及分析

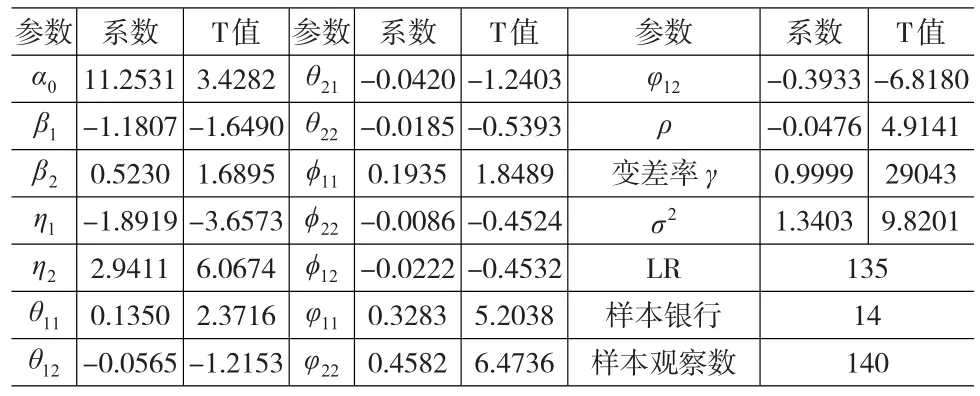

本文采用Frontier4.1软件来处理数据,结果见表3至表5。表3是随机前沿利润函数参数表,表4是14家上市银行2004—2013年X利润效率表,表5是X利润效率影响因素的回归结果。

表3 随机前沿利润函数参数表

从表3可以看出,本模型的LR值为135,变差率γ为0.9999,非常接近1,T值为29043,估计量很显著,说明该SFA模型用ML法来估计是合适的,模型整体有较好的解释力,而且银行与效率前沿面的偏离主要是由无效率因素u引起的。

表4给出了14家样本银行在2004—2013年间具体的X利润效率值、各家银行的平均值及排名情况、所有银行平均值、国有银行平均值和非国有银行平均值。

从表4中可以看出:在五大国有银行中,建设银行效率最高,排名第一,平均值为0.8965,也最为稳定;农业银行效率最低,平均值为0.5481,但是在2008年上市后效率上升幅度很大;工商银行2005年上市后效率稳步上升,在金融危机后上升得也较快,受金融危机的负面影响较小,这与它在全球银行业中的地位不断上升一致;交通银行自2008年以来效率下降幅度较大,是国有银行中下降幅度最大的,说明金融危机及2009年收紧信贷对其负面影响较大,表现出非常明显的“顺周期”特征;而中国银行刚好相反,2009年效率有很大提高,说明中国银行的海外业务受到国内信贷紧缩的影响很小。

表4 上市银行2004—2013年间X利润效率表

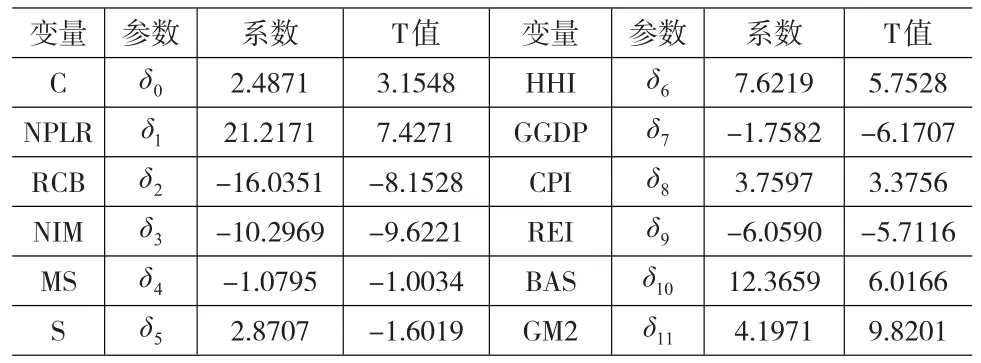

表5 X利润效率影响因素的回归结果

在非国有上市银行中,招商银行X利润效率最高,其次是北京银行,平均效率值分别为0.8666和0.8303,而华夏银行和平安银行效率较低,分别是0.5488和0.4139。招商银行效率一直都较高,在2008年表现也很好,说明其改革很成功,资本市场化运作体系相对比较成熟,经营能力很强。整体来看,我国银行业的平均X利润效率在逐渐稳步上升,这与银行体制改革、上市、经营水平提高有密切关系,但是2008年国际金融危机对中国银行业也产生了一定的冲击,国有银行下降幅度比非国有银行要小,这说明国有银行在面对金融危机的风险时仍然具有一定的优势。2008年后整体效率都有所上升,但是2010年后较为缓慢,这可能是因为金融监管机构紧缩信贷、不良贷款隐含的风险上升以及互联网金融带来的冲击,这均不利于银行利润效率的提高。

2.2 X利润效率影响因素分析

在该模型中,影响因素的参数值是影响因素对无效率项的作用,与对X利润效率的作用相反,在结果分析中值得注意。根据表5可以看出,资本缓冲比例、净息差、GDP增长率及房地产景气指数与X利润效率成正比,不良贷款率、赫芬达尔指数、通货膨胀率、直接融资比例及货币增长率与X利润效率成反比,而市场份额和产权性质并不显著。微观、行业和宏观因素的影响具体分析如下:

(1)不良贷款率与银行X利润效率之间存在负相关

NPLR系数为21.2171,对无效率项影响为正,对利润效率影响为负,而且绝对值是所有影响因素中最大的,表明负面影响最大,符合预期,说明银行的利润效率随着不良贷款率的增加而下降。贷款是银行资产的重要组成部分,其数量和质量会直接影响银行的净息差,从而影响利润。不良贷款余额和比例双升,导致银行经营风险及信用风险增加,进一步增加银行计提的不良贷款损失拨备,这又会减少银行的利润来源,降低其利润效率。

(2)资本缓冲准备的增加有利于提高银行的X利润效率

RCB系数为-16.0351,对无效率项影响为负,对利润效率影响为正,与预期假设相符,说明银行资本缓冲准备越高,其利润效率越高。随着我国利率市场化的推进和存款保险制度的建立,银行面临的竞争也更加激烈,政府的隐性担保在逐渐减少,提高资本充足度,也是提高资本缓冲度,有利于增强银行的安全性,降低其面临的风险,特别是对于中小银行,能提高其利润效率。

(3)净息差对银行X利润效率有显著的正向作用,但作用在减弱

NIM系数为-10.2969,对无效率项影响为负,对利润效率影响显著为正,符合预期,说明净息差仍然是中国商业银行的重要利润来源,而且对利润效率贡献较大,但绝对值不是最大,表明依赖作用在减小。目前中国商业银行的中间业务和表外业务发展已经取得较大的进步,非利息收入增速较快,但是在总收入的占比仍然较低,并有待于进一步提高,以应对利率市场化和互联网金融带来净息差下降的挑战。

(4)产权结构对银行X利润效率影响不显著

S系数为2.8707,对无效率项影响为正,对利润效率影响为负,但影响不显著,不符合预期,这与很多学者得出的结论不一样,如王聪和谭政勋(2007)。本文选取的是2004—2013年数据,国有商业银行经过不良资产剥离的又先后上市,这段时间内国有银行效率有较大的提高,与股份制银行差距在缩小,特别是在2008年的金融危机中,国有银行应对危机的能力比较强,其效率仍然较高,所以国有银行效率并没有显著低于股份制银行。

(5)赫芬达尔指数与银行X利润效率显著负相关,但市场份额与利润效率无显著关系

HHI系数为7.6219,对无效率项影响为正,对利润效率影响显著为负,与预期相符,支持SCP假说,说明银行业垄断程度越高,银行利润效率越低;MS系数为-1.0795,对无效率项影响为负,对利润效率影响为正,但是不显著,与预期不符,说明一家银行的市场份额不能显著影响银行效率。当市场垄断程度高时,大银行更容易串谋,进一步提高市场份额和集中度来获得市场支配力,从而获取定价权和超额利润,而更少注意提高自身的管理效率和控制风险,不利于其效率提高。

(6)上市银行表现出明显的“顺经济周期”现象,X利润效率与GDP增长率同增同减

GGDP系数为-1.7582,对无效率项影响为负,对利润效率影响为正,符合预期。我国银行业是一个亲周期性行业,在我国融资体系中发挥着重要作用,其经营状况与宏观经济状况有紧密联系。在经济高速增长时期,银行的贷款增速较快,利息收入增加较快;在经济增速放缓时,银行贷款增速也会相应放缓,所以经济周期对银行的利润效率有显著影响。

(7)国房景气指数与银行X利润效率显著正相关

REI系数为-6.0590,对无效率项影响为负,对利润效率影响显著为正,符合预期,说明银行业利润效率会随着房地产市场景气程度的提高而上升。房地产市场的发展需要从金融体系中获得大量的资金支持,在我国,银行是房地产资金的重要提供者。房价上涨通过财富预期效应促进信贷扩张,信贷扩张通过金融加速器效应助长房价攀升。2008年国际金融危机后,中国房地产市场发展很繁荣,虽然政府频繁出台调控措施,但是房价依然不断攀升,银行很多信贷资金都投放到房地产市场,获得较为丰厚的利润,银行利润效率有较大的提高。

(8)货币供应量增加及通货膨胀率上升不利于提升银行业X利润效率

GM2和CPI系数分别为4.1971和3.7597,对无效率项影响为正,对利润效率影响为负。货币供应量增加会从两方面影响银行效率,一方面会增加银行的可贷资金,有利于提高银行贷款数量和利息收入,提高其效率;另一方面货币超发会导致通货膨胀压力增大,降低实际存贷利差水平,而且信贷规模高速扩大会淡化银行的风险意识,导致不良贷款额的增加,这两者会使得银行效率降低。样本期间,中国通货膨胀率较高,银行不良贷款余额也在不断上升,说明货币供应量的增加对银行效率的负面影响更大。

(9)直接融资比例上升导致银行X利润效率下降

BAS系数为12.3659,对无效率项影响为正,对利润效率影响显著为负,与预期相符,说明直接融资比例越大,银行X效率越低。随着直接融资比例提高,银行业在整个融资体系中的垄断地位会逐渐下降,银行业面临的竞争更为激烈。而当前阶段我国银行业对净息差仍然较为依赖,创新能力依然不足,所以在面临更为激烈的竞争时,银行利润增速会放缓,利润效率会下降。

3 政策建议

本文通过SFA模型测度出中国14家上市银行2004—2013年的X利润效率,对比分析国有上市银行和非国有上市银行X利润效率的变化情况,并研究微观因素、行业因素和宏观因素对银行X利润效率的影响,得出了一些有意义的结论,据此对我国商业银行提出如下政策建议:

(1)控制不良贷款余额与不良贷款率,重视风险管控与成本定价。商业银行应该抓好风险防控与内控相结合,通过开展全面风险排查、强化风险预警和退出、拓宽不良资产处置渠道、严格资产分类管理等措施,狠抓资产质量管理。商业银行应该注意不良贷款的“区域性”和“行业性”特征;要警惕隐匿的不良贷款风险,继续加强对产能过剩、地方政府融资平台、房地产等领域的风险防控,充分估计隐性不良贷款的规模,做好防范准备。

(2)基于互联网金融与大数据的时代背景,进行经营管理模式的变革。适应消费金融和移动互联网特点,构建信息化银行体系,从战略层面重塑银行服务模式,加大金融产品的创新力度,充分满足客户需求,减少对净息差的依赖。随着存款保险制度的建立,银行要注意优化负债端的业务结构,进行积极主动的负债管理。

(3)关注经济周期变化对银行利润效率的影响,动态调整资本充足率。随着存款保险制度的推出,银行需要灵活调整其业务范围,改变对房地产和投资刺激的依赖,重视消费信贷业务和小微企业业务的拓展,培养新的利润增长点。

(4)重视住房抵押贷款业务与银行效率的辩证关系,警惕房地产市场的风险。应该关注房地产市场的差异特征,实施差异化的房地产信贷政策;根据客户资信状况,积极调整房地产贷款结构;强化风险意识,建立商业银行内部房地产贷款风险预警体制。

[1]Matthews K.Risk Management and Managerial Efficiency in Chinese Banks:A Network DEA Framework[J].Omega,2013,41(2).

[2]Berger A N,Humphrey D B.Bank Scale Economies,Merges,Concen⁃tration,and Efficiency:The US Experience[R].America:The Wharton Financial Institutions Center,1994.

[3]Aigner D,Knox Lovell C A,Schmidt P.Formulation and Estimation of Stochastic Frontier Production Function Models[J].Journal of Econo⁃metrics,1977,6(1).

[4]郭威.我国银行业效率研究——基于成本和利润效率的动态分析[J].财经问题研究,2013,(8).

[5]王聪,谭政勋.我国商业银行效率结构研究[J].经济研究,2007,(7).

[6]侯瑜,詹明君.商业银行效率及其影响因素实证研究[J].税务与经济,2012,(1).

[7]顾洪梅,刘金全.基于SFA模型对我国商业银行经济效率的测度与研究[J].经济经纬,2009,(1).

(责任编辑/刘柳青)

F830.3

A

1002-6487(2016)21-0162-04

侯德鑫(1992—),男,黑龙江哈尔滨人,博士研究生,研究方向:金融经济学、数量金融学。

(通讯作者)姜婷凤(1992—),女,江西抚州人,博士研究生,研究方向:货币银行学、宏观金融学。