长期股权投资中企业所得税因素缺失分析及改进——以成本法转为权益法账务处理为例

温丽萍

(中国石油大学胜利学院 文法与经济管理学院,山东 东营 257000)

长期股权投资中企业所得税因素缺失分析及改进

——以成本法转为权益法账务处理为例

温丽萍

(中国石油大学胜利学院 文法与经济管理学院,山东 东营 257000)

现行长期股权投资由成本法转为权益法追溯调整长期股权投资及留存收益账面价值的会计核算中,忽略了对企业所得税影响因素的分析。而众所周知企业所得税是我国一个重要税种,不容忽视。可通过计提递延所得税的方式增加该环节涉税会计处理,以进一步丰富和完善长期股权投资核算的信息质量。

长期股权投资;成本法转为权益法;企业所得税

2014年3月13日,为适应经济发展需要,提高财务报表质量,财政部发布了新的《企业会计准则第2号——长期股权投资》。该准则中所称的长期股权投资是指投资方对被投资单位实施控制、重大影响的权益性投资,以及对其合营企业的权益性投资。长期股权投资核算过程中会产生损益,从而对利润和企业所得税产生影响。在我国现行的企业所得税法中对长期股权投资中产生的投资收益交纳企业所得税的问题也有明确的规定。笔者拟重点讨论长期股权投资的后续计量成本法和权益法转换过程中产生的损益及其涉及交纳企业所得税之间的关系。

一、现行长期股权投资成本法转换为权益法账务处理存在的问题

[案例] 华联股份有限公司原持有A公司60%的股份,账面成本为7 500万元,对A公司能够实施控制,采用成本法核算。2014年4月1日,华联股份有限公司将其持有的A公司20%的股份转让给其他企业,收到转让价款3 000万元。转让后,华联股份有限公司对A公司不再具有控制关系,但能够实施重大影响。华联股份有限公司将剩余股权投资改按权益法核算。自华联股份有限公司取得A公司60%股份至出售A公司20%股份前,A公司实现净利润6 000万元(其中2014年1月1日至2014年3月1日实现净利润500万元),未分配现金股利。华联股份有限公司取得A公司60%股份时,A公司可辨认净资产的公允价值为13 000万元,各项可辨认资产、负债的公允价值与其账面价值相等。华联股份有限公司按净利润的10%提取盈余公积[1]。

(一)调整剩余长期股权投资账面价值时未考虑企业所得税处理

针对上述案例资料,华联公司2014年4月1日,转让A公司20%的股份的会计分录为:

1.借:银行存款 30 000 000

贷:长期股权投资

25 000 000

投资收益

5 000 000

2.借:长期股权投资——A公司(投资成本)5 200 000

贷:长期股权投资——A公司

5 000 000

盈余公积

200 000

未分配利润

1 800 000

上述账务处理存在的问题是在调整长期股权投资账面价值时未考虑企业所得税费用的影响。企业所得税是企业法定纳税义务[2]。具体分析,调整长期股权投资账面价值后,长期股权投资的账面价值为5 200万元;而按照企业所得税法的相关规定,长期股权投资的计税基础为5 000万元,长期股权投资的账面价值大于长期股权投资的计税基础,于是长期股权投资的账面价值与长期股权投资的计税基础产生差异,该差异为应纳税暂时性差异200万元。针对该差异,现行账务处理并未考虑。不考虑企业所得税因素的后果有两个:一方面会减少企业所得税费用金额50万元;另一方面会减少递延所得税负债金额50万元。从财务报表的角度进一步分析,不考虑企业所得税因素,一方面是减少利润表所得税费用项目金额50万元的列报;另一方面会导致资产负债表中递延所得税负债的虚诚和所有者权益的虚增,金额为50万元。

(二)按净损益调整长期股权投资账面价值时未考虑企业所得税处理

现行会计分录如下:

借:长期股权投资——A公司(损益调整) 24 000 000

贷:盈余公积

2 200 000

利润分配——未分配利润

19 800 000

投资收益

2 000 000

现行上述会计处理的问题与第一种情况相似,即未考虑企业所得税因素的影响。具体分析来说,因华联公司持股激励由60%下降为40%,按长期股权投资会计准则规定,对长期股权投资的核算方法相应由成本法改为权益法。此时需要根据被投资方A公司净损益的金额和华联公司的新的持股比例计算调整长期股权投资的账面价值,金额为2 400万元,而该长期股权投资账面价值的增加在企业所得税税法的规定中是不认可的,即长期股权投资的计税基础的增加额为零。因此产生应纳税暂时性差异和递延所得税负债[2]266。而上述因素在现行长期股权投资的账务处理中都未考虑。

总之,现行账务处理的缺陷是忽略了在成本法转为权益法核算中所得税的影响,即现行长期股权投资成本法转为权益法中企业所得税因素缺失。具体来说,长期股权投资后续计量中由成本法转为权益法,涉及追溯调整的过程中会产生增加收益的两种情况:一是剩余投资成本小于取得原投资时应享有被投资方可辨认净资产公允价值份额的差额。此时,增加长期股权投资账面价值和留存收益金额;二是对于取得原投资后至处置投资交易日之间被投资方实现的净损益(扣除已发放及已宣告发放的现金股利或利润)中投资方按剩余持股比例计算的应享有份额,在调整长期股权投资账面价值的同时,对于在取得原投资时至处置投资当期期初被投资方实现的净损益中应享有的份额[3]。这两种情况都将导致长期股权投资账面价值的增加和收益的增加。只不过这种收益是对以前年度收益的调整。但只要收益增加,就会面临企业所得税的增加,除非涉及企业所得税减免。

二、对现行长期股权投资成本法转为权益法账务处理的改进

针对上述现行长期股权投资成本法转换为权益法的账务处理中企业所得税的影响因素的缺乏,建议改进如下:

(一)在对剩余长期股权投资账面价值调整中加入企业所得税影响因素的账务处理

对于剩余投资成本小于取得原投资时被投资方可辨认净资产公允价值份额的差额,企业应在增加长期股权投资账面价值和企业留存收益账面价值的同时,按差额与企业所得税税率的乘积计算应纳企业所得税,形成企业的一项递延所得税负债。此时,长期股权投资账面价值大于计税基础,形成应纳税暂时性差异[4]。上述案例中,应纳税暂时性差异=200(万元);递延所得税负债=200×25%=50(万元)。假设华联公司之前递延所得税负债无余额,则相应会计处理为在原会计处理的基础上,增加如下会计处理:

借:所得税费用 500 000

贷:递延所得税负债 500 000

(二)在对按被投资方实现净损益应享有份额追溯调整中加入企业所得税影响因素的账务处理

对于自取得原投资后至处置投资当年年初被投资方实现的净损益中应享有的份额,投资方可按现行规定按该份额调增长期股权投资账面价值和留存收益。该账务处理同样存在多记留存收益的问题。分析该份额的实质仍然属于企业的收益,既然是收益就存在计算企业所得税的问题。同时,在调整长期股权投资账面价值时,长期股权投资账面价值增加了2 400万元。该资产金额的增加在企业所得税法中是不认可的。即该增加的资产的账面价值对应的计税基础为零。从而资产的账面价值大于资产的计税基础,产生应纳税暂时性差异。具体计算为:应纳税暂时性差异=2 400(万元);递延所得税负债=2 400×25%=600(万元)。假设华联公司之前递延所得税负债无余额,则相应的会计处理为在原会计处理的基础上,增加如下会计处理:

借:所得税费用 6 000 000

贷:递延所得税负债 6 000 000

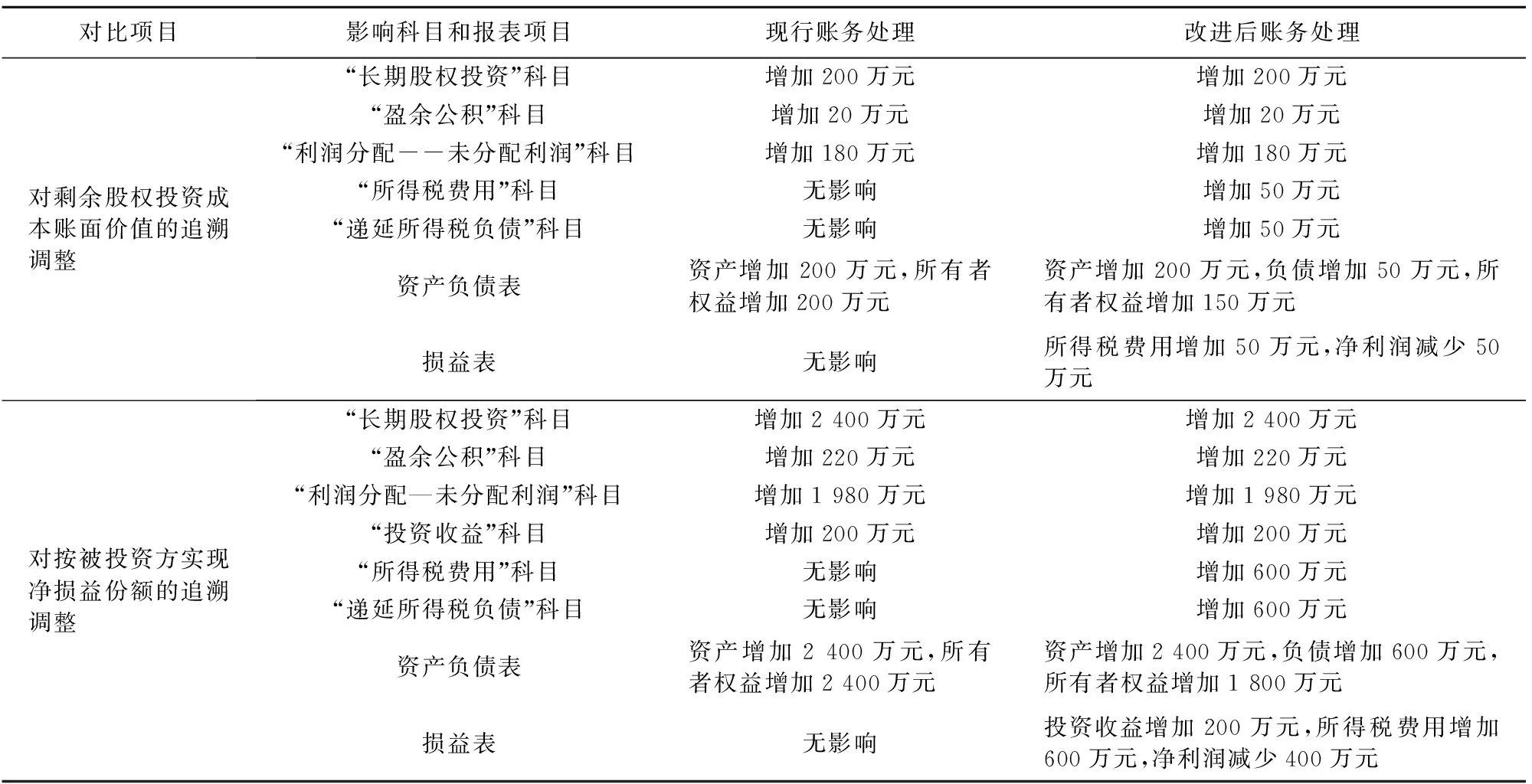

三、长期股权投资成本法转为权益法改进前后对比分析

为更鲜明地表现出针对长期股权投资后续计量由成本法转为权益法过程中存在的对企业所得税因素的缺失问题的改进,现将改进前及改进后涉及的相关会计科目和报表项目做一对比,具体见表1所示。

表1 长期股权投资成本法转为权益法现行和改进后对比分析

四、结语

改进后账务处理充分考虑了因追溯调整增加损益的所得税影响,具体表现为在“长期股权投资”科目账面价值增加的同时增加“盈余公积”科目、“利润分配——未分配利润”科目和增加“递延所得税负债”科目账面价值。与现行该事项的长期股权投资账务处理的差异在于减少了留存收益金额,相应增加递延所得税金额。总之,在长期股权投资后续计量由成本法转为权益法的账务处理中,企业应充分考虑企业所得税这一因素,在类似账务处理中也应体现出企业所得税的影响金额。

[1] 刘永泽,陈立军.中级财务会计[M].4版.大连:东北财经大学出版社,2014:151.

[2] 中国注册会计师协会.税法[M].北京:经济科学出版社,2015.

[3] 孙金文.基于风险变化的长期股权投资后续核算方法转换新解[J].财会研究,2016(6):38.

[4] 翟永平.长期股权投资权益法核算下企业所得税纳税调整事项[J].中国农业会计,2010(1):32.

[责任编辑] 巴永青

2016-07-15

温丽萍(1975—),女,山东烟台人,中国石油大学胜利学院文法与经济管理学院副教授,主要从事财务会计、税法研究。

10.3969/j.issn.1673-5935.2016.03.029

F233

A

1673-5935(2016)03- 0092- 03