上市公司的产业与地区特征对基金风险的影响

——基于拓展CAPM模型和固定效应面板模型分析

杨柳勇,楼 俊,何秉卓

(浙江大学 经济学院,浙江 杭州 310027)

上市公司的产业与地区特征对基金风险的影响

——基于拓展CAPM模型和固定效应面板模型分析

杨柳勇,楼俊,何秉卓

(浙江大学 经济学院,浙江杭州310027)

本文使用2005—2014年在中国证券市场上发行的开放式基金的数据,研究基金投资上市公司的产业和地区特征对基金风险的影响。笔者基于CAPM模型创新地设计了测量基金风险的方式,并运用固定效应面板模型对其进行了回归分析,结果发现,基金投资上市公司的产业集中度以及上市公司分布地区金融发展程度与基金风险之间正相关。本文的结论有助于基金经理对投资的上市公司进行正确的资产配置以避免产业与区域聚集效应所带来的风险。

上市公司;产业聚集度;地区金融发展程度;市场波动同步性;固定效应面板模型

截至2015年,证券市场中已有107家基金管理公司,这些基金管理公司提供了多种多样的基金产品,2001—2014年间在中国证券市场发行了超过两千只基金,市场上基金的资产规模净值逾4万亿元。目前,国内外已有不少关于基金方面的理论研究和文献资料,但是通过研究基金投资的上市公司的特征来探索其对基金风险影响的文章较少。我国的证券投资基金类型包括开放式基金和封闭式基金,基于国外基金业的发展历程,大多是由初始期的封闭式基金过渡为大规模的开放式基金,王聪[1]认为我国开放式基金的收益率真实反映了基金业绩,然而封闭式基金并不一定真实反映基金的价值。而且与封闭式基金相比,我国的开放式基金规模正在逐渐发展扩大,现已大幅超过封闭式基金规模,因此,本文主要根据我国开放式基金的数据进行分析,文中所指基金仅指我国的开放式基金。

一、文献回顾

从证券市场的风险分析来看,自从Roll[2]将R2应用于股价同步性研究以来,许多学者相继使用市场波动同步性指标作为股价同步性的信息解释指标,将其应用于分析股价的表现。Morck等[3]从产权经济学的角度,实证研究各国之间证券市场股票价格波动同步性差异的原因所在。Jin和Myers[4]支持Morck等[3]的结论并且发现具有高R2值的不透明信息股票更可能发生崩溃。Gul等[5]研究了我国证券市场的公司治理结构、外国持股股东、审计质量和股价同步性的关系。目前,国内也有不少应用波动同步性探讨股价与其它市场因素的文献[6]-[7],但是基金研究中较少使用市场波动同步性指标作为分析的计量指标。本文参考以往的研究文献,将市场波动同步性作为衡量证券市场风险的指标,以此衡量基金的系统性风险程度。

在衡量基金投资组合的非系统性风险方面,Fama和MacBeth[8]作为早期应用残差研究非系统性风险的学者,借鉴CAPM 模型的残差探讨个股的非系统性风险。已有一些文献研究基金作为投资组合,因主动承担非系统性风险以期获得超出市场组合的额外收益的行为。顾岚和徐悦[9]选取114只股票为研究对象,认为通过构造证券组合可以减少大约40%—70%的总方差。Xu和Malkiel[10]发现,机构投资者会故意让其所投资的组合承担较大的非系统性风险,以期获得较高的市场回报。Cremers和Petajisto[11]发现,规模较小、拥有更积极投资目标的基金倾向于更高的非系统性风险。陈健[12]分析认为基金的非系统性风险是能被定价的,基金管理者通过持有未被充分分散投资的基金组合来获取收益补偿。综上所述,本文借鉴以往的研究文献,应用残差波动率指标分析基金投资组合的非系统性风险程度。

曹里加和冯根福[13]就上市公司的产业与地区因素进行了研究。雷新途和熊德平[14]从经济地理学角度研究了区域制度环境、上市公司聚集和公司绩效之间的关系。目前国内也有研究一个独立省份的上市公司特征的诸多文献,如邵少敏等[15]关注了浙江省上市公司的股权结构,在研究上市公司时,将省份的金融发展情况作为研究内容。类似这样的文献不少,但因其研究主体为上市公司则难免会忽略上市公司的背景因素,而我们的研究主体为基金,则应重视这些背景因素可能对基金风险带来的影响,而这正是现有文献所忽略的。综上所述,本文尝试对基金投资的上市公司的产业与区域进行分析,研究这两个因素与基金风险的关系。

二、研究假设与样本数据

(一)研究假设

基金投资上市公司的所属产业与地区分布是上市公司的两大基础属性,研究上市公司的文献中已经屡屡提及这两个方面[14]。上市公司的财务报表代表的是公司的自身特质,市场指数的波动则代表了整个证券市场的趋势,而上市公司所属产业与地区分布则处于这两者之间,这正是以分散持有大量上市公司股权为运营方式的基金所需要关注的。

产业板块是基金投资组合的重要内容,目前证券市场上的基金中有很大一部分投资于固定行业的基金。大份额持有同一产业的基金必然会受到该产业发展状况的影响,所以,产业集中度较高的基金会比其它基金承受更多产业风险,因此,我们提出以下假设:

H1:基金投资上市公司的产业集中度越高,基金风险越高。

省份概念虽然在上市公司研究中常常被提及,但是并未得到应有的重视,因为相对于单独公司的财务指标而言,上市公司省份所在地作为其公司背景是难以改变的,因此,也无法作为影响其经营业绩的因素。但是,地区金融发展程度构成了影响区域产业化和金融发展水平的制度环境因素。根据经济地理学的文献研究,地区上市公司数量的多寡是该地区产业化规模和成熟化的必然,地区上市公司聚集数量也是该地区金融发展到一定程度的结果。由于基金持有公司众多,省份金融风险的影响则会因聚集而变得明显,并影响到基金的风险。在金融发展程度较高的省份,因其交易活跃、信息通畅等多种因素,导致该省份的公司有更大的可能性暴露于金融风险之中。因此,我们提出以下假设:

H2:基金投资上市公司的分布地区金融发展程度越高,基金风险越高。

(二)样本数据与变量说明

1.样本来源

本文使用2005—2014年在我国股票市场发行的,总计669个开放式基金作为样本。样本数据包括各个基金的周回报率、基金所投资的上市公司股票的季度数据、基金公司的财务报告以及沪深300的日数据。对于基金组合投资的上市公司股票,依据中国证监会发布的《上市公司行业分类导引》将其分类成18个行业。本文所使用的数据来源于国泰安数据库(CSMAR database),样本包含了2 016个观察值。

2.变量定义

本文给出的变量定义如表1所示。

表1 变量定义

3.变量说明

根据Markowitz的资产组合理论,在基金的投资组合中,如果非系统性风险被充分分散化,那么基金投资回报的风险应该等于组合的系统性风险。我们以现有的研究文献为基础[10]-[11],借鉴Sharpe的CAPM模型得到基金的整体风险指标的回归方程。基金风险由两部分构成:一部分为基金受外部市场的影响而产生的风险,即基金的系统性风险;另一部分为基金投资组合其本身特质所导致的风险,即基金的非系统性风险,两部分风险的叠加构成了基金的整体风险。其中,由于基金的系统性风险来源于市场,其系数为该基金与市场的相关程度,而基金的非系统性风险来源于自身,因此,其系数为1。由此,我们得出了下式:

基金整体风险=基金系统性风险×基金市场相关程度+基金非系统性风险

(1)

我们借鉴Dimson[16]的方法,为市场回归模型添加了各两期的提前项与滞后项。本文通过市场回归模型计算基金的系统性风险、非系统性风险以及基金的市场相关程度,回归模型如下:

(2)

其中,Rdi,t为基金i于t周的回报率,Rmt为t周的市场回报率,Rft为t周的无风险回报率,β为相应期基金的市场相关程度,εi,t为基金i于t周的残差。

我们将市场回归模型所得的基金的波动同步性作为基金系统性风险的指标。因为R2取值在0—1之间,为了回归及分析的方便,我们借鉴Morck等[3]研究中的统计学方法对R2进行转换,建立基金的系统性风险测量指标,即市场波动同步性指标如下:

(3)

式(3)中Synch代表基金与市场波动同步性的程度,该数值越高,表示基金投资组合与市场波动的同步程度越高。Basu和Huang-Jones[17]指出大部分基金的市场风险系数与基准指数相近,基金与被动跟踪指数基金的盈利率差异可以作为衡量基金的市场风险即基金系统性风险的指标。国内已有文献采用不同的指标作为市场基准指数,有文献按比例通过上证、深证指数收益率和债券指数收益率计算出综合指数作为市场的基准指数,也有文献将中信指数等指标直接作为市场基准指数。随着我国证券市场规模的扩大,选择的基准指数应该尽可能涵盖整体市场的趋势。借鉴Basu和Huang-Jones[17]的研究方式,我们选择2005年发布的沪深300指数作为市场回报率指标,衡量基金风险的基准指数。同时,将沪深300作为衡量基金风险的基准指数,可以避免因基金分别投资于上海证券交易所或者深圳证券交易所股票而产生投资分析的差别,并且能够综合反应上海证券市场和深圳证券市场的状况。

根据Sharpe的 CAPM模型对系统性风险和非系统性风险的测量,把资产收益率的方差作为资产总风险的度量,这个风险值被分解成两部分,有β系数的部分代表了资产的市场风险程度,即该资产的系统性风险的度量;剩下的方程残差的波动程度就是与市场风险无关的、仅由该资产所决定的非系统性风险的度量。将市场回归模型残差的标准差作为基金非系统性风险的指标:

(4)

其中,εi,t为基金i于t周的残差,μi,t为基金i残差的平均数,Unsysi,t作为基金的非系统性风险,其值越大,代表该基金由于其自身投资组合而导致的非系统性风险越高。

将市场回归模型前后两周周期内β值的年均值之和作为基金市场相关程度:

β=β1+β2+β3+β4+β5

(5)

综上所述,我们建立的基金整体风险测度指标的计算方式如下式:

Riski,t=βSynchi,t+Unsysi,t

(6)

在解释变量方面,我们使用HHI来测量持股公司的产业集中程度,其计算方式如下:

HHIj,t=∑S2j,t,i

(7)

式(7)中的Sj,t,i为基金j于t年对i行业所属的上市公司股票的投资份额。其中,Si为企业i的市场份额。HHI值越大,基金投资组合的产业越集中。我们使用基金投资上市公司所在省份金融发展水平的加权平均数来测量基金投资上市公司分布地区的金融发展程度。其中,地区金融发展水平的测量方法为该省的年末储蓄余额除以该省的GDP[18]。

为了对各个基金的特质进行定量的控制,本文还纳入了以下控制变量:Sd描述了基金经营的波动情况,由此我们预计,基金周收益率的标准差与基金风险成正比;Reserve描述了基金的交易情况,Reserve越大的基金,其交易特征表现为风险规避,由此我们预计,Reserve与基金风险负相关;Revenue、Debt和Asset三个变量描述了基金资产负债表的常用项目,对基金的整体情况进行了描述。

三、实证分析

(一)描述性统计

变量的描述性统计结果如表2所示。

表2 描述性统计

由表2可知,基金整体风险指标(Risk)的平均值为2.157,基金整体风险数值表现为低值区分布较多。基金的系统性风险指标(Synch)的平均值为-0.390,其中最大值为6.380,代表该只基金投资组合与市场波动有较高的同步性;最小值为-5.363,表示该只基金投资组合与市场波动的同步性负相关,该基金具有内在的特质价值。基金的非系统性风险指标(Unsys)的平均值为2.170,最小值为0.099,该只基金的非系统性风险较低,基金充分分散化投资。基金的市场相关程度指标(β值)的平均值为0.509,我国上市公司的市场相关程度还是较低的,呈现出了较大程度的公司自身特征。基金投资上市公司的产业集中度指标(HHI)的平均值为0.134,说明基金投资组合对各个产业的投资水平并不非常集中。基金投资上市公司所在省份的金融发展水平指标(Fd)的平均值为1.112,但是最大值与最小值间相差较大,说明地区金融发展水平间差距较明显。基金周收益率的标准差(Sd)的平均值为2.914。基金的结算备付金指标(Reserve)的平均值为15.280,基金经营方式的保守程度差别较大。基金经营的净利润指标(Revenue)的平均值为19.220。基金的负债指标(Debt)的平均值为17.310,负债越高,基金的经营方式越不稳定。基金的资产指标(Asset)的平均值为21.250。国有企业股票份额占基金股票配置总份额的比率指标(SOE)的平均值为0.513,但是最大值与最小值之间相差较大,基金的股票投资组合中配置国有企业上市公司比例的差异较大。本文做了相关系数检验,证实解释变量间不存在相关性,限于篇幅就不在正文赘述了。

(二)实证分析

为了检验研究假设的正确性,我们建立了3个模型进行回归,分别为模型(8)、模型(9)和模型(10)。首先,本文的模型(8)和模型(9)是HHI和Fd分别作为解释变量而建立的回归模型。

Riskt=α+βHHIt+δControl Varibalest+εt

(8)

模型(8)作为第一个模型,通过回归模型实证检验基金持有上市公司股票的行业集中度HHI与基金风险的关系。HHI的计算方式如式(7)所示。模型(8)中的Control Varibales表示对基金特质信息定量控制的五个控制变量。

Riskt=α+γFdt+δControl Varibalest+εt

(9)

模型(9)通过回归模型检验基金持股公司所在省份金融发展水平Fd与基金风险的关系,从上市公司的地区特征角度探索其与基金整体风险的关系。

Riskt=α+βHHIt+γFdt+δControl Varibalest+εt

(10)

模型(10)则置入HHI和Fd两个变量,研究两个解释变量的共同效果。

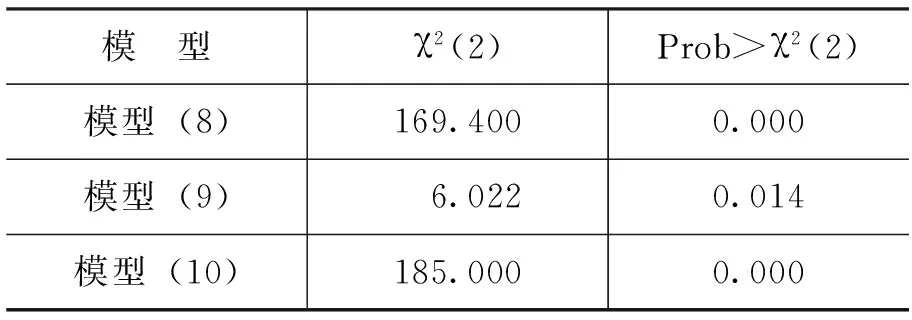

本文对3个模型进行了F检验和Hausman检验。首先,对各个面板模型进行F检验,原假设为面板数据各个截面间不存在显著差异。检验结果显示一致拒绝原假设,面板数据各截面存在显著差异。之后,我们对其分别做Hausman检验,以确认各个模型所使用的回归方法。我们以10%显著性为依据,如果接受原假设,模型使用随机效应面板回归检验;如果拒绝Hausman检验的原假设,则模型使用固定效应面板回归。Hausman检验的结果如表3所示。从表3可以看出,检验结果显示一致拒绝原假设,由此,本文的模型统一使用固定效应面板模型。为了避免模型中存在异方差和截面相关的问题,我们使用了稳健性标准差进行回归分析。

表3 Hausman检验

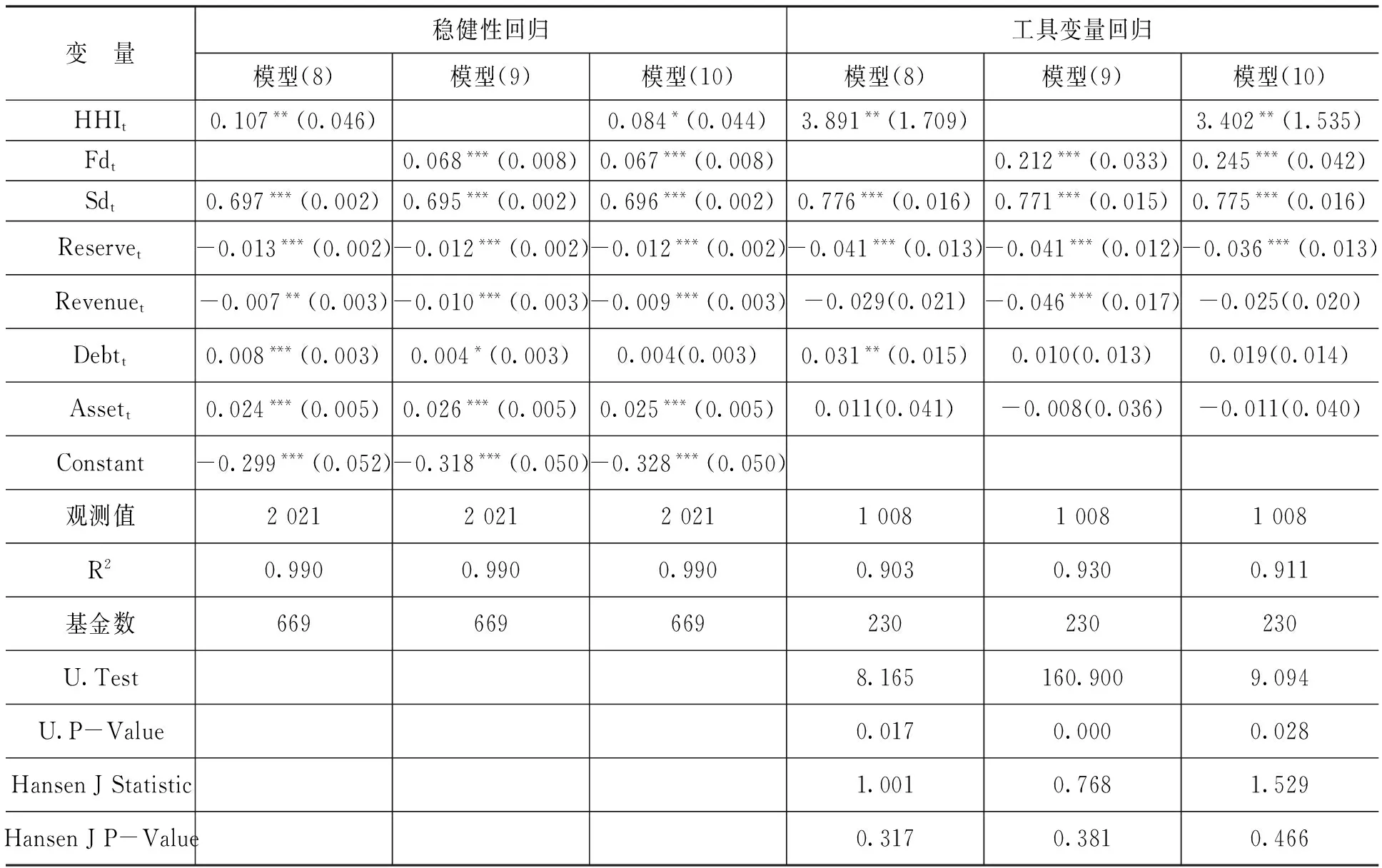

表4显示了本文研究的实证结果,其结果与我们的研究假设一致。由表4可以看出解释变量和控制变量的符号和显著性,根据模型(8)、模型(9)和模型(10)的实证回归结果可见,模型的实证结果非常一致,并且由表4的数据可知,HHI和Fd表现为显著的影响。HHI和基金整体风险(Risk)呈现出显著的正相关性,表明基金投资上市公司的产业集中度越高,基金的整体风险程度越大,验证了H1。模型(8)的检验结果表明,基金为了分散产业风险,需要通过将投资组合主动分散投资在各个产业,来降低基金的整体风险。由模型(9)的结果可知,Fd与基金的整体风险显著正相关,验证了H2,基金投资上市公司所在省份的金融发展程度越高,基金的整体风险越大。这表明基金为了分散地区风险,需要主动将投资组合分散投资在不同省份的上市公司,并且不应该集中投资于金融发展程度相似的省份。

对于控制变量来说,由表4可知, Sd衡量了基金收益的波动情况,与基金风险显著正相关;Reserve与基金整体风险显著负相关,Reserve数值越高,基金的经营方式相对越保守,基金的整体风险也较小;Revenue作为基金经营净利润的对数值与基金整体风险显著负相关,Revenue越大,代表基金的盈利能力越好,基金投资组合的风险控制能力越好,因此基金整体风险越小;Debt、Asset作为一般公司运营的衡量指标,在本研究中也一并进入计量计算,因为一般情况下,基金公司的情况也会影响基金组合的投资风格。由表4可知,R2为93.8%,说明模型对因变量的解释力度较好,本文的实证检验结果和结论具有较高的可靠性。

表4 基金投资上市公司的产业与地区特征对基金风险的影响

注:*、**和***分别表示在10%、5%和1%水平下显著,下同。

(三)稳健性检验

此外,我们对研究结果还做了稳健性检验,以确定在不同情况下本文结论的一致性。

1.子样本分析

首先,我们对本文的结论进行子样本分析。我们对样本进行了以下两种分类,并分别研究了两种分类的年度阶段下子样本数据的表现。以下两类子样本回归皆使用了固定效应面板回归模型,并且与主要结论一样使用了稳健性标准误以避免异方差和截面相关等问题。

我们对金融危机期间,本文假设结论的一致性进行了分析,其结果如表5所示。

表5 金融危机对结论的影响

从表5可以看出,前3列为2007—2008年金融危机期间的子样本,而后3列则为非金融危机期间的子样本。表5显示,金融危机期间,本文的主要结论不显著,且大部分的控制变量结果也变为不显著,由此可见,金融危机对金融市场结构的冲击较大,在市场平稳期间的研究结论对金融危机期间的基金操作没有太大的指示作用。非金融危机期间的子样本的结果和我们的研究结论完全一致,不仅主要研究变量的结果一致,而且控制变量的显著性和符号也与前文的实证研究结论无异,因此,在市场平稳时期,本文的研究结论是有效而稳健的,在金融危机期间的效果则不明显。

我们以基金投资的上市国有企业市值比率为依据,对基金进行分类。由于以平均数进行分类会造成两个子样本的大小不同,一般而言,样本量较大的子样本,其结论更容易和母体相同,为了避免此类统计的偏误,我们使用了基金投资上市国有企业市值比率的中位数作为区分高份额持有国有企业股票与低份额持有国有企业股票这两类基金的依据,从而使得两个子样本在样本量上类似,其结果如表6所示。

表6 基金投资的上市国有企业市值比率对结论的影响

从表6可以看出,通过比较前三列(高份额持股国有企业的基金)与后三列(低份额持股国有企业的基金)的结果,我们发现,基金投资上市公司地区分布特征(Fd)对两类公司都具有显著的效果,即无论是国有企业还是民营企业,基金投资上市的公司聚集于金融发展程度较高的地区会增加基金的风险。与此相反,基金投资上市公司的产业集中度(HHI)的效果则仅对低份额持有国有企业股票的基金有效,因为国有企业在各个产业中往往具有一定的垄断地位,同时,其市值也较同产业的民营企业要大,这两点降低了国有企业市值的波动率,从而导致高份额持股国有企业的基金即使持股公司产业集中度较高,其承受的风险却没有显著的增加。本文得出结论:对于高份额持有国有企业股票的基金,因为国有企业在各个产业所占据的优势,较高的产业集中度并不会显著增加基金的风险,而公司的地区特点则不受公司属性的影响,集中持股于金融发展程度较高省份的公司会显著增加基金的风险。我们的研究结论对低份额持股国有企业的基金是稳健而有效的,对高份额持股国有企业的基金的效果则有所降低。

2.稳健性回归

我们针对样本特异值的稳健性回归是基于Stata软件所提供的rreg命令进行的,该命令会依据被解释变量特异值的偏离程度赋予不同的权重,偏离越远的样本,其权重越小,这一赋权过程由Stata自动完成。该稳健性回归能够有效地避免特异值对回归结论造成的影响,并能够侦测到样本分布的尾部特征。

稳健性回归的结果列示于表7的前三列,数据结果与上文一致,因此可以认为,我们的研究结论对样本的特异值是不敏感的,存在确定的逻辑关系。最后,我们对结论进行了内生性检验。本文研究的解释变量主体是基金投资上市公司的产业集中度与基金投资上市公司地区分布的特征对基金风险造成的影响,但这两个解释变量的状态很有可能是因为基金经理追求高风险与高收益的操作行为所导致的,这就产生了HHI与Fd的内生性问题。为了确认我们的研究结论不受变量间内生关系的影响,我们对样本进行了工具变量回归。其中,HHI的工具变量为其本身的一阶滞后项。Fd的工具变量为其本身的一阶差分项与基金投资上市公司所在省份金融发展水平的虚拟变量的加权平均数(Fd_Dummy)的一阶差分项,其计算方式为将我国各个省份的金融发展水平按照四分位数分为4份,25%以下为0,25%—50%为1,50%—75%为2,75%以上为3,权重为股票份额占基金股票配置总份额的比率。由于我们的工具变量使用了一阶滞后项与一阶差分项,所以对样本量造成了一定的损失,工具变量回归的结果在表7的后三列中给出。为了确保我们所使用的工具变量的有效性,我们进行了识别不足检验与过度识别检验。识别不足检验的原假设为工具变量与内生变量无关,我们使用的工具变量一致拒绝原假设,即工具变量与内生变量之间存在显著的关系。过度识别检验的原假设为工具变量是外生的,在10%的显著程度下,我们使用的工具变量没有拒绝原假设,由此,可以认为我们所使用的工具变量是外生的。观察表7后三列,我们发现,部分列的控制变量变为不显著,其符号是一致的,而解释变量的结果则与上文完全一致。由此,我们认为,我们的结论是稳健的,不受变量间内生关系的影响。

表7 基金配置产业与地区特征对基金风险影响的稳健性检验

四、结 论

本文使用了2005—2014年在中国股票市场发行的总计669个基金作为样本,样本包含了2 016个观察值。在CAPM模型研究的基础上,主要探讨基金投资上市公司的产业和地区特征对基金风险的影响。基金整体风险可以分为来自市场的系统性风险和来自基金投资组合的非系统性风险,因此,基金风险的衡量包括系统性风险和非系统性风险的测量,对于基金系统性风险的衡量,本文根据Roll[2]的做法,建立市场拟合系数,并依据Gul等[5]的方法对R2进行转换,通过建立市场波动同步性指标分析基金投资组合中不同因素的差异,并以此衡量不同基金的系统性风险。在建立市场拟合系数的回归方程中,将残差的波动作为基金理论上可以通过完全分散而避免的非系统性风险的衡量指标。根据Sharpe的研究方式,通过系统性风险和非系统性风险的整合,建立衡量基金整体风险的指标。本文将基金风险分两部分分别进行统计学计算后再得出基金风险值。其中,本文应用市场波动同步性指标衡量基金的系统性风险,同时应用残差波动率指标分析基金的非系统性风险。基金风险的计量是本文的一个创新点。

我们从基金投资上市公司的产业差异和地区特征差异两个方面探讨其与基金风险的关联:(1)基金投资的上市公司产业集中程度与基金风险显著正相关。目前我国基金对各产业的投资较不集中,HHI的实证结果指出基金为了分散产业风险,需要有意识地分散投资于各个产业。(2)基金投资的上市公司分布地区金融发展程度与基金风险显著正相关。Fd作为衡量地区经济产业化和金融发展水平的制度环境影响因素,间接影响基金的风险,实证结果指出基金为了分散区域风险,需要有意识地分散投资于不同省份的上市公司,并且不应该集中于金融发展水平相类似的省份。(3)金融危机对金融市场结构的冲击较大,本文的结论在金融危机期间不适用,但是适用于金融市场稳定时期。(4)由于中国国情,国有企业因其在各个产业的领导地位,产业集中所造成的风险对集中持有国有公司股票的基金影响较弱,但是无论国有企业在基金的投资组合中占比如何,地区金融发展程度(Fd)与基金风险都显著正相关,结果表现一致。(5)基金的经营情况也会影响基金的风险,结算备付金较高的基金,其经营方式相对保守,其风险也较小;经营净利润较高的基金,其投资组合的盈利能力越好,表示基金的风险控制能力越好,其风险越小;负债较高的基金,其经营方式较不稳健,基金的风险也较大。

跟西方国家成熟市场相比,中国的证券市场还处于初步阶段,但是未来将有更多投资者投资于证券市场,基金作为一种可选择的资产配置方式,相比单一的股票投资而言,其风险性较低的分散化投资特性越来越受到投资者尤其是非专业投资者的喜爱。笔者认为,在进行资产配置策略选择时,通过分析基金的风险程度,基金经理可以对投资的上市公司进行恰当的配置以避免产业与区域的聚集效应所带来的风险,获取市场收益。希望本文的实证模型能够为研究基金风险的影响因素提供一定的参考。

[1]王聪.证券投资基金绩效评估模型分析[J].经济研究,2001,(9):31-38.

[2]Roll, R. R2[J]. The Journal of Finance, 1988, 43(3): 541-566.

[3]Morck, R., Yeung, B., Yu, W. The Information Content of Stock Markets: Why do Emerging Markets Have Synchronous Stock Price Movements?[J].Journal of Financial Economics, 2000, 58(1): 215-260.

[4]Jin, L., Myers, S. C.R2Around the World: New Theory and New Tests[J]. Journal of Financial Economics, 2006, 79(2): 257-292.

[5]Gul, F. A., Kim, J.B., Qiu, A. A. Ownership Concentration, Foreign Shareholding, Audit Quality, and Stock Price Synchronicity: Evidence from China[J]. Journal of Financial Economics, 2010, 95(3): 425-442.

[6]冯用富,董艳,袁泽波,等.基于R2的中国股市私有信息套利分析[J].经济研究,2009,(8):50-59.

[7]游家兴,汪立琴.机构投资者、公司特质信息与股价波动同步性——基于R2的研究视角[J].南方经济,2012,(11):89-101.

[8]Fama, E. F., MacBeth, J. D. Risk,Return, and Equilibrium: Empirical Tests[J]. The Journal of Political Economy, 1973, 81(3): 607-636.

[9]顾岚,徐悦.中国股市的投资组合分析[J].数理统计与管理,2001,(5):56-60.

[10]Xu, Y.,Malkiel, B. G.Idiosyncratic Risk and Security Returns[C]. AFA 2001 New Orleans Meetings,2004.

[11]Cremers, K. J. M., Petajisto, A. How Active Is Your Fund Manager? A New Measure that Predicts Performance[J]. Review of Financial Studies, 2009, 22(9): 3329-3365.

[12]陈健.开放式基金收益与非系统风险定价[J].经济管理,2011,(5):146-151.

[13]曹里加,冯根福.上市公司产业与区域分布、规模及绩效[J].经济学家,2001,(6):105-111.

[14]雷新途,熊德平.区域制度环境、上市公司聚集与绩效[J].经济地理,2013,(1):41-45.

[15]邵少敏,吴沧谰,林伟.独立董事和董事会结构、股权结构研究:以浙江省上市公司为例[J].世界经济,2004,(2):66-79.

[16]Dimson, E. RiskMeasurement when Shares Are Subject to Infrequent Trading[J].Journal of Financial Economics, 1979, 7(2): 197-226.

[17]Basu,A.K., Huang-Jones, J. The Performance of Diversified Emerging Market Equity Funds[J]. Journal of International Financial Markets Institutions and Money, 2015,35(3): 116-131.

[18]沈红波,寇宏,张川.金融发展、融资约束与企业投资的实证研究[J].中国工业经济,2010,(6):55-64.

(责任编辑:巴红静)

2016-05-19

杨柳勇(1964-),男,浙江杭州人,教授,博士,博士生导师,主要从事公司治理和外资引进与利用等方面的研究。E-mail: cec_zju@126.com

楼俊 (1987-),女,浙江杭州人,博士研究生,主要从事证券投资基金、公司治理和资产定价研究。E-mail:suety04@163.com

F830.39

A

1000-176X(2016)09-0048-09

何秉卓(1989-),男,上海人,博士研究生,主要从事公司治理和保险研究。E-mail:suety04@163.com