我国棉花期货市场跨期套利研究

陈思竹

【摘要】商品期货套利是指通过同一品种不同时期期货合约之间的价格差异来赚取利润。本文根据跨期套利理论,借助Eviews 软件进行相关性分析、平稳性检验和协整性检验证明虽然不同时间的棉花期货合约间存在长期稳定关系,但在短期内,这种长期稳定关系会发生偏离,两个合约间的价格差会出现异常波动,我国棉花期货市场可能存在跨期套利的机会,后在此前提下,通过运用模型跨期套利证明在我国棉花期货市场中存在跨期套利机会。

【关键词】棉花期货 跨期套利

一、引言

由于我国经济持续快速发展,为了维护我国期货市场的稳定,对其健康发展提出更高的要求,但这也为期货套利交易参与者提供了更广阔的空间。

期货市场上的交易主体主要有两种,即套期保值者和跨期套利者。套期保值者主要是为了规避价格波动的风险而进行市场交易,而套利者则是利用期货价差来取得收益。因此套利者在促使价格趋向合理的同时,在一定程度上也充当了风险承担者,增加了市场的流动性。如果市场上没有套利者,市场就会缺乏足够的流动性,使得套期保值者的交易难以成功,无法达到套期保值的目的,最后套期保值者可能就会退出市场,最终导致期货市场失去其避险的功能。

自2004年6月推出棉花期货起,经过了十一年的长期发展,棉花期货市场已经成为我国一个比较成熟的期货市场。棉花作为仅次于化纤具有可再生性的第二大纺织用纤维,在我国被大面积的种植和使用,棉纺织品甚至远销国外大量出口。因此,对棉花期货市场的跨期套利进行研究,除了对投资者有理论价值和现实指导意义,同时也从另一方面为我国建立有效的棉花期货市场提供了一定的经验依据,使其能够充分发挥棉花期货市场的作用。

二、模型的介绍

模型跨期套利是指交易者根据两个合约的历史价差关系来建立模型,当两个合约间价差偏离其均衡值一定程度时,则分别对这两个合约进行建仓,而当其价差与均衡值的偏差程度缩小到一定范围时进行平仓,以达到套利目的。模型跨期套利又分为根据理论价差进行套利和通过历史数据分析进行套利两种方式。认为历史会重演的投机者则会以历史数据作为依据来进行套利,而以理论价差作为依据来套利的,则是认为其建立于实际加工制造或基差的基础上,具有一定的合理性。模型套利成功的概率较大,也正是因为有这样的理论基础。

但模型套利也有以下两个缺点。第一点,投机者无法准确的抓住建仓时机。一般当两个合约的价差与其价差均衡值之间差值缩小后,投机者才会发现这一套利机会,从而难以确定该套利是否还能继续建仓。第二点,当两个合约间价差超过模型的估计范围时,则无法对其是否突破做出判断,进而无法准确判断是应继续持仓还是止损退出,而这决策则是决定模型套利盈亏的关键。

三、棉花期货合约跨期套利实证分析

(一)建立模型

(二)数据收集

(三)相关性分析

在研究套利问题的过程中,并非随意任何品种的合约都能进行套利,而是要选择两个相关性较强的合约,这样它们的价差才能在出现偏差的时候回归到均衡的水平,不然在两个没有相关性的同一品种不同时期的期货合约之间进行套利,与分别持有两个没有关系的不同品种的期货合约进行单向交易是相同的。

将收集来的棉花07、09合约的收盘价分别用M07和M09表示。用Eviews软件对收集到的两组数据建立时序图,可以观察到两组序列间的变动趋势十分相近,则认为两合约之间具有一定联系,然后对序列M07和M09进行相关性检验,得到图1:

由图1可知M07与M09两组序列相关性系数达到0.98以上,在说明期货07合约与09合约具有强相关性的同时,这反映出了进行套利的两个合约之间在价格上存在紧密的联系。由于其价格走势相似,且两组数列高度相关,初步认为两个合约之间存在一定的相关性。接下来为进一步验证两组序列是否具有协整性,建立时间序列模型进行单位根检验。

(四)平稳性检验

由于在实际经济问题中许多时间序列都是有着不同种类趋势的非平稳时间序列,而非假设中的平稳时间序列,所以为了防止在建立模型的过程中出现伪回归的问题,且又因为只有两组序列具有相同的差分阶数才能进行协整性检验,因此先对两组序列进行平稳性检验,结果如表1所示,D(M09)为序列M09的一阶差分,D(M07)为序列M07的一阶差分,

M07和M09在经过—阶差分后均为平稳序列,证明序列M07和M09有一阶单整性,即棉花07合约、棉花09合约的当期价格均受到上一期价格的影响。

(五)协整性检验

为了验证两组序列之间是否存在因果关系,将通过进行格兰杰因果检验来确定棉花07合约与棉花09合约之间的因果关系。由于标准的格兰杰因果检验需要采用平稳时间序列,取序列D(M07)和D(M09)进行检验。

对于“DM09是引起DM07变化的格兰杰原因”,其F统计量的概率值P为0.005,比5%的显著性水平临界值小,而对于“DM07不是引起DM09变化的格兰杰原因”,在5%的显著性水平下,其F统计量的概率值为0.0580,比5%的显著性水平临界值大,即序列D(M09)是序列D(M07)的格兰杰原因,而序列D(M07)不是序列D(M09)的格兰杰原因,由此可知从D(M09)到D(M07)为单向因果关系,即棉花07合约价格的变动受到09合约价格变动的影响,但棉花07合约的价格变动却不会影响棉花09合约的价格。通过以上结论,建立OLS回归方程,选择M09为自变量,M07为因变量,得到如图2所示结果:

从图3可知,T统计量的概率值小于1%的显著性水平临界值,所以普通最小二乘法回归方程的残差序列在显著性水平为1%时是平稳序列。又通过平稳性检验证明序列M07和M09具有一阶单整性,由此证明序列M07与M09之间存在协整关系。即长期稳定的均衡关系存在于棉花07合约和棉花09合约之间。

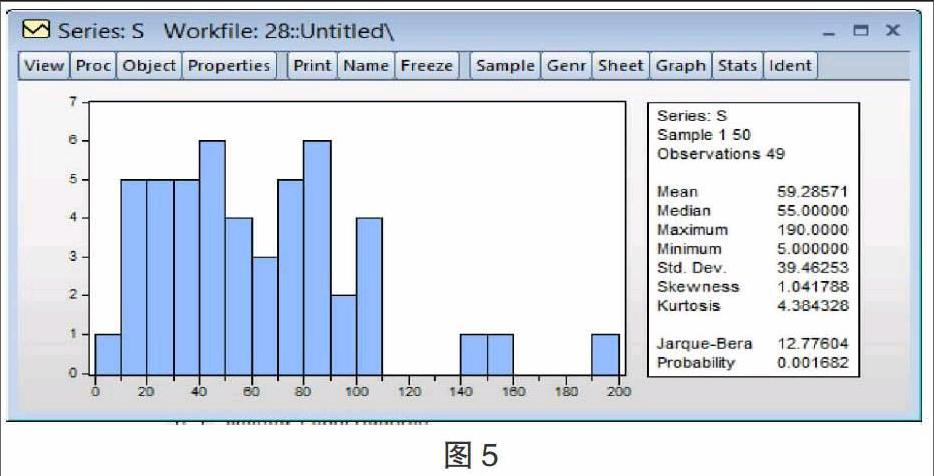

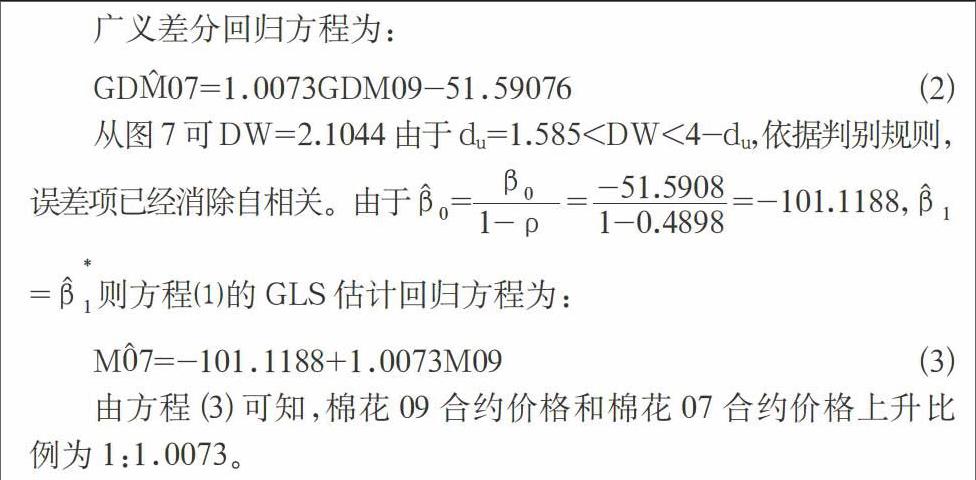

(六)广义最小二乘法

在图4中,由于DW值为1.0204,模型误差项可能存在正自相关。设定置信水平5%,解释变量个数为1,查表得到:DW 对序列进行查分变换: GDM07=M07-0.4898M07(-1) GDM09=M09-0.4898M09(-1) 以序列GDM09为自变量GDM07为因变量,建立广义差分回归方程,如图4所示: 由方程(3)可知,棉花09合约价格和棉花07合约价格上升比例为1:1.0073。 (七)制定交易规则 使用跨期套利模型进行套利主要是通过模型确立入场套利的时间以及止损点。由于多种市场因素对期货市场的影响,即使棉花07合约和09合约存在长期均衡,但两个合约之间价差在短期内可能会出现异常的波动,从而出现套利机会。跨期套利主要是通过两个合约价差是否处于其价差均衡值的合理范围内,来判断何时应进行套利而何时应止损退出。所以首先是要对历史价差进行分析找到其主要分布区间,并将位于区间内的价差定为合理价差,而区间外的为不合理价差,之后进行跨期套利。为了得到其价差主要分布区间,我们用M07和M09合约的价差序列S做统计直方图: 从图5中得到价差的长期均衡值约为59.2857,标准差(σ)为39.46,但是雅克贝拉统计量的概率值统计量小于置信水平5%时的临界值,此价差序列不服从正态分布。由于该模型价差不服从正态分布,则当价差大于标准差39.46时买入远期合约卖出近期合约,当价差小于σ=-39.46时,买入近期合约卖出远期合约。当价差大于2σ或小于-2σ时止损退出。 由方程(3)可知,棉花09合约与棉花07合约的交易头寸比例应为1:1.0073,由于合约取整数交易,即实际交易头寸比例为1:1,即买入或卖出一单位棉花07合约时,卖出或买入一单位棉花09合约。 四、结论 本文通过证明棉花07合约与09合约价格之间的关系虽然长期稳定,但在短期内两个合约的价差会发生异常波动来推断在我国棉花期货市场中可能存在跨期套利的机会。随后通过模型跨期套利证明了我国棉花期货市场存在着明显的跨期套利机会。在投机者进入市场利用短期套利机会获取利润的同时,也在不断的纠正期货的价格,使其价差回归到其价差均衡值,消除了长期市场内的套利机会,使得棉花期货市场成为有效市场,并维护了棉花期货市场的有效性,使棉花市场资源得到良好的配置。 参考文献 [1]唐磊.商品期货跨期套利研究[M].云南:云南大学出版社,2013. [2]宋浩平.期货及期权投资实务[M].北京:首都经济贸易大学出版社,2011. [3]朱国华等.期货市场学[M].上海:上海财经大学出版社,2004. [4]赵曙东.期货投资和期权fM].南京;南京大学出版社,1999. [5]徐洪才.期货投资学[M].北京:首都经济贸易大学出版社,2008. [6]洪名勇.新编期货投资学[M].东北:东北财经大学出版社,2005. [7]罗孝玲.期货投资案例[M].北京:经济科学出版社,2005. [8]王燕.应用时间序列分析[M].北京:中国人民大学出版社,2005. [9]潘红宇.金融时间序列模型[M].北京:对外经济贸易大学出版社,2008.