“木兰”面世

贺佳雯

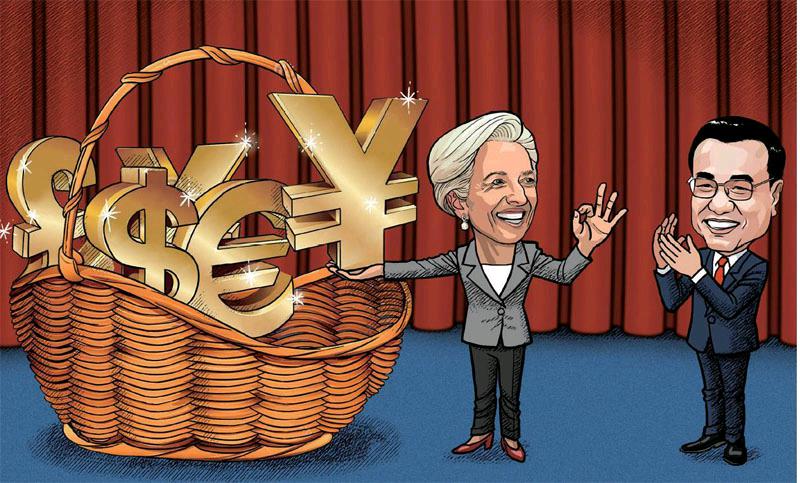

首只人民币SDR债券“木兰”面世,人民币能否“借船出海?

首只人民币SDR债券“木兰”8月31日正式发行,这是继1981年以来全球金融市场上时隔35年再次出现SDR债券,也是首只以人民币计价的SDR债券。

首期发行规模为5亿SDR(合46.6亿元),期限为3年,以SDR计价,但以人民币结算。该债券发行利率为0.49%,认购倍数达到2.5,吸引了银行、证券、保险等境内投资者以及境外货币管理部门、国际开发机构等约50家机构认购。本次发行债券筹集资金净额将用于发行人的一般运营用途。

“从世界银行的角度看,这扩大了SDR的影响力,提升了SDR在国际金融市场上的地位;而对中国而言,象征意义和实际意义都很大,一方面提升了人民币的国际地位,另一方面也有利于国内投资者抵御人民币贬值风险。”央行货币研究局原副局长景学成在接受《中国经济信息》记者采访时如是评价。

人民币“借船出海”

根据中国外汇交易中心公告,本期,世界银行债券注册总额20亿SDR。发行的SDR债券单位面值(100SDR)相当于931.5851元人民币。

所谓SDR债券,就是以IMF特别提款权(SDR)作为计价单位的债券。

需要注意的是,特别提款权不是一种具体的货币,而是一个计价单位,其价值由SDR货币篮子中的货币共同决定。10月份后,SDR货币篮子主要有五种货币构成,即美元(41.73%)、欧元(30.93%)、人民币(10.92%)、日元(8.33%)与英镑(8.09%)。这意味着投资机构一旦认购SDR债券,等于同时拥有相应额度的五种货币提款权。

中国人民大学财政与金融学院副院长赵锡军在向《中国经济信息》记者分析SDR债券的优势时,主要归纳了三点:一是相比单一币种债券面临不小的汇率波动风险,SDR债券囊括了全球主要的5大货币,其汇率风险分散程度远远好于前者;二是相比各国央行自主调整外汇储备货币结构,认购SDR债券所衍生的交易成本更低;三是对存在资本管制的国家而言,认购SDR债券等于变相获得一定额度的外汇敞口,能更广泛地充实本国外汇储备应对金融市场动荡。

正是看到了这些优势,中国相关部门主动与世界银行开展多次沟通,力推人民币SDR债券的发行。

“今年以来,央行为发行SDR债券已经做足了准备。”一位金融业分析人士向《中国经济信息》记者透露。以外汇储备不断增加SDR份额为例,截至6月底,中国外汇储备余额为32051.6亿美元,折合为22912.9亿SDR,“这是为了确保政府有充足的SDR份额兑付SDR债券本息。”上述人士说。

央行表示,世界银行首期SDR计价债券的成功发行,体现了SDR计价债券规避单一货币工具利率和汇率风险、多元化境内外投资者资产配置的优势,有利于丰富中国债券市场交易品种,也有利于扩大SDR的使用。

值得注意的是,这次世界银行在中国银行间债券市场发行的SDR债券的联席主承销商为中国工商银行、汇丰银行、中国建设银行和国家开发银行。约50份订单来自银行司库(52.4%)、央行和主权机构(29.2%)、证券公司和资产管理公司(12.4%)以及保险公司(6%)。

工商银行为本次债券发行的联席主承销商和牵头簿记管理人,汇丰银行(中国)为联席主承销商和联席簿记管理人,国家开发银行和建设银行为本期债券的联席主承销商。上海清算所为SDR债券提供登记托管、清算结算服务。

景学成还指出,此次人民币SDR债券发行时值G20杭州峰会前夕,“IMF份额和治理改革,扩大SDR使用范围”也是峰会议题之一,令人民币国际化进程悄然提速。

有投资机构测算,尽管SDR债券票面利率为0.49%,若投资机构按照当前人民币远期交易价格进行远期套期保值操作,这笔投资的实际收益可能会超过2%,在当前欧美日国债收益率纷纷跌入负值的情况下,SDR债券具有相当高的吸引力,这也是很多国际大型机构积极认购的原因之一。

“在这些机构看来,与其持有人民币资产面临货币贬值风险,不如通过持有SDR债券间接持有人民币,这也是一个行之有效的人民币国际化路径。”上述金融业分析人士称。尽管SDR债券以人民币计价,但它挂钩的是SDR一篮子货币,持有SDR债券可以锁定一篮子货币的未来现金流,有效对冲英镑、人民币、日元等单一货币汇率近期大幅波动风险。

而且就目前而言,考虑到SDR债券的市场规模偏小且流动性较差,此次人民币计价的SDR债券利率也略高于正常市场利率,以此吸引更多国际投资机构配置,让人民币更有效地“借船出海”。

SDR市场发展受限

不过,人民币要通过发行SDR债券“借船出海”,依然面临诸多挑战。

景学成将当前SDR债券发展面临的最大问题,归根于流动性不足。1981年以来,SDR债券发行受制流动性匮乏,始终处于停滞阶段,某种程度可能会影响此次SDR债券的市场交易活跃度与机构持有意愿,人民币能否顺利“借船出海”还是个未知数。

而SDR债券之所以陷入流动性匮乏困境,与美元绝对地位有着密切关系。1980年起,大量国际贸易与金融投资均由美元结算,大幅削弱了SDR的作用。

另一方面,SDR债券本身也有一些潜在风险。华创证券在近期的一份研究报告中指出,由于SDR货币篮子的权重每5年调整一次,为较长期限的SDR债券估值带来困难,这一不确定性的存在导致SDR债券只能以短期品种为主。

其次,目前SDR债券市场尚处在萌芽阶段,无论从市场容量还是流动性的角度而言都十分缺乏,这一方面要求发行主体需要支付更高的流动性溢价,另一方面流动性不足也导致市场参与主体均以配置需求为主,从而进一步加剧市场的流动性缺乏。短期来看流动性的缺乏也将制约SDR债券市场的发展。

再者,由于国内投资者的负债几乎都是人民币资产,如果配置SDR债券可能带来货币错配风险。

长远来看,如果SDR债券市场发展壮大,势必将丰富银行间市场的投资者和品种结构、帮助国内投资者规避汇率风险,起到推动人民币国际化等积极作用。但上述金融业分析人士认为,短期而言,由于SDR债券较缺乏市场容量和流动性,很难对国内债券市场带来实质影响。

而关于SDR债券未来能否进一步商业化发展,赵锡军给出的预计是“有一定难度”。

在他看来,SDR债券业务由以往在政府、官方之间进行转向商业市场具有重要意义。但是进一步的商业化发展,比如不同商业机构间发行和购买SDR债券则仍有一定难度。未来SDR篮子将有包含人民币在内的五种货币,相对于单一货币定价来说,SDR债券面临更大的定价问题。在支付清算等基础设施建设上也还需要做一些工作。

由于中国已向外国投资者开放了银行间市场,该债券还代表了投资中国的一种新方式,尤其对需要SDR产品以对冲SDR负债的投资者(如国外储备管理机构)具有吸引力。但是,SDR在私人部门中的使用仍然非常有限,市场参与者还需面对SDR货币篮子每5年进行一次的可能调整,这些问题的复杂性将使SDR市场的发展面临掣肘。