谁是你的对手盘?

王稹

A股市场上有哪些机构投资者?他们的规模有多大?影响力有多强?他们的行为特征如何?他们历史仓位特征如何?他们当前的仓位多高?还有多大的加仓空间?机构投资者的行为给我们什么样的投资启示?本文将一一解答。

机构投资者队伍不断壮大

A股市场上机构投资者可以分为公募类、私募类、保险保障类、自营类和GJD类。截止2015年底,上述五种机构投资者资金规模约为28万亿,持股市值约6万亿,占A股自由流通市值约30%。

具体来看,主动偏股公募基金是指以股票为主要收益来源的,投资方式采用主动管理的公募基金。包括股票型基金和混合型基金中,剔除指数型基金、偏债混合基金、保本基金、打新基金以外的公募基金。

指数型偏股公募基金是指采用指数投资的方式运作的基金,基金虽然在建仓期就会将仓位提至目标仓位,没有主动调仓的空间。但是,在行情大幅上涨,指数基金成为资金追捧的对象,会出现大幅申购,也成为增量资金的重要来源。

根据私募基金的形式不同,又可以分为私募证券基金、券商通道私募基金、基金公司专户通道私募基金、基金公司子公司通道基金。

保险保障类资金主要分为四类:保险资金、社会保障资金、社会保险资金和企业年金。

其中,保险资金可以投资股票,根据相关规定,保险机构投资权益类资产账面余额占保险公司上季末总资产的监管比例不高于30%。

社保资金全称是“社会保障资金”的简称,是中国国家重要的战略储备,主要用于弥补今后人口老龄化高峰时期的社会保障需要。根据相关规定,社保资金可以投资股票,投资证券投资基金、股票投资的比例不得高于40%。社保资金管理,一部分由社保基金理事会直接管理,另外一部分委托给有社保资金管理资格的机构投资者管理。

企业年金是指企业及其职工在依法参加基本养老保险的基础上,自愿建立的补充养老保险制度。企业年金对权益类资产的投资“合计不得高于投资组合委托投资资产净值的30%”。

此外,社会保险资金中的养老金尚未入市,根据相关规定,养老金投资股票、股票基金、混合基金、股票型养老金产品的比例,合计不得高于养老基金资产净值的30%。

自营类包括券商自营和其他公司的自营盘。要特别指出的是GJD类。2015年A股发生的重大波动后,由证金公司为代表,组织了多次救市,此后,证金公司将部分股权转移给外管局旗下投资管理平台和中央汇金,组成了GJD阵容。

各类型机构投资者规模近30万亿

根据公开的数据,我们统计发现,主动持股规模最大的机构投资者依次是:主动偏股型公募基金、保险资金、基金公司专户产品、证金公司持股市值、私募基金(各类型加总)均在5000亿以上,这些机构持股变动会对A股产生重大影响。

按照机构持股市值规模,目前偏股型公募基金仍然是A股持股规模最大的单一机构类型。

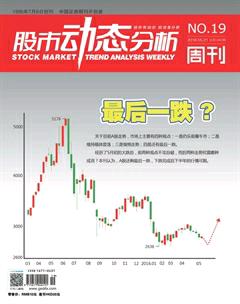

保险机构近年来迅速崛起,对市场影响力与日俱增;GJD股市大幅调整期间诞生,对市场影响力不逊色公募保险;证金公司成为持股规模第三大单一机构类型;各类型私募产品如雨后春笋版涌现,其中基金公司专户产品、私募证券基金规模较大;券商自营加入救市大军后,持股明显比例提升(见下图)。

目前这些机构的持仓情况如何?我们发现,他们的仓位普遍较高,加仓空间有限。根据我们的测算,偏股型公募基金仓位接近历史高位,保险资金投资股票的比例也较高,证券公司投资股票占净资本比例处在历史新高,GJD是否继续救市未知。上述机构在现有的资金规模下,继续入市的规模有限。最大的潜在入市资金是各类型私募产品,这些产品仓位相对较低,但是,由于这些产品均属于绝对收益性质,必须要积累了一定安全垫后才有加仓空间,因此,只有在市场实际大涨后,才能有加仓的动力。所以,这些产品只能锦上添花,难以雪中送炭。

社保资金仓位为止,养老金尚未入市,但是,这些资金的安全性要求决定了,要加大投资比例,必须点位足够低,或者趋势足够强。

总的来看,现有的资金继续加仓的空间相对有限,在增量资金入市之前,只能是存量博弈。

带给我们哪些启示?

观察机构投资者的持仓及其变化,从不同角度,我们可以得到不同的启示,这些启示略带片面,很多时候只是在一定时点一定环境下才是有效的,供参考讨论。

1、越乐观的人,仓位越高,实际能加仓的资金越少,就越可能成为市场上最大的空头,反之亦然。

2、公募基金仍然是当前持有自由流通股最高的单一机构类型,而且,由于公募基金更加类似“一致行动人”,他们的仓位和结构调整对市场影响巨大。

3、行情生于空仓,死于满仓。

4、如果投资者都是言行一致,那么,出现一致预期时出错的概率非常大。

5、A股是机构投资者占自由流通比例接近30%,而且占比越来越大。机构投资者主导趋势,散户加大波动幅度或者提供噪音。

6、2006-2007年牛市成就公募,2014-2015年牛市成就私募。

7、中国最牛的机构投资者是全国社保基金,从2001年-2015年15年间,只在2008年亏损过。

8、当前A股最大问题在于,看好市场的人无仓可加,有资金的人不敢加仓。

9、公募爱成长,保险爱蓝筹。