针对上市公司的财务分析和评价

褚亦伟 李艳

一、公司简介与行业状况

(一)公司简介

2004年11月,乐视网信息技术股份有限公司在北京成立,到了2010年8月,在中国创业板上市,是一家专注于互联网视频及手机电视等网络视频技术的研究、开发和应用的公司,同时也是唯一一家在境内上市的视频网站,也是全球第一家IPO上市的视频网站。子公司包括乐视网(网络视频)、乐视致新(智能电视)、乐视移动(智能手机)、乐视影业(影视制作)、乐视体育、乐视控股等。集团主要从事为互联网用户提供网络视频服务、终端播放、广告投放、版权分销与制作、智能硬件等业务。其影视版权库包含十万多集电视剧和五千多部电影,正加速向自制、体育、综艺、音乐、动漫等多个内容领域发展。乐视正努力成为最具活力和影响力的科技文化融合的创新企业,打造出一个完整的生态系统,不断改变人们的生活方式,刷新用户的互联网基因生活。

(二)行业状况

自2005年国内诞生第一家视频网站后,网络视频行业在国内发展了十年。经历了从盗版到规范,从上百上千家井喷到仅剩十余家,几轮洗牌之后,行业进入了一个相对稳定发展的阶段。与之前盲目烧钱相比,各家视频网站已相对理性,对于外部剧集的购买更加谨慎,不仅确立了各自的行业位置,而且还逐步地明确了自身的内容方向和品牌定位。

现如今视频行业三分天下,BAT各掌一极,除了第一梯队:爱奇艺、优酷土豆、腾讯视频等几个有钱任性的玩家还在追求视频内容的综合性和丰富性外,其他以乐视网为首的第二梯队则以差异化内容和品牌方向迎头赶上,竞争形式更加复杂严峻,行业酝酿质变。

二、财务指标分析

(一)盈利能力

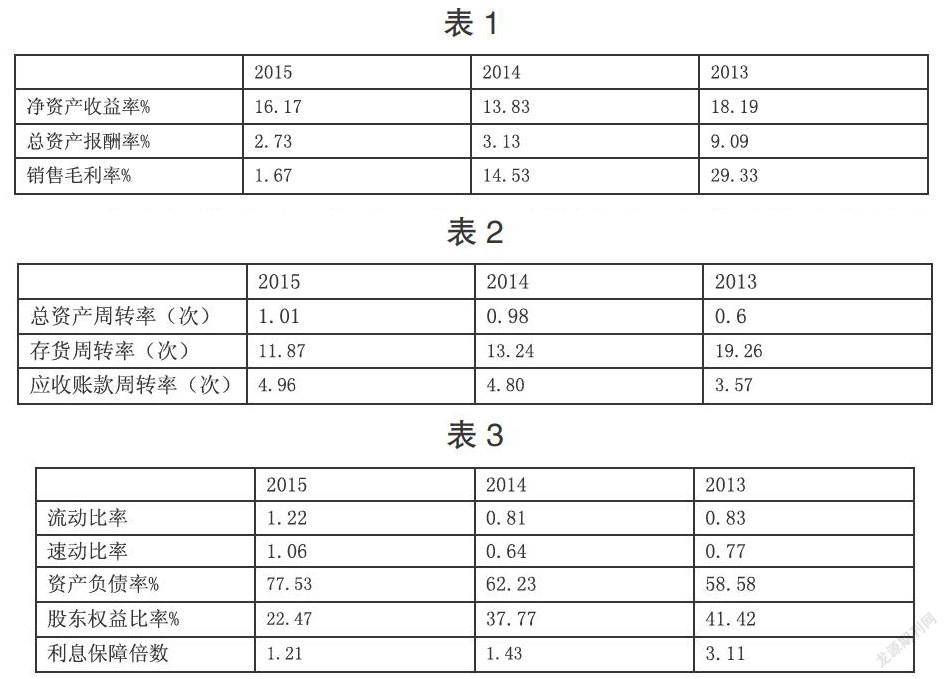

1.资本经营盈利。作为正指标,乐视网近三年的净资产收益率略有起伏,相较2013年指标还是相对下降。说明股东通过投入资本经营而获得的能力变弱,获取投资的收益也不稳定,净资产累积速度变慢。

2.资产经营盈利。净资产收益率是一个相对综合的指标,受诸多因素影响,而正相关的总资产报酬率同样逐年下降,三年下降了6%左右,表明公司资产的运用效率在下降,资产盈利能力在变弱。

3.商品经营盈利能力。销售毛利率是公司销售的基础,该指标如果过低,则不可能有过大的盈利,从2013到2015年下降了27%左右,且每年下降十几个点,说明公司的销售盈利能力在迅速减弱。

综上所述,由于早期大量购买的版权和国家重视版权保护上的进步,加上开启视频付费业务的先河,乐视网过去尚能稳健盈利,但如今布局生态,在智能终端和应用上的新业务持续发力,在2015年时就已占据营收的46%(然而在2013年之前大部分营收还来自付费会员)。乐视网盈利的基础是用户,为了争取更多的数量和保持用户粘性,只有不断购买新内容,才能保持继续经营。然而赔钱卖硬件的政策,研发投入力度增大,IP内容成本剧增,且开发成本控制不稳,成本回收期慢,牵一发而动全身,拖累了整体盈利。逐年下降的盈利水平,投资大回收慢且有待考证的盈利能力和盈利质量,对投资人来说,投资风险依然较大。

(二)营运能力

1.总资产营运能力。由表可知,公司总资产周转率稳步增长,说明其总资产流动性增强,利用效率提高,公司获得的预期收益可能性增大。

2.流动资产周转速度。存货周转率逐年下降,表现了公司销售状况可能不好,存货堆积增多,流动性下降,也有可能是公司销售战略所需,需深入研究。而应收账款周转率逐年递增,说明了公司应收账款回收速度加快,节约成本增大,应收账款管理水平提高。

综上所述,表明了乐视网在三年期间内业务扩张迅速,营运能力不断提高,公司运转效率不断提升,虽然存货流动性较差,但考虑其视频行业的因素,所以它的营运能力较与同行还是比较好的。

(三)偿债能力

1.短期偿债能力。该公司的流动比率较低,直至2015年才提升至1.22,速动比率同样如此,在2015时达到1左右,两者说明企业短期支付能力受存货和预付账款等因素的影响逐渐减小,但总体来看,动态偿付能力仍然较弱,短期流动风险仍然较大,未来债务压力随着企业经营所需资金增大而增大,公司抵抗意外风险的能力就更弱了。

2.长期偿债能力。如果流动资产不能及时地偿还短期债务,那么就要通过非流动资产变现来解决。如此一来,附加的变现损失和中间产生的现金流量差异就会给企业经营带来很大的影响。

一般地认为,资产负债率为50%时,企业的净资产能够偿清所有负债,资产结构安全。然而从2013年开始,乐视网的负债率就一路飙升至77.53%,理所应当地所有者权益比例也就下降至22.47%,资产结构相当危险。因而财务风险难以控制,债权人回收债务的可能性较小,杠杆系数过大,总体偿债能力较弱。究其缘由,公司自身“造血不足”与铺天撒网的业务产品的矛盾有很大关系,开发成本大,运营成本控制不稳,成本回收期长,前期仍然需要大量的“资金输血”。

盈利能力是影响长期偿债能力的最重要因素。剧增的负债规模同样带来剧增的利息,乐视不断地“攻城掠地”,却疏于治理,随着市场竞争程度激烈,以至后方吃紧。利息保障倍数逐年下降至1.21,作为偿还利息的保证程度指标,公司显然已经“疲于奔命”,支付利息的能力在下降,因此给长期偿债能力带来很大的压力。

综上所述,乐视网不管在短期偿债能力还是长期偿债能力都表现出较弱的水平,债务资本比重大,资产结构失衡,财务风险增大;资金周转困难,债权权益保证程度小;企业融资筹资能力再受到影响,恶性循环。其在A股上的融资计划也因此一拖再拖,靠着管理层的股权质押和子公司的融资注资的血液补充也不是长久之计。

(四)发展能力

1.单项发展能力。股东权益增长率自2013年开始大涨,在2014年达到顶峰,而到2015年又极速下降,间接说明了公司资本积累变慢,但同时净利润增长率增大,说明公司的债务压力巨大,经营成果基本都在偿还利息。2014年达到负值则可能是新开发的终端业务开展不稳定,成本难以控制。水平较高的收入增长率在2014年达到顶峰,在2015年又回落了一半左右,反映了公司在2014年的新业务开展有了较大效果,同样水平的总资产由于债务资本的投入比率增大,自然增长率也年年高。

2.整体发展能力。收入增长率在前两年超越总资产增长率而在第三年时却慢了下来,说明公司销售增长对资产投入又开始有了依赖,发展势头堪忧。而股东权益增长率在2015年之前均远远大于净利润增长率,而在2015时,已经远小于后者,体现了公司股东权益大部分来自生产经营所得,属于良性发展。

综上所述,公司的整体发展能力水平较高,而发展前景较危险,除了净利润增长率,其他个项的发展势头不乐观,未来公司能否解决销售增长不依赖资产投入和资产投入中负债的占比过大,提高盈利能力,改善财务结构,使资产积累依靠盈余的净资产,是其继续发展的关键。

三、结语

(一)存在问题与结论

乐视集团如今的发展速度有目共睹,其最重要的三步骤就是率先积累版权内容、培育付费用户、依靠软实力与硬实力的结合,现在看来时机战略是正确的。然而产品布局涉及多个新兴热点领域,而乐视服务的收入显然支撑不起乐视模式的运行,开拓未成熟的市场,赔钱卖硬件对抗其他互联网厂商,这一切一切的行动都需要钱,投资者不可能看着自己的钱一直烧着却不见回收,所以导致乐视筹资效果和筹资前景越来越差,依靠管理层的股权质押和分拆业务融资终究是竭泽而渔。

所以总体来看,乐视网存在问题有产品布局过大,收入扩张迅速,开发成本剧增,成本费用控制不稳,毛利率下降;债务压力巨大,杠杆系数不断上升,财务风险控制差;研发费用过度资本化,无形资产占比过大,潜在风险较大;行业竞争激烈,软硬件业务捆绑销售,手机端和电视端的播放业务尚处于初期阶段;估值虚高。

结论就是,乐视网还只是一家创业企业,体现了互联网行业的经营特点,处于快速发展期中,收入根基不稳固,需要不断的投资来维持运营。

(二)风险与前景

1.风险。首先视频行业是一个竞争激烈的市场,仍然还会有一些视频网站依靠传统跑马圈地持续烧钱买内容来吸引用户,行业价格竞争日益激烈。其次视频行业是国家鼓励和扶持的新兴媒体行业,未来政府对视频网站管理、影视内容版权监管以及电信资源等领域进一步规范和管理,会对公司的业务产生一些影响;同时国家加大对中央级媒体的视频网站,也会对公司的业务带来一定的影响。

2.前景。未来乐视生态中的内容与终端业务会继续保持增长,今年旗下乐视影业的加入,云计算发布会成功亮相的超级汽车,乐视体育新一轮融资,这些都为公司估值再下一城。作为净利润的重要来源,付费业务也在保持较快增长,同时随着终端销量的提升带来用户边际价值的增长。手机2015年出货量突破千万,移动端入口战略布局确定性砝码再提一筹。

作为网络视频起家的公司,乐视网起初的盈利模式单一,在这个IP大热,体验为王的时代,用户黏性会随着内容迁移和体验质量不同而改变,就拿我身边的同学来说,他们不会独独为一个视频网站长久付费,随着热播剧的下线和上线,他们会相继跟随游走,即使需要付费才能观看,他们也只会支付短期的会员费用,待剧集完结后,接着转移阵地,用户续费的忠诚度很低。而未来视频行业的发展方向,乐视的发展给了我们一些启示:企业自身生产内容,分销版权,技术研发,软硬结合,三网合一,多终端发展,最后建立自己的一体化平台,转型为一个新兴的超级媒体以此来增加用户黏性,培养用户付费习惯,围绕挖掘开发用户价值,如苹果一样,让用户彻底游走在自己的生态系统之中。

(三)不足之处

1.在内容上。由于时间匆忙,篇幅限制,专业能力欠缺,忽略了连环替代法等经济活动分析方法的运用,缺少了针对上市公司特殊指标的分析,杜邦财务综合分析,以及现金流量表具体指标的支持,尤其是现金流量,没有真实的现金流量来支撑这些数据,所有的经营活动都只是建立在白纸之上,因而财务数据分析的结果还不够准确全面。

2.在比较上。缺少对行业竞争对手的比较,缺少对其他子业务的分析,具有相对的局限性和片面性。

作者简介:褚亦伟(1994-),男,汉族,浙江温州人,宁波大红鹰学院在读本科,专业:财务管理,研究方向:财务信息化;李艳(1982-),女,汉族,河北衡水人,宁波大红鹰学院教师,研究方向:管理科学与工程,为本文的指导老师。