家电板块突围

在指数和多数板块还在底部区间盘整的情况下,以白色家电为代表的蓝筹板块带动家电股走出了一轮“小牛市”。板块中不少个股涨幅都超过50%,一些绩优蓝筹股还成功实现了股价翻番

家电板块不少个股具备业绩确定性较高、估值水平偏低以及高股息率特征。前期家电上涨的核心逻辑,正是在市场风险偏好明显降低背景下,对于地产后周期品种这类“价值白马”给予的估值溢价

随着中报披露期的到来,家电板块业绩增长扎实、估值合理的“高性价比”个股仍将是市场关注的重点

《投资者报》以个股所处子行业成长空间较大、连续3年业绩稳定高增长且今年中报业绩继续稳定增长、估值水平合理或偏低等为条件,为投资者遴选了6只备受机构关注的优质股票

自今年1月末A股第三轮股灾结束起,以白色家电为代表的家电股开始独立于大盘走势,一路高歌走出了一轮涨幅可观的“小牛市”行情。6个月时间里,板块中不少个股涨幅都超过50%,一些绩优蓝筹股还成功实现了股价翻番。

在业内人士看来,家电板块不少个股具备业绩确定性较高、估值水平偏低以及高股息率特征。前期家电上涨的核心逻辑,正是在市场风险偏好明显降低背景下,对于地产后周期品种这类“价值白马”给予的估值溢价。

对于板块后市,多家券商认为,虽然一些优质个股短期涨幅偏大,但从长期看,基于业绩确定性及相对合理的估值水平,该板块的防御性及稳健收益特征仍使之具有较高的长期配置价值。

板块“小牛市”

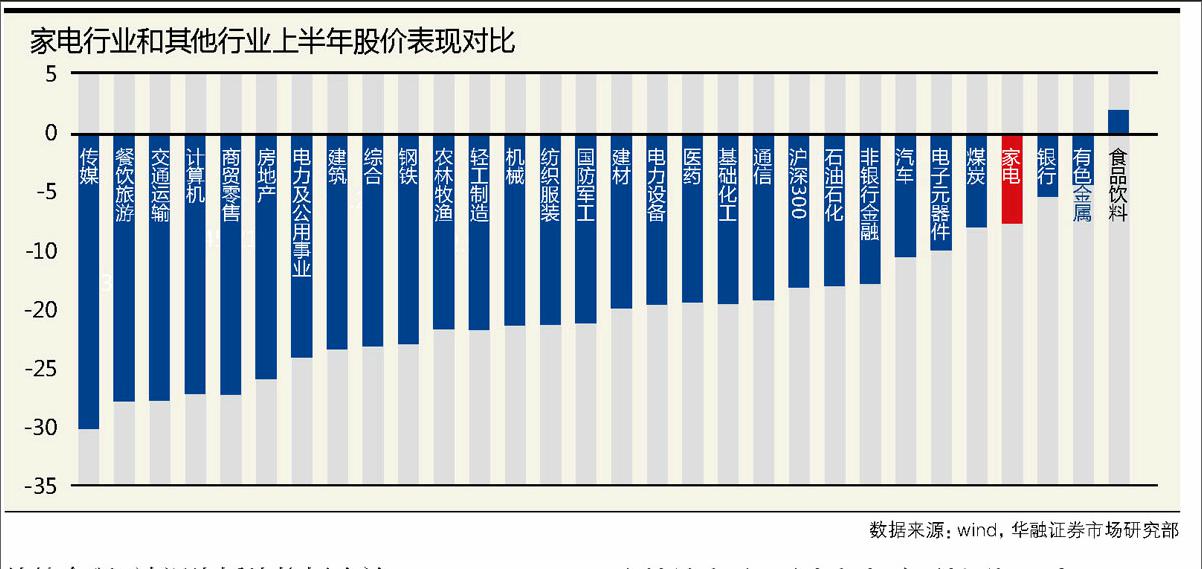

Wind数据显示,截至6月30日,沪深300 指数上半年累积涨幅为-17.2%,创业板指数为-17.7%,家电板块指数的涨幅则为-8.69%,走势明显强于指数。在申万29个一级行业中,家电板块排名涨幅榜第4位,也显著高于其他行业,显示出在弱市的市场格局下,家电板块较高的安全边际属性。

不仅如此,作为传统防御型品种,自今年1月末A股第三轮股灾告一段落起,家电板块还展现出了强劲的进攻性。尤其是在指数和多数板块还在底部区间盘整的情况下,以白色家电为代表的板块蓝筹带动板块走出了一轮结构性“小牛市”。

《投资者报》记者统计家电板块行情数据发现,自1月27日起,不少家电股就开始拒绝再随大盘回调,并在随后6个月时间“涨得多、跌得少”,反复走强。

截至7月20日发稿,作为家电板块核心子行业的白色家电,其指数就实现了49%的涨幅。个股方面,除新股或有并购重组题材的际华股份、瑞尔特、厦华电子、海立美达4只个股出现了超出1倍的涨幅外,板块龙头股华帝股份、小天鹅A、美的集团3只个股股价在此期间也接近翻番,涨幅分别高达98%、95%、93%。涨幅排在第二梯队的顺威股份、珈伟股份、新宝股份、老板电器、苏泊尔、创维数字等6只个股,同期涨幅也分别高达86%、80%、70%、67%、66%、65%。

当记者试着从更长的周期统计时,无论是截取2009年至2015年这6年的市场表现,还是2012年至2015年3年间的涨幅比例,家电板块的涨幅在近30个行业中都排名第3。这意味着看似默默无闻的家电股,其实一直都是长期收益惊人的“长跑健将”。

记者从机构持仓情况也发现,近年来各类机构对家电板块一直保持着稳健的持有状态,其所持有的家电行业市值,占行业流通值的比重基本保持在四成左右的水平。

根据上市公司一季报披露情况,家电行业中有17只个股机构合计持股占流通股比例均超过五成,而海信科龙、秀强股份、天银机电、九阳股份、顺威股份、小天鹅A、日出东方、老板电器、海立股份、兆驰股份、四川九洲这11只个股机构合计持股占比均在六成以上。从持股数量来看,青岛海尔、TCL集团、格力电器、四川长虹、兆驰股份等个股机构持股数量均超过10亿股。

从机构持仓的家电子行业比重看,机构持股子行业的比例与其成长性具有较高的相关性,成长空间广阔、业绩增长有保障的子行业更易获得机构青睐。

具体到个股,2015年最受机构资金青睐的家电股是小天鹅A。该股当年同时受到了基金、券商集合理财和社保基金加仓,加仓变动比例合计10.03%。

今年一季度,新宝股份分别受到了基金、保险和社保基金加仓,天银机电分别受到了基金和社保基金加仓,华帝股份分别受到了社保基金和其他机构加仓,格力电器分别受到了保险和QFII加仓。

固有优势突出

在业内人士看来,板块业绩确定性较高、估值水平偏低以及龙头股的长期高分红政策,是家电板块受到资金青睐的关键所在。

当前,随着两市中期业绩预告的陆续公布,家电板块整体业绩优势将得以延续。

Wind数据显示,家电行业60家上市公司中已有38家发布上半年业绩预告,预计首亏、续亏、预减、略减的公司合计仅为9家,其余29家公司预喜,占已经发布业绩预告公司的76%,行业整体表现好于预期。

上市公司方面,老板电器预计上半年净利润为3.7亿元~4.3亿元元,净利润同比增幅为20%~40%;华帝股份预计上半年净利润约为1.4亿元~1.7亿元,增幅约为30%~50%,苏泊尔同期净利润预计为4亿元~5亿元,增幅约为0%~30%。

从估值水平看,《投资者报》记者查阅Wind数据发现,即便经历近期的持续上涨,当前家电板块的市盈率水平与其他板块相比仍然偏低。

数据显示,截至7月20日,家电板块整体市盈率为24.20倍,在申万26个一级行业中(剔除有色金属、国防军工和钢铁三大市盈率为负的行业)排名第18位。其中,格力电器、青岛海尔、美的集团以及海信电器等龙头品种的滚动市盈率(TTM)分别只有8.3倍、12.65倍、13.2倍以及16倍,远低于行业整体估值水平。

与家电同属防御性、大消费概念的其他品种,如医药、食品饮料和服装板块,其市盈率都超家电板块,分别达到48.86倍、41.38倍和31.89倍。

在市场风险偏好降低和市场预期收益率下行的双重影响下,家电板块不少个股长期稳定的高分红政策也是板块受到市场资金青睐的一个重要因素。

业内研究人士指出,横向对比来看,2015年家电行业的股息率水平仅次于银行,在申万28个一级行业中排名第2位。而从行业纵向情况来看,2012年~2015年,家电板块的股息率也呈现出明显的逐年攀升之势。

以格力电力为例,上市20年来,格力电器已经累计分红17次。近如2014年,公司的分红方案是10转10派30元,分红总金额超过90亿元。2015年虽然公司出现了上市以来的首次营收和净利润双双下滑,但仍然向全体股东送出了每10股派发现金红利15元(含税)的“大礼”。

统计显示,当前格力电器的股息率已经达到7.80%,超高的股息率也让公司股票具有类债券属性。其长期稳定的现金分红政策还吸引了包括证金公司、中央汇金以及前海人寿、安邦保险等各类长期资金竞相涌入,甚至格力的老对手美的集团控股股东也在2015年悄然潜伏其中。

当然,家电板块也并非都是优质标的。在板块一片欣欣向荣的形势下,也有一些问题公司,即使当前仍处于估值低位,但因为蕴含较大的投资风险,也需要投资者谨慎辨别,注意回避。

估值中枢提升

家电板块在今年上半年震荡市况中走牛,除了受到前述三大固有优势支撑外,还受到了多个阶段性内外因素同步改善的推动。

内因方面,2014年地产周期的下行致使家电行业增速有所放缓,但这一情况自2015 年上半年开始,伴随着地产宽松政策的持续出台和商品房成交数据的不断改善已经发生转变。

长江证券指出,在地产回暖滞后带动效应的影响下,家电行业的终端需求持续受益,加之人民币贬值背景下的出口复苏等超预期因素的推动,前期压制家电板块估值的基本面情况正在不断改善,尤其格力、美的等白色家电龙头基本面有望拐头向上,并逐步回归稳健增长通道。

此外,美的集团进军智能制造、格力电器涉足新能源汽车,以及海尔跨境收购GE,三大龙头集体跨界、跨境的并购动作,在提升个股的资金使用效率的同时,也为公司成长打开了新的空间。而板块龙头公司的多元化布局,也为家电行业短期估值的提升提供了催化剂。

外因方面,受风险偏好降低以及预期收益率下行的影响,大量低风险资金,如险资等加大了对A股市场中稳健价值股的配置,这也是推动此轮价值龙头估值重构的关键。

而今年上半年随着监管政策边际的转变,部分转型和壳资源公司风险偏好持续承压。聪明的市场资金在领会了监管层打击炒作、引领价值回归的政策意图后,配置方向快速向业绩稳定型品种集中。

以保险资金为例,险资持有家电行业的市值绝对值自2014年四季度以来明显攀升,截至今年一季度,保险持有家电市值占行业流通A股比例水平为2.52%,高于2008年以来2.21%的平均水平。

此外,在动荡的市场之中,白酒、中药等“低估值+绩优+消费类”板块接连大涨的带动效应明显,具备相似属性的家电板块接棒白酒、医药走出不俗行情在情理之中。

尤其是贵州茅台股价强势上行,不仅显示了市场对于优质消费股价值的重估,同时也为优质消费蓝筹估值提升打开新空间。诸如格力电器、美的集团等白电蓝筹10倍左右的PE水平,无疑既有较强的安全边际,同时基于估值提升逻辑也有强势上行空间。

6家公司格外受关注

随着中报披露期的到来,家电板块业绩增长扎实、估值合理的“高性价比”个股仍将是市场关注的重点。

《投资者报》以个股所处子行业成长空间较大、连续3年业绩稳定高增长且今年中报业绩继续稳定增长、估值水平合理或偏低等为条件,遴选了6只备受机构关注的优质股票,供投资人参考。

首先,从家电子行业发展空间看,厨电被公认为是家电子行业中增速最为确定品种,其次是小家电,其行业形势也较为乐观,二者均属于受益于消费升级,子行业成长空间较大、估值也较为合理的品类。

在厨电板块中,老板电器因为成长确定、估值合理,被视为板块的领头羊。

从老板电器近3年来的年报业绩数据可以看到,该公司3年来净利润增速均在40%左右,远超同期行业平均15%的净利润增幅。今年一季度,该股净利润增幅仍然达到37%,已经发布的中报业绩预告也显现,其中期利润增幅将在20%~40%之间,增长相当稳健。

长江证券研究员徐春指出,今年二季度厨电行业景气度环比一季度或有提升,在此背景下相关上市公司业绩表现更值得期待。预计老板电器中报收入好于一季度,且业绩仍延续稳健高速增长。

虽然该公司股价在上半年已经出现了不小的涨幅,但在业内研究人士看来,持长期投资策略的投资者依然可以将其选入股票池,逢低吸纳。因为从长期看,厨电因为竞争格局良好,高端化、集中度提升趋势明确,行业收入仍有翻倍空间。

小电器方面,新宝股份因为近年来利润翻番式的高增长,也受到了市场的关注。

根据该公司3年来的业绩数据,其2013年净利润同比增幅为7%,2014年为11%,2015年已经达到37%。当前该公司的盈利高速增长还在延续,今年一季度净利润增幅为34%,已经发布的中期业绩预告显示,1~6月,新宝股份归属母公司净利润预计将达到1.2亿~1.5亿元,比上年同期增长20%~50%。

该公司是我国西式小家电龙头,品类扩张、内销发力将带动收入稳定增长,创新产品占比提升、平台化自动化降低成本将带动盈利能力持续提升,同时也显著受益于人民币贬值。

国泰君安证券分析师曾婵分析指出,人民币贬值对国内出口整体将有较好拉动,利好出口企业。新宝股份约90%的收入来自于出口,大部分均是以美元计价和结算。2011~2012年人民币持续快速升值,影响毛利率下降3.1%、2.2%;从2015年下半年开始,美元兑人民币汇率进入上升周期,人民币贬值推动公司的毛利率持续上升,预计未来3年利润将翻番。

另一只保持业绩高速、稳定增长的小家电龙头是爱仕达。近3年其净利润同比增速分别为40%、89%和36%,预计今年中期净利润将达到7000万元~9800万元,比上年同期增长20%~70%。

爱仕达作为厨房小家电市场二线品牌、炊具市场一线品牌、炊具出口市场龙头,受益于炊具、厨房小家电市场整体稳健增长,以及员工和经销商持股计划对公司管理效率的提升,2015 年以来表现明显活跃,边际改善趋势显现。公司2015年还以4.35 亿元参与设立前海再保险公司,占股14.5%,将于2016 年下半年完成投资。

广发证券表示,看好公司在开发新客户、推出小家电新品、调整渠道结构等方面的持续投入,短期业绩有望实现快速增长。长期来看,如果公司控制好在家居业务方面的投入节奏,业绩实现稳健增长的概率仍然很高。预计爱仕达2016~2018年净利润为1.61、2.01和2.38亿元,同比增长将达到42%、25%和18%。

白色家电一直是市场中优质蓝筹的代表,其中美的集团、格力电器及小天鹅A作为行业龙头,因为持续稳健成长、低估值及高股息率等特征,无疑是家电板块的重点配置标的。

这其中,小天鹅A近年来在内外因共同驱动下,其收入增速持续领跑二线白电,2013年~2015年的净利润增幅分别为22%、69%和32%,今年一季度净利同比增长31%。在白电龙头中属于一枝独秀的绩优品类。

2014年以来,鉴于去库存对白电尤其是空调行业营收产生压制,使得格力电器和美的集团营收出现增速下滑。但基于去库存进程步入尾声以及低基数效应,预计未来几个季度白电龙头销量及收入增速将呈现持续改善趋势。

此外,美的集团和格力电器的出口业务占比较大,外汇资产较多,因此二者还将受益于人民币贬值以及出口复苏,其中的估值修复机会值得关注。