无形资产在企业并购中“价值贡献度”研究*

聊城职业技术学院 张 蕾

无形资产在企业并购中“价值贡献度”研究*

聊城职业技术学院张 蕾

摘要:本文基于2012-2015年上市公司数据,引入“价值贡献度”的概念,利用普遍通用的研究方法,测算出无形资产在企业并购中的价值贡献度的高低,解决无形资产在并购中价值难以准确计量的问题。本文研究的核心是无形资产在企业并购中价值的体现与新价值的创造中的贡献如何,研究结果表明无形资产价值贡献度越高,无形资产在并购中的转移及提高并购方核心竞争力的能力就越强。

关键词:企业并购无形资产价值贡献度

一、引言

随着高速运转的经济时代的来临,无形资产已成为经济发展的重要“推手”。无形资产作为企业创造价值的源泉更是企业竞相争夺的对象。据2015年第1季度的报表数据显示,沪深股市2800家上市企业中,中国交建拥有无形资产金额最高,其无形资产拥有量达1058.70亿元,占到总资产的16.55%。该企业股票公允价值为14.96元/股,账面价值为1.38元/股,其公允价值是账面价值的10.84倍,这样的数据分析结果说明,企业的市价远远高于其账面价值,究其原因,企业账面价值评估时具有价值创造力的部分资源被忽视了。企业价值估算差距如此之大,值得思考。

企业并购是中国企业资本积累,规模扩张和增强竞争力的重要途径,是重估和创造企业价值的体现,同时还是并购的企业双方要素整合,配置优化和资源共享的过程。并购过程中目标企业价值评估的方法主要是DCF模型和期权定价法。前者被认为是最有效和最成熟的价值评估方法,其注重货币时间价值对企业现金流的影响;后者作为DCF模型的改进,将决策者的决策调整柔性纳入模型进行评估。通过对两者的比较分析可以更好估算目标企业价值。诺贝尔经济学奖得主詹姆斯.托宾于1969年提出著名的Tobin's Q理论,该理论将重置成本代替了账面价值,用市场价值比重置成本的结果与1比较,来证明企业是否创造了超额财富,进而估算出企业无形资产的价值。

因此,在前人研究的基础上,本文引入“价值贡献度”对无形资产在企业并购中的影响进行研究,提出价值贡献度越高,无形资产在并购中起的作用越大,目标企业的无形资产在并购转移后,决定了并购企业核心竞争力的提升;反之,亦然。

二、无形资产与并购目标企业价值相关性分析

(一)无形资产与并购目标企业价值关系

(1)无形资产的形成与创造是衡量企业核心竞争力高低的标准。关于企业核心竞争力理论研究,无论是Barton (1992)的“知识论”,还是Meyer与Utterback(1993)的“技术与技术创新论”,无疑都将论述的着眼点放在了无形资产上。实践方面,海尔集团的品牌、战略创新、企业文化和服务四大核心竞争力;新东方的智力资本核心竞争力;苹果公司的技术创新和营销核心竞争力。这些核心竞争力都是无形资产。企业要在竞争中保持较高的盈利能力,必然要不断的形成与创造无形资产。

(2)无形资产是并购中提升企业价值的异质核心资源。从美国五次并购浪潮到英、德大规模企业并购,再到我国自20世纪80年代开始的并购浪潮中,成功的并购案大都凸显了无形资产的地位,无形资产即是成功并购案的“驱动力”。2008年9月,可口可乐以12.2港元/股高出汇源4.14港元/股,溢价1.95倍,总对价24亿美元收购汇源。此并购案说明,可口可乐看中的正是汇源的价值——无形资产,汇源果汁作为中国果汁行业第一品牌,拥有牢固的消费者群体以及果汁原汁基地、分销渠道等。

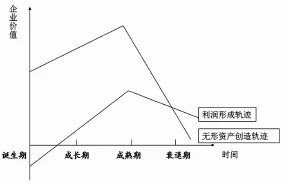

(二)无形资产对并购目标企业在不同生命周期的价值贡献作用机理分析美国思想家Ichak Adizes最早提出企业生命周期理论,他将企业看成和人一样有着独特的生命轨迹,分为发展、成长、成熟和衰退阶段。Utterback和Abemathy(1975)就以生命周期的观点,提出了著名的U-A模型。该模型认为在企业发展和成长期是以创新产品为主,到了企业成熟期创新点由产品创新过渡到工艺创新,最后,衰退期产品创新和工艺创新都降到最低点。因此,无形资产的形成与创造与企业的生命周期成正相关性。如图1所示:

图1 无形资产形成与创造与企业生命周期的关系图

图1显示,在企业成立初期时,企业面临最大的问题就是生存,处于这个时期的企业产品需要有新技术的支持,才能打开市场销售渠道,因此需要加大无形资产研发支出的投入,这个时期无形资产对企业价值的贡献是较强的,但由于前期投入较大,利润可能会出现负数;随着企业逐渐壮大进入成长和成熟期,企业的利润会达到最高值,同时前期投入在这两个时期开始有了回报,无形资产的形成与创造进入了活跃阶段,同时对企业价值贡献达到最高值;当企业进入衰退期,利润会大幅下降,企业对无形资产的研发支出也会随之减少,创新能力下降到低点。

三、“价值贡献度”模型建立与说明

价值贡献度反映无形资产对企业收益带来的贡献进行具体数值的估计,其实质是无形资产可以给企业带来多少超额收益或利润,因此,某时期现金流的多少取决于企业无形资产的拥有量和有效性。

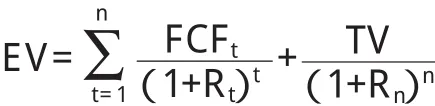

(一)DCF模型1906年Irving Fisher在《资本与收入的性质》一书中提到资本价值理论,1930年在原有基础上进一步发展,创立了现金流量折现模型,成为DCF法。该模型的检验公式为:

其中,EV代表企业价值,FCFt指被评估企业第t年的自由现金流量的预测值,Rt是第t年的折现率,TV代表目标企业的终值,n代表预测期间。该模型运用的思路首先预测评估目标未来各年的自由现金流量,然后计算出经风险调整后的资本成本,用它作为折现率计算出未来现金流的现值,累加后得出公司的价值。

(二)引入“价值贡献度”,修正DCF模型DCF模型是从现金流和风险的角度考虑并购中目标企业的价值,在风险变量不变的情况下,现金流越大,公司的价值就越大;在现金流变量不变的情况下,风险越大,公司的价值就越小。但是该模型缺少某一单项如无形资产,所带来的超额现金流对企业价值的影响程度。本文建立“价值贡献度”模型,检验无形资产在企业并购中的价值贡献。

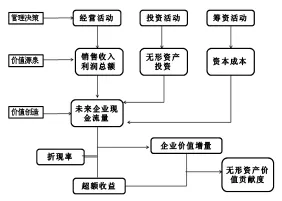

图2 无形资产“价值贡献度”模型建立基础(来源:作者)

(1)模型建立基础。如图2所示,本文认为无形资产的高低取决于其给企业带来的超额收益的多少,由于无形资产看不见、摸不着,但因为其可辨认性及给企业带来的超额利润,鉴别期存在价值的高低。利用超额收益的价值与企业增量的比值来进一步确定无形资产价值贡献度。

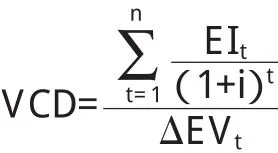

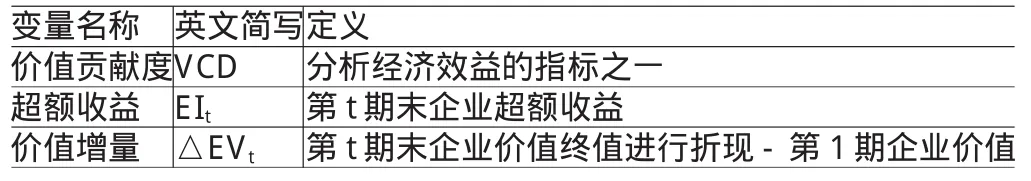

(2)模型公式。结合以上分析,本文建立价值贡献度模型如下:

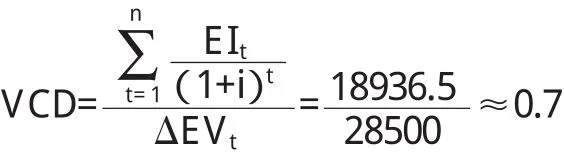

(3)模型变量分析。由于各个教材中关于模型变量项目不完全一致,本文根据我国公司财务报表项目的特点进行适当的调整。

表1 模型变量定义

(4)模型验证。如果价值贡献度模型通过检验,数值越大表明无形资产对企业价值的影响越大,并购后将提高并购方的核心竞争力,将给并购企业带来超额收益,并购行为是可行的。

四、实证检验与结果分析

(一)样本选取为了增强实证结论的代表性和说服力,本文选取的样本为2015年并购案例,并购案中的两家企业均为上市公司,通过分析目标企业数据,进一步说明无形资产的贡献程度对并购企业核心竞争力的影响大小。预测在并购后,目标企业将对并购企业的核心竞争力产生多大影响,是否会带来超额收益,并购行为是否成功。

(二)检验分析

(1)求超额收益现值。从表3数据分析来看,超额收益率成收敛趋势,符合经济发展的规律,取超额收益率均值0.55%作为目标企业的超额收益率。根据表2和表3得出的数据取均值,预测目标企业未来五年的营业收入和超额收益如表4所示。

表2 目标企业2010-2014年营业收入、利润情况表

表3 2010-2014年利润总额/销售收入情况表

表4 超额收益现值计算表

(2)求企业价值增量△EVt。由于选取的样本是2015年刚刚并购成功的公司,因此企业价值的账面价值取2014年资产负债表股东权益账面价值,市价取并购价,得出样本企业的价值增量。将数据带入公式得到企业价值增量:

△EVt=EVt-EVt'=162200-133700=28500(万元)

(3)求价值贡献度。根据上述的求解,得到超额收益现值。本文认为超额收益是由无形资产带来的,通过超额收益的现值计算得出样本企业无形资产评估价值,用评估价值与企业价值增量相比,便得到无形资产在企业并购中的价值贡献度。

(三)结果分析样本中目标企业的无形资产在并购中的价值贡献度为大于零,结果显示目标企业的无形资产对未来并购企业的核心竞争力是正相关,同时结果显示目标企业的无形资产会给并购企业带来超额收益,该并购案例是成功的,并购行为是可行的。

五、结论

根据以上分析,本文得出以下结论:在企业并购过程中,无形资产的价值贡献不能被忽略,无形资产的价值贡献度影响着并购成功后对并购企业的价值增量和核心竞争能力。当价值贡献度VCD>0时,并购中目标企业的无形资产将给并购企业带来超额收益,并购行为是可行的,并购企业核心竞争能力会得到某种程度的提升;当价值贡献度VCD<0时,并购中目标企业的无形资产将不会给并购企业带来超额收益,并购行为是失败的,并购企业核心竞争力会在某种意义上消弱。

事实证明,我国对无形资产价值贡献的研究还处于初级阶段,这需要在研究过程中经常进行回顾和总结,帮助并购中的双方分析判断并购行为的可行性,以及并购后给并购双方带来的影响。需要说明的是,本文数据多为预测数据,结果难免会出现偏差。如果在本文研究过程中剔除商誉因子带来的影响,会使研究结果更具有可靠性,这也是后续研究的方向。

参考文献:

[1]闫楷文:《资本成本、企业生命周期和研发投入》,厦门大学2014年硕士学位论文。

[2]上海国家会计学院:《企业并购与重组》,经济科学出版社2011年版。

[3]崔劲、朱军:《资产评估案例》,中国人民大学出版社2003年版。

(编辑刘姗)

*本文系山东社会科学规划项目“无形资产在企业并购中的价值贡献研究”(项目编号:14CGLJ05)阶段性研究成果。