欧债危机:一个博弈分析框架

张 弛

(福建师范大学经济学院,福建 福州350117)

欧债危机:一个博弈分析框架

张弛

(福建师范大学经济学院,福建福州350117)

[摘要]欧债危机是欧洲诸国由利益驱使后产生的博弈结果。建立多种博弈模型对欧债危机分析并求解,各博弈模型相应的均衡解表明:欧债危机的起因、扩散及解决方案均可由欧元区各国多方博弈的结果进行解释。欧元区各成员国在加入欧元区前应该更好地权衡利弊得失,而我国既要释放支持欧元区的友好信号来共同抗衡美国的金融霸主地位,又要低价收购欧元区实物资产来降低持有美元债券的风险。

[关键词]欧债危机;欧元区;博弈分析

2009年11月,希腊政府宣布当年财政赤字对GDP比为13.7%,并非预期的6%,金融市场开始出现恐慌,希腊国债收益率和CDS价格急剧上升。以希腊为首的欧猪五国(括希腊、葡萄牙、西班牙、爱尔兰、意大利在内的五个遭受债务危机国家,英语简称PIIGS)主权债务大比例上升,国际三大信用评级机构纷纷调低了这些国家的信用评级,导致了市场恐慌和金融市场的恶性循环。欧债危机受到世界各国政府和人民的关注,至今仍未得到很好的解决。

关于欧债危机产生的原因,学术界持有多种看法。Nowotny(2012)[1]和Cooper等(2012)[2]都将欧债危机归因于欧元区统一货币政策和独立财政政策相互之间的矛盾。肖立晟(2012)[3]则认为欧元区的建立缺失了部分基本条件。余永定(2010)[4]和丁原洪(2012)[5]认为欧洲的高福利政策是拖垮财政的重要原因。Sen(2012)[6]从政府政策和民主意愿的对立分析,认为欧债危机实际上是从民主赤字到财政赤字的政治危机。Blundell-Wignal(2011)[7]则将欧元区经济增长缺乏动力、各成员国竞争力相差悬殊认为是欧债危机根本的原因。应霄燕(2011)[8]认为欧债危机是由资本主义基本矛盾深化所导致的。国内外学者对欧债产生的原因各抒己见,但目前尚未有从博弈论角度分析的。笔者认为,此次席卷全球的欧债危机是欧洲诸国由利益驱使后产生的博弈结果。

一、 欧债危机的两人博弈

在构建分析欧债危机的博弈模型框架时,首先将欧元区各国简单划分为以希腊为代表出现债务危机的国家和以德国为代表的欧元区中坚力量,在此基础上,构造一系列两人参与模型,用于分析自希腊加入欧元区开始的一系列欧债危机重要事件。

(一) 希腊加入欧元区的博弈

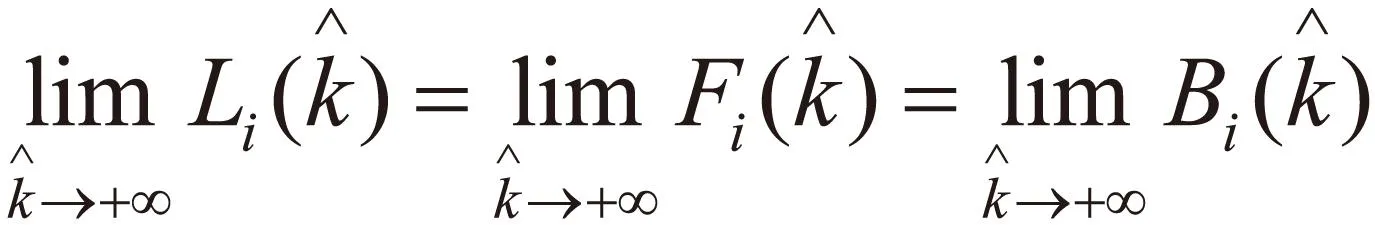

(1)

(2)

(3)

1992年欧洲共同体部分国家签署的《马斯特里赫特条约》(以下简称《条约》)规定,加入欧元区的国家预算赤字不得超过国内生产总值的3%,负债率应低于国内生产总值的60%。这两个条件希腊都无法满足,高盛通过设计货币掉期交易和把未来各种税收作抵押,使得希腊在账面上满足《条约》的要求。对于希腊和德国而言,被掩盖的10亿欧元债务都是心中有数的,只是希腊加入欧元区这样一个“双赢”的纳什均衡让二者都有意识地忽略了这个事情。至于希腊将来可能存在的债务问题,希腊政府寄希望于依靠欧元区的援助和扶持,而德国政府则把这个问题分摊至欧元区每个成员国身上。

(二) 欧债危机产生的博弈

欧债危机产生的根本原因在于次贷危机爆发前,希腊和欧元区诸国签订了有强制力的协议或盟约,此时整体收益在欧元区内部分配,是一个合作博弈;而次贷危机爆发后,希腊和欧元区诸国面对低迷的全球市场,置部分协议于不顾,纷纷采取各自利益最大化或损失最小化的政策,此时博弈属于非合作博弈情形。

在合作博弈中,设N是参与人的集合,M是N中的一个联合(M⊆N),υ(M)是定义在联合集上的收益函数。如果存在υ(M)>∑v(i),(i∈M),则称该合作博弈是本质的,存在有净增收益的联合;如果υ(M)<∑v(i),(i∈M),则无法构成合作博弈。合作博弈以参与人集合能获得共同最优结果来表示,其收益必然大于参与人进行非结盟时的总收益。假设最终收益可比较,并且转移支付是可行的,那么合作收益可以用单一数字(例如货币单位:欧元)进行表示;否则博弈的最优结果只能是帕累托最优集。而合作博弈框架下往往存在“双赢”“共赢”的可能性,它通常能使各参与人获得更高收益,这也是希腊加入欧元区的原因。

(4)

(三) 欧债危机后果的博弈

希腊银行主要融资途径是政府债券作抵押,当债务危机产生时,偿债能力大幅下降,国债违约风险大幅上升。希腊银行难以从其他地方获取资金,不得不依靠廉价的欧洲中央银行贷款。银行间拆借市场上的资金需求增加,危机逐渐向欧洲银行业蔓延,欧洲货币市场流动性骤然加剧,同业拆借利率上升。由于担心债务危机进一步恶化,大量热钱迅速从欧元区转向美国,欧元对美元汇率大幅下降,遭遇次贷危机影响的诸国不得不面对经济复苏困难的窘境。2009年欧元区所有国家实际GDP增长均为负值,2012年有11个国家实际GDP增长为负,2013年有9个国家实际GDP增长为负值,截止2014年底,仍有3个国家实际GDP增长为负(数据来源于IMF)。

面对每况愈下的形势,摆在希腊面前的不外乎两条路:一是退出欧元区,重新获得独立的货币政策制定权,效仿日本,即使拥有高债务,也能通过大量发行货币进行融资,凭借铸币税来偿还债务;二是不退出欧元区,寄希望于国内紧缩财政和外部援助来撑过这段时间。实际上,希腊政府采取了第二种做法。而对于德国来说,同样面临两种选择:一是放弃希腊,促其退出欧元区;二是继续实施援助。

在一个简单终止博弈中,每个参与人的唯一选择就是合理选择行动“停止”,一旦有参与人终止了行动,那么他对未来博弈将不产生任何影响。如果参与人i在时期τ 依然以希腊和德国为例,考虑一个两人参与的终止博弈,并且用完美子博弈均衡进行分析。一旦希腊自主选择退出,或是德国选择终止援助,那么剩下的参与人面对的是一个简单博弈,只需选择效益最大化的策略即可。假设参与人都选择继续博弈,没有人选择停止的子博弈,那么两个参与人的收益可以用时间k的函数来表示,即是有: (5) (6) 参与人i在时刻t停止的概率为dGi(t)。 该收益函数表明无论希腊和德国两个参与人哪一个作为博弈先行者终止该博弈,它的收益都会受到追随者行为的影响,并且对于该二人动态博弈而言,存在有两个纳什均衡:一是两个参与人都选择终止博弈,二是两个参与人都选择继续博弈。 假设希腊和德国都选择终止博弈,那么对德国而言,希腊退出必定会产生多米诺骨牌效应,类似于希腊的其他欧元区外围成员国会遭遇政府债券收益大幅上涨的拖累,债务危机会继续向周边国家辐射。或者是西班牙等债务问题严重国家将步希腊后尘,纷纷退出欧元区。同时,国际货币投机者会将目标转向下一个脆弱的国家。因此希腊退出欧元区可能产生以下两种情况:一是欧元区乃至欧盟彻底崩溃,这个本意是联合西欧诸国抗衡美国霸主地位的发达经济体将彻底消失;二是欧元区不得不抛弃这些主权债务问题比较严重的国家(欧猪五国实际GDP占欧元区37%),甚至抛弃更多经济实力弱小的国家,重新建立一个只允许满足最优货币区条件的国家才能进入的核心货币区联盟[9],那么欧元区将名存实亡。而对于希腊而言,虽然退出欧元区后能重新制定货币政策,以铸币税来解决目前的债务问题,但长期看来,希腊也失去了欧元区诸多优惠政策。对于一个几乎没有工业支撑、主要依靠旅游和船运的国度来说,无论是对国家经济短期复苏、偿还债务,还是经济长期可持续发展而言,都不是明智的选择。希腊退出欧元区对于希腊和德国而言是一个零和博弈,因此两个参与人都选择终止博弈的概率是极小的。这也是第三轮规模达860亿欧元的对希腊援助方案达成的重要原因。同时,之前被视为希腊债务谈判最严厉的批判者——德国财政部长Wolfgang Schaeuble表示,德国从未希望希腊退出欧元区,希腊政府也表示,即使政府换届选举也不会选择退出欧元区。 (四) 欧债危机解决方案的博弈 希腊解决自身债务问题的方法可以概括为:增收、减支、外援。增收即是增加财政收入,促进经济复苏,增加税收;减支即是削减财政支出,减轻财务负担,降低公务员工资和调整过高的社会福利保障;外援即是依靠欧盟的援助,通过减轻债务和直接划拨救济款来缓解债务危机。对此,仍使用希腊加入欧元区的博弈框架来进行分析。 1. 增收 2. 减支 3. 外援 外债是依靠援助来熬过这段时期,并期望在这段时期内实现经济恢复或是财政支出大幅减少的有效政策。虽然外援是治标不治本的方法,却是短期解决希腊债务危机的最好方法。包括德国、IMF等诸多国家和组织在内,希腊负债总计2428亿欧元。无论是债权人减免债务,还是无偿或额度极小地有偿给予援助,都能让希腊政府很好地解决当前的问题,但是这是难以实现的。以德国为例,作为持有希腊政府债券最多的国家,它不会减免所有债务,即使减免也只会减免小部分债务。同时,德国给予希腊的援助并非无偿的,尽管德国经济研究所(LWH)在报告《德国在希腊危机中受益》中表示,希腊债务危机使得德国政府债券收益率大幅下降,受到投资者追捧,这让德国节约了约1000亿欧元的借贷成本,并且在解决希腊危机的过程中,不少德国企业以极低价格收购希腊诸多资产,获利颇多。2015年1月25日希腊政府新执政党领导人Alexis Tsipras推出了《塞萨洛尼基纲领》,主要内容有:增加政府投资;逐渐恢复养老金;勾销大部分公共债务;停止公共资产私有化。该纲领受到民众的热烈欢迎,又构成了一个新的两人博弈。一方面,Tsipras希望能无偿减免债务(即勾销大部分的公共债务)和停止以公共资产换取债务减免的行为;另一方面,以德国为代表的国家和组织不会无偿减免债务,并且期望能以低价收购更多公共资产,从中牟利。如果印制欧元来解决希腊债务危机的话,以德国为代表的债权国家将损失自身利益。希腊和德国需要寻找一个新的均衡点来实现这个纳什均衡。为了得到德国联邦议院批准的第三轮总额860亿欧元的救赎资金,希腊政府被迫签署了从养老金改革到国有资产变卖等严格条款,而Tsipras则宣布辞职,并宣布大选提前。不难看出,此次博弈以希腊退让结束。 二、 欧债危机两人博弈的扩展 对于不得不面对欧债危机的欧元区诸国来说,如何在危机中博弈使得自身利益最大化或损失最小化已成为重中之重。现将希腊和德国的两人博弈扩展至整个欧元区,可以将这个博弈视为一个多人参加的多阶段博弈。 (7) 其中算子Eσ表示策略组合σ生成的分布的期望,ε<1表示未来效用对现在的贴现因子,f()表示参与人i的目标函数,它是可导的。式(7)表示单个参与人的收益取决于各个参与人的历史行动hk以及在博弈中采取的混合策略σi。 各个参与国在追求自身效益最大化的过程中,不可避免地会对其他国家的利益产生侵害。参与国退出欧元区成为了摆在台面上最容易也是最明显的纳什均衡解,只是这个均衡是一个零和博弈,欧元诸国都不希望看到这样的局面产生。但是适合所有参与人利益的共同协议却无法达成,这场危机博弈似乎无法实现帕累托最优,也就是说该博弈将无限期持续,此次危机得不到真正解决,这形成了典型的阿罗悖论。但无论是由过往解决危机的事实还是经验可知,欧债危机即使花费的时间和精力再多,也必定有解决的一天。如果以科斯定理对该问题进行分析可知:现在的博弈只是探寻在危机下各国愿意接受交易成本程度的一个过程罢了,一旦交易成本确定或大致确定,欧元区诸国达成共同协议,那么这场在欧元区上演的危机博弈也将划下帷幕。 三、 欧债危机的教训和中国的应对策略 此次希腊的债务危机席卷整个欧元区,表面上是由于“欧猪五国”政府偿债能力欠缺和世界经济形势普遍低迷,其根本原因却是欧盟诸多政府首脑的多方博弈产生的结果。在希腊债务危机初显苗头时,希腊和欧盟本可以谈判协商解决方案,但是合作博弈的失效使得希腊和欧盟在追求自身损失最小化的博弈过程中错过了化解欧债危机的最佳时刻。随后,金融工具和金融衍生品的高杆杠性及各行业之间的紧密关联使得希腊政府债务危机蔓延至整个欧元区。希腊政府内部政权博弈和外部与德国的援助条款博弈使得欧债危机迟迟得不到解决。 希腊放弃货币政策的独立性加入欧元区,其本意是进一步提高国家的经济发展实力,实现生产的多样化、高效化、专业化。但希腊加入欧元区后GDP并没有显著增长,居民实际购买力也没有显著提高,反而为了加入欧元区付出了昂贵的代价;而德国希望欧元区吸纳希腊来增强欧元区的整体实力,并且期望将可能产生的问题分化至其他经济实力较强的国家共同承担。但当“欧猪五国”的债务问题产生并蔓延至整个欧元区时,欧债危机的解决方案形成了一个囚徒困境,任何一个国家都不愿意成为此次欧债危机的最后买单人。试想,如果希腊当时并没有选择加入欧元区,债务问题就可以通过印发钞票解决;甚至是希腊根本不需要货币掉期交易,也不需要以未来收入提现使用,只需要以借新债偿还旧债来弥补财政赤字。这样既能保证国内政局稳定,又能避免债务问题的彻底暴露。 对于此次欧债危机,中国一方面需要释放一系列支持欧洲、支持欧元区良好运作的信号,拉拢一个强盛的欧盟对于中国经济的长期发展是十分必要的;另一方面,中国需要抓准时机认购欧洲企业股权或者低价购买实物资产,轻言救援不符合中国利益,同时可借助这次欧债危机来分散美元资产的风险,避免因美国以美元贬值和提高通货膨胀率来摆脱债务而给中国带来损失[10]。如何寻找一个既能有效援助欧洲、共同抗衡美国金融霸主地位,又能有效降低持有美债的风险、抓住危机中实现效益增长机遇的均衡点是中国在这场危机博弈中所需要考虑的。 纵观包括欧猪五国在内的所有国家,世界经济的增长和复苏使得我们已经处于一个借新债还旧债、央行不断印制钞票的危险阶段。新债的产生只能依靠有剩余储蓄的国家进行购买,一旦新债购买计划破裂,随之而来的必定是国家债券违约或是会带来恶性通货膨胀的大印钞票。在这次席卷全球的危机博弈中,中国不可能独善其身,在权衡利益损失时需要更为小心地思考每一步的博弈策略。 参考文献: [1]Nowotny,Ewald. European Monetary Union: lessons from the debt crisis[R]. Vienna :Central Bank of Austria,2012. [2]Cooper,Russel,Hubert Kempf,et al. Regional debt in Monetary Unions:is it inflationary[J]. European Economic Review,2012 ,(4) :345-358. [3]肖立晟. 欧洲各国存在部分不符合最优货币区的要求[EB/OL].(2012-04-05)[ 2016-03-19]. http://world.people.com.cn/GB/57507/17581612.html. [4]余永定. 欧洲主权债务危机和欧元的前景[J]. 和平与发展,2010,(5):29-33. [5]丁原洪. 欧洲债务危机的根源及前景[J]. 和平与发展,2012,(1):42-45. [6]Sen,Amathya. The crisis of European democracy[N]. New York Times,2012-5-22(2). [7]Blundell-Wignal,Adrian. Solving the financial and sovereign debt crisis in Europe[J]. OECD Journal Financial Market Trends,2011,(2):186-209. [8]应霄燕. 主权债务危机是金融资本主义的主要危机形态[J].马克思主义研究,2011,(7):94-96. [9]Arnold,Nadjeschda,Beatrice Scheubel. Sovereign debt in a Monetary Union[EB/OL]. (2011-08-06)[2016-03-19]. http://www.accessecon.com/pubs/PET11/GeneralPDFPET11/PET11-11-00101S.pdf. [10]余永定. 欧洲主权债务危机[J].金融发展评论,2012,(4):109-116. (责任编辑:杨成平) European Debt Crisis: An Analytical Framework of Game Theory ZHANG Chi (School of Economics, Fujian Normal University, Fuzhou 350117, China) Abstract:European debt crisis is a game result, which is driven by interests of European countries. A variety of game models is built to analyze European debt crisis. The corresponding equilibrium solution of the models shows that cause, expansion and solution of the European debt crisis could be explained by the game of member states in euro zone. It is suggested that the member states should weigh the advantages and disadvantages before joining euro zone. China should give support to euro zone to jointly counter the dominance of the United States, as well as buy cheap assets from euro zone to reduce the risk of holding dollar bonds. Key words:European debt crisis; euro zone; Game analysis *收稿日期:2016-03-24 作者简介:张弛(1991-),男,广东深圳人,研究生。研究方向:金融计量与实证。 [中图分类号]F831.59 [文献标识码]A [文章编号]1008-4940(2016)02-0001-08