“任性”停牌该严管了

陈欣

研究发现,2015年7月股灾中A股上市公司的停复牌受上市公司是否国有、股东的股权质押比例、投资者接待频率、停牌前股票的涨跌幅度、公司估值水平和流通盘大小等因素的影响,说明股灾中上市公司的停复牌决策受其市值管理动机影响较大。

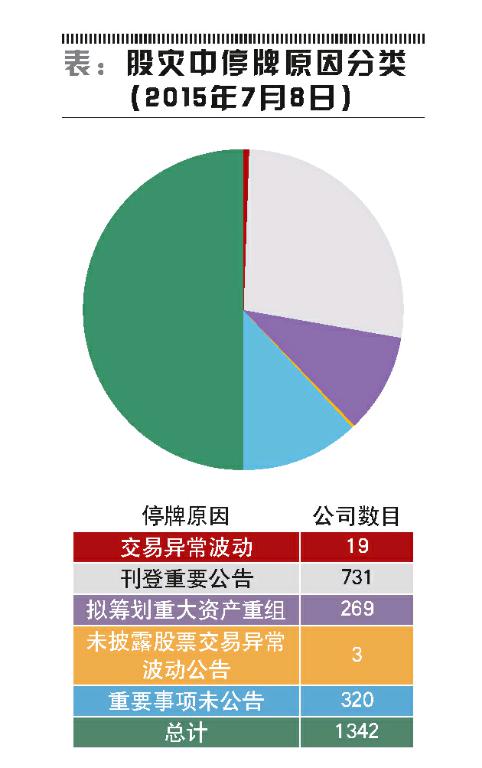

长期以来,A股上市公司的停牌乱象一直被市场所诟病,不少公司存在随意停牌、停牌程序不规范、停牌时间过长、停牌期间信息披露不充分等现象。这一行为在2015年7月的股灾中达到了顶峰,A股市场出现了千股停牌的奇观。2015年7月8日,停牌公司的数目达到1342家,加上当天新申请停牌的公司,到7月9日有1438家公司停牌,超过了上市公司总数的一半以上。

如此停牌比例远高于海外其他股票市场,这不仅影响市场正常的信息传递功能,也会带来较严重的流动性问题。据媒体报道,MSCI曾表示,“A股能否被纳入新兴市场指数,取决于中国监管部门是否能防止上市公司大范围停牌情况重演。”

最新消息是,沪深交易所将修改和规范停复牌机制。本文通过对2015年7月股灾期间的停复牌现象进行深度剖析,进而为市场理解A股上市公司的停复牌机制提供帮助。

股灾停牌乱象

在2015年7月的股灾中,尤其是在7月7日至9日间,出现了大量公司为了避免股价的连续暴跌而申请停牌的现象。上市公司选择停牌的理由五花八门,有一半以上的公司提出“刊登重要公告”这一相对模糊的理由;第二个被频繁使用的理由是“重要事项未公告”;第三个则是“拟筹划重大资产重组”。 这三类停牌理由中,“刊登重要公告”和“重要事项未公告”都属于较难被界定的信息,可以成为上市公司控制人和管理层手中的停牌“利器”。

甚至还有不少公司披露停牌信息中出现了错误。比如同济科技(600846.SH)在2015年7月7日晚上公布的停牌公告中指出,公司在此前三个交易日内的股票价格出现异常波动情况,累计涨幅高达20%以上而停牌。事实上,公司在此前三个交易日内的股价连续下跌幅度为20%,可谓是忙中出错。

停牌公司的特征

统计结果表明,2015年7月8日停牌公司中,有1008家的实际控制人为个人,而仅有143家为国家或者地方政府机关;对比起来,未停牌的公司中却有596家民营和417家国家控股公司。

此外,停牌公司的平均流通股本数为7.34亿股,远低于未停牌公司的26.31亿股;停牌公司的平均市值为121.13亿元,而未停牌公司的市值平均为254.2亿元;在市盈率方面,停牌公司约为未停牌公司的两倍。

这表明,在股灾中停牌的上市公司的典型特征是民营企业、小流通股本、小市值、高估值。而这样的公司往往具有较强的市值管理动机,在股灾中对股价连续暴跌带来的伤害较为敏感,更倾向于停牌避险。

股灾中停复牌的影响因素

既然2015年7月的股灾中大量公司停牌是为了避免其股票价格继续大幅下跌,那么市值管理动机较强的公司理应更有可能停牌避险,也倾向于停牌更长的时间等待市场稳定后再行复牌。我们认为,民营上市公司的市值管理动机更强;当股东质押了更多股权的时候,公司的市值管理动机更强;流通盘小、市场估值水平高的公司往往被市场机构或游资热炒,股价持续下跌时面临的风险较大,因此,这类公司也会具有较大的市值管理动机;投资者关注度高的公司在股价持续下跌的过程中会受到更多股民及机构的停牌要求,因此,市值管理动机更强;上市公司停牌前的涨幅越大,股灾中的短期抛压就越大,公司就更有可能停牌护盘;最后,如果股票从股灾前的高点下跌不多,复牌后可能面临较大幅度的补跌,公司更可能推迟复牌以寻找解决办法。

为了分析股灾中A股上市公司的停复牌机制,我们进行了两组回归分析。

第一组是7月8日停牌的决定因素。回归分析结果显示,公司的实际控制人是个人、股东质押股权的比例越高、投资者接待频率越高、前一年股票涨幅越大、流通盘越小、市盈率越高的,上市公司越有可能选择停牌。

第二组是停牌时间长短的决定因素。研究发现,公司的实际控制人是个人、股东质押股权的比例越高、投资者接待频率越高、股票从股灾前最高点的跌幅越小、流通盘越小、市盈率越高的,上市公司停牌的时间越长,复牌越晚。

这些研究结果都表明,股灾中A股上市公司的停复牌决策受其市值管理动机影响显著。

停复牌制度理应更规范

有鉴于A股上市公司停复牌过于随意,股灾后上交所和深交所在2015年11月分别发布了《关于进一步规范上市公司停复牌及相关信息披露的通知(征求意见稿)》和《上市公司停复牌业务备忘录》。交易所通过明确相关监管要求,希望能对停复牌乱象进行有效规范。2016年5月17日,据媒体报道,“沪深交易所的停复牌新规预计将很快发布。”

在征求意见稿中,两家交易所均强调上市公司不得随意停牌,且对停牌时限进行了严格约束,将上市公司停牌筹划重大资产重组的时间原则上限定在3个月之内。上交所提出,“上市公司股票因筹划重大资产重组停牌的,公司原则上应当在3个月内公布预案并申请复牌。”而深交所则具体规定,“上市公司向该所申请重大资产重组停牌的,停牌期限不得超过1个月。上市公司预计无法在进入重组停牌程序1个月内披露重组预案的,应在原定复牌日5个交易日前向该所申请继续停牌,继续停牌的时间不超过2个月,累计停牌时间不得超过3个月。”

停牌满3个月之后,上市公司再停牌的时间和程序也受到了规范——上交所的规定是,“延期复牌时间不得超过2个月,但重组事项依法依规须经事前审批或者属重大无先例的除外”,而深交所也规定,“继续停牌时间不得超过3个月”。不仅如此,对于停牌3个月还拟延期复牌的公司,征求意见稿增加了股东大会审议程序的要求,加强了中小股东的话语权。上交所的文件要求,“预计股票停牌时间超过3个月的,应当在原定复牌期限届满前召开股东大会,审议申请股票延期复牌的议案。”而深交所则提出,“公司应在累计停牌满3个月前在股东大会上审议上述议案。”

从以上文件可以看出,两家交易所将今后监管的重点放在了“因筹划重大资产重组停牌的”上市公司上。然而,在2015年7月的股灾中,绝大多数的公司是以“刊登重要公告”和“重要事项未公告”为由而停牌。这两类理由都属于较难被界定的信息,上市公司具有较大的裁量空间。因此,可以预期今后A股上市公司出于市值管理动机如需短期锁定股价,将更多地利用这两类理由。

对于以“刊登重要公告”和“重要事项未公告”为理由的停复牌行为,监管机构应进一步研究相关的规范细则,并加强事中事后的监管力度。根据对2015年股灾期间停复牌行为的研究成果,应重点关注流通盘小、市盈率高、前期涨幅较大、股东高比例质押股权、投资者关注度高的民营控股上市公司的市值管理动机对其停复牌行为的影响。

作者为上海交通大学会计系博士生导师