限制性股票激励和股票期权激励实施效果分析

杨樱

【摘要】自2006年以来,股权激励开始在我国迅速盛行开来,到2014年为止已有500多家企业提出过股权激励方案,大部分会选择限制性股票或者股票期权这两种最常见的激励方式。本文通过统计分析检验发现,限制性股票的激励效果往往优于股票期权。

【关键词】股权激励 限制性股票 股票期权

委托代理问题出现以来,一直影响着我国公司治理最重要的问题,在现代上市公司治理中,公司往往通过股权激励的手段将经营者的利益与广大公司股东利益联系在一起,以便有效约束经营管理者。股权激励在国内外得到广泛的应用,但每家公司选择的激励模式都不完全一样,面对众多的激励模式,各个公司一般都会根据自身情况,来选择最适合自己的那一种模式。

一、研究假设与模型构建

目前而言,上市公司主要选择限制性股票或者股票期权这两种最常见的激励方式,也有部分企业现在开始渐渐尝试使用多种模式混搭的方式。限制性股票在出售时有较大的限制性,不是很容易由此获得收益,需要公司的业绩达到一定的标准,这也就意味着管理人员需要付出更大的努力。股票期权相对与限制性股票而言,其限制性更小,也更加容易出售并套利。就此而言,本文提出研究假设:

H1:限制性股票模式的激励效果优于股票期权模式。

对于变量的设定,本文选择上市公司的业绩作为被解释变量,在众多指标中,本文选取了净资产收益率和每股收益这两个指标,对于股权激励的成效,一方面看上市公司的每股收益是否有所提升,是否为公司带来了更大的价值。另一方面看企业的净资产利用率,即净资产给企业带来了多少净收益,公司经营水平越高,资本的利用率也就越高,给投资者带来的收益也就更大。

解释变量中,为了衡量股权激励实施的效果,本文采取股权激励比例作为指标,也就是发布的股权激励计划中所申明的用于激励的股票数量占上市公司总股数的比例。

对于控制变量,由于企业绩效受到多方面的影响,包括市场环境与政府宏观调控等。为了保证研究结果的准确性,就要控制其他因素对实验结果的影响。由此,本文选择资本结构以及公司规模作为控制变量,其中资本结构为期末负债总额除以期末资产总额得到的比例数额。

针对假设,本文建立如下的假设模型:

EPS(每股收益)=β0+β1HSR(股权激励比例)+β2SIZE(公司规模)+β3DAR(资本结构)+ε

二、样本选择和数据来源

本文选取的是2012年实施股权激励计划的上市公司,排除在2013年已经取消股权激励的企业,以及在2011-2013年财务报告数据缺失的企业,包括ST公司在内业绩不佳的企业,最终得到108家上市公司样本。在所得样本中,有44家公司选择了股票期权激励模式,47家选择限制性股票激励模式,还有17家为限制性股票和股票期权相结合的混合模式激励。

三、不同股权激励模式实施效果分析

(一)相关性分析

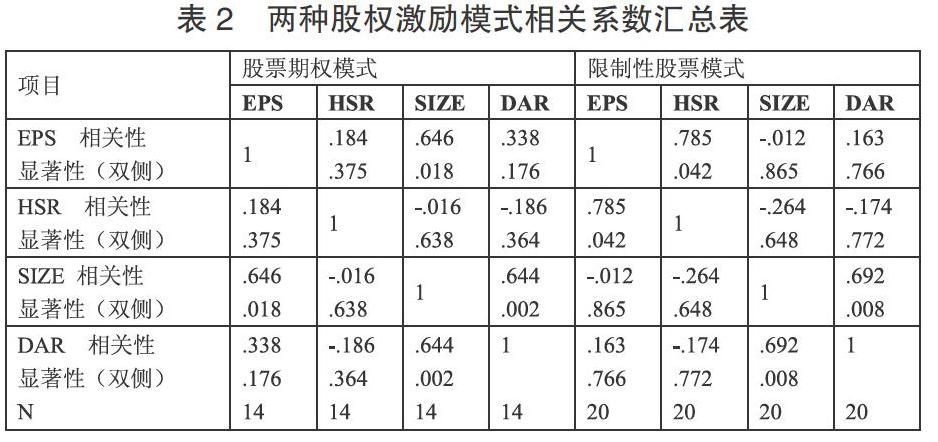

由表2可以看出,在股票期权模式下HSR(激励比例)与EPS(每股收益)的相关系数为0.184,显著性为0.375,大于0.05,二者虽然正相关,但可以看出相关性并不显著。在限制性股票模式下,HSR(激励比例)与EPS(每股收益)相关系数为0.785,大于0.184,且显著性为0.042,小于0.05,通过了显著性检验,由此可以看出在限制性股票模式下,股权激励与企业业绩呈显著正相关关系,且相关性明显大于股票期权模式,与假设相符。

(二)回归分析

本文选取的样本为2012年上市公司中股权激励比例在3%到6%之间的,对模型进行线性回归分析,其中,实施股票期权激励模式的公司有14家,实施限制性股票激励模式的有20家。选择这两种不同的激励模式的样本公司,通过对其进行描述性分析,以此检验回归模型EPS=β0+β1HSR+β2SIZE+β3DAR+ε的显著性,结论如下表:

由表3可知,两种不同的激励模式下复相关系数R分别为0.665和0.864,决定系数R2分别为0.446和0.826,拟合优度都比较好,相比而言限制性股票的拟合优度更高一些,D-W值分别为2.186和2.076,都很好的通过了模型检验,说明其没有序列的自相关性。

通过表4对这两者的样本数据进行分析,得到了一系列数据,其中回归系数中两种不同模式下激励比例系数都是大于零的,但是都没有能够通过显著性检验。股票期权模式下系数为0.068,与限制性股票激励模式下的系数0.142相比更小,说明在股权激励比例不断增加的同时,限制性股票模式下相应得到的每股收益更多,也就是说限制性股票模式对企业管理者的激励效果优于股票期权模式,假设成立。