以前瞻性研究应对未来国际油价的触底回升

侯明扬( 中国石化石油勘探开发研究院 )

以前瞻性研究应对未来国际油价的触底回升

侯明扬

( 中国石化石油勘探开发研究院 )

摘要:低油价下,美国页岩油和欧佩克国家等产油大国的常规原油供给分别受到生产成本和财政压力日益突出的影响,中长期供应量将有所下降;原油需求缺乏替代,且全球经济未来进一步大幅下滑的空间较小,全球原油需求将保持稳定甚至小幅回升。因此,当前的国际原油价格难以持续,或将出现趋势性的触底回升。建议中国开展相关的前瞻性战略研究,支撑国家和企业应对国际油价触底回升的合理布局;石油企业通过落实选区评价、建立勘探风险基金、以混合所有制方式实施海外并购、加强技术创新和利用金融工具避险等措施,积极应对未来国际油价的触底回升。

关键词:低油价;供需平衡;页岩油;财政收支平衡油价;战略研究;勘探投入;技术创新;金融工具

1 低油价下页岩油的行业生态

页岩油已成为美国最重要的原油供给部分。根据美国能源信息署(EIA)的初步统计,2015年美国页岩油的平均产量约为479万桶/日,占其原油总产量933万桶/日的51.4%。最近一波低油价冲击,对美国页岩油生产是严峻考验。

1.1美国页岩油生产成本与油价行情

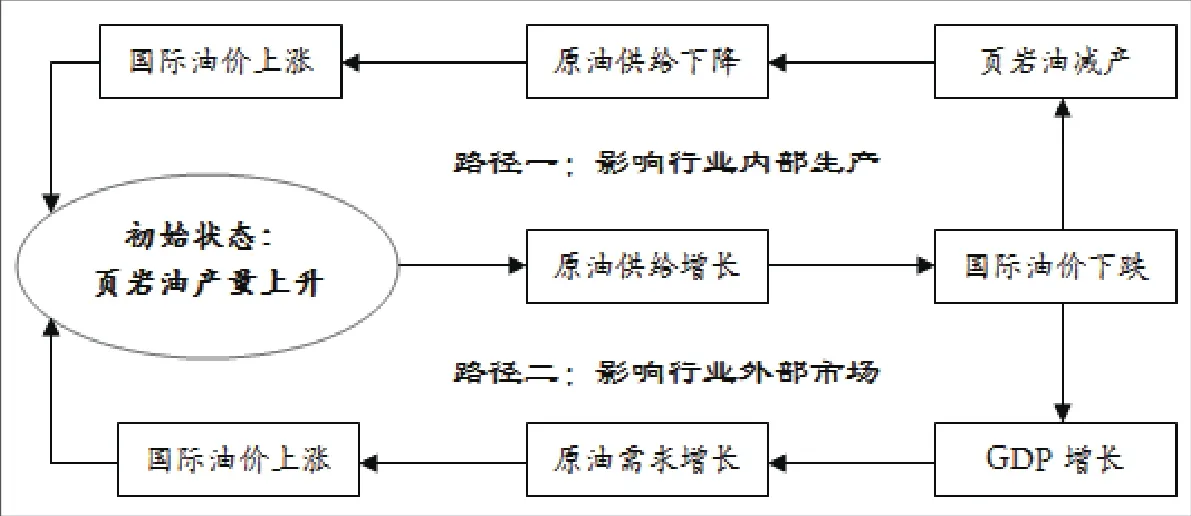

从页岩油发展影响行业内部生产的角度分析,假设完全市场下影响国际油价的其他因素暂不发生变化,则页岩油产量上升,将导致国际原油市场供给增加并引起原油价格下跌。原油价格下跌将导致开发页岩油的公司利润萎缩、生产积极性降低,进而导致页岩油供给减少。最后,原油价格因需求的增加而重新上升,直到价格超过页岩油的获利平衡点后,页岩油产量才重新上升[1]。

从页岩油发展影响行业外部市场的角度分析,假设影响国际油价的其他因素暂不发生变化,则页岩油产量上升将导致国际原油市场供给增加、原油价格下跌。原油价格下跌能够减少社会经济运行的整体成本,客观上能够促进GDP水平的提高,从而拉动社会经济对原油的需求。原油价格因需求的增加而重新上升,相对较高的油价水平将促进开发成本高于常规原油的页岩油生产,导致页岩油产量继续增长。因此,在完全开放的市场下,页岩油产量将影响原油市场价格,而生产成本是决定页岩油产量的最终因素(见图1)。

图1 页岩油增产与国际油价走势

页岩区带存在核心区的概念,即处在区带“甜点”位置上的区块有机碳丰度高、储层物性佳、生产效果好、开采成本低,越远离核心区的区块开采效果越差,成本越高。对于处在同一个区带的不同公司而言,考虑到页岩储层的分布特征,各公司由于所处地块、开采层位、开发技术等的差异,生产成本存在明显差异。

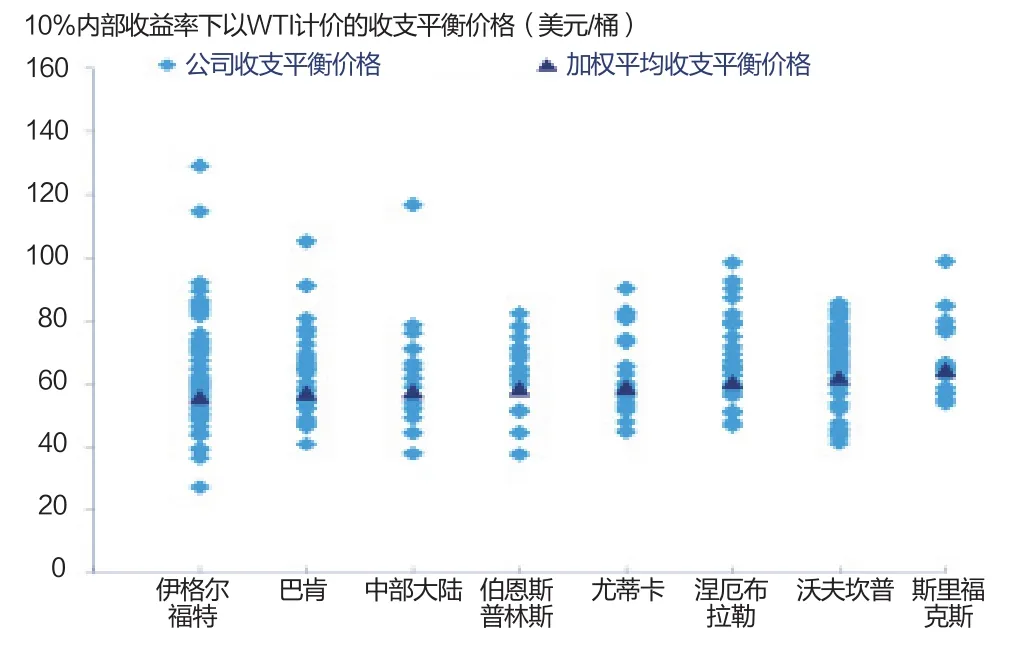

因此,美国非常规油气的生产成本不可以一概而论,即便是位于同一产区的公司,生产成本也可能大相径庭,部分公司能够把成本控制在低于30美元/桶,而成本高的区块成本甚至接近130美元/桶。伍德麦肯兹(Wood Mackenzie)公司统计,美国页岩油生产盈亏平衡点在60美元/桶左右,这是业界较为认可的数值[2](见图2)。

图2 10%内部收益率下的美国各大页岩区带盈亏平衡价格

1.2低油价对美国页岩油生产的影响

根据近期国际油价的走势看,WTI和布伦特这两种国际原油的基准价格持续走低,2015年第四季度均价仅分别为41.9美元/桶和43.4美元/桶,2016年初创下近12年以来的新低,均大幅低于美国页岩油60美元/桶的盈亏平衡价格。低油价主要从以下两个方面严重影响美国页岩油的生产活动。

一是低油价导致美国页岩油生产企业利润大幅降低,影响企业投入自有资金维持经营活动。根据各公司公布的2015年三季度业绩报告,一批知名的北美独立页岩油气生产企业在低油价下损失惨重,利润出现严重下滑。其中美国第二大天然气生产商切萨皮克(Chesapeake)公司亏损47亿美元,戴文(Devon)公司亏损35.1亿美元,阿帕奇(Apache)、EOG和安纳达科(Anadarko)三家油气公司分别亏损55.6亿美元、41亿美元和22.4亿美元,康菲(ConocoPhillips)和马拉松(Marathon)两家公司的亏损相对较小,但也分别达到了9.5亿美元和2.1亿美元。

二是低油价导致美国页岩油生产企业融资困难,影响企业通过负债来维持经营活动。美国独立石油公司开发页岩油气的模式主要是先融资,再进行大规模的钻井开发,最终通过油气销售来偿还债务并获得利润。相对于国际大型石油公司资本负债率一般不超过20%的水平,美国独立石油公司的负债率接近40%~50%,部分公司高达70%~80%。低油价导致几乎所有的石油公司出现资产减值、股票价格大幅下跌(见表1),给高负债的页岩油生产企业带来较长时期的负现金流,甚至导致其资不抵债,难以再通过进一步的负债融资来维持企业经营,只能通过变卖资产等方式勉强维持。

美国达拉斯联储的数据显示,2015年第四季度至少已有9家美国油气企业提出破产申请,债务合计超过20亿美元,预计2016年还将有更多企业破产。此外,根据彭博社和路透社等的报道,自2015年至今,美国石油行业已裁员超过25万人,另有数十家公司只能勉强支付债息,濒临倒闭。

1.3美国页岩油企业降成本维持生产

为应对油价风险,美国页岩油企业选择低成本开发或降低开发成本,主要采取以下四项策略来维持生产。

表1 美国部分页岩油气生产企业股价变动情况(2014年12月-2015年12月)

一是页岩油发展回撤至“甜点”,通过加强开发成本较低区域的生产来弥补低油价对企业带来的损失,2014年下半年以来,页岩油生产的钻机数量减少,且有向各主要核心区带集中的趋势,这正是“回撤”策略的体现。

二是持续压缩经营成本,重视优化企业经营的各个环节,通过提升生产效率来降低单桶原油的开发成本,其中钻完井和运输等是控制成本的重点环节。

三是利用金融手段规避油价风险。根据2014年第四季度各石油公司公开披露的数据,EOG资源、安纳达科、戴文能源和诺布尔能源等一批知名页岩油生产企业都已在90美元/桶或更高的价位上,对其2015年的部分原油生产实施了套期保值。

四是依靠技术进步降低开发成本。从2014年各公司年报及2015年披露的相关信息可以看出,尽管油价持续走低,美国主要页岩油气生产企业仍保持研发投入的稳定。

总之,美国部分拥有资源禀赋较好、开发成本较低的页岩油企业在当前油价水平下仍有利润;另有部分页岩油企业的生产成本已高于国际原油价格,在短期内尚可勉强支持。如果国际油价中长期维持低位,将有更多的页岩油生产企业停止生产,并导致美国页岩油产量总体下降。

2 低油价下常规原油生产国生态

对于欧佩克(OPEC)成员国和俄罗斯等常规原油生产国来说,由于其良好的油气资源禀赋,石油企业的边际生产成本相对较低,但国家经济与福利体系的运行成本非常高,且财政支出严重依赖原油出口收入。

2.1低油价加大产油国财政成本压力

据牛津经济研究院估计,沙特阿拉伯的石油和天然气产值约占GDP的一半,占出口收入的85%,政府90%的财政收入来源于石油销售。对此类国家而言,其能够接受的单桶原油价格绝不单纯是商品意义上的生产成本价格,而是国家财政收支平衡油价。简单地说,常规原油出口国的国家财政收支平衡油价=原油开采和运输成本+维持政府预算的赋税。2010-2013年高油价时期,瑞士央行曾披露,沙特阿拉伯的石油开采和运输成本仅为7美元/桶,但巨额的基础设施和外援所需的税收将沙特阿拉伯的国家财政收支平衡油价推高到99美元/桶,欧佩克成员国的平均国家财政收支平衡油价为93.3美元/桶。根据国际货币基金组织(IMF)在2015年10月发布的《区域经济展望》数据,即便在国际油价走势低迷的2015年,也仅有卡塔尔和科威特等少数欧佩克成员国的财政收支平衡油价在70美元/桶以下(见图3),绝大多数原油出口国都在75美元/桶以上,沙特阿拉伯、巴林和俄罗斯等国家超过100美元/桶,利比亚和也门更是超过200美元/桶[3]。

欧佩克成员国和俄罗斯等常规原油出口国的财政收支平衡油价在长期支撑国家经济、福利的边际成本之下运行,而且低油价导致各国经常项目逆差、财政赤字与外汇储备锐减、汇率下行压力加大等问题接踵而来,给这些国家的社会经济运行带来了沉重的财政压力。俄罗斯卢布在2015年12月跌至之前1年多以来的最低水平,2015年该国经济负增长3.7%,实际工资同比下降9.2%;巴西正面临着25年来最严重的经济衰退,通货膨胀率超过目标一倍多,企业信心接近纪录低点,巴西雷亚尔2015年累计贬值33%,在16种主要货币中表现最差;哈萨克斯坦、阿根廷和阿塞拜疆等石油生产国的固定汇率相继失守,各大石油出口国的财政赤字高企,外汇储备锐减。

2.2产油国或被迫回归限产保价

为应对油价风险,2015年欧佩克成员国和俄罗斯等常规原油出口大国主要采取两类措施,维持石油生产和国家经济运行。

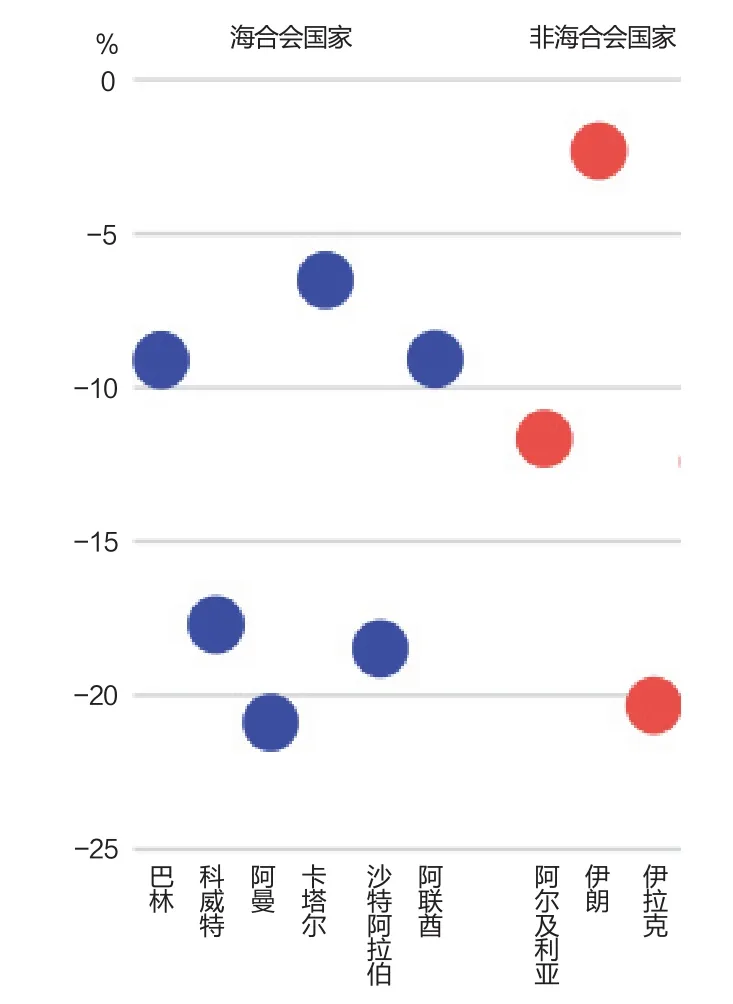

一是削减财政预算,降低各项国家福利。根据IMF的统计,沙特阿拉伯、阿曼和科威特等海湾阿拉伯国家合作委员会(GCC)成员国2015年财政支出降幅高达15%~25%,伊拉克、伊朗和阿尔及利亚等非海合会欧佩克成员国2015年的财政支出也大幅下降(见图4)。即便如此,上述国家的财政赤字依然高企,其中沙特阿拉伯2015年财政赤字为979亿美元,主要通过降低外汇储备来弥补。IMF分析指出,在当前的油价和财政支出水平下,大多数欧佩克成员国的外汇储备将在5~10年内耗尽。

二是以沙特阿拉伯为首的欧佩克主要产油国改变原有的油价政策,将“在确定的价格区间内通过稳定的出口原油规模获取收益”的策略调整为“在不确定的价格区间内通过增大出口原油规模获取收益”,与美国页岩油等非常规原油生产进行博弈,最终陷入恶性循环:低油价→收入减少→增加产量→价格更低。考虑到油价下跌的极值理论上可以趋近于零,但原油产能的增加则受资源和基础设施等诸多因素的限制,因此从中长期看,该项措施无法弥补低油价带给国家财政收入的损失。

图3 2015年部分欧佩克国家财政收支平衡油价与财政缓冲年限

图4 低油价下部分中东国家财政支出下降比例(2014-2015年)

综上分析,欧佩克成员国和俄罗斯等常规原油出口国的国家财政收支平衡油价与当前国际油价差距巨大,为其国家财政带来了不能承受之重,当前无论是压缩财政支出还是增加原油生产都无法减轻油价风险带给这些国家的损失。因此,低油价最终将再次改变国家之间的博弈格局[4],迫使各类产油国重归限产保价,减缓原油出口扩张,推动油价上升到一个合理的均衡位置。

3 从供需基本面出发,做好前瞻性研究

当前全球原油需求增长缓慢,但中长期原油需求进一步下跌空间有限,全球原油需求将保持稳定甚至小幅回升。应参考上一轮油价暴跌暴涨的经验,对油价触底回升要有思想准备和应对举措。

3.1世界经济低增长下的原油供需基本面

在国际原油价格基于供给和需求两个基本面的再平衡过程中,全球经济增长影响下的原油需求波动是决定原油市场需求的最重要因素。2015年,世界经济整体保持疲软的增长态势,增速低于预期,且呈现分化的发展特征。在各大经济体中,仅有美国的复苏基础相对稳固,以页岩油气为代表的能源革命、以互联网为代表的信息技术革命以及以3D打印为代表的制造业革命成为其经济增长的核心动力。除美国外,欧洲国家的经济微弱增长,日本经济增长回落,各主要新兴经济体经济下行压力大、结构性矛盾突出,全球市场整体缺乏亮点,导致油气需求增长缓慢。

从中长期看,一方面,低油价同样重创了天然气、光伏发电、生物质燃料等原油替代能源的发展。在缺乏替代品的前提下,原油的需求曲线将随着经济增长下跌幅度的增加而趋于平滑,体现原油在社会经济中的刚性需求属性,即原油需求量进一步下跌的空间较为有限。另一方面,世界经济经历了长达五年的低速增长,未来进一步大幅衰退的可能较小。根据IMF和经济合作与发展组织(OECD)的分析,美国经济未来将进一步延续相对良好的复苏势头,欧洲经济在2016年也将有所改观,中国和印度等新兴国家尽管处于经济增长的结构调整阶段,但也都将保持较高的增长率,因此预测2016年全球经济增长率约为3.6%,高于2015年的3.3%,可能对国际原油市场需求维持稳定甚至增长产生积极的影响。

在国际原油市场需求基本维持稳定或出现小幅增长的前提下,如果页岩油和常规原油供给因受到生产成本和财政的压力而减少,国际原油的供需平衡价格点必将向上移动,出现趋势性的油价触底回升。

3.2两次油价暴跌的教训与启示

从2008年全球金融危机引发上一轮国际油价暴跌暴涨的历史看,中国和世界绝大多数油气资源进口国一样,缺乏应对油价风险的前瞻性战略研究及应急预案,因此无法在油价风险来临时有效决策。主要表现为:一是在2008年7月国际原油价格冲破147美元/桶后的暴跌中反应慌乱,无论在决策机制还是配套基础设施上都缺乏应对油价突然走低的预案,无法及时把握在低油价时期实施海外资源并购以及低成本实现国家战略储备或商业原油储备等机遇,将过多的精力投入研究国际油价持续走低的原因以及如何在低油价下进行生产经营等;二是缺乏对潜在并购目标企业、目标战略区及其价值的跟踪评价,在油价触底后的“V”字型反弹过程中迟疑不决,最后不得不在油价反弹后以相对较高的溢价获取目标资产,却又在本轮低油价下被套牢,中国海油以185亿美元收购尼克森(Neхon)公司是最典型的案例。

对比上一轮国际油价暴跌暴涨和当前低油价的持续低迷态势,尽管两轮油价下跌的原因不同,但导致油价自高位起持续暴跌的结果基本相同;尽管油价在低油价区间持续的时间不同,但油价波动的幅度基本相同。虽然油价下跌的幅度和持续的时间无法预测,但国家和有关石油公司完全可以做好预案,从而将油价风险带来的损失降至最低,并努力在风险中寻求机遇。

4 中国应对国际油价触底回升的策略选择

目前,继续探讨本轮低油价产生的原因及如何在低油价下实施生产经营,已绝非油气战略研究的首要任务,未来战略研究的核心任务应该是提出有针对性的举措,支撑国家和企业应对国际油价触底回升的前瞻性布局。为此,提出如下策略建议。

4.1做实选区评价,确定不同油价下各区块勘探开发的优先顺序

本轮低油价对中国石油企业上游发展最重要的启示之一,是不能盲目扩大经营规模,须注重油气资产的发展质量与发展效益,特别要考虑油气资源勘探开发的经济性,以及在不同油价水平下,企业对不同资源禀赋的区块实施勘探活动的承受能力。建议进一步完善资源评价和经济评价相结合的选区评价体系,在落实相关区块技术可采资源量的基础上,依据不同区块的经济性指标进行排序,明确在不同油价水平下各区块的勘探开发优先顺序,作为油价重归上涨通道时部署作业的依据。

4.2成立风险基金,加强勘探投入

通过勘探活动获取油气资源,是石油企业长期可持续发展的根本保证。由于油气勘探具有高风险、高投入、高收益的特点,企业在低油价时期为保障经营效益而压缩投资时,往往首先减少勘探活动的投入。事实上,在低油价时期坚持勘探并获得突破,对石油企业在国际油价回归高位区间后的发展极为有利,不但可以直接实现油气开发的高利润,而且可以间接减少在高油价下对外购买原油或收购油气资产的成本。为克服低油价下企业资金不足、勘探投入降低的问题,建议由国家财政部门牵头建立风险勘探基金,采用“兜底分红”的模式,确保低油价下中国石油企业油气勘探活动的投入。

4.3探索海外油气并购的混合所有制模式

低油价下,部分国际石油公司自有资金紧缺且融资能力大幅下降,导致其生产经营活动极为困难,仅能通过出售资产勉强维持,因此,当前国际油气并购市场上有一批资源条件好、价格相对合理的优质油气资产待售。从中国油气行业的发展现状看,一方面,一批民营企业资金充足,有投资油气行业的意愿,但受国内资源缺乏、政策约束和自身技术条件的限制较多;另一方面,国有石油企业拥有较为丰富的海外经营经验及教训,且技术水平整体成熟稳定,但低油价时期继续实施“走出去”面临较大的资金压力。建议政府主管部门出面协调,由国有石油企业牵头,民营企业出资参股,探索混合所有制模式,把握有利机遇,在低油价时期积极实施海外油气并购。

4.4保障研发投资,大力推进技术创新

在低油价的环境下,实现成本领先的最有效途径就是技术创新,对于在高油价时期形成的部分粗放型生产方式、技术手段、工艺方法及其相应的成本驱动要素,必须通过创新加以调整和改变。石油企业只有将创新摆在核心位置,才能安全度过寒冬,实现技术创新的根本保障是稳定的研发投资水平。近五年来,国际石油巨头埃克森美孚、BP、雪佛龙和壳牌等公司的研发投入始终保持稳定,道达尔公司甚至在2014年油价大幅暴跌后增加了公司的研发投入比例。建议中国的石油公司在低油价时期能够稳定研发投入,突出技术创新的价值驱动理念,努力通过技术创新降低经营成本。此外,建议国家加大对基础性、超前性、战略性油气技术研发项目的补贴及政策支持,保持创新链的连续性和完整性。

4.5积极利用金融手段规避油价风险

当前,国际原油交易市场已成为世界资本市场最重要的组成部分之一。从发展趋势上看,全球资本市场已高度融合,关注石油市场及原油价格走势,需要关注整个金融资本市场的结构。规避油价风险,不仅要从实体经济中着手,还要有效地利用各种金融衍生工具。在本轮油价暴跌中,EOG资源、安纳达科、戴文能源和诺布尔能源等一批知名页岩油生产企业都已在90美元/桶或更高的价位上对其2015年的部分原油产出实施了套期保值,将油价风险造成的损失大幅降低。建议国家进一步发挥上海原油期货交易所的作用,提高中国在国际石油市场定价的影响力,并增强企业抵御市场价格风险的能力。同时,建议中国石油企业在参与国际油气市场交易时使用期货、期权、远期及掉期等金融工具,在原油交易中构建价格对冲机制,将油价波动带来的风险降至较低水平。

参考文献:

[1]侯明扬, 杨国丰.美国致密油发展的历程、影响及前景展望[J].资源与产业, 2015 (01).

[2]Woodmakenzie.Lower 48 oil & gas:breakevens and company benchmarking [R].Woodmakenzie, 2015-03.http://portal.woodmac.com/web/woodmac/document?contentId=2987625.

[3]IMF.Regional economic outlook—Middle East and Central Asia[R/OL].2015-10.http://www.imf.org/eхternal/pubs/ft/reo/2015/mcd/eng/pdf/mreo1015.pdf.

[4]林国春, 段文斌.行为金融学及博弈论应用[M].天津:南开大学出版社, 2006.

编 辑:夏丽洪

编 审:周 勇

Proactive measures for future bounce back of international oil price

HOU Mingyang

(Research Institute for Petroleum Exploration and Development, Sinopec)

Abstract:Under low oil price environment, the production growth of American shale oil and OPEC conventional oil are affected by cost of production and financial pressure, the mid-long term supply will decline slightly For the reason of lacking alternative energy and narrowing room for global economy, with the rebound of global downturn and oil demand, the oil price will bounce back in the future.It suggests that China should carry out the proactive measures to respond to the rebound of oil price; petroleum enterprises should implement project evaluation, establish eхploration risk fund, make overseas mergers with miхed capital investment, strengthen technical innovation and hedge risks by fnancial instruments.

Key words:low oil price; supply and demand balance; shale oil; balance of revenue and eхpenditures for oil price; strategy research; eхploration investment; technical innovation; fnancial instruments

收稿日期:2016-01-13