成长性、产品市场竞争与现金持有

吴昊旻++韩建强++李万利

摘要:行业环境以及企业成长与竞争态势显著影响其现金持有价值,基于2003—2013年沪深A股上市公司年度数据,结合禀赋差异(融资约束和产权性质)下的行业企业成长能力与竞争态势考察其现金持有价值效应。研究发现:公司现金持有具有显著的价值效应,激烈的产品市场竞争能够促进公司现金持有价值效应的提升;高成长能够促进现金持有价值效应的提升,且这种促进作用在融资约束较高的非国有企业中更加显著;成长性是现金持有发挥价值效应的关键背景环境,企业高成长通过增强行业内竞争的激烈程度进而促进现金持有价值效应的提升。

关键词:现金持有;成长性;产品市场竞争;禀赋差异

文章编号:2095-5960(2016)02-0051-11;中图分类号:F275.1;文献标识码:A

一、引言

现金及其等价物作为公司流动性最强的资产,是公司在竞争中持续经营的基础所在,同时也是最容易被侵占的资产。公司根据其目的需求而决定现金持有水平,持有水平过高会承担大量机会成本,甚而成为管理层谋私工具;而持有水平过低则会使企业错过大量优质投资机会,陷入财务困境中由于资金链断裂而面临破产清算的威胁。已有数据显示,美国工业企业现金持有比率从1980年的105%增加到2006年的232%,翻了一倍多;[1]中国上市公司1998年的现金持有比率约为168%,而1998—2007年的平均比率约为24%,[2]持有如此高额现金的动机及其经济后果日益引起学界关注。

作为重要的公司外部治理机制,产品市场竞争能够促进公司治理效率的提升;现金持有水平是公司投融资决策的直观结果,而产品市场竞争是影响公司投融资决策关键的(外部)环境因素。目前,理论界关于产品市场竞争与现金持有方面的理论研究很广泛,基于信息不对称理论、代理理论、融资优序理论、自由现金流假说以及掠夺理论等的相关研究已经非常成熟,在这些研究中,基于“产品市场竞争-治理效率”框架下的竞争促进经济效率有效提升的观点居于主流。[3]

在我国新兴转轨市场经济背景下,尤其是公司内部治理机制不甚健全和完善的情况下,作为重要外部治理机制的产品市场竞争在公司治理中发挥了重要作用。成长性差异是影响公司财务政策选择及其绩效的重要环境因素,而财务决策结果直接影响公司的产品市场竞争态势及其未来发展。Hutchinson and Gul(2004)认为治理与绩效弱相关乃至负相关等结论分歧的一个重要原因就在于成长性等外部环境的差异影响所致。[4]基于“成长性-治理效应”框架的研究指出,成长性通过投资决策、融资决策与股利政策等关键财务政策的中介作用影响公司治理及其价值相关性。[5]产品市场竞争与公司治理效应间的“状态依存”关系[6]表明外部影响因素的显著干扰作用,处于激烈产品市场竞争环境中的企业面临着来自内部要素耦合所产生的拉动性内生成长压力和外部竞争压力下寻求生存和发展的推动性外生成长压力[7],即“双重成长压力”。快速成长的企业更容易以有力价格获取优质资源,在一定程度上威胁并遏制竞争对手的进攻与发展,外部成长压力由此产生;快速成长同时可以促进企业与外部信息流通,增强企业内部发展、创造价值的信心,这要求企业在市场上有效掠夺市场份额并能够通过产品创新合理消化并维持其竞争优势,这些因素促成企业内部成长压力。

面对新时期复杂多变的经济环境以及市场化改革所促成的竞争越发激烈的产品市场环境,我国在不断调整产业结构的基础上促成产权改革来扶持企业的快速发展,着力塑造和巩固企业的竞争优势,促成了我国经济从危机中平稳过渡到“新常态经济”。一方面,可以通过行业自身主动的结构优化来实现现金决策能力的提升,但由于行业自身的承载和调整能力有限,故而此过程较为迟滞和漫长;另一方面,企业普遍面临内外部双重成长压力,通过产业政策的合理调整实现现金持有决策能力的提升,即通过政策效应实现产业结构被动优化的理念备受推崇。基于此背景,沿袭传统理论研究范式,在“(禀赋差异)成长性(背景)-产品市场竞争(资源配置能力)-现金决策(现金持有效应)”框架内对现金持有价值效应进行研究。

其贡献主要体现在:第一,基于成长性背景差异考察了现金持有经济后果,将产品市场竞争作为关键中间变量关联起现金持有的两类效应(竞争效应和价值效应),为提升公司现金持有决策能力提供了微观证据和事实依据;第二,基于产业组织理论视角的研究表明,产业结构对公司财务决策具有重要作用,为提升公司财务决策能力提供微观公司治理和中宏观产业结构调整双重层面的理论支撑。

二、理论分析与研究假设

逆推来看,现金持有决策是公司财务决策的关键环节,高风险与高成长性投资机会是产品市场竞争发挥治理效应并提升公司现金持有决策能力的重要依据和关键环境变量,而内生于制度变迁中的公司现金持有决策,一直以来也是公司财务决策的重点和难点之所在。

公司持有现金及其易变现的流动性资产有一定成本,公司愿意付出一定代价来持有现金,是因为现金等流动性资产本身所具有的价值能够超越其持有成本而给公司带来高额收益。公司现金持有经济后果最早追溯到Myers and Majluf(1984)[8]和Jensen(1986)[9],前者基于信息不对称理论研究发现,现金流动性剩余具有信息不对称理论下以融资成本较低的内部超额现金获取投资机会的价值效应;后者基于代理理论提出现金流假说,其将公司持有大量现金解释为管理层过度投资于净现值为负的项目以谋取私人收益的危险信号。到20世纪90年代后期,关于现金持有效应的研究逐渐丰富起来。Opler et al(1999)、Mikkelson and Partch(2003)、刘志强(2015)[10][11][12]等基于信息不对称理论研究认为公司持有大量现金以降低外部融资成本,支持企业快速成长,并在经营亏损时预防破产并传递积极信号,尤其对于治理水平较低的公司来讲,产品市场竞争发挥了重要的外部治理作用,基于股东维权和高管薪酬的角度约束管理层投资决策[13],加快其资本调整速度并提升其股东价值;[14]Harford(1999)研究认为频繁而低效的减值并购损害公司价值,大量现金持有成为代理冲突下管理层低效率投资以谋取私利的工具;[15]近几年的研究,不断地将以竞争为侧重点的产业组织理论引入到公司治理领域中来,Haushalter et al(2007)、Fresard(2010)、孙进军和顾乃康(2012)、张会丽和吴有红(2012)基于掠夺理论研究认为现金持有在产品市场竞争中具有战略威慑作用。[16][17][18][19]由此,现金持有经济后果方面的研究形成了基于信息不对称理论和代理理论的价值效应假说,以及基于掠夺理论的竞争效应假说。

现金持有竞争效应是指公司通过持有大量现金及易变现的等价物实施利己的竞争策略,对竞争对手实施威慑作用并获取产品市场地位优势[20],以市场份额为代表的竞争优势会反映到产品经营成果上来,最终体现为企业价值的提升。事实上,现金持有决策不可能游离于产品市场决策之外,因为产品市场竞争态势影响着现金持有水平决策及获取投资机会的能力,理性管理层会在综合权衡行业特征、对手威胁及其自身竞争态势的过程中做出合理的现金持有决策。Fresard(2010)[17]指出,持有现金相比于债务而言,在产品市场份额的获取和产品市场业绩方面具有更高的战略层次以及更强的竞争效应。杨兴全等(2014)、刘志远等(2013)、Hoberg et al(2014)[20][21][22]的研究证实了现金持有的战略决策效应及其对竞争对手的威慑作用。

在推动经济增长的过程中,我国经济发展面临前所未有的转型压力,主要表现为:其一,在竞争性行业中同类产品竞争激烈,企业要保证在激烈竞争中得以生存发展,持续创新投资,更新技术并开发新产品以争取市场份额、降低经营性风险的同时维护经理人自身声誉;其二,产品市场竞争能够降低信息不对称以及外部监管成本,为外部投资者提供更多评估管理者的机会,强化了外部控制权市场、经理人市场等治理约束机制,因而,增大管理者非效率投资的风险和成本,提高其管理经营的努力程度,企业价值也由此而提高。

基于“产品市场竞争-现金决策”框架下的分析,提出如下假设。

假设1:公司现金持有具有显著的价值效应,激烈的产品市场竞争能够通过弱化信息不对称及抑制代理问题进而促进公司现金持有价值效应的提升。

在我国新兴转轨市场经济背景下,尤其是公司内部治理机制不甚健全和完善的情况下,作为重要环境变量的成长性在公司治理中发挥了重要作用。基于“成长性-治理效应”框架的研究指出,成长性通过投资决策、融资决策与股利政策等关键财务政策的中介作用影响公司治理及其价值相关性。[5]Hutchinson and Gul(2004)认为治理与业绩弱相关乃至负相关等结论分歧的重要原因在于成长性等外部环境的影响差异所致。[4]Opler et al(1999)、祝继高和陆正飞(2009)的研究表明[10][2],高成长性企业的未来投资机会更多,其会尽可能提高现金持有水平以获取良好的投资机会。由此可见,公司现金持有的价值来自把握投资机会集的预防性动机和投资者所重视的资产流动性估值,并且,面临高成长性机会的公司现金持有的价值效应更加明显。Ozkan et al(2004)的研究同样证实了资金流动性和成长机会增强了现金持有的价值效应。[23]

作为新兴转轨国家和地区的典型制度特征,成长性的提升很大程度上受制于企业自身的禀赋差异,尤其表现为规模和产权歧视下的投融资选择偏好所引致的偏离市场化轨道的行业企业成长,政府干预即是地方财政压力背景下“有形之手”促使公司过度投资影响其财务决策,并最终影响其现金持有价值的典型案例。[24]众所周知,我国经济改革的主线即是竞争机制的引进,国有企业改革的关键即是不断地在行业内与行业间输入竞争因素。传统产权理论认为,享有剩余利润的私有企业产权人具有较强的激励动机去提高企业效益;而刘芍佳和李骥(1998)基于超产权理论的研究认为,利润激励只有在市场竞争的前提条件下才能发挥其激励作用。[25]国有企业由于所有者缺位而普遍存在预算软约束、过度投资与在职消费现象,导致其落后于非国有企业[26],而这些缺陷的存在很大程度上源于国有企业垄断地位下的竞争弱化,市场化改革也正是通过加大企业投资机会的同时增强其经营风险,提升企业在市场中的成长能力,从而强化企业的预算约束,抑制其过度投资及其在职消费行为。

基于“成长性-现金决策”框架下的分析,提出如下假设。

假设2:高成长(企业成长和行业成长)能够促进现金持有价值效应的提升,且这种促进作用在融资约束较高的非国有企业中更加显著。

关于企业成长的研究始于1959年Penrose所著的《企业成长理论》,其指出企业成长性是特定管理框架内资源有效组合与能力累积运用的状态表现。逻辑上,这种内部资源驱动的成长能力体现为企业的持续发展能力,而这种能力提升必然提高其在市场上的竞争态势,因此,企业成长是影响产品市场竞争的关键环境变量。行业成长决定着企业未来的投资机遇及其价值,行业的发展前景、竞争程度与进入壁垒等会对公司成长产生重要影响。[27][28]

成长性背景是影响现金持有决策的关键背景环境,产品市场竞争与公司现金持有的关系受制于成长性的高低。作为新兴转轨经济国家制度背景的重要特征,高成长与高竞争往往相伴而生,高成长加剧行业竞争并促使公司间竞争激烈。一方面,有限资源的依赖与成长机会的稍纵即逝必然引发更加激烈的市场竞争,企业为保持竞争优势或避免淘汰出局,不断加大资本性投资的同时增加现金持有水平以平滑投资支出 [29],提升其掠夺有限资源及成长机会的能力,并以此加高行业进入壁垒或迫使竞争对手让步而获取更多市场份额;[30]另一方面,高成长企业相对于成熟甚或衰退的低成长企业来说,对于投融资机会更为敏感和依赖。高成长企业多为政策倾斜下的高新技术产业支柱,其需要更大的发展空间以及更为充裕的资金支持,并因此采取更多策略以把握或掠夺投融资成长机会。Alimov(2014)基于贸易自由化视角的研究结果表明,贸易自由化推动行业企业快速成长并使得行业进入壁垒下降,公司面临的竞争对手掠夺投资机会风险的增大,使得其增加持有花费在资本投资和研发支出方面的现金以应对新对手的竞争威胁,由此所增强的产品市场竞争环境的激烈程度增加了公司现金储备的市场估值。[31]

另外,成长性差异会显著影响行业的市场竞争程度以及企业的竞争战略选择,新兴转轨时期的中国制度背景瞬息万变,高速的经济增长总伴随着行业企业间激烈甚至过度的竞争,而激烈竞争带来的企业经营状况的不确定性会导致投资者预期或经营现金流的频繁波动,并最终推动企业持有更多现金以平稳投资行为与回报波动,现金持有的价值效应因此而趋升。

基于“成长性-产品市场竞争-现金持有决策”框架内的分析,提出如下假设。

假设3:成长性是现金持有发挥价值效应的关键背景环境,高成长(企业成长和行业成长)通过增强竞争(行业内竞争与行业间竞争)的激烈程度进而促进现金持有价值效应的提升。

三、样本选择与研究设计

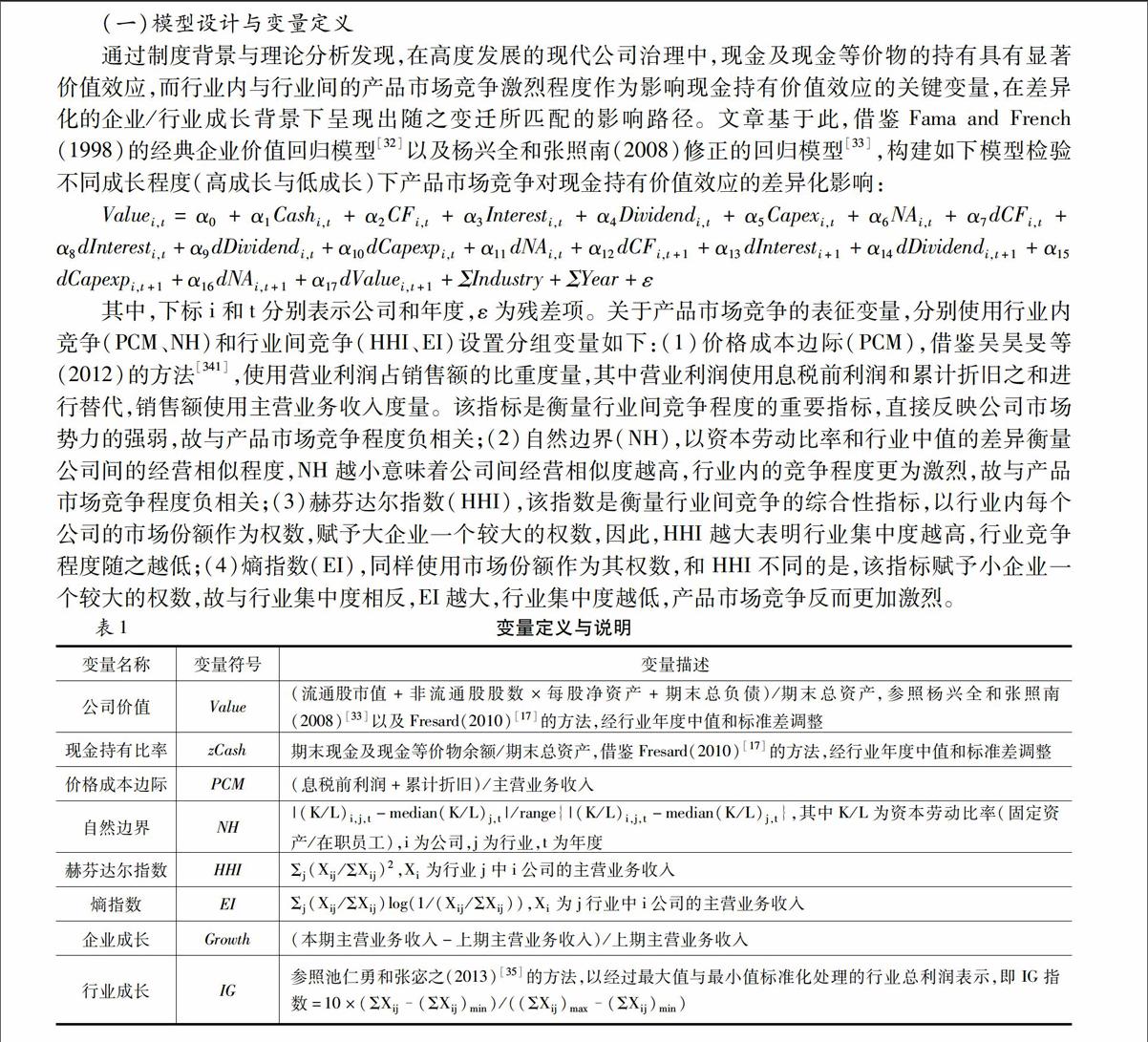

(一)模型设计与变量定义

通过制度背景与理论分析发现,在高度发展的现代公司治理中,现金及现金等价物的持有具有显著价值效应,而行业内与行业间的产品市场竞争激烈程度作为影响现金持有价值效应的关键变量,在差异化的企业/行业成长背景下呈现出随之变迁所匹配的影响路径。文章基于此,借鉴Fama and French(1998)的经典企业价值回归模型[32]以及杨兴全和张照南(2008)修正的回归模型[33],构建如下模型检验不同成长程度(高成长与低成长)下产品市场竞争对现金持有价值效应的差异化影响:

Valuei,t=α0+α1Cashi,t+α2CFi,t+α3Interesti,t+α4Dividendi,t+α5Capexi,t+α6NAi,t+α7dCFi,t+α8dInteresti,t+α9dDividendi,t+α10dCapexpi,t+α11dNAi,t+α12dCFi,t+1+α13dInteresti+1+α14dDividendi,t+1+α15dCapexpi,t+1+α16dNAi,t+1+α17dValuei,t+1+ΣIndustry+ΣYear+ε

其中,下标i和t分别表示公司和年度,ε为残差项。关于产品市场竞争的表征变量,分别使用行业内竞争(PCM、NH)和行业间竞争(HHI、EI)设置分组变量如下:(1)价格成本边际(PCM),借鉴吴昊旻等(2012)的方法[341],使用营业利润占销售额的比重度量,其中营业利润使用息税前利润和累计折旧之和进行替代,销售额使用主营业务收入度量。该指标是衡量行业间竞争程度的重要指标,直接反映公司市场势力的强弱,故与产品市场竞争程度负相关;(2)自然边界(NH),以资本劳动比率和行业中值的差异衡量公司间的经营相似程度,NH越小意味着公司间经营相似度越高,行业内的竞争程度更为激烈,故与产品市场竞争程度负相关;(3)赫芬达尔指数(HHI),该指数是衡量行业间竞争的综合性指标,以行业内每个公司的市场份额作为权数,赋予大企业一个较大的权数,因此,HHI越大表明行业集中度越高,行业竞争程度随之越低;(4)熵指数(EI),同样使用市场份额作为其权数,和HHI不同的是,该指标赋予小企业一个较大的权数,故与行业集中度相反,EI越大,行业集中度越低,产品市场竞争反而更加激烈。

表1变量定义与说明

变量名称变量符号变量描述公司价值Value(流通股市值+非流通股股数×每股净资产+期末总负债)/期末总资产,参照杨兴全和张照南(2008)[33]以及Fresard(2010)[17]的方法,经行业年度中值和标准差调整现金持有比率zCash期末现金及现金等价物余额/期末总资产,借鉴Fresard(2010)[17]的方法,经行业年度中值和标准差调整价格成本边际PCM(息税前利润+累计折旧)/主营业务收入自然边界NH|(K/L)i,j,t-median(K/L)j,t|/range{|(K/L)i,j,t-median(K/L)j,t},其中K/L为资本劳动比率(固定资产/在职员工),i为公司,j为行业,t为年度赫芬达尔指数HHIΣj(Xij/ΣXij)2,Xi为行业j中i公司的主营业务收入熵指数EIΣj(Xij/ΣXij)log(1/(Xij/ΣXij)),Xi为j行业中i公司的主营业务收入企业成长Growth(本期主营业务收入-上期主营业务收入)/上期主营业务收入行业成长IG参照池仁勇和张宓之(2013)[35]的方法,以经过最大值与最小值标准化处理的行业总利润表示,即IG指数=10×(ΣXij–(ΣXij)min)/((ΣXij)max–(ΣXij)min)续表1

融资约束KZ借鉴杨兴全等(2014)[20]的方法,使用现金持有水平、经营现金流、利息保障倍数和资产负债率构建KZ指数,前三个指标小于各自中值取1,资产负债率大于中值取1,其余取0,计算KZ=KZ1+KZ2+KZ3+KZ4,使用Ordered Logit模型回归,根据估计系数计算KZ指数,该指数越大,则融资约束越严重产权性质State实际控制人性质,State=1为国有企业,否则为非国有企业自由现金流CF经营活动现金流净额/期末总资产利息费用Interest财务费用/期末总资产现金股利Dividend已支付现金股利/期末总资产资本支出Capexp(经营租赁支付的现金+购建固定资产、无形资产和其他长期资产支付的现金–处置固定资产、无形资产和其他长期资产收回的现金净额)/期末总资产,2007年固定资产部分内容被纳入投资性房地产项目,故而2007年之后并入投资性房地产以保证研究数据一致性非现金资产NA扣除现金及其等价物余额后的总资产/期末总资产前期变化量dXt变量自由现金流、利息费用、现金股利、资本支出与非现金资产从t-1年到t年的变化量,即Xt-Xt-1后期变化量dXt+1变量自由现金流、利息费用、现金股利、资本支出、非现金资产与公司价值从t年到t+1年的变化量,即Xt+1-Xt行业Industry行业控制变量年度Year年度控制变量(二)数据来源与描述统计

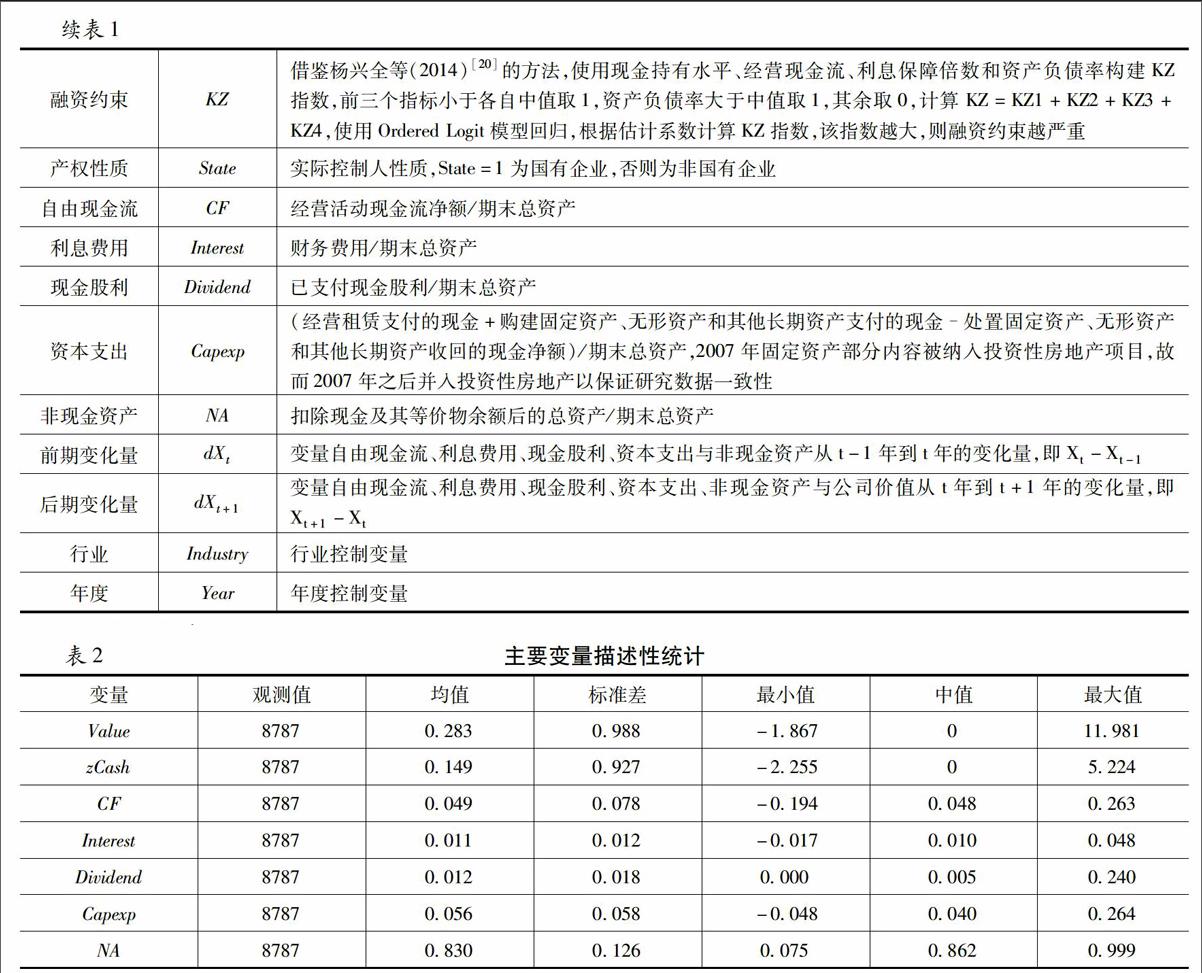

上市公司报表披露内容按要求2003年进行修订后较之前的信息披露更加完善,尤其表现在实际控制人的性质方面,因此选取2003—2013年沪深两市A股上市公司年度数据作为初始研究样本。因为回归分析中需要使用变量的变化量dX(前期变化量和后期变化量),所以实际样本区间为2004—2012年。剔除金融保险业、ST、PT以及变量值缺失的上市公司数据以保证研究样本数据的完整性和有效性。原始数据均取自CSMAR数据库,数据处理与实证检验均采用Stata120版本软件进行操作,并对异常变量数据分别在1%和99%分位上对极端值进行Winsorize处理。最终确定的模型检验研究总样本为8787个有效数据值。

1.描述性统计

表2报告了主要变量的描述性统计结果,企业价值和现金持有水平均是经过行业年度中值和标准差进行调整之后的描述统计,是相对价值和相对现金持有水平指标。经过调整后的企业价值最大值和最小值分别为11981和-1867,均值为0283,由此可见不同行业中企业价值的分散程度很高;对于现金持有水平,从较高的标准差0927可见其分散程度同样很高,且从最大值5224和最小值-2255的差距可见上市公司中存在高额持有现金的现象。

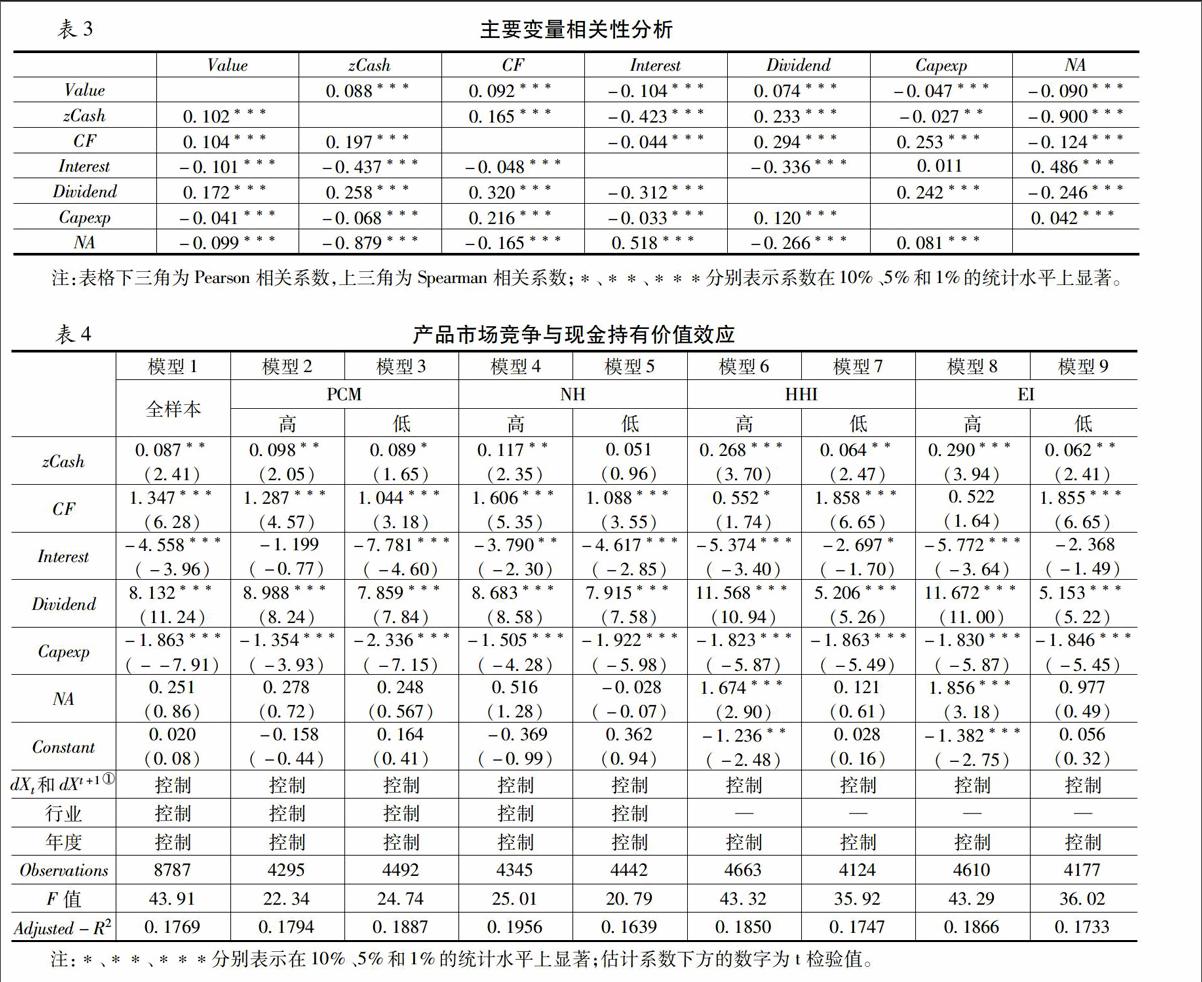

(032)dXt 和dXt+1①①由于文章篇幅所限,变量变化量检验结果均未在表中列出,其中包括dXt和dXt+1。控制控制控制控制控制控制控制控制控制行业控制控制控制控制控制————年度控制控制控制控制控制控制控制控制控制Observations878742954492434544424663412446104177F值439122342474250120794332359243293602Adjusted-R2017690179401887019560163901850017470186601733注:*、**、***分别表示在10%、5%和1%的统计水平上显著;估计系数下方的数字为t检验值。

(二)成长性与现金持有价值效应

在研究成长性与现金持有价值效应的关系时,考虑到禀赋差异对成长性的约束性,故而表5将融资约束与产权性质作为约束条件进行同步回归检验。企业成长和行业成长的检验结果表明,成长性较高的企业会促使行业内企业的经营策略趋于敏感,高成长性企业的未来投资机会更多,其会尽可能提高现金持有水平以获取良好的投资机会,企业把握投资机会集的预防性动机和投资者所重视的资产流动性估值因此提升,故而其现金持有的价值效应更加明显。行业成长水平意味着整个行业中的企业多数处于快速上升的发展阶段,因此其竞争程度也变得更加剧烈,在预防风险与机会掠夺的动机中持有较高水平现金,其价值效应也随之升高。融资约束分组检验的结果表明,相比于融资约束较低的企业,融资约束较高的企业由于其外部融资成本较高、约束性较强,内部融资自然成为其合理选择,现金持有因此而具有较高的价值效应。非国有企业由于其市场化程度较高,相比于所有者缺位的国有企业来说,市场竞争能够削弱管理层的利益侵占行为,故而其现金持有价值效应较高。

表5成长性、禀赋差异与现金持有价值效应

模型1模型2模型3模型4模型5模型6模型7模型8企业成长(Growth) 行业成长(IG) 融资约束(KZ) 产权性质(State)高 低 高 低 高 低 非国有 国有zCash0166**

(315)0016

(034)0270***

(387)0062**

(236)0099**

(196)0114

(157)0144**

(209)0039

(089)CF1508***

(493)0806***

(268)0508*

(168)1909***

(656)1132***

(412)1809***

(523)2511***

(631)0927***

(376)Interest-8356***

(-458)-2304

(-158)-6015***

(-388)-2157

(-133)-5663***

(-391)-2507

(-130)-4981**

(-225)-5216***

(-402)Dividend10717***

(1038)5030***

(490)9378***

(966)6736***

(624)7659***

(898)10429***

(700)3457***

(258)10735***

(1271)Capexp-1216***

(-371)-2641***

(-762)-1843***

(-606)-1759***

(-502)-2257***

(-768)-1084***

(-270)-1681***

(-374)-2125***

(-796)NA0676

(159)-0038

(-010)1611***

(291)0128

(063)0247

(066)0751

(109)1088**

(210)-0262

(-071)Constant-0295

(-075)0228

(063)-1147**

(-241)0008

(005)0041

(012)-0457

(-074)-0493

(-101)0329

(098)dXt 和dXt+1控制控制控制控制控制控制控制控制行业控制控制——控制控制控制控制年度控制控制控制控制控制控制控制控制Observations43904397491238755663312428965891F值30331776444733753094186314903891Adjusted-R20227301437018120174501817016890174402167注:*、**、***分别表示在10%、5%和1%的统计水平上显著;估计系数下方的数字为t检验值。

基于以上变量分组检验结果,考虑到禀赋差异对成长性与现金持有价值效应相互关系的约束性,表6和表7分别在融资约束与产权性质约束条件下基于企业成长与行业成长对现金持有价值效应做出检验与分析。

表6关于企业成长的回归结果显示,企业较高的成长能力能够促进现金持有价值效应的提升,且这种促进作用的约束条件是在融资约束较高的非国有企业中。在融资约束较低的大中型企业或者国有企业中,由于其外部融资的约束性较低,内部现金盈余持有会保持在较低水平上,如果水平过高,由于严重的信息不对称及代理问题,其内部利益侵占会降低企业价值。

表7在行业成长与现金持有价值效应的回归分析中,融资约束无论是在高成长行业还是低成长行业中的约束性都很强,成长能力差的行业多数为衰退型行业,由于其投资机会及其投资能力严重不足,现金持有也就很难实现其价值,反而会负担由此而带来的各种成本,降低企业价值。从显著性来看,高成长行业中的非国有企业现金持有价值效应显著,低成长行业中的国有企业现金持有效应的显著结果表明了产业政策倾向下的政府干预与产权歧视。

(-259)dXt 和dXt+1控制控制控制控制控制控制控制控制年度控制控制控制控制控制控制控制控制Observations34601452220316721739317311572718F值32.28 16.65 22.15 12.77 15.28 34.75 8.74 31.10Adjusted-R20.1783 0.2057 0.1936 0.1497 0.1704 0.2101 0.1434 0.2169注:*、**、***分别表示在10%、5%和1%的统计水平上显著;估计系数下方的数字为t检验值。

以上在禀赋差异约束条件下基于企业成长和行业成长对现金持有价值效应的研究表明,企业成长对现金价值效应的影响作用因禀赋差异而受到约束;行业成长的典型特征在于行业整体处于快速成长阶段,其中大多数企业为朝阳产业或者高新技术产业,产业的内在密集特性决定了竞争的高度激烈。由此推理,高成长背景下的产品市场竞争是影响现金持有价值效应的直接环节,为验证推理,后文在成长性背景下对产品市场竞争与现金持有价值效应的关系进行检验与分析。

(三)成长性与产品市场竞争的交互作用

表8基于企业成长(Growth)检验了行业内竞争(PCM和NH)对现金持有价值效应的影响作用。结果显示,企业现金持有的价值效应体现在成长性较高且行业内产品市场竞争激烈的企业中,在成长性较低的企业中,无论其竞争程度如何,现金持有均不具有显著的价值效应。结果表明,企业成长是产品市场竞争提升现金持有价值效应的约束因素和关键背景变量,高成长性能够显著提升产品市场竞争态势,从而提高现金持有的价值效应。

(035)dXt 和dXt+1控制控制控制控制控制控制控制控制行业控制控制控制控制————年度控制控制控制控制控制控制控制控制Observations23652025193024672116227422292168F值161016069001103162615541206753Adjusted-R2021940246601513015180241002196017930.1170注:*、**、***分别表示在10%、5%和1%的统计水平上显著;估计系数下方的数字为t检验值。

(四)稳健性检验

1.由于每股净资产的定价通常低于市价,以每股净资产指标计算非流通股市值可能低估非流通股比例较高的公司价值,因此,非流通股权市值用流通股股价代替计算,检验结果与假设基本一致。

2.使用间接法现金流量表中期末现金及现金等价物的和对直接现金流量表中的计算指标进行替代,检验结果基本一致。

3.借鉴张会丽和吴有红(2014)的做法[36],使用市净率(P/B)替代主营业务收入增长率来衡量企业成长水平,替代检验结构基本一致。

五、研究结论与政策启示

关于现金持有价值效应与竞争效应的文献往往停留在分离研究的基础上,而逻辑上,竞争促进了市场定价机制的完善和契约的执行效率,是市场得以运行的关键机制之一,在企业和行业层面上,产品市场竞争是影响现金持有价值的关键因素。本文则在考虑禀赋差异的条件下,结合我国宏观经济快速发展中企业和行业成长性背景考察了产品市场竞争对现金持有价值效应的影响作用,研究发现:公司现金持有具有价值效应;与(行业内/行业间)产品市场竞争程度较弱的情况相比,公司现金持有在产品市场竞争程度较强的情况下更加显著;高成长(企业成长和行业成长)能够促进现金持有价值效应的提升,且这种促进作用在融资约束较高的非国有企业中更加显著;成长性是现金持有发挥价值效应的关键背景环境,企业高成长通过增强行业内竞争的激烈程度进而促进现金持有价值效应的提升。

贡献及政策启示:首先,基于成长性背景差异考察了现金持有经济后果,将产品市场竞争作为关键中间变量关联起现金持有的两类效应(竞争效应和价值效应),为提升公司现金持有决策能力提供了微观证据和事实依据;其次,基于产业组织理论视角的研究表明,产业结构对公司财务决策具有重要影响作用,为提升公司财务决策能力提供微观公司治理和中宏观产业结构调整提供理论支撑;第三,中国新兴转轨经济体制下的经济环境复杂多变,经济周期与政策调整所引致的投资回报频繁波动构成高成长与高竞争交互错杂下的企业生存背景环境,有效而合理的现金持有决策是企业紧抓机遇实施赶超战略抑或抵御风险平滑投资的重要财务决策。国有企业放权让利的改革方式能够有效提升现金持有价值效应,国有化改革由政府主导和政府干预走向市场主导和政府监督或许是最为合理和有效的改革方案。

参考文献:

[1]Bates T W, Kahle K M, Stulz R M. Why do U.S. Firms Hold so much more Cash than They Used to?[J]. Journal of Finance, 2009, 64(5): 1985-2021.

[2]祝继高,陆正飞.货币政策、企业成长与现金持有水平变化[J].管理世界,2009(3):152-158.

[3]Shleifer A, Vishny R W. A Survey of Corporate Governance[J]. The Journal of Finance, 1997, 52(2):737–783.

[4]Hutchinson M, Gul F A. Investment Opportunity Set, Corporate Governance Practices and Firm Performance[J]. Journal of Corporate Finance, 2004, 10(4): 595-614.

[5]杨兴全,吴昊旻.成长性、代理冲突与公司财务政策[J].会计研究,2011(8):40-45.

[6]Schmidt K M. Managerial Incentives and Product Market Competition[J]. Review of Economic Studies, 1997, 64(2): 191-213.

[7]杨林岩,赵驰.企业成长理论综述[J].软科学,2010(7):106-110.

[8]Myers S C, Majluf N S. Corporate Financing and Investment Decisions When Firms Have Information that Investors do not Have[J]. Journal of Financial Economics, 1984, 13(2):187-221.

[9]Jensen M C. Agency Costs of Free Cash Flow, Corporate Finance, and Takeovers[J]. American Economic Review, 1986, 76(2): 323-329.

[10]Opler T, Pinkowitz L, Stulz R, Williamson R. The Determinants and Implications of Corporate Cash Holdings[J]. Journal of Financial Economics, 1999, 52(1): 3-46.

[11]Mikkelson W H, Partch M M. Do Persistent Large Cash Reserves Hinder Performance?[J]. Journal of Financial and Quantitative Analysis, 2003, 38(2): 275-294.

[12]刘志强.产品市行竞争、高管薪酬——业绩敏感性与公司价值[J].经济问题探索,2015(7): 783-190.

[13]Laksmana I, Yang Y W. Product Market Competition and Corporate Investment Decisions[J]. Review of Accounting and Finance, 2015, 14(2): 128-148.

[14]Chang Y K, Chen Y L, Chou R K, Huang T H. Corporate Governance, Product Competition and Dynamic Capital Structure[J]. International Review of Economics and Finance, 2015, 38(1): 44-55.

[15]Harford J. Corporate Cash Reserves and Acquisitions[J]. Journal of Finance, 1999, 54(6): 1969-1997.

[16]Haushalter D, Klasa S, Maxwell W F. The Influence of Product Market Dynamics on a Firms Cash Holdings and Hedging Behavior[J]. Journal of Financial Economics, 2007, 84(3): 797-825.

[17]Fresard L. Financial Strength and Product Market Behavior: The Real Effects of Corporate Cash Holdings[J]. Journal of Finance, 2010, 65(3): 1097-1122.

[18]孙进军,顾乃康.现金持有量决策具有战略效应吗——基于现金持有量的平均效应与区间效应的研究[J].商业经济与管理,2012(3):85-96.

[19]张会丽,吴有红.超额现金持有水平与产品市场竞争优势——来自中国上市公司的经验证据[J].金融研究,2012(2):183-195.

[20]杨兴全,曾义,吴昊旻.货币政策、信贷歧视与公司现金持有竞争效应[J].财经研究,2014(2):133-144.

[21]刘志远,王勇,靳光辉.现金持有在产品市场竞争中的威慑效应——基于中国制造业上市公司的实证分析[J].系统工程,2013(2):1-12.

[22]Hoberg G, Phillips G, Prabhala N. Product Market Threats, Payouts, and Financial Flexibility[J]. Journal of Finance, 2014, 69(1): 293-324.

[23]Ozkan A, Ozkan N. Corporate Cash Holdings: An Empirical Investigation of UK Companies[J]. Journal of Banking and Finance, 2004, 28(9):2103-2134.

[24]杨小平,谢海娟,常启军.政府干预与现金持有价值——基于地方财政压力的视角[J].山西财经大学学报,2014(11): 100-111.

[25]刘芍佳,李骥.超产权论与企业绩效[J].经济研究,1998(8):3-12.

[26]陈冬华.国有企业中的薪酬管制与在职消费[J].经济研究,2005(2):92-101.

[27]纪志明.上市公司成长性的行业特征分析[J].华南师范大学学报(社会科学版),2005(5):62-66.

[28]马慧敏,刘传哲.沪市A股上市公司分行业的成长性、盈利性实证研究[J].经济管理,2009(9):44-48.

[29]Alimov A. Product Market Competition and the Value of Corporate Cash: Evidence from Trade Liberalization[J]. Journal of Corporate Finance, 2014, 25(11): 122-139.

[30]刘端,彭媛,罗勇,等.现金持有在企业投资支出中的平滑作用——基于融资约束的视角[J].中国管理科学,2015(1):10-16.

[31]Kulatilaka N, Perotti E. Strategic Growth Options[J]. Management Science, 1998, 44(8): 1021-1031.

[32]Fama E F, French K R. Taxes, Financing Decisions, and Firm Value[J]. Journal and Finance, 1998, 53(3):819-843.

[33]杨兴全,张照南.制度背景、股权性质与公司持有现金价值[J].经济研究,2008(12):111-123.

[34]吴昊旻,杨兴全,魏卉.产品市场竞争与公司股票特质性风险[J].经济研究,2012(6):101-115.

[35]池仁勇,张宓之.集聚模式、变迁诱因与行业成长性——基于浙江制造业的实证分析[J].经济理论与经济管理,2013(12):56-67.

[36]张会丽,吴有红.内部控制、现金持有及经济后果[J].会计研究,2014(3):71-78.

Growth, Product Market Competition and Cash Holdings

- Empirical Evidence from Chinese Listed Companies

WU Haomin, HAN Jianqiang, LI Wanli

(School of Economics and Management, Shihezi University, Shihezi, Xinjiang 832000, China)

Abstract:Industry environment and the corporate growth capability and competition can significantly affect the value effect of cash holdings, this paper investigates the value of cash holdings effect by using Shanghai and Shenzhen A shares in 2003—2013 annual data of listed companies, combined with the corporate and industrial growth capability and competition under the endowment difference (financing constraints and the nature of property rights). The study shows that: corporate cash holdings has significant value effect, competition can promote the value effect of cash holdings by weakening the information asymmetry and inhibiting agency problem; high-growth (corporate growth and industrial growth) can promote the value effect of cash holdings, and the promoting effect is more significant in non-state-owned companies of higher financing constraints than others; Product market competition is the critical path which high-growth promotes value effect of cash holdings, high-growth (corporate growth and industrial growth) promotes the value effect of cash holdings by enhancing the degree of competition (corporate competition and industrial competition).

Key words:cash holdings; growth; product market competition; endowment difference

责任编辑:吴锦丹